世界的なインフレの影響が日本にも及んできました。総務省が11月18日に発表した10月の全国消費者物価指数(生鮮食品を除くコアCPI)は前年同月比で3.6%上昇し、消費税率引き上げの影響を除けば実に約30年ぶりの3%台となりました。そんな中、将来のための資産形成を考える重要性が今まで以上に増しており、副業で収入増加を目指す人も増えてきました。今回はインフレ時代における副業のメリット・デメリットについて考えていきます。

止まらないインフレ

食料品や日用品、電気・ガソリンといったエネルギー価格など日常生活に欠かせないモノの価格が高騰しています。

インフレの背景にあるのは、ドル円相場や世界情勢の影響など複合的な要因で、今後も継続する見込みです。10月20日の外国為替市場で円相場は一時、32年ぶりに1ドル=150円台を突破しました。ロシア軍のウクライナ侵攻により、原油価格などが急騰し、輸入インフレが深刻化している状況です。

インフレになると、現金の対価となるモノやサービスの価格が上がりますが、現金の価値が相対的に下がるため、対策が必要となります。

家計におけるインフレ対策としては「収入を増やす」と「支出を減らす」の2つの方向性があります。改善が見込みにくい給与実態を踏まえると、「支出を減らす」ことに限界があることから、「収入を増やす」方法として、副業や資産形成などの方法を考える人が少なくありません。

「副業」という選択肢

仕事などの現在の生活を続けながら収入増加を目指したいならば、副業という手段があります。

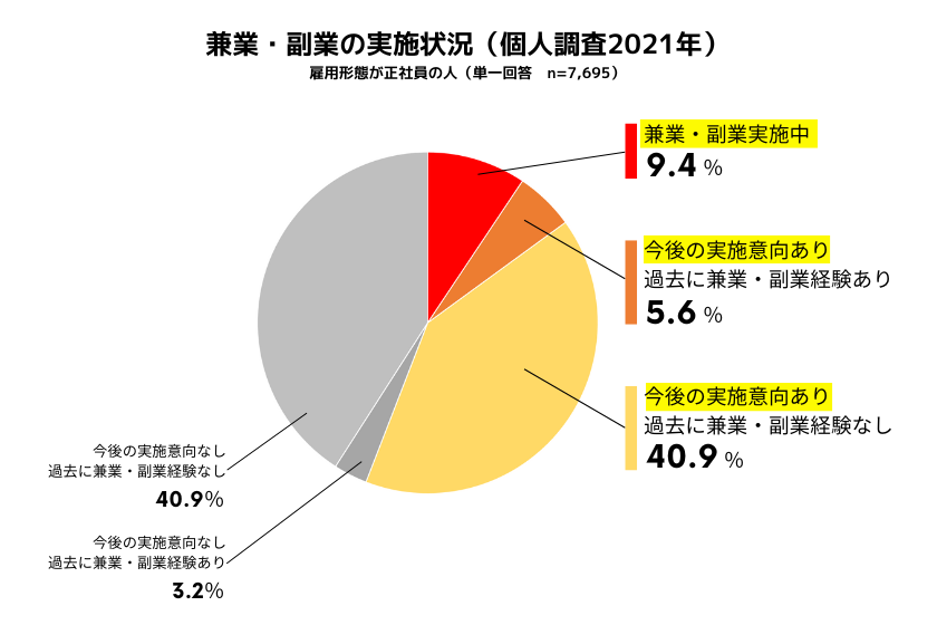

リクルートが2022年1月に実施した「兼業・副業に関する動向調査」によると、本業では正社員として働く人のうち9.4%が「兼業・副業実施中」と回答しました。また、「今後の実施意向あり」と答えた人は46.5%に上りました。

副業のメリットは収入増加が期待できる点だけではありません。副業を通して新たなスキルの獲得や人間関係を構築できるケースがあります。本業の知識を生かせる副業であれば、本業におけるスキルアップにつながる可能性も高いでしょう。いずれも、自身の糧となる経験を得るチャンスです。

なお、副業をする場合は、自身の会社が副業を許可しているか確認してから実施するようにしましょう。

| 副業のメリット | 副業のデメリット |

|---|---|

| ・収入増加が期待できる ・副業を通して新たなスキルの獲得や人間関係を構築できる ・本業におけるスキルアップにつながる |

・時間や体調の管理が難しい ・確定申告をする手間が発生(所得が20万円を超えた場合) |

ハイクラス人材の副業事例

次に、豊富な経験や職歴を持つ会社員がどのような副業をしているのか、副業仲介サイト「スキルシフト」が支援した事例を紹介します。

首都圏の生命保険会社でマーケティング業務を担う40代男性は、副業としてインバウンドに関わる地方の企業でPR戦略の立案支援をしています。法令の制限が厳しい金融機関のマーケティング以外を経験し、マーケターとしてのスキルを向上したいと思ったことがきっかけでした。

また、外資系製薬会社に勤める30代男性は、前職で培ったコンサルティングの経験やスキルを役立てたい、好きなスポーツを通じて地方企業の活性化に貢献したいとの思いから、スポーツ用品メーカーの事業計画策定に携わっています。

参考:「リモートで『地方副業』 知られざる定年後のメリット」47NEWS、2021年10月4日

副業だけじゃない?投資で資産形成

収入増加とスキルアップの両方が期待できる副業は魅力的ですが、実際には十分な時間を取ることが難しいという方も多いのではないでしょうか。収入を増やしたいなら、「投資」で資産形成を目指すという選択肢もあります。

投資による資産形成では、長く市場にいることが重要です。なぜなら長期的に見れば、今までの世界経済は右肩上がりで成長しているためです。ご自身の許容できるリスク(価格のブレ幅)の範囲内で投資をし続けるために一つの資産に集中投資するのではなく、国内外の株式や債券、REIT(不動産投資信託)など資産の分散を行い、リスクをコントロールしましょう。

こういった分散投資をする場合、もちろん、自身で商品を選んで投資することも可能ですが、勉強や調査に時間をとられることも多くなるでしょう。また、初めて投資をしようとする場合、知識や商品選定に不安を感じ、一歩を踏み出せないままになってしまうこともあり得ます。そのため、金融機関に運用を一任できるファンドラップサービスを活用するのも一つの手です。

三菱U F Jモルガン・スタンレー証券のファンドラップサービス「Mirai Value(ミライバリュー)」は、国内外の株式や債券、REITなど8つの資産に分散投資でき、「リスク特性診断」で3つの質問に答えるだけで、自分に合ったポートフォリオを構築できます。さらに、口座開設から運用開始、運用状況の確認・変更が全てスマートフォンで完結するため、手軽に始めることが可能です。

Mirai Valueでは、三菱U F Jモルガン・スタンレー証券のハウスビュー(投資見解)を参考に資産の配分比率が決まります。過去のデータから自動的に配分を決定するヒストリカルデータ方式ではなく、専門家の見解を生かした投資運用であることも魅力的といえるでしょう。

これまでお伝えしてきた副業や投資での資産形成のメリット・デメリットを理解し、自身のライフスタイルに合わせた方法を選んでみてはいかがでしょうか。

上記は 三菱UFJモルガン・スタンレー証券株式会社が提供するスマートフォン専用の資産運用サービス「Mirai Value」について、株式会社ZUUが取材・編集して作成した情報提供用の記事であり、記事で紹介している情報は過去の実績等であり、将来の投資成果を示唆あるいは保証するものではありません。また、上記サービスの利用を推奨するものでも、将来の値上がりを保証するものでもありません。

Mirai Valueについて

・本サービスは、投資一任契約により当社がお客さまに代わって国内公募投資信託にて運用を行いますが、これらの運用成果はすべてお客さまに帰属します。

・投資一任契約の締結にあたっては、あらかじめ「投資一任契約の契約締結前交付書面(Mirai Value)」、「Mirai Value投資一任約款」、および「(各投資信託)目論見書」の内容をよくご確認、ご理解いただき、最終的なご契約の締結はお客さまご自身でご判断ください。

・手数料その他費用概要:本サービスの直接的な手数料は時価評価額×最大年率1.1%(税込)かかります。

・間接的にご負担いただく費用:投資対象とする国内公募投資信託について、当該投資信託の約款の定めにしたがい、お客さまの負担する費用が発生します。詳細は各投資信託の目論見書等に記載されます。運用管理費用(信託報酬)は上限0.22%(年率・税込)となります。(投資対象ETFの信託報酬等の費用が含まれます。投資対象ETFの信託報酬等は今後変動もしくは変更されることがあります。)運用管理費用の他に信託事務の諸費用(監査費用を含む)が各投資信託に一律、上限0.11%(年率・税込)かかります。また、別途、各投資信託が投資対象とする有価証券にかかる売買委託手数料や外国での保管費用等の費用が発生しますが、これらの費用は運用状況等により変動するため、 事前に具体的な料率、金額を示すことができません。

・投資信託の価額は、株式相場・金利水準・為替相場・不動産相場等の変動、実質的に投資している有価証券等の発行体の倒産や財務状況または信用状況の悪化等に伴い変動します。したがって、運用成果によっては損失を被り、投資元本を割込むおそれがあります。

・投資信託の主なリスクには、「価格変動リスク」「金利変動リスク」「信用リスク」「為替変動リスク」「流動性リスク」「カントリー・リスク」等があります。これらのリスクは主なリスクであり、これらに限定されるものではありません。

・作成日時点(2022年9月)のものであり、将来予告なく変更されることがあります。

有価証券投資のリスクおよび手数料等について

・有価証券投資にあたっては、さまざまなリスクがあるほか、手数料等の費用がかかる場合がありますのでご注意ください。

・投資に係るリスクおよび手数料等はこちらからご確認ください。https://www.sc.mufg.jp/policy/risk.html

加入協会: 日本証券業協会、一般社団法人日本投資顧問業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取引業協会