特集「令和IPO企業トップに聞く~経済激動時代における上場ストーリーと事業戦略」では、IPOで上場した各社の経営トップにインタビューを実施。激動の時代に上場した立場から、日本経済が直面する課題や今後の動向、その中でさらに成長するための戦略・未来構想を紹介する。

シンプレクス・ホールディングス株式会社は東京都港区に本社を構え、金融機関の収益業務に関わるシステムのコンサルティング業務やシステム開発業務、保守・運用業務などの事業を展開するシンプレクス株式会社を筆頭に、子会社6社の経営管理を行っている。2021年9月には、東証一部(現東証プライム)に上場した。代表取締役社長(CEO)の金子英樹氏に企業概要や上場に至った経緯、将来の展望などについて伺った。

(取材・執筆・構成=大正谷成晴)

金融フロンティア領域から、クロスフロンティア領域へと拡大

―― 最初に、御社の概要・事業についてお聞かせください。

シンプレクス・ホールディングス代表取締役社長(CEO)・金子英樹氏(以下、社名・氏名略):弊社は金融機関がいかに収益を上げるか、いわゆる「フロント」と呼ばれる領域をテクノロジーの側面から支援する戦略パートナーとして設立した会社です。1997年に創業し、2002年にはJASDAQ市場、2005年に東証一部に上場しましたが、事業ドメインだった金融フロンティア(フロント)領域における成長が鈍化したこと等を背景として、2013年にMBOにより上場を廃止しました。その後、再び金融フロンティア領域でブレイクスルーを果たすことと、新規事業の創出を目的にビジネスを展開した結果、8年連続で業績を伸ばし続け、2021年に東証一部(現東証プライム)に再上場しました。

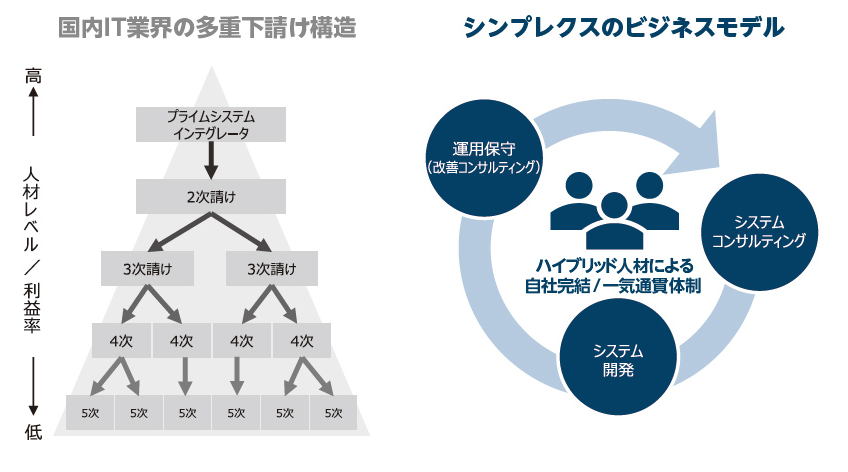

現在は、お客様のビジネスの成功にテクノロジーが大きく貢献する領域を「クロスフロンティア領域」と定義し、対象顧客を金融機関に限定しない高付加価値サービスを提供しています。今は金融に限らずさまざまなビジネスでDXが叫ばれていて、テクノロジーがビジネスに与えるインパクトは多大であるからこそ、コンサルティングを通じて必要なシステムの開発・保守・運用までを一気通貫で提供できるのが弊社の強みです。2021年4月にはDXに特化したコンサルティングサービスを提供する「Xspear Consulting(クロスピアコンサルティング)株式会社」を新たに立ち上げました。多様な業界のお客様へのコンサルティングサービスの提供を通じて、事業領域をさらに広げたいと考えています。

▼国内IT業界とシンプレクスのビジネスモデルの違い

――創業から25年が経ちましたが、今日までの事業の変遷をお聞かせください。

私を含む創業メンバーは米投資銀行ソロモン・ブラザーズのトレーディングテクノロジーチームの出身で、私は同チームの責任者を務めていました。当初は大手証券会社を対象に、トレーディングやリスクマネジメント関連など、収益の柱となるキャピタルマーケット分野のシステム開発やコンサルティングから始め、創業から4年でJASDAQ市場に上場しました。

JASDAQ上場まではキャピタルマーケット分野のみで事業を拡大してきましたが、2003年頃から個人投資家向けFXが黎明期に入るタイミングで、金融リテール分野に参入しました。FX市場が2010年にかけて爆発的に急拡大する中、ネット証券やFX専業会社に対してもBtoBtoCの形態でソリューションを提供するようになりました。結果として、創業以来13期連続で増収増益を達成するなど、金融フロンティア領域における国内トップブランドとしてのポジション獲得に向けて力強い成長を続けてきました。

ところが2010年をピークに、2011年~2013年は3期連続で業績が横ばいに転じます。金融フロンティア領域でさらなる成長を目指し、大型案件が見込まれる大手金融機関に主要顧客層の軸足を移す努力を行ったものの、プロアクティブなセールス力の欠如という内的な要因により、当初の目的通りの進捗が叶わなかったためです。お客様から見ても、弊社は少人数でノウハウがあるメンバーが集まり作った会社だからこそ、仕組債やエキゾチックデリバティブなど、難易度が高いシステムだけを作る会社というイメージを持たれていました。同様の会社が日本になかったこともあり、2010年までは社内にセールス部隊を持たずとも、業界内における口コミと現場で日々獲得するリピートオーダーだけで成長できていたのが、いよいよ踊り場に差し掛かったというわけです。こうした状況に鑑み、成長路線への回帰を目指して、2013年にMBOを実施して上場を廃止するに至りました。

既存事業のブレイクスルーと新規事業の創出を経て、2021年9月に再上場

――そこでコンサルティングセールスを強化するわけですね。

そのとおりです。MBO後、上位10%のプロジェクトマネージャーを現場から引き上げ、プロアクティブなコンサルティングセールスができるチームにシフトさせた上で、メガバンクやネット証券大手に常駐し、今後5年におけるITロードマップを描くといったプロジェクトを担当させていただく方向にシフトしました。

この戦略は功を奏しました。当時はリーマンショックが起きてトレーディングフロアにおけるリスクの可視化や強化が課題とされていましたが、日本の金融機関では、債券やデリバティブ、仕組債、株式、為替など、商品毎に別々のシステムが入り、場合によっては10~15年前にデファクトといわれていた海外の製品を日本のシステムインテグレータがカスタマイズして使っていたため、商品横断的なリスク管理が難しい状況にありました。弊社はそこに着目し、1つのプラットフォームでさまざまな商品を横断的にトレーディングかつリスク管理できるシステムの構築をお客様に提案し、開発したのです。これが実を結び、2013年を機に業績は再び伸び始め、MBOから3年が過ぎたところで、目的の一つであった金融フロンティア領域におけるブレイクスルーを果たすことができました。

――もう一つの目的であった新規事業の創出についてもお聞かせください。

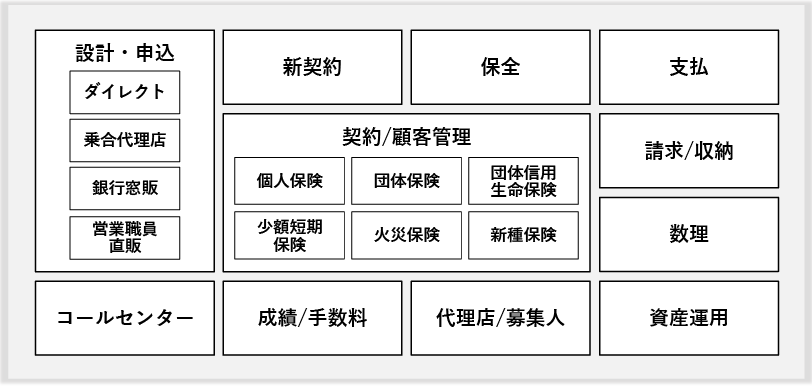

MBO以降に精力的に取り組んできたのは、生命保険・損害保険に代表される保険分野です。金融業界の一部という見方もできますが、それまで手がけてきたトレーディング・リスク管理システムとは異なることから、弊社としては保険分野を新規事業として位置づけています。さまざまな保険のネット販売を支援するフロントシステムの構築から参入を果たし、最近では膨大な保険契約の管理を行う基幹システム等を開発・提供しています。また、暗号資産の分野においては、FX取引ソリューションで培ったノウハウを活用した暗号資産取引ソリューションを自社開発し、複数の暗号資産交換業者から受注するに至っています。こうして金融フロンティア領域におけるブレイクスルーに続き、新規事業の創出にも目途が立ち、弊社のビジネスモデルが新規領域でも再現性を持つことに自信を深められたことから、2021年9月に再上場に踏み切りました。

▼保険分野のDXを支援

上場の影響なのかどうかわかりませんが、採用は上向きです。これまでも毎年100名前後の新卒を採用してきましたが、昨年4月には207名が入社し、今年4月には目標としていた250名を大きく上回る300名に近い新卒社員が入社する予定です。

また、弊社は金融業界では知られる会社になりましたが、新しい業界での知名度はそれほど高くありません。その際に、プライム上場企業であることが信用力を高めています。

売上総利益率が高いのは高付加価値のサービスが選ばれていることの証

――日本経済の現状や今後の動向、事業への影響をどのようにお考えですか。

昨今の円安、むしろ私はドル高だと考えていますが、これらが弊社の業績に与えるインパクトはそれほど大きくありません。まだ売上規模が300億円台であり、経済全体の影響を受けるほどのサイズではないこともあります。

より成長できるかどうかは、近い将来に脱メインフレームの流れが本格化したその時に、その中心プレイヤーとして弊社が認識されるか否かに掛かっていると考えています。例えば、今叫ばれているDXは世の中のために必要です。日本はバブル崩壊後にデフレや低賃金、GDPや生産性の低下という30年を過ごしてきましたが、その間、基幹系のシステムはメインフレームで動いてきました。しっかり作り込み、大きなトラブルもなく稼働しているのは素晴らしいことですが、グローバルでオープン化やダウンサイジング、クラウド化が進展しているのとは対照的で、遅れているといわざるを得ません。今になってようやく焦りの声が聞こえ始め、弊社にもご相談いただく機会が増えており、これを追い風と捉えています。コンサルティングを通じて新たなビジネスモデルの構築をお手伝いするのはもちろん、新たな技術を取り入れたソリューションを提供することで、脱メインフレームを加速させたいと考えています。

これを果たさないことには、日本は次に進めません。新興のフィンテック企業は決済や勘定、保険の契約管理など特定の領域に特化したサービスを打ち出していますが、それだけでは基幹システム全体を刷新することはできません。これに対して弊社は、膨大なデータを保持する大手金融機関の既存システムの刷新やシステム間のデータ連携において豊富な経験があるため、お客様をリードしながらas isを整理して実現すべき世界を描き、最速で到達できるシステムを提供できると考えています。システムインテグレータからすると技術的に先進的過ぎて、フィンテック企業からすると泥臭い。これらをしっかり押さえながら、脱メインフレームの中心的プレイヤーとして名乗りを上げられる会社は国内にあまりなく、弊社は5~10年後にはそのポジションを確立したいと考えています。

2020年12月に来期を最終事業年度とする中期経営計画を発表しており、足もとは売上利益ともに計画値に対して順調に進捗しています。一方で10年先の世界を見据えるとなると、どうでしょうか。弊社では他社が構築したシステムをリプレイスし、その後はリプレイスされないという歴史を繰り返してきたので、すでにニッチトップを取っている分野は深耕を怠らず、お客様にシステムを使い続けていただくことが肝心です。他方、これからの成長ドライバーとして期待している保険分野でも同様に深耕を通じてお客様をつかみ、他社システムをリプレイスすることでニッチトップを取るという流れにしたいと考えています。今後もコンサルティングをきっかけとしてさまざまな業種業界にリーチを図り、システム構築まで進める方針です。

その際は、クラウドやブロックチェーン、AIなどがキーテクノロジーになりますが、翻って考えるとこれらのテクノロジーは金融フロンティア領域で実績を積み上げてきたものです。金融業界は保守的なイメージがありますが、トレーディングの世界は目まぐるしく新たな技術を取り入れていて、金融領域でのAWSの導入実績はトップクラスですし、ブロックチェーンの商用利用も多くあります。新技術のアーリーアダプターであり、ここで磨き上げたものを深堀りして他業界にも転用していく方針です。

――さらなる成長を目指すために、こだわっていることがあれば教えてください。

弊社の売上総利益率は前期実績で42.6%と、国内のソフトウェア業界の中でも最高水準といえます。一方で直接的なコストの大部分はエンジニアやコンサルタントの人件費ですから、売上総利益率が高いということは、競合他社に比べてエンジニアやコンサルタントのクオリティが高く、優秀な人材の生産性を持続的に向上させる仕組みがきちんと整備されていることを意味します。サービス価格も決して安価とは言えませんが、それでもお客様に弊社をお選びいただいているということは高付加価値の証左であり、今後も売上総利益率にはこだわっていきたいと思います。また、売上や利益を伸ばすには人が必要ですから、優秀な人材を採用し続けることがオーガニックな成長には欠かせません。先ほど申し上げたように新卒採用を拡大すると共に、前期からは中途採用にも積極的に取り組んでいます。

――ZUU onlineには投資家や富裕層の読者が多いのですが、最後にメッセージをお願いします。

MBOを実施した会社の社長本人がそのまま再上場するのは、日本ではレアケースです。2013年にMBOに伴う全株式の取得をお願いすることとなった弊社は、9,000人を超える当時の株主の皆様に多大なるご迷惑をお掛けしました。

私はそれでもなお、MBO公表後、2013年6月に開催された株主総会終了後に、多くの株主の方から「シンプレクスがMBOをもって成し遂げたいと思ったことを必ずやり抜いて、また自分たちが応援できるように、もう一度マーケットに戻ってきて欲しい」という、心温まるお言葉をいただいたことを決して忘れていません。

今後もIRには力を入れていきます。弊社は前回上場時の2011年度に日本IR協議会が表彰する「IR優良企業奨励賞」を受賞するなど投資家には真摯に向き合っていて、良い情報も悪い情報もスピーディーかつロジカルに説明することを心がけてきました。私自身、弊社の株を高く売るためのセールスマンだとは思っておらず、投資家の皆様がフェアプライスで取引するために必要な情報を継続的に開示し、信頼関係を構築していくことを大切にしています。そういった点をご覧ください。