この記事は2023年2月17日に「きんざいOnline:週刊金融財政事情」で公開された「FRBはインフレ鈍化に自信、今後の注目点は引き締めの“期間”」を一部編集し、転載したものです。

米連邦準備制度理事会(FRB)は2月1日、米連邦公開市場委員会(FOMC)で利上げ幅を25bpに縮小した。昨年12月の会合で75bp刻みから50bpとしたのに続く措置で、利上げ幅縮小の流れを一歩進めた。

FRBのパウエル議長はFOMC後の記者会見で、複数回の追加利上げ余地があることを示唆しつつ、物価上昇が鈍化するディスインフレのプロセスが始まっていることを認めた。今回の利上げは、金融引き締めの累積的効果の度合いを評価しつつ、ピーク水準を探る局面に入りつつあることをほのめかしている。だが、その直後の2月3日に発表された1月の米雇用統計は、市場予想より強い内容となり、FRB当局者の間でも警戒感が混じり始めている。しかし筆者は、次の二つの理由から、FRBの基本的な局面認識は変わっていないと考える。

第一は1月の米雇用統計の内容だ。確かに、1月の米非農業雇用者数は前月比51万7,000人増と事前の市場予想の3倍弱もの増加を示し、失業率も同3.4%増とコロナ前のボトムをも下回る低水準となった。だが、時間当たり賃金は前月比0.3%増にとどまり、前年同月比でも4.4%増と昨年3月のピーク(同5.9%増)から鈍化傾向が続いている。雇用コスト指数などその他の賃金関連統計では、賃金上昇圧力の一巡感が確認できる。FRBの目的はインフレを安定させることであって、雇用を減らすことではない。

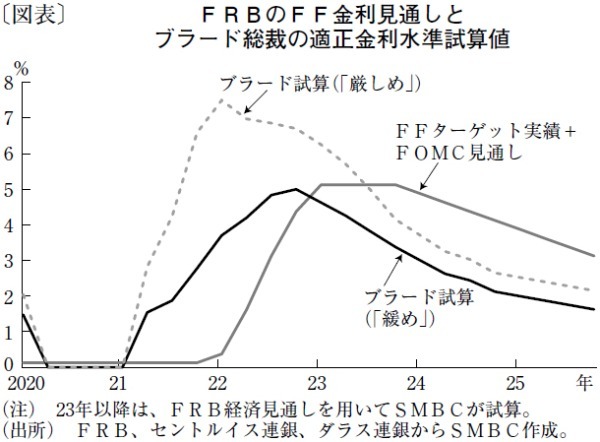

第二は、FRBはインフレが鈍化のプロセスに入ったことに自信を持ち始めているようにみえることだ。例えば、適正な政策金利水準を算出する際の標準的なルールであるテーラー・ルールでは、その算定式にインフレ実績とインフレターゲットとの乖離に一定の係数を乗じる項を含む。インフレが鈍化してターゲットとの乖離が縮小すれば、政策金利の適正水準も下がるということだ。セントルイス連銀のブラード総裁は、このルールに若干のアレンジを加えて政策金利の適正レンジを試算しており、それによると適正レンジは昨年9月の4.9%~7.3%が最も高く、その後のインフレ鈍化を反映して昨年12月には4.5~6.1%まで下がっている。FRBの12月時点でのインフレ見通しを用いると、本年末には3.4~4.2%程度まで下がる計算だ(図表)。

現在、FRBが見込む米フェデラルファンド(FF)金利のピーク水準は5.125%だが、このままいけばインフレ鈍化に伴って政策スタンスは自然と引き締まる。雇用統計をはじめとする年明け後の指標反発がFRBの判断に影響を与えるとすれば、FF金利をどこまで上げるかよりも「いつまで下げずに保つか」という点だろう。

三井住友銀行 チーフ・マーケット・エコノミスト/森谷 亨

週刊金融財政事情 2023年2月21日号