本記事は、ティモシー・オルセン氏の著書『アメリカの高校生が学んでいる投資の教科書』(SBクリエイティブ)の中から一部を抜粋・編集しています。

お金のプロが金融商品をすすめる理由

投資業界で働くプロたちは、いつも何らかの株や債券、投資信託、貴金属、その他さまざまな投資商品をすすめてくる。どうやら彼らは、何が値上がりして、何が値下がりするかわかるようだ。こういったおすすめの投資商品がメディアなどで紹介されるたびに、私たち個人投資家は不満を募らせていく。なぜなら、彼らプロたちは、その投資商品をすすめる本当の理由をめったに教えてくれないからだ。

たとえば、あるアナリストがある食品会社の株をすすめるのは、本当にその会社が魅力のある投資先だと信じているからなのか? それとも、そのアナリストが勤める証券会社がその食品会社の投資銀行業務を請け負っていて、取引先としてお金をもらっているからなのだろうか?

ここで、「証券会社が食品会社からお金を受け取ることの何が問題なのか? 正当な取引なら別にかまわないのでは?」と思う人もいるだろう。答えは簡単で、それは「利害の衝突」があるからだ。

世間知らずの投資家や、情報にうとい投資家は、利害の衝突のあるアナリストのいうことを信じてしまうかもしれない。アナリストは、その食品会社が魅力的な投資先である理由を口ではいろいろ説明するだろうが、それがその食品会社の株をすすめる本当の理由であるとはかぎらない。もしかしたら、その食品会社の株が売れるほど、アナリストが勤める投資銀行が儲かるからなのかもしれない。

このように、利害の衝突は投資家にとって大きな障害になる。アナリストがある株をすすめていても、本当に信じていいのかわからないからだ。アナリストにしてみれば、「クライアント企業との契約で5,000万ドルの売上を稼いだ人物」として社内で有名になるほうが名誉なことであり、さらに自分の収入を増やすこともできる。

アナリストと株式会社が利害関係にあるのは、投資家にとっては困った事態だ。そのアナリストのアドバイスを信じて行動した人は、特に損失が大きくなるだろう。

アナリストのレポートをむやみに信用しないほうがいい理由の1つは、「売り推奨」とされる会社の割合が極端に低いことだ。いくつかの研究によると、売り推奨の会社は全体のわずか10%しかないという。

ここからわかるのは、アナリストがきちんと仕事をしていないということだ。売り推奨が10%しかないなら、残りの90%は「買い推奨」、つまり今後の値上がりが期待できるという意味になる。そんなことがありえるのだろうか?

売り推奨が少ない本当の理由は、アナリストたちが勤める投資銀行と、分析の対象となる会社の利害関係にある。投資銀行にとってそれらの会社は、すでに顧客になっているか、あるいはこれから顧客になってもらいたい存在なので、アナリストを使って相手が喜ぶようなレポートを出しているのだ。

あるアナリストからは「売り推奨」とされ、別のアナリストからは「買い推奨」とされた会社は、おそらく自社を「買い推奨」としてくれたアナリストが勤める投資銀行の顧客になることを選ぶだろう。

しかし、ここで指摘しておかなければならないのは、悪いアナリストもいる一方で、優秀で良心的なアナリストもそれと同じくらいいるということだ。本当に投資家のためを思い、まじめに企業分析に取り組んでいるアナリストはたくさんいる。彼らが目指しているのは、自分自身や、自分の勤める会社が儲けることではなく、投資家が投資によって利益を上げることだ。

アナリスト

そもそも、アナリストとはどういう人たちなのだろう?

アナリストとは、株式や債券を分析すること、おすすめの銘柄を発表すること、自分の担当する投資に関するレポートを書くことを仕事にしている人たちだ。通常、彼らが発表するレポートには、ある会社の展望や、その会社に投資する理由について、かなり詳しく書かれている。

広く信頼を集め、実績もあるアナリストは、さまざまなメディアで紹介されている。たとえば、投資情報誌「バロンズ」のウェブサイト、投資情報サイトのティップランクスなどを見ると、アナリストの過去の仕事を調べることができる。他に投資家の間で人気があるのは、投資関連情報を提供するシーキングアルファだ。これは投資に関する情報を集めたプラットフォームで、プロの投資家から個人投資家まで、さまざまな人の分析や意見を読むことができる。私がシーキングアルファを活用するのは、ある会社についての自分の理解を補足したいときだ。このサイトに寄せられた多様な意見を読むことで、合理的に売買の判断をすることができる。

アナリストのアドバイスは、正しい投資対象を選ぶ助けになる。しかし、自分で何も調べずに、ただ彼らの言うことを鵜呑みにするのはおすすめしない。

アナリストの発言が信用できるかどうかたしかめる方法を紹介しよう。まず、自分が興味を持っている株を、彼らが扱っているか調べる。もし扱っていたら、ここ何年かの彼らの分析を入手し、実際の株価の動きと比較して、分析が正しかったかどうか確認する。

アナリストのレポートは機関投資家にしか公開されないこともあるので、その場合は情報を入手するのが難しくなるが、決して不可能ではない。もし分析が正しかったら、そのアナリストをあなたの情報源の1つとして加えよう。とにかく大切なのは、アナリストの言うことをすべて鵜呑みにしないということだ。

仲買人

株式の仲買人は興味深い人たちだ。ある意味ではアナリストのようでもあるが、自分で銘柄の分析をすることはめったにない。彼らはむしろ、自分が勤める会社のリサーチ部門(アナリストがたくさんいる部署だ)の分析を頼りに意思決定を行う。一般的に、株式仲買人は金融商品を売ることで手数料を受け取るので、ここにも利害の衝突が発生する可能性がある。

もちろん、正直で良心的な仲買人も存在する。彼らは投資家の利益を第一に考え、いつでも市場についての正確な情報を伝えることを目指している。そのような仲買人が見つかったら、ぜひ末永く付き合ってもらいたい。彼らの助けを借りれば、堅実なポートフォリオを組むことができるだろう。

しかし、その一方で、自分の利益のことしか考えていないような仲買人も存在する。彼らの目的は、とにかく手数料を稼ぎ、数年のうちに副社長まで出世することだ。そういう仲買人に近づいてはいけない。良心的な仲買人であれば、電話のたびにあなたに何かを買わせようとすることはない。彼らはただ、市場の動向について正確な情報を伝えてくれるだけだ。

あなたの仲買人が、電話のたびに「うちの会社のリサーチ部門によりますと……」などといって何かを買うことをすすめてくるなら、その人との付き合いはやめたほうがいいだろう。良心的で優秀な仲買人は、リサーチに基づいて建設的なアドバイスをしてくれる。

仲買人が実際に何をするかは、提供するサービスのレベルによって異なる。ただ株式の売買を実行して、その分の手数料をもらうだけの場合もあれば、株式の売買に加えて、質の高い銘柄分析やポートフォリオの管理もサービスとして提供する場合もある。

あるいは、ただ自分の利益のことしか考えず、最新のIPOから、前年にもっとも儲かった投資信託まで、何でもかんでもあなたに売りつけようとする仲買人もいるだろう。彼らにかかると、ただ何かを買わされるだけでなく、たいてい最悪の価格でつかまされてしまう。彼らのような仲買人は、投資家の無知につけこんで自分が儲けることしか考えていない。

ほとんどの仲買人は良心的だ。とはいえ、彼らにもあまり期待しすぎてはいけない。私はなにも、ここで仲買人の悪口をいいたいわけではなく、実際に優秀な仲買人もたくさんいることはよくわかっている。しかし、仲買人になるにはたしかに資格が必要だが、比較的簡単な試験に受かるだけで、ほぼ誰でもなれるという事実は知っておいたほうがいいだろう。

ファイナンシャル・プランナー

ファイナンシャル・プランナーとは、顧客にお金に関するアドバイスをするプロのことだ。顧客のお金に関する疑問に答え、お金の目標を達成するためのプログラムを一緒に考えてくれる。顧客の状況に合わせ、理想的なポートフォリオ、資産配分、その他さまざまなお金の戦略を顧客に提供するのが彼らの仕事だ。いろいろな投資法について独自に調査をしてくれる人もいれば、税金や不動産の購入、その他ライフイベントごとにかかるお金についてアドバイスしてくれる人もいる。

ファイナンシャル・プランナーと株式仲買人を比べると、通常はファイナンシャル・プランナーのほうが提供するサービスは多い。しかし、ここで注意してもらいたいのは、ファイナンシャル・プランナーは2種類存在するということだ。両者の違いは、「どこからお金をもらうのか」にある。

1つは「委託料」のファイナンシャル・プランナーで、彼らは株式仲買人に近く、投資商品を売るのを仕事にしている。彼らは顧客からお金をもらうのではなく、投資商品を出している会社から販売の委託料をもらっている。もう1つは「顧問料」のファイナンシャル・プランナーで、資産管理や投資アドバイスなどのサービスを提供することで、顧客から顧問料をもらっている。

投資や資産管理でプロのアドバイスがたくさん欲しいなら、顧問料のファイナンシャル・プランナーがベストの選択肢だ。委託料のプランナーは、仲買人の場合と同じように、顧客に最適なプランを考えることよりも、自分が委託料を稼ぐことのほうを優先させがちになるという問題がある。その点、顧問料のプランナーは、純粋にあなたに提供するサービスで報酬を得ているので、利害の衝突が起こる心配はない。

しかし、顧問料のプランナーならたしかに利害の衝突は起こらないかもしれないが、彼らも完璧ではないということは知っておかなければならない。彼らの多くは、顧客を獲得するためにお互いに激しい競争をくり広げている。

ファイナンシャル・プランナーを選ぶときにもっとも大切なのは、彼らがどんなサービスを提供しているのかということと、本当に顧客の利益を第一に考えているのかということだ。投資がうまくいっているときだけでなく、厳しい状況になっても一緒に乗り越えていけるようなプランナーを求めているなら、正直で良心的なプランナーを選ばなければならない。ファイナンシャル・プランナーは賢く選ぼう。

投資リサーチ会社

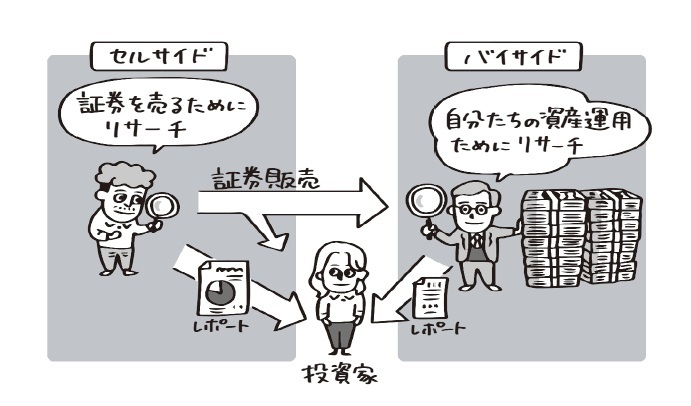

投資リサーチのサービスを提供する会社には2種類ある。1つは、投資銀行の業務も行っていて、リサーチする対象の会社がクライアントになっていることもある会社だ。この場合は利害の衝突が起こる可能性がある。この種のリサーチ会社は、投資家に証券を売り、銘柄分析のレポートを提供しているので「セルサイド」と呼ばれる。ゴールドマン・サックスやモルガン・スタンレーなどが代表的なセルサイドだ。

一方で、ヘッジファンドや投資信託、年金基金などは、証券を買う側にあるので「バイサイド」と呼ばれる。彼らは自分たちの資産運用のために投資リサーチを行い、セルサイドから証券を購入する。代表的なバイサイドは、ブラックロック(ヘッジファンド)、カルパース(年金基金)、バンガード(投資信託)などだ。

バイサイドとセルサイド以外に、独立したリサーチ会社も存在する。彼らの仕事は投資リサーチだけであり、投資銀行業務などは行っていない。リサーチ対象の会社と利害関係がないので、彼らの情報は公平で中立だとおおむね信頼できる。それはつまり、独立系のリサーチ会社の情報を信じれば、必ず利益を出せるということだろうか?

もちろんそんなことはない! リサーチの情報だけで利益を出すのは、例外なく難しい。それでも独立したリサーチ会社の情報であれば、利害の衝突の心配が軽減される分だけ、利益を出せる可能性が高くなる。

いずれにせよ、あらゆるリサーチ会社に共通する注意点は、「売り」、「買い」、「ホールド」のアドバイスを律儀に守ってはいけないということだ。彼らのリサーチは貴重な情報として参考にはなるが、最終的な判断は自分で下さなければならない。リサーチ対象の会社と投資銀行業務の取引がなければ、たしかにより中立的な評価が期待できるかもしれないが、もしかしたら隠れた利害の衝突があるかもしれない。

投資銀行業務も行っているリサーチ会社は、クライアントの会社からお金をもらい、その会社の株を推奨するようなレポートを書くことまである。ちなみに、リサーチ・サービスを受ける契約をするときに、契約書の小さな文字できちんと説明されているなら、この行為は完全に合法だ。

アナリストがテレビに出演して、何かの銘柄を推奨すると、多くの司会者は「あなた自身か家族の誰かがその銘柄を保有していますか?」という質問をする。これは視聴者にとって、利害の衝突に気づくチャンスだ。

インサイダー取引のスキャンダルが頻発し、大きな問題になると、多くのテレビ局がこの質問を積極的にするようになった。金融市場を監督する米国証券取引委員会(SEC)と州司法長官も、メディアに対して、出演するアナリストや、アナリストが勤める会社のポジション(どんな銘柄を保有しているか、どんな売買を行っているかなど、具体的な投資の姿勢)を公開するように働きかけている。

アナリストがどんな分析をするかは、そのアナリストが勤める会社によって異なる。そのため、もしできるなら複数のリサーチ会社の情報を少しずつ集めて比較し、どこかに利害の衝突がないか調べたほうがいい。そのうえで、どのリサーチを参考にするかを自分で決めよう。