本記事は、ティモシー・オルセン氏の著書『アメリカの高校生が学んでいる投資の教科書』(SBクリエイティブ)の中から一部を抜粋・編集しています。

どの株を買えばいいのか

株の初心者からよく尋ねられる質問は、「どの株を買えばいいんですか?」だ。いちばん大切なのは、「自分でよく調べること」だ。自分のリスク許容度や、自分に合った資産配分を知り、それに基づいてどの株を買うかを決めなければならない。

自分に合った株の見つけ方を見ていこう。さらに、値上がりする可能性の高い株を見つけるための「リサーチ術」について解説している。

すべての投資家が「投資で儲ける」ことを目指している。しかし、目標は同じでも、事情は人それぞれだ。投資にかけられる時間や、投資したい会社の今後の見通し、自分が選んだ投資方法の状況に基づいて、売買の判断をしなければならない。

たとえば、あなたが70歳であれば、値動きの激しい小型株(規模の小さい公開会社の株。次項にある説明を参照)に投資したいとはあまり思わないだろう。投資した額の一部、または全部を失ってしまう可能性があるからだ。一般的に、年配の投資家にはやや保守的な投資のほうが適している。投資で損失が出ても、時間をかければ取り戻せるかもしれないが、年配の投資家にはその時間がないからだ。

その一方で、もしあなたが15歳なら、資金の100%をMMFやアメリカ国債に投資するような安全策はとりたくないだろう。

15歳なら損失を取り戻す時間が十分にあるので、そこまで保守的になる必要はない。

つまり、株や債券などの証券に投資するときは、さまざまな要素を考慮して判断する必要があるということだ。ある証券をどれくらい長く保有するか、投資期間は何年かということも、考慮すべき要素に含まれる。投資の計画を立てるときは、自分の年齢と、保有期間、投資期間を計画表に書き込もう(図5)。

仮にあなたが15歳で、何らかの証券を20年保有するつもりなら、その条件に合った証券を見つける必要がある。たとえば、小型株や中型株のインデックスファンドや、きちんとリサーチして選んだ小型株と中型株の組み合わせなどが候補にあがるだろう。どちらを選んでも、ドルコスト平均法で着実に積み立てていけば、長期的にはかなりいい結果になる可能性が高い。

多くの人が引退したいと考える60歳まで投資すると仮定すると、15歳の人の投資期間は45年だ。将来的に安定した会社に勤めるのであれば、おそらく会社に老後資金を積み立てるプログラムがあるだろう。自分で資金を出す場合もあれば、会社が資金を出してくれる場合、あるいは両方で資金を出す場合もある。

投資の対象は、個別の株式、投資信託、その他の証券などがあるが、それぞれの評価については長い目で見て考える必要がある。

いずれにせよ、いざ投資をしようと決めたとき、まず気になるのは、その時点での市場と経済の状況だろう。しかし、ここでもっと大切なのは、より長期の視点を持つことだ。現時点での市場や経済の状況があまりよくないとしても、自分の投資期間に照らし合わせて考えてみよう。10年後、あるいは20年後に、市場や経済はどうなっているだろうか?

長期的な見通しは明るいと考えるなら、投資をする理由の1つになる。長期投資の場合、投資先の会社に短期的な問題があっても、長期的には問題ないと判断できるなら、特に心配する必要はない。物事を大局的に考えることが大切だ。

たとえば、アメリカの食品大手ゼネラル・ミルズ(GIS)のような会社に投資すると決めたのなら、食品・飲料業界全体の状況を見なければならない。投資家やアナリスト、その他の金融機関は、この業界の将来をどう見ているだろう? 需要が増えて業績が上がると見ているだろうか? それともその逆だろうか? そしてもちろん、その会社が利益を上げているのに越したことはないが、たとえそのとき不調であったとしても、そのことだけを理由として投資をあきらめるのは間違っている。

多くの場合、会社のファンダメンタルズ(国や会社の基本的な経済状態・経営状態のこと)がしっかりしていれば、一時的な不調はあっても、長い目で見れば投資で利益を上げることができる。株の「空売り(*)」をしているなら話は別だが、一般的に投資家が

(*):空売りとは、株価が値下がりすると利益が出る取引方法のこと。ある株を金融機関などから借り、その時点の価格で売却し、値下がりしたところで買い戻して株を返却する。買い戻した額は、売却したときの額よりも安くなっているので、その差額が投資家の利益になる。

望むのは、会社、業界、経済全体のすべて、あるいは大部分が好調であることだ。

だからこそ、株を買う前に全体の状況について知っておかなければならない。業界、経済状況、会社の成長力などについてよく調べてから投資することが大切だ。

時価総額

株を分類するもっとも基本的な基準は時価総額だ。時価総額とは、ある時点での株価に、その株が発行されている数をかけた数字だ。一般的に、会社は時価総額の規模によって大型、中型、小型、超小型に分けられる(単純な大・中・小に加えて、「ジャイアント」「メガ」「ナノ」などの言葉が使われることもある)。

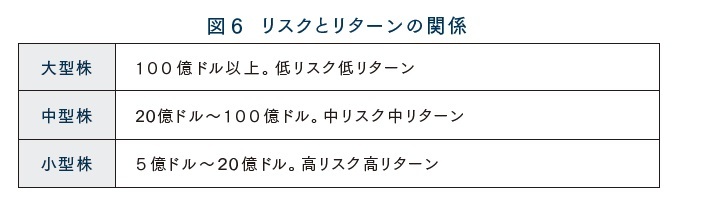

大型に分類される会社の株は大型株と呼ばれる。もっとも投資家の注目を集めるのがこの大型株だ。中型株と小型株は、よほど好調な業績を叩き出さない限り、あまり注目されることはない。それぞれの時価総額の規模と、リスクとリターンの関係は、図6の通りだ(具体的な金額はこれとは異なることもある)。

図6を見ればわかるように、一般的には会社の規模が大きくなるほどリスクが低くなり、それにともなって期待できるリターンも低くなる。ここでもまた、自分が求めるリターンと、自分が許容できるリスクを明確にしておくことが大切だ。

大型に分類される会社は、たとえばジョンソン・エンド・ジョンソン(JNJ)がある。ジョンソン・エンド・ジョンソンは医薬品や医療機器などを製造する巨大企業で、長い歴史を誇り、業界内での地位も高い。全世界的に認められた優良企業だ。ジョンソン・エンド・ジョンソンの時価総額は、これを書いている2022年12月の時点で約4,594億ドルになる。

ジョンソン・エンド・ジョンソンのような優良企業はブルーチップと呼ばれる。ほとんどの場合、ブルーチップとされるのは、長い歴史と伝統を持ち、広く尊敬を集める企業だ。一般的に、ブルーチップの株は大型株に分類される。

中型に分類される会社も、たいていは有名で誰もが知るブランド力を持っているが、規模感は大型の会社ほどではない。たとえば、電子署名サービスのドキュサイン(DOCU)などが中型に分類される。近年は重要な書類を扱う場面の多くで、手書きの署名の代わりに電子署名が使われるようになってきた。手間がかからず、環境にも優しいからだ。

小型に分類される会社は、中型や大型の会社よりもリスクは高いが、今後大きく成長する可能性もあるので、長期間にわたって保有するなら高いリターンを期待できるかもしれない(もちろん、会社が成長するのが条件だ!)。たとえば、インテリアやキッチン用品のセレクトショップを展開するウィリアムズ・ソノマ(WSM)などが有望な小型株に入る。ウィリアムズ・ソノマの時価総額は、本記事を書いている時点(2022年12月)で82億ドルだ。

超小型に分類される会社はもっともリスクが高い。ほぼ、スタートアップか、あるいは新製品の製造資金が足りなくなっているような会社だ。超小型の会社は手に入る情報がとても少なく、株の売買も大型・中型・小型株ほど頻繁に行われないので実態がつかみにくい。

超小型の会社は、たとえばレイクランド・インダストリーズ(LAKE)などがある。これは業務用の化学防護服や作業服を専門とする衣料品メーカーで、時価総額は本記事を書いている時点で9,438万ドルだ。一般的に、超小型株はもっともリスクが高いとされているが、同時に、莫大なリターンをもたらす可能性も秘めている。

新規株式公開(IPO)

株式を取引所で初めて売り出すことを「新規株式公開(IPO)」という。IPOの株は、超小型株と同じくらいリスクが高い可能性もあるが、もしかしたら大型株にもなれるかもしれない。

株が取引所に公開されると、一般の投資家がその株を自由に取引できるようになる。すると多くの投資家が売買に参加し、株価が急騰したり、急落したりするかもしれない。これが、IPO株はリスクが高いとされる理由だ。その一方で、特に世間の期待を集めるIPOの場合は、公開と同時に株価が一気に上昇してあっという間に大型株の地位を獲得することもある。

一般的に、若い会社や小さい会社が資金を調達するためにIPOを行う。IPOの株は大きく儲けることも可能だが、投資家には大きなリスクを引き受ける覚悟も必要だ。

あなたは、マジック・エンパイア・グローバル(MEGL)のIPOを覚えているだろうか? これは香港に拠点を置く金融コンサルティング会社で、2022年の8月にIPOを行ったところ、株価は4ドルから一気に236ドルまで急騰した。約5,800%の値上がりだ。

しかしその数日後、株価は100ドルを切り、2022年12月の時点では1ドル84セント近辺で落ち着いている。そもそもそこまで有名な会社ではなかったのだが、IPO直後の狂乱を見ると、新規に上場する会社はいやでも投資家やメディアの注目を集め、激しい取引にさらされるということがわかる。

新規に公開された株に投資したいのなら、IPO直後には手を出さず、1年くらい待ったほうがいい。マジック・エンパイア・グローバルの例を見ればわかるように、しばらくは株価の乱高下が続くかもしれないからだ。それに1年待てば、会社の決算や、会社の市場への反応を見てから投資の判断をすることができる。

1年待ち、ファンダメンタルズも堅調だと判断できたとしても、IPO株に投資するときは、「株式を公開するという判断は本当にこの会社にとって正しかっただろうか?」と自分に質問することを忘れてはいけない。この質問に対するあなた自身の答えが、投資の最終判断の助けになるだろう。