この記事は2023年3月17日に「きんざいOnline:週刊金融財政事情」で公開された「収益還元バブルは金利急騰ではじける危険も」を一部編集し、転載したものです。

不動産の「収益価格」がオーバーシュートしている問題を、筆者は「収益還元バブル」と呼んでいる。鑑定評価上、不動産の価格は原価法による「積算価格」、取引事例比較法による「比準価格」および収益還元法(DCF法)による「収益価格」という三つの試算価格から求められる。それぞれ「費用性」「市場性」「収益性」という異なる視点からアプローチするが、いずれも同じ物件の同じ権利の価格を算定するものであるため、これらの間には本来、三面等価の原則が成り立つ。

平成バブル時には、比準価格や積算価格を重視し過ぎて収益性を軽視した評価が行われていた。実際に、バブル時には積算価格を100とすると、収益価格は70程度にとどまっていたように記憶している。バブル崩壊過程で不良債権処理を一気に進めた時代的背景も相まって、DCF法による収益価格が表舞台に躍り出て現在に至っている。

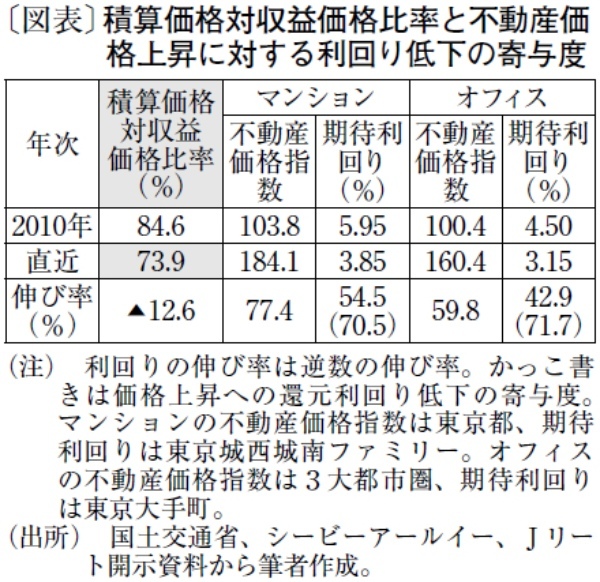

ところが近年、バブル時と真逆の状況が発生している。データの制約からJリートの1銘柄のみの平均となるが、収益価格を100とすると積算価格が74程度にとどまっているのだ(図表)。

仮に収益価格が10億円となった場合でも積算価格が7億4,000万円であれば、10億円のものを購入するよりも同じものを作った方が安く済むはずである。鑑定評価上、収益物件の評価は収益価格を標準とするものの、前述のケースで、10億円を鑑定評価額としている現状に鑑みると、平成バブル時の反省が生きていないようにも見える。

この収益還元バブルの一つの特徴は、価格の上昇に還元利回りの低下が大きく寄与していることである。この点、今後の注目点が金利の動向だ。

植田日銀新総裁は市場を重視する「現実路線派」と見る向きが多い。国会での所信表明も無難にこなし、ひとまずマーケットは落ち着いている。ただ、今後、緩和路線は継続しつつも、イールドカーブ・コントロール(YCC)などの政策枠組みの修正を慎重に行うことが予想され、市場では金利の緩やかな上昇が見込まれている。

緩やかな上昇であれば、不動産の還元利回りの上昇も限定的と思われるが、想定を超える金利上昇が発生する場合、不動産のリスクプレミアムの急激な上昇を伴って還元利回りの大幅な上昇が出現する可能性が高い。その場合、積算価格と収益価格のバランス調整が一気に生じ、不動産価格の思わぬ暴落につながる恐れがある。

米国のインフレの高水準での持続、ロシア・ウクライナ情勢に起因する原材料価格等の持続的上昇、賃金上昇も加わったコストプッシュインフレ、財政赤字を嫌気した日本売りなど、金利上昇のトリガーは多い。一方、シリコンバレーバンクなどの経営破綻に伴う金融不安や景気後退リスクもくすぶり、先行きが読みにくくなってきた。今後、金利と不動産価格の動向から目が離せない状況である。

賀藤リサーチ・アンド・アドバイザリー 代表(不動産鑑定士・CMA)/賀藤 浩徳

週刊金融財政事情 2023年3月21日号