日本では「保険」は万が一の時の保障だけでなく、老後の生活費の準備を目的とした資産運用先としても人気があります。たとえば、生命保険文化センターが発表した「2022年度『生活保障に関する調査』」では、老後資金の準備方法として、保険は預貯金の49.2%に次ぐ39.6%と、有価証券の10.1%を大きく引き離して2位という結果でした。しかし、実際のところ、保険は資産形成および資産運用のための投資先として優れた商品といえるのでしょうか。

貯蓄性が高い保険商品の保険料の仕組み

生命保険文化センターが実施した「生命保険に関する全国実態調査」によると、世帯あたりの個人年金保険を含む生命保険の年間払込保険料は、ピークだった1997年の67万6,000円から減少に転じ、2021年度では37万1,000円まで減っています。

しかし、今でも「保険で貯蓄をする」という考えは根強く、解約返戻金のない保険は「掛け捨て保険」と、なんとなく損なイメージで呼ばれたりします。

では、貯蓄性がある保険と掛け捨て保険はどう違うのでしょうか。ここではまず、保険料の仕組みをご紹介します。

「純保険料」と「付加保険料」

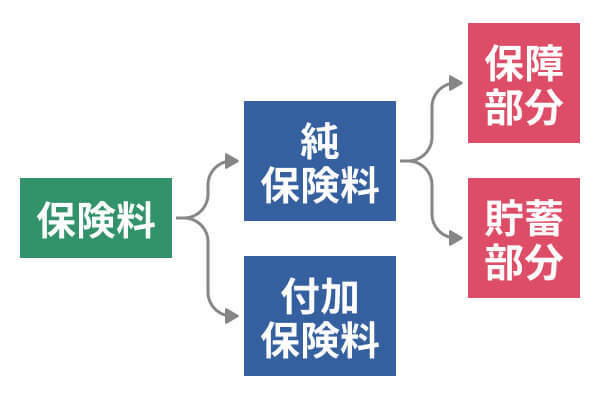

私たちが支払っている保険料の使い道は、大きく「純保険料」と「付加保険料」の2種類に分かれます。

純保険料は、保険会社が将来の保険金の支払いに備えて確保している部分です。保険の本来の目的のために回されるお金といういい方もできます。

純保険料はさらに、万が一の時の保険金の支払いに回される「保障のための保険料」と、解約返戻金や満期保険金の支払いに備えるために積み立てられる「積み立て(貯蓄)のための保険料」に分かれます。

一方、付加保険料は保険会社の人件費や広告費などの経費、そして利益に回るお金です。現状ではライフネット生命などの一部の保険会社を除き、この付加保険料は公開されていないため、正確な金額はわかりません。しかし、基本的に同じような保障では純保険料で大きく差がつくことは考えにくいので、保険料の差はこの付加保険料(保険会社の経費)の違いが大きく影響しているといえます。

掛け捨て保険は損な保険?

支払う保険料の中で、保障のための保険料と付加保険料だけを負担する保険が「掛け捨て保険」といわれる商品です。

こう整理してみると、掛け捨て保険といわれる保険でも、支払う保険料は保障を得るために必要なコストであることがわかります。また、貯蓄性の高い保険商品といっても、保険料すべてが将来の貯蓄に充てられるのではなく、積み立てに回るのは付加保険料や保障部分を差し引いた一部分です。

掛け捨て保険でも、貯蓄性の高い商品でも、万が一の時の保障を手厚くしようと思えば、それだけ保障部分に回す保険料は上がります。

ほとんどのFPが資産運用で保険を勧めない理由

一口に貯蓄性の高い保険といっても、その種類は「個人年金保険」や「変額保険」「外貨建て終身保険」などさまざまです。しかし、まとまった投資資金を持っている方が「貯蓄性のある保険はどうでしょう?」と相談に来られた場合、私は基本的にはおすすめしないようにしています。理由は手数料の問題と保障と貯蓄を一緒にするメリットがわかりにくいからです。

手数料が高い

保険を買うとさまざまな手数料がかかります。支払った保険料がすべて積み立てにいくのではなく、付加保険料が差し引かれることはご紹介しましたが、他にも契約締結時の費用、契約維持のための費用などがあります。

特に、保険会社が銀行や販売店などの代理店に支払う手数料は、完全に開示はされていないものの、契約金額の5〜7%ともいわれています。投資信託の購入手数料が1%〜2%であるのに比べれば、かなりの額です。

この手数料は保険契約者が直接負担するものではないとされていますが、結局は保険会社が契約者の保険料を原資として払うものなので、収益に影響が出ます。

保障と貯蓄を一緒にするメリットがわかりにくい

保障が一生涯続く終身保険などは、お金が必要になれば途中で解約して解約返戻金が受け取れるし、万が一の時が起こった時には保障が出るので損はしないと考えがちです。

しかし、特に契約期間が短い時期に途中で解約すると、解約控除という手数料が差し引かれ、元本を大きく割り込む可能性があります。

肝心の保障という点でも、同時に積立部分にお金を払う仕組みから、掛け捨てに比べ高額な保障を選びづらくなります。また、契約途中に解約して解約返戻金を受け取ると、当然その後、万が一のことがあっても保障は受けられません。

こう考えると、貯蓄性という点でも、保障という点でも、中途半端な感じがします。よく「貯蓄と保障は別で考える」といわれますが、これは保障と貯蓄を一緒にしてもメリットが見えにくいからです。

貯蓄性が高い保険商品の代替となる金融商品

契約者が支払う保険料のうち、保険会社の経費や保障部分に回るお金を除いた一部が解約返戻金や満期保険金に備えるお金(貯蓄部分)に回ることは紹介しました。

この貯蓄部分は保険の目的に応じて運用されます。たとえば、個人年金保険や終身年金などでは元本を減らさないことが大切になるため、リスクの高い運用はできません。したがって、基本的には国債など手堅い金融商品で運用することになります。

また、変額保険など契約者がリスクを納得して購入する保険商品では、積立部分の一部を投資信託に回してリターンを求めます。つまり、運用の中身は国債や投資信託など、個人でも購入できるものです。運用効率という点だけ見れば、保険会社や販売店に付加保険料や手数料を払わなくていい分、素材をそのまま買った方が高いリターンが期待できます。ここでは貯蓄性の高い保険商品の代替となる商品を紹介します。

個人年金保険の代替商品

個人年保険の金利は預貯金より高いからという理由で勧められることは多いですが、そもそも元本が保証され、いつでも現金化可能な預貯金と、20〜30年後に受け取る個人年金保険の金利を比較すること自体に無理があります。金利は短期より長期の方が高くなるのが普通だからです。

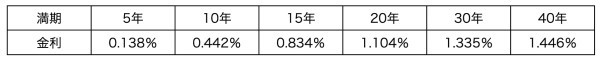

個人年金保険は運用で失敗できない保険商品の典型例なので、運用は国債を中心に行われます。2023年4月3日時点の国債の金利は次のようになっています(表1)。

45歳で個人年金に加入すると65歳から年金を受け取るまでに20年、35歳からだと30年の期間があります。同じ期間で上記の国債の金利を超える運用利回りを掲示している個人年金保険は、まずないはずです。

ただし、実際に市場で売られている国債にはさまざまな種類があり、上記の金利がそのまま適用されるわけではありません。ここでは個人でも比較的購入しやすい「個人向け国債」と「新窓販国債」をご紹介します(表2)。

上記国債の中でも、個人向け国債の変動10年は個人年金保険の有力な代替商品といえます。発行後1年を経過すれば元本割れのリスクはありませんし、変動金利なので今後インフレが起こってもそれに応じて利率が上昇することが期待できます。

一方、個人年金保険が有力な選択肢となる時もありますし、実際一昔前は個人年金保険は人気がありました。というのも、上で紹介した「個人に買いやすい国債」では、保有期間が10年を超えるのものがないからです。個人年金保険は運用率は国債に比べて低いながらも、長期間その時の金利で運用できるというメリットがあります。

たとえば、1990年の銀行の定期預金の金利は6%でした。当時、定期預金を預けていた人は、10年で満期といわずもっと預けていたいと思ったのではないでしょうか。それが実現できたのが個人年金保険でした。当時は個人年金保険の予定利率も5%〜6%と非常に高く、途中解約しなければ老後まで満期を迎えることもなかったからです(ちなみに10年国債の利率は8%を超えていました)。実際今の50代後半から60代では、個人年金保険で大きく儲けた人も多いはずです。

まとめると、高金利の時代で今後の金利が下がっていくことが予想される時は個人年金保険は有力ですが、低金利で今後金利の上昇が期待できる時は国債などが代替商品になります。

外貨建て一時払い保険の代替商品

外貨建て一時払い保険は最近特に保険会社が販売に力を入れている保険商品です。しかし、ここまで読んで来られた方であれば、中身が「外国債券」であることは容易に想像できるはずです。したがって、米ドル建て保険の代替商品は米国債、豪ドル建て保険の代替商品は豪国債となります。

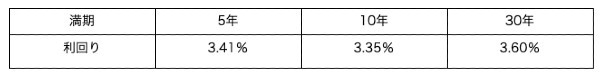

ここでは米国債での運用を見てみましょう。2023年4月3日時点のアメリカの政策金利は4.75〜5.0%、米国債の利回りは以下のようになっています(表3)

外貨建て保険を勧められたら、一度同じ時期の外国債の金利と比べてみてください。

外国債券は証券会社で購入できます。海外資産のリスクとして為替リスクが挙げられますが、外国債券の場合は満期を迎えた後、外貨建てMMFという比較的換金性が高い外貨で保有し続けられる点もメリットです。

このように、運用効率の観点からいえば外国債のほうが有利ですが、外貨建て一時払い保険は「相続対策」という意味合いもあります。外貨建て一時払い保険の死亡保険金を法定相続人が受け取る場合、「500万円×法定相続人の数」だけ死亡保険金額が非課税となるためです。

相続税の基礎控除の額(3,000万円+600万円×法定相続人の数)を考えると、準富裕層以上の方であれば外貨建て一時払い保険を資産運用に組み込む意味があるのではないでしょうか。

変額保険の代替商品

変額保険では多くの場合、運用方針を契約者が選べるようになっています。運用方針の選択肢としては「国内株式型」「外国株式型」「外国債券型」「バランス型」などが一般的でしょう。

これも投資をしている人であれば、投資信託のファンド名に似ていると気づくはずです。実際、変額保険の中身は保険会社が自ら株式や債券に分散投資するか、運用を委任するかです。結局は投資信託と変わりません。

同じ資産クラス(国内株式や外国債券など)で運用するのであれば、投資信託の方が購入手数料、保有期間中の手数料ともに低く抑えられ、保障部分の費用も投資に回せるため、合理的に運用できます。

運用効率自体は投資信託の方がいいので、変額保険を利用するのであれば、保障部分に注目しましょう。たとえば、子どもの教育資金などを目的に運用する場合、資産自体はそれほど大きく増えなくてもいいですが、万が一のことがあった場合は一定のお金は確保したいはずです。変額保険はこのようなシチュエーションに適しています。

保険で資産運用をするメリットは?

整理すると、貯蓄性の高い保険は、保険料のすべてが貯蓄部分に回らないことや、手数料が高いことなどから、資産運用の効率という点でおすすめできるものではありません。お金の問題において、最もよい解決策はその問題を最も安いコストで解決できる方法だからです。

しかし、今回ご紹介したように特定の経済状況や資産運用の目的によって、貯蓄性の高い保険のメリットが生かされる場合もあります。 ただし、投資の経験がなく証券口座を開設したり自分で国債や投資信託を売買するのが面倒だからという理由で、安易に保険で資産運用しようとするのはおすすめできません。

逆のいいかたをすると、自分で投資をしようとしない場合、運用の選択肢は貯蓄性の高い保険に限られてしまうのが実際のところかもしれません。よりよい資産運用をしたいと考えるのであれば、手間はかかりますが、まずはぜひご自身で投資を始めてみることをおすすめします。そのうえで、さまざまな金融商品を比べてみると、それぞれの商品の良し悪しが判断できるようになるはずです。

さらに情報を知りたい方へ

キャッシュフローの最大化を図るには節税はもちろん、さらに効果的な資産運用サービスを知っておく必要があります。

詳しい情報をご希望の方は、株式会社ZUU 富裕層向け金融サービス専用フォームからのお問い合わせをおすすめします。

資金調達の方法に始まり、運用から、償却に至るまでのキャッシュフロー全般の情報を、 金融機関65社との接点を持つZUUグループなら「中立的」な立場で紹介可能です。

ZUUグループでは、これまでに保有資産額10億円〜100億円超の方々に至るまで、 不動産、外国債権、ブリッジローンといった幅広い金融サービスをご提案してきました。

まずは以下のフォームで回答してみましょう(所要時間1分)。