不動産投資をしていて建物や土地などの修繕や改良を行う際は「資本的支出か」「修繕費か」で迷うケースが多いかもしれない。そこで本コラムの前半では、資本的支出の基礎知識について、後半では「資本的支出か」「修繕費か」を判定するための実践的な知識について分かりやすく解説していく。

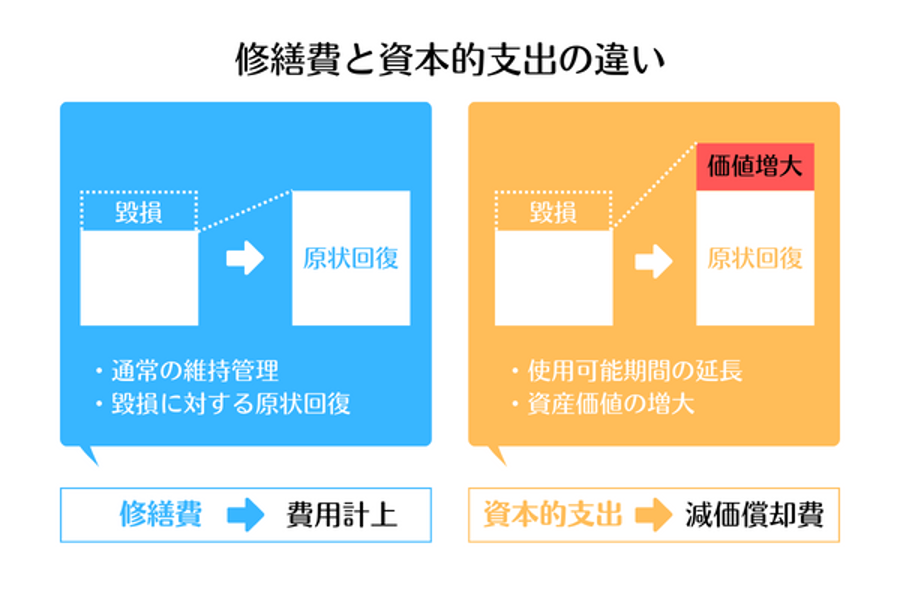

修繕費と資本的支出の違いとは?

賃貸経営における修繕費とは、建物の傷んだ部分や壊れた部分などを元通りに直す「原状回復のため」の支出のことだ。一方、賃貸経営における資本的支出とは、建物の価値や耐久性を高めるための支出を指す。

ただし、詳細は後述するが、資本的支出にあたる費用でも20万円未満など比較的少額であれば原状回復費として計上できる。そのため、厳密には「ある程度大規模な(コストのかかる)建物などの価値や耐久性を高める支出」が資本的支出に当たるといえるだろう。

この説明だけを読むと修繕費と資本的支出は明らかに異なるため、判断しやすく感じるかもしれない。しかし、実際の賃貸経営の現場では「これは修繕費と資本的支出のどちらになるのか」と迷うケースもあるため、しっかり基礎知識を固めておくことが必要だ。

資本的支出の税務処理の方法は?

例えば、大がかりな修繕を行った場合、建物の傷んだ箇所などを元通りに直す「原状回復」と、建物の価値や耐久性を高める「資本的支出」が混ざっていることもある。この場合の税務処理は、以下の通りとして毎年度、費用計上していくのが適切だ。

原状回復にあたる部分:「修繕費」

資本的支出にあたる部分:「減価償却費」

ここで注意したいのが、すべての支出を「修繕費」としてまとめて経費計上しないことだ。では、どういったケースが資本的支出になるのか。次項で具体的なケースを例に説明したい。

国税庁が示す「資本的支出」になる3つのケース

国税庁ホームページの「第8節 資本的支出と修繕費」では、次の3つのケースを挙げて資本的支出になる例を示している。

1. 建物の避難階段を取り付けた場合

2. 用途変更のための模様替え、改造・改装

3. 機械の部品を品質や性能の高いものに取り替えた場合

例えば、1のように新しく建物に避難階段を取り付けた場合は、物件の価値を高めることになる。また、2のように用途変更のために模様替えなどを行った場合は、原状回復には当たらない。3のように従来と同じ部品に交換した場合の支出を超える部分が「資本的支出」となる。

「資本的支出か、修繕費か」をフローチャートで判定

実際の賃貸経営の現場では「資本的支出か」「修繕費か」が判定しにくいケースもある。例えば、以下のようなケースは決して珍しくない。

原状回復のために破損した部材を交換したい

↓

年数経過に伴い同じ部材が廃盤となっているため、まったく同じものと交換できない

↓

仕方ないので新しい部材に交換した

↓

性能が進化して価値や耐久性が高まる

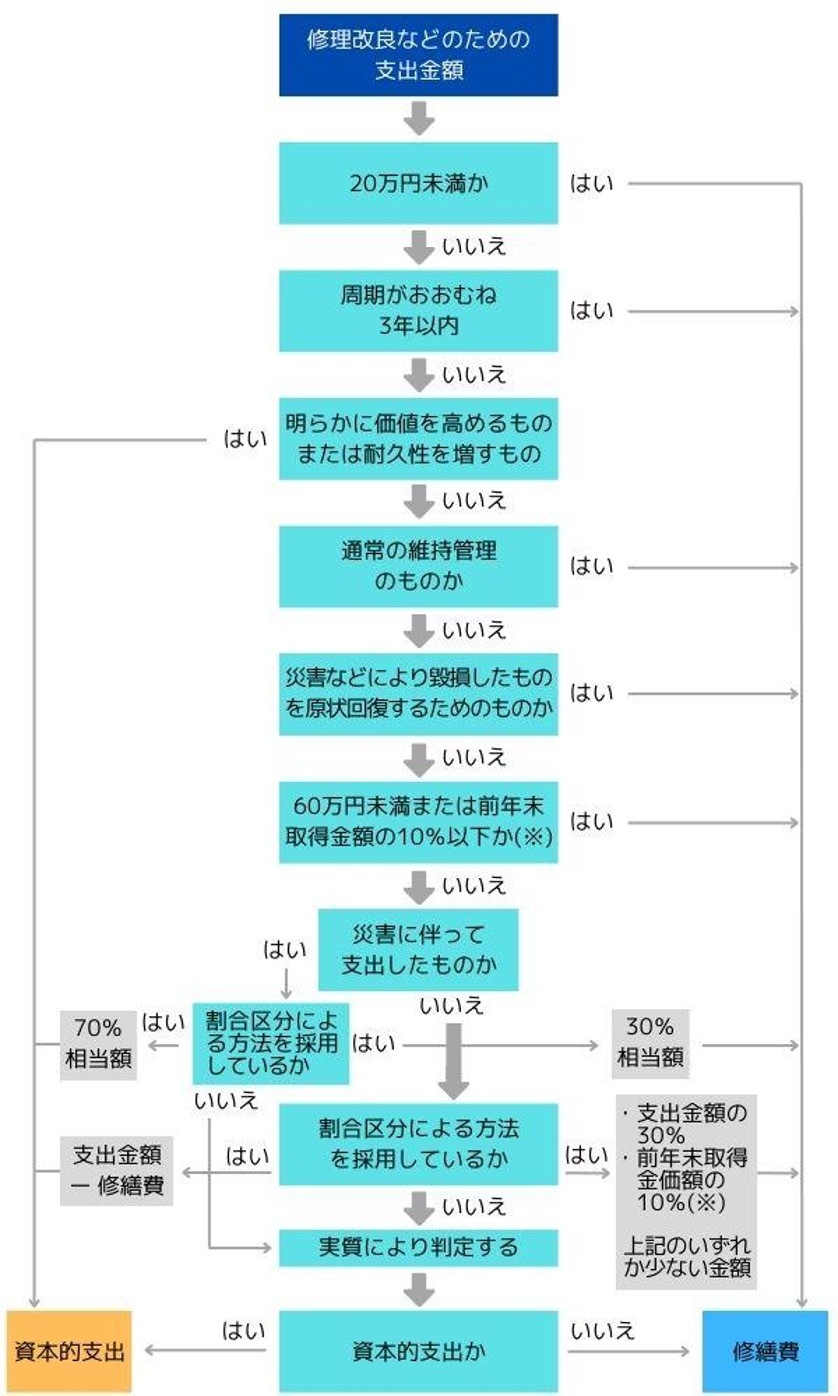

「資本的支出か」「修繕費か」で迷った場合は、以下の基準に照らし合わすと判定しやすいだろう。

基準1.支出が20万円未満か

単純に修繕や改良などの支出が20万円未満であれば、建物の価値を高める支出でも修繕費として経費計上が可能だ。一方、修繕や改良などの支出が20万円以上であれば、後述の基準2以下に照らし合わせて判定する。

例えば、ワンルームマンションを1室所有していて、壁紙を前回よりも高機能なものに交換したような場合は、修繕費として経費計上できる可能性が高い。

なぜなら、機能性のある壁紙を使ったとしてもワンルームの壁紙交換で20万円以上になることは、まれだからだ。また、逆に1回あたり20万円以上の修繕・改良などの請求を小分けにして20万円未満にしても、この基準には当てはまらないことになる。あくまでも「支出が20万円未満」の対象が一つの修繕・改良などであることが必要となるため注意したい。

基準2.周期がおおむね3年以内の支出か

20万円以上の支出であっても周期がおおむね3年以内の支出であれば、修繕費として経費計上できる。ただし、対象の修繕・改良などの周期がおおむね3年以内なのか否かが判定できないケースもあるだろう。その場合は、3年以上所有している物件であれば過去の履歴を確認するのがよい。

万が一過去の履歴が確認できないときは、部材の寿命や交換目安を業者に問い合わせたり、業者の公式サイトで調べたりする方法などがある。

基準3.明らかに価値を高めるものまたは耐久性を増すものかなど2項目

基準1と2で判定できない場合は、以下の項目に当てはめて判定する。

・ 明らかに価値を高めるものまたは耐久性を増すものか

→回答が「はい」であれば資本的支出

・ 通常の維持管理のものか

→回答が「はい」であれば修繕費

・ 災害などにより壊れたものを元に戻すためのものか

→回答が「はい」であれば修繕費

例えば、大規模な一棟物件を所有していて、外壁の修繕にてこれまで使っていた外壁材よりも高機能な外壁材を採用した場合や、複数の部屋の水回りをグレードの高いアイテムに入れ替えた際は、価値が高まった分が資本的支出になる可能性がある。

基準4.60万円未満または前年末の取得価額の10%以下か

20万円以上かつ周期的でない支出でも「資本的支出か」「修繕費か」の区分が不明で、その額が以下のどちらかに当てはまる場合は修繕費として取り扱うことができる。

・区分不明額が60万円未満

・区分不明額が前年末の取得価格のおおむね10%以下

基準5.その他

ここまでの内容で大半の支出が「資本的支出か」「修繕費か」に振り分けられるのではないだろうか。それでもなお判定できない場合は、以下のチャートのように「災害に伴って支出したものか」「割合区分を採用しているか」などによって判定していく。

<修繕費と資本的支出の区分(フロー図)>

アパート経営で修繕費になるケース例

国税庁では、前出の資本的支出になる3つのケース以外に「修繕費に含まれる費用」の例も示している。これも資本的支出の知識を深めるのに役立つため、確認しておこう。

1.建物の移えいまたは解体移築をした場合

移えいとは、建物をそのままの状態で引っ張って移動させる方法のことだ。移えいにかかった費用は、修繕費として経費計上できる。また、解体移築の場合は「元の建物における70%以上の資材を使うこと」「元の建物と同一の規模および構造であること」などの条件に当てはまれば修繕費として経費計上が可能だ。

2.地盤沈下した土地を沈下前の状態に戻すために地盛りをした場合

例えば、アパートの建っている敷地で地盤沈下が起こり、それを戻すためにかかった地盛りの費用は修繕費として経費計上できる。ただし、物件(土地)を取得してすぐに地盛りを行ったり、地盤沈下によって評価損を計上した土地に地盛りを行ったりした費用などは修繕費に含まれない。

3.土地の水はけをよくするために砂利や敷石などを敷いた場合

現在使っている土地の水はけをよくするために砂利や敷石などを敷いた場合、これらにかかった費用は修繕費として経費計上できる。修繕費の対象となるのは、建物だけでなく使っている土地も対象になることを覚えておこう。

最終的には専門家の税務的判断を

「資本的支出か」「修繕費か」についての判定は、いくつもの基準がある。そのため内容をある程度理解していても判定に迷ったり誤ってしまったりすることは少なくない。その際は、本コラムに記載した内容を参考に判断すると分かりやすいだろう。判断しかねる場合は、顧問税理士や不動産投資に強い税理士に税務的判断をしてもらうのが確実だ。

宮路 幸人

会計事務所での長い勤務経験で培った豊富な実務知識により、会計処理・税務処理および経営や税務に関する相談など、さまざまな問題に対応。宅地建物取引士、マンション管理士等の資格を保有し、不動産と相続関連に強みを発揮する。特に相続関連では、税務面だけでなく、家族の幸せを重視したトータルでの提案を行っており、軽いフットワークでお客さまのニーズに応えることをモットーとする。離島支援活動にも積極的。

(提供:manabu不動産投資 )

- 【オススメ記事】

- 「FPの私ならここを見る」 プロが語る不動産投資とは?

- 不動産投資の種類はいくつある?代表的な投資方法を紹介

- 少額から始められる不動産投資4選

- 不動産投資は30代から始めるべき?メリットや注意点について解説

- 初めて不動産投資をする際に気をつけることとは?

- コラムに関する注意事項 -

本コラムは一般的な情報の提供を目的としており、投資その他の行動を勧誘することを目的とするものではありません。

当社が信頼できると判断した情報源から入手した情報に基づきますが、その正確性や確実性を保証するものではありません。

外部執筆者の方に本コラムを執筆いただいていますが、その内容は執筆者本人の見解等に基づくものであり、当社の見解等を示すものではありません。

本コラムの記載内容は、予告なしに変更されることがあります。