この記事は2023年5月12日に「きんざいOnline:週刊金融財政事情」で公開された「早期利下げは困難、据え置きが長期化する可能性も」を一部編集し、転載したものです。

米国では、今年3月と5月の中堅銀行の破綻に起因する信用状況の引き締まりによって景気後退への懸念が強まった。これを受けて、金融市場では2023年7~9月期の利下げ転換を予想する声が高まっている。

米連邦準備制度理事会(FRB)は、5月2、3日に開催された米連邦公開市場委員会(FOMC)で、政策金利であるFFレート誘導目標レンジを5.00~5.25%に引き上げた。銀行破綻によって金融環境が引き締まっているものの、強い労働市場や高いインフレを背景に、25bpの利上げに踏み切ったかたちだ。

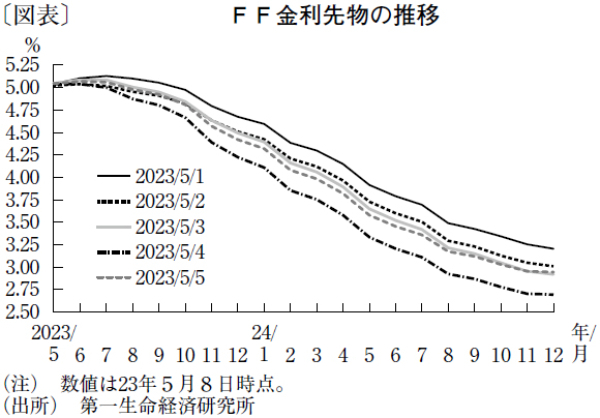

今回の利上げで、政策金利はFOMC参加者のターミナルレート予想である5.1%に達し、2%のインフレ目標を達成できるような金融引き締めの水準になった可能性がある。事実、FOMC声明文では「追加利上げが適切とみられる」という追加利上げを予想する文言が削除され、利上げ停止が近いことが示唆された。FOMC後の記者会見でも、FRBのパウエル議長は「6月の会合で利上げ停止をするか否かの議論をするだろう」と発言した。インフレの緩やかな低下と、経済成長の鈍化が継続する中で、銀行破綻をきっかけとした銀行の融資基準が一段と厳格化されるとみられる。こうしたことを踏まえ、市場は6月にもFRBが利上げの様子見に入ると見込んでいる(図表)。

ただし、FRBは今後の運営について「どの程度、追加の引き締めが適切かについて、会合ごとに継続的に評価する」としており、最終的に利上げ終了を判断するまでには時間を要する可能性もある。利上げについては、これまでの大幅利上げの累積的な効果、経済活動やインフレに遅れて顕在化する影響、景気動向や信用状況の引き締まりの影響などを会合ごとのデータで精査して判断する方針だ。年内の利下げについては、「インフレ率がそれほど早く低下せず、目標達成までしばらく時間がかかると予想する」としており、「早期に利下げに転じることはない」とあらためて否定している。

労働市場では4月の失業率が3.4%と、自然失業率と推計される4.0%を下回ったままだ。インフレの基調を示すPCEコアデフレーターも、3月に前年同月比4.6%増とピークから低下したものの、目標値である2%増を大幅に上回っている。今後、米国経済は信用の引き締まりにより、23年末にかけて低成長が続くと予想される。

年末にかけては、緩やかながらも経済成長が続くことで、労働需給の逼迫により失業率は年内4%を下回って推移し、PCEコアデフレーターは、粘着性の高いサービス価格が上昇することで、前年比3%台後半の高水準にとどまるとみられる。インフレ圧力が残存するなか、FRBが利上げの様子見に転じたとしても、政策金利の据え置きを長期間継続する公算は大きい。

第一生命経済研究所 主任エコノミスト/桂畑 誠治

週刊金融財政事情 2023年5月16日号