この記事は2023年5月12日に「きんざいOnline:週刊金融財政事情」で公開された「難しいかじ取りが求められるYCCと国債流動性のバランス」を一部編集し、転載したものです。

(日本銀行「オペレーション」)

債券レポ取引(レポ)とは、主に国債と資金を一定の期間交換する取引である。レポ市場では、証券会社等が国債売買で生じた債券や資金の過不足を日々調整しており、国債市場全体の流動性を支えている。

レポの市場規模はこの10年で2倍程度に拡大し、2022年には200兆円に達した。この市場規模の拡大は、黒田東彦前日銀総裁が推し進めた金融緩和策により、当初とは異なるニーズが生じているためだ。16年1月のマイナス金利政策決定により、日銀当座預金に三つの階層が設定された。プラス0.1%と0%の階層には枠が設けられ、その枠を超える資金にマイナス金利が課されている。銀行等はこれらの枠に係る資金調整の場としてレポ市場を活用しており、取引額を大幅に増加させた。

しかし、レポ取引の増加にも限界が近づきつつある。大規模緩和継続により国債保有額が全発行額の5割超となった日銀は、国債市場の一参加者から支配的な存在となった。一方、民間金融機関は十分な国債を保有できず、レポ市場において「玉(国債)不足」を理由に取引を見送る先も現れている。

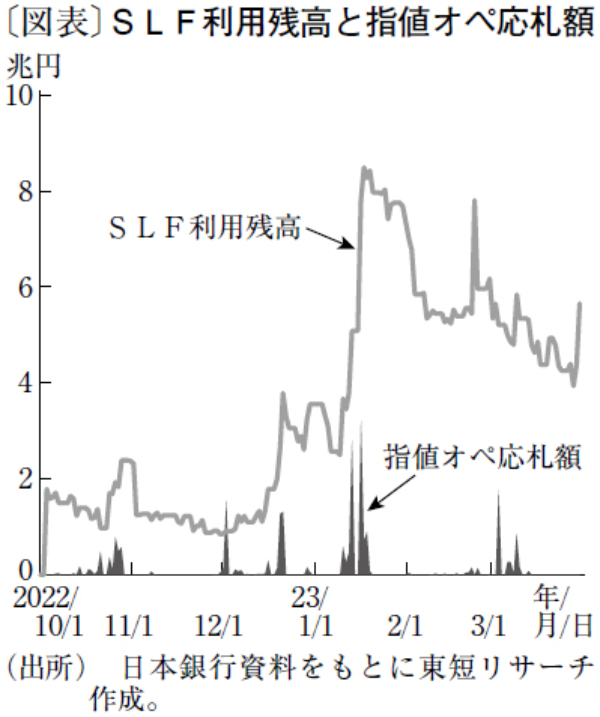

以前に比べて国債の需給が逼迫する局面も目立ち始めている。22年12月に、日銀はイールドカーブ・コントロール(YCC)の長期金利変動幅を拡大させた。これを契機にさらなる変動幅拡大の思惑が膨らみ、日銀の指値オペに対する応札が急増。国債をそこで空売りした一部の市場参加者は、レポ市場で国債借り入れニーズを激増させた。しかし、指値オペ対象となるカレント銘柄とチーペスト銘柄に需要が過度に集中したことから、そのニーズは満たされず市場は機能不全に陥った。

日銀には国債補完供給(SLF)オペがあり、対象先となる金融機関は日銀から一時的に国債を借りることが可能である。通常は金融機関の利用が安易に増えないように、手数料はレポよりも割高だ。だが、コロナ禍や四半期末、T+0の国債決済不調時等、レポ市場の流動性が枯渇する際に同制度は利用されてきた。前述の指値オペ急増の際もSLF利用額は高まり、国債市場の安全弁となっていた。

市場機能の維持に配慮しながら国債大規模購入を進めてきた日銀にとって、国債市場の流動性を支えるレポ市場と、それを補完するSLFの適度なバランスが重要だった。しかし今後、YCCの変更・撤廃が市場に再び意識されると、指値オペへの大量応札を引き金に、バランス維持が困難となり得る。SLFの利用を制限すれば過度な空売りを防ぐことができる一方で、国債市場の流動性は失われてしまう。実際に、すでに日銀はSLFの乱用を防止するため、最低品貸料を引き上げて10年物国債の一部銘柄の供給量を絞るなど制限をかけている。植田和男日銀総裁は、YCCの維持と国債の流動性の難しいバランスをとりながら政策運営を続けていくことになる。

東短リサーチ 研究員/荒井 史彦

週刊金融財政事情 2023年5月16日号