この記事は2023年5月19日に「きんざいOnline:週刊金融財政事情」で公開された「収束しないインフレにもがくECB、利下げ時期は来秋以降か」を一部編集し、転載したものです。

欧州中央銀行(ECB)は、2023年5月の政策理事会において0.25%の追加利上げに動き、預金ファシリティー金利を3.25%、主要オペ金利を3.75%に設定した。ECBは昨年12月会合から今年3月まで、3回連続で0.50%の利上げを講じてきた。しかし、今回の会合では利上げペースを引き下げた。ラガルド総裁は、引き下げの根拠として、これまでの利上げを反映して融資姿勢が厳格化し、資金需要が減退していることが確認された点を挙げている。

米連邦準備制度理事会(FRB)も5月に0.25%の追加利上げを決めている。しかし、利上げ幅は同じでも、先行きの金融政策運営に関する金融市場の織り込みは、米国とユーロ圏で異なる。市場は、米国に関して5月での利上げ休止を織り込む一方、ユーロ圏に関してはさらに25bpを2回、すなわち合計50bpの追加利上げを織り込んでいる。この織り込みの違いには大きく三つの要因が作用している。

一つ目が、金融システム不安の影響だ。米国を襲った金融システム不安は信用収縮を引き起こし、利上げを一定程度代替すると考えられる。対して、ユーロ圏では、クレディスイスの救済問題は勃発したものの、全体的には金融システム不安の波及が認められない。

二つ目として、インフレ動向が挙げられる。米国の23年3月におけるコアインフレ率は前年比4.6%増と、2%目標に相当の距離を残すが、22年末の5.4%をピークに低下へ向かっている。対して、ユーロ圏のコアインフレ率は23年2月の同5.7%が最高値だが、3月も5.6%とほぼ同水準にある。これではピークアウトを断言できない。

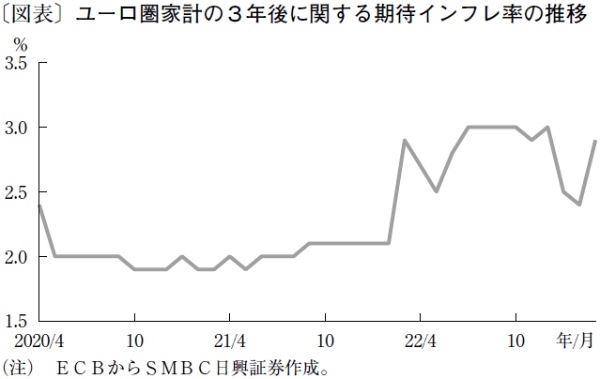

三つ目が、期待インフレ率の推移。消費者の中長期の期待インフレ率は米国において上振れ気味だが、なおインフレ目標にかなっている。対して、ユーロ圏では、ウクライナ戦争を経て、インフレ目標にかなう2%程度から3%程度へ明確にシフトした(図表)。ユーロ圏の消費者の3年後の期待インフレ率は22年2月に2.1%だったが、最新値の23年3月は2.9%である。

ECBはいまだ高い伸びを続けるインフレ率を低下させるのみならず、上振れした期待インフレ率を2%近傍に押し下げる必要がある。期待インフレ率の上振れは、インフレ率の低位安定を妨げるためだ。故に、ECBの利上げはFRBより長期化し、かつ利下げ時期も後ずれが避けられないだろう。

筆者は、ECBが6月と7月にそれぞれ25bpの利上げを行い、主要オペ金利を4.25%まで引き上げた後、当該水準を24年秋まで維持すると見込んでいる。ECBの利下げ時期は、FRBの利下げから半年程度遅れよう。

SMBC日興証券 チーフマーケットエコノミスト/丸山 義正

週刊金融財政事情 2023年5月23日号