本記事は、佐藤健太氏の著書『何歳からでも間に合う初めての投資術』(ワニブックスPLUS新書)の中から一部を抜粋・編集しています。

マネーにも「勝ち筋」がある

「老後の勝ち方」を考える時に欠かせないのは「ビクトリーロード」を見つけることです。江戸時代の剣術の達人、松浦静山の剣術書にある「勝ちに不思議な勝ちあり 負けに不思議な負けなし」という一文は有名ですが、老後生活においても「不思議な負け」はありません。

老後に起業などで、予想以上の「大当たり」をつかみ、悠々自適の生活を手にした人もいるでしょうが、これは一握りの人が幸運に恵まれた「不思議な勝ち」です。「不思議」はめったに訪れないので、ほとんどの人は「負けない」ための戦い方をする必要があります。

では、どうすればいいのでしょう? 「負けない戦い方」には準備と計画、そして実行が欠かせませんが、具体的に最初にするべきことは、自分のライフプランをしっかりと描くことです。できるだけ早く将来の見通しを立てて、「老後リスクの見える化」を図りながら行動に移すことが大切です。

早いにこしたことはありませんが、60歳からでも70歳からでもライフプランはきちんと把握することが重要です。20代で描く70代よりも、60歳で描く80歳のほうがずっと具体的でリアルなものになりますから、そこから目をそらさないことです。

この本を読む人は「ライフプランニング」という言葉を聞いたことがあるのではないでしょうか。結婚や出産、子育てなど様々な人生のイベントを考えながら、何にどれくらいのお金が必要なのかを描き、準備する人生設計のことです。漠然と将来を考えているよりも、具体的な設計図を持っていれば、いつ、何を、どうすればいいのかをイメージしやすくなるのは言うまでもありません。

ただ、ライフプランニングで対策を講じている人はまだ少ないのが実情です。ライフプラン実現をサポートするブロードマインド株式会社が2022年7月に実施した調査によると、78.4%の人がライフプランニングの重要性を感じているにもかかわらず、「未経験」の人は59.1%に上りました。

ライフプランニングを実施しない理由のトップ3は「やり方が分からない・何からすればよいか分からないから」「やってもどうせ計画通りにならないから」「興味はあるが、やる機会がなかったから」という結果で、プランニングの方法や効果が知られていないために敬遠されていることがうかがえます。

ただ、ライフプランニングを実施した人の感想では「やって効果・意味があった」が39.1%とトップで、現状認識のため「やってよかった」(55.6%)を合わせれば9割超がポジティブな意見を持っています。面白いのは、若年層ほど実施経験が多いということです。経験の有無を年代別に見ると、「20代」が48.9%で最も多く、「30代」46.3%、「40代」37.7%、「50代」23.6%です。この調査は子供を持つ20~55歳の男女が対象で、60代以降のデータは分かりませんが、若い人ほど将来のお金について考えるきっかけを得ていることは興味深い点であると言えるでしょう。

私がしばしば耳にするのは「ライフプランの作成って、お金持ちがすることでしょ?」というものです。資金に余裕がある人がどのようにお金を使い、運用していくのかを描くことがライフプランニングであると誤解している人が、少なからず存在するようです。

公益財団法人生命保険文化センターが2022年10月に発表した「生活保障に関する調査」(2022年度)によると、生活設計を立てない理由は「将来の見通しを立て難いから」が25.8%で、「経済的余裕がないから」も23.1%を占めています。たしかに調査時期の2022年4~6月は新型コロナウイルスの感染拡大が3年目に入り、先行き不安が高まっていた影響もあるかもしれません。

ただ、生活設計を立てない理由の上位2つは2018年度の調査でも「経済的余裕がないから」(30.3%)、「将来の見通しを立て難いから」(28.3%)です。

しかし、ライフプランニングは富裕層が「節約」や「節税」の方法を考えるためのものではありません。様々なライフイベントを把握し、「将来の自分」を予測して必要となる資金計画を立てるための人生の設計図なのです。天災や戦争などを持ち出すまでもなく、「将来の見通し」を立てる上での不確定要素はいくつもありますが、確実なのは現在40歳の人は生きている限り、30年後には70歳となり、老後生活を送るということです。30歳で出産した人は48歳の時に子供が成人し、多くの人は自分が高齢者の仲間入りをする前後で親が最期を迎えるでしょう。

人生の歩みが一人ひとり異なるように、働き方や生活、年金受給額などによって設計図は大きく違ってきます。資金力に余裕が「ある」「ない」は関係なく、千差万別、一人ひとりにカスタマイズされたライフプランニングが存在することになります。企業が事業計画を立てるように、人生にも事前計画が大切です。不測の事態も想定しつつ、長期的な視野を持つための航海図を手に入れることが「老後の勝ち方」には欠かせないと言えます。

一般社団法人全国銀行協会によれば、日本人が一生に必要となる資金は約2億円とされています。一方、給与や公的年金などを合わせた収入の平均は約2億5,000万円。数字だけを見れば、十分に賄えるように思えます。しかし、現実には結婚や出産・子育て、住宅・車の購入、レジャーなどに多くの支出が生じます。ライフステージごとに必要となる生活費も異なるでしょう。

さらに自分が病気やけがのため入院・手術をすれば医療費はかさみ、介護が必要になれば介護費用の負担も生じます。日本には世界に冠たる国民皆保険、公的年金制度があるとはいえ、それだけで賄えるかと言えば、残念ながら答えは「NO」です。若いうちは「備えなんていらない」「今が楽しければいい」と思っていたとしても、不安感に包まれた悲しい老後を迎えないためには、今しなければならないことがあります。まずは「設計図」を手に入れて自分の将来と向き合い、計画的に人生を歩む必要があるのです。

自分だけの「資産の見える化」が必要

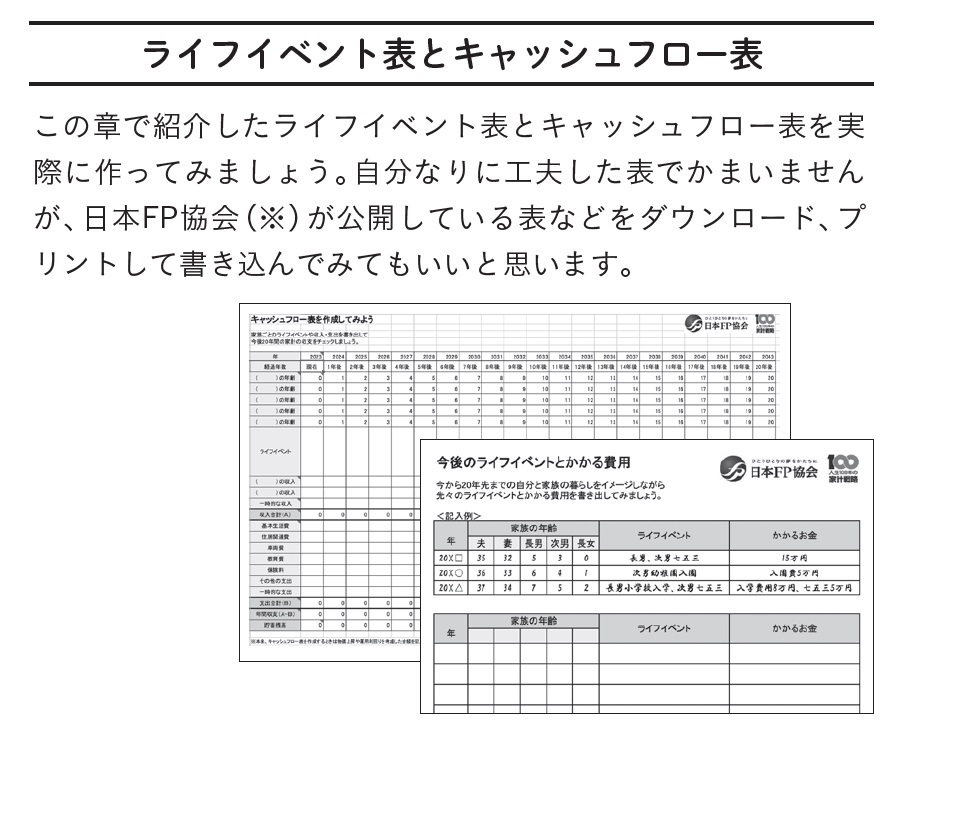

あなたが人生の設計図を描くとき、どのような出来事があるのか、お金はどれくらい必要になるのかを考えることになります。「老後の勝ち方」を考える場合、様々な想定を資産面から裏付ける「ライフプラン・シミュレーション」が欠かせません。家族構成や加齢とともに発生する子供の進学などのイベントと費用を時系列順にまとめたものが「ライフイベント表」となります。

各種統計で平均的なデータは知っていても、家庭の状況はそれぞれ異なります。そのため、自分だけの「キャッシュフロー表」(年間収支を表にしたもの)と「ライフイベント表」を作成し、資産残高がどのように推移していくのか一目で分かりやすくしておけば、計画的な資産形成に役立つことになります。

ライフプランニングを端的に表せば、将来にわたる収入と支出、貯蓄、ライフイベントを「見える化」することであると言えます。ステップとしては、まず「実現したいこと」をライフイベント表に書き出すことから始めます。「40歳の時、子供を私立中学校に進学させたい」「53歳でベンツを買いたい」といった目標や夢を記し、家族の年齢やライフイベントにかかる費用を付記していきます。ライフイベントを設定することで目標となる貯蓄額を把握することができます。

次に、将来の収支をまとめた「キャッシュフロー表」を作成します。これはライフイベントという設計図を裏付ける収支計画ということになります。ポイントは税金や社会保険料などを差し引いた「手取り収入」(可処分所得)で作成し、給与や資産運用の増減などは変動率で設定することです。自営業やフリーランスの人は事業収入のうち生活費、貯蓄に回せる額を記入するとよいでしょう。

キャッシュフロー表には「家族構成と年齢」「ライフイベント」「変動率」「収入」「支出」「年間収支」「貯蓄残高」を年ごとに記入していきます。収入欄には「給与収入」「その他の収入」「一時的な収入」を設け、支出欄は「生活費」「住居費」「教育費」「保険料」「その他の支出」「一時的な支出」と分けておけば、これまでを振り返ったり、将来を考えたりする際に分かりやすくなります。

ライフイベント表に記入した「出産」や「子供の入学」「子供の結婚」「住宅の購入」「マイカーの購入」「マイホームのリフォーム」「旅行」などを盛り込み、共働き夫婦の場合はそれぞれの収入に分けて記入します。出産に伴い育児休業を取得する場合は、その際の収入減も想定しておきましょう。ライフプラン関連の支出は「一時的な支出」、レジャー費などは「その他の支出」として書き込みます。

キャッシュフロー表が完成すれば、例えば夫婦が30歳で10年後にマイホームを購入したいという目標がある場合、その時までに資金は足りているのか否かが一目で分かります。不足しているようならば、資産運用にいくら割けば達成できそうなのか、あるいは妻(夫)がパートで働く、無駄な生活費を削る、マイホームをより安いものに変更するといった検討をしなければなりません。

夢や目標への設計図となる「ライフイベント表」と、それを裏付ける「キャッシュフロー表」を作成することで将来の資金計画を立てることができます。

もちろん、人生には予想外の出来事が起きて思わぬ出費が発生することがあります。「宝くじに当たった!」という予想外なら大歓迎ですが、残念ながら「予想外の出来事」というのは、大体が良くないことの方が多いものです。思わぬ病気や事故、災害だけではなく、転職や起業などによって予想より収入が減ってしまったりすることも十分あり得ます。そうしたときこそ、ライフプランは見直しましょう。目をそむけず冷静に見直してみてください。

時間がない、どうしていいかわからないという人は、一度ファイナンシャルプランナーに相談してみるのもいいと思います。