2023年4月に「給与のデジタル払い」が解禁されました。一定の要件を満たすと、今後はデジタルマネーで給与を受け取れるようになります。デジタル給与はなぜ導入されるのでしょうか。本記事では、デジタル給与が導入される背景や要件、メリット・デメリットについて詳しく解説します。

デジタル給与とは

デジタル給与とは、スマホ決済アプリや電子マネーを扱う資金移動業者の口座で給与を受け取れる仕組みです。

給与は現金払いが原則で、従業員が同意した場合は銀行振込が認められています。2023年4月1日に「労働基準法施行規則の一部を改正する省令」が施行されたことで、今後は給与のデジタル払いも可能になりました。

勤務先がデジタル給与を導入し、従業員が合意した場合は、スマホ決済アプリや電子マネーで給与を受け取れるようになります。給与の一部をデジタルマネーで受け取り、残りを銀行口座で受け取ることも可能です。

デジタル給与が導入される背景

デジタル給与が解禁された背景には、「キャッシュレス決済の普及」と「送金サービスの多様化」があります。それぞれ詳しく見ていきましょう。

キャッシュレス決済の普及

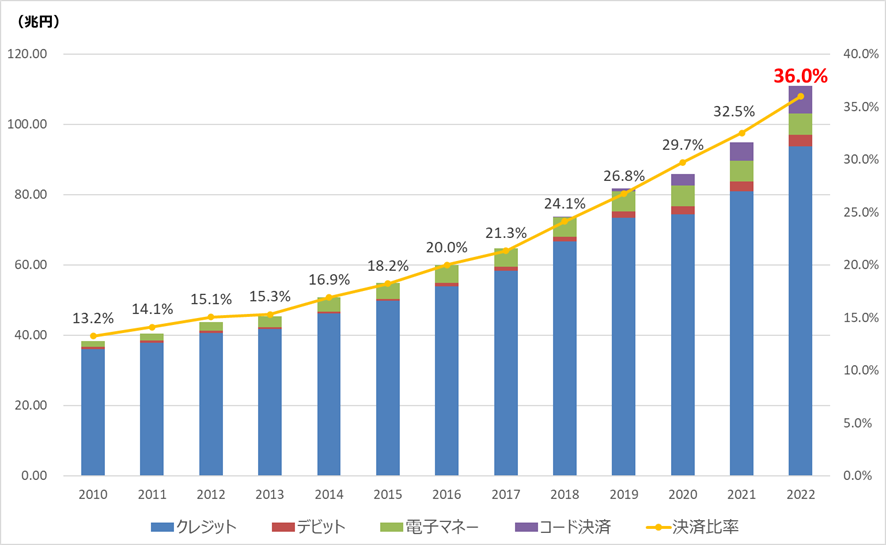

経済産業省によると、2022年のキャッシュレス決済比率は36.0%です。決済額は111兆円で、初めて100兆円を超えました。内訳は、クレジットカード30.4%(93.8兆円)、デビットカード1.0%(3.2兆円)、電子マネー2.0%(6.1兆円)、コード決済2.6%(7.9兆円)となっています。

経済産業省は、2025年までにキャッシュレス決済比率を4割程度にするという目標を掲げています。普及活動に取り組んでいることもあり、2010年以降、キャッシュレス決済比率は増加傾向です。

また、厚生労働省の資料によれば、キャッシュレス利用者のうち、4分の1程度は「給与デジタル払いが可能になったら制度を利用したい」と回答しています。

デジタル給与の導入により、キャッシュレス決済比率がさらに高まる可能性があるでしょう。

送金サービスの多様化

デジタル給与の導入は、送金サービスが多様化していることも背景にあります。送金といえば、従来は銀行振込がほとんどでした。しかし、現在は個人間送金に対応したスマホアプリが増えています。

また、都市銀行や地方銀行などの金融機関が参加している「ことら送金」という仕組みもあります。ことら送金では、いつも使っている銀行のアプリから、携帯番号だけで簡単に送金が可能です(1件あたり10万円まで)。

このように、送金サービスの選択肢が広がったことで、デジタル給与へのニーズも高まっています。

デジタル給与の要件

デジタル給与は無条件に導入できるわけではなく、以下の要件を満たす必要があります。

労使協定の締結が必要

企業が給与のデジタル払いを導入するには、従業員と労使協定を締結しなくてはなりません。その上で留意事項について説明し、従業員の同意を得る必要があります。従業員が希望しない場合は、これまでと同じように銀行振込で給与を受け取れます。

企業が従業員に給与のデジタル払いを強制した場合は労働基準法違反となり、罰則の対象となる可能性があるので注意が必要です。

受取金額は1日あたりの払出上限額以下

給与のデジタル払いの受取金額は、指定資金移動者が設定している1日あたりの払出上限額以下にしなければなりません。

デジタル給与では、「資金移動業者の口座は預金のためではなく、支払いや送金に用いるもの」としています。口座に資金を滞留させないように、決済や送金に利用する範囲内で受け取る必要があります。

口座上限額は100万円以下

デジタル給与では、資金移動業者の口座上限額は100万円以下に設定されます。残高が上限額を超えた場合は、事前に従業員が指定した銀行口座へ自動的に出金される仕組みです。出金時にかかる手数料は、従業員負担となる可能性があります。

口座残高の現金化が可能

資金移動業者の口座残高は、ATMや銀行口座などへ出金して1円単位で現金化できます。少なくとも毎月1回は、従業員の手数料負担なしで払出しが可能です。払出方法はや手数料は、資金移動業者によって異なります。

10年間は口座残高の払い戻しが可能

給与のデジタル払いが認められる資金移動業者の口座残高は、少なくとも10年間は払い戻しが可能です。一定期間利用しなくても、最後に口座残高が変動した日から10年間は出金できる仕組みになっています。

不正取引や業者の破綻には一定の補償がある

資金移動業者の口座から不正出金された場合、従業員に過失がなければ損失額が全額補償されます。従業員に過失がある場合も「一律に補償しない」といった扱いはせず、個別対応です。資金移動業者への通知が補償要件になっている場合は、損失発生日から30日以上の通知期間が確保されます。

万が一資金移動業者が破綻した場合は、従業員と保証機関との保証契約に基づいて、速やかに口座残高の全額が弁済されます。

デジタル給与のメリット

デジタル給与は、企業と従業員の双方にメリットがあります。

振込手数料の削減が期待できる(企業)

資金移動業者の口座への送金は、銀行振込より手数料が安く済む可能性があります。デジタル給与を導入すれば、資金移動業者の手数料設定によっては振込手数料を削減できるかもしれません。

スマホ決済の利便性が向上する(従業員)

給与をデジタルマネーで受け取れるようになれば、従業員はスマホ決済の利便性が向上します。

銀行振込の場合、銀行口座からの現金引き出しや口座残高からの引き落としでスマホ決済アプリにチャージする必要があります。給与のデジタル払いなら、銀行を介さずに直接スマホ決済アプリに送金されるため、チャージする手間が省けるでしょう。

デジタル給与のデメリット

一方で、デジタル給与には以下のようなデメリットもあります。

給与支払い業務の負担が増える(企業)

デジタル給与を導入すると、企業は給与支払い業務の負担が増える恐れがあります。

従業員に説明して同意を得る必要があり、希望しない場合はこれまで通り銀行口座に振り込まなくてはなりません。また、給与の一部をデジタル払いにすることが想定されるため、デジタル払いと銀行振込の二重運用が発生します。

利用中のデジタルマネーで受け取れるとは限らない(従業員)

勤務先で給与のデジタル払いが導入されても、従業員は利用中のデジタルマネーで受け取れるとは限りません。デジタル給与で利用できるのは、厚生労働省が認可した指定資金移動業者に限られます。

また、労使協定で決められた資金移動業者の中に、普段利用している業者が含まれない可能性もあります。その場合は、給与のデジタル払いに対応している資金移動業者の口座を新しく作るか、利用を見送る必要があるでしょう。

デジタル給与の今後の流れ

2023年4月1日から、資金移動業者の指定申請が可能になりました。厚生労働省が申請を受け付け、審査を行いますが、結果が出るまでに数ヵ月かかる見込みです。指定資金移動業者が決定したら、各企業が労使協定を締結し、個々の従業員の同意を得た上で給与のデジタル払いが開始されます。

まとめ

デジタル給与が導入されれば、給与の全部または一部をデジタルマネーで受け取り、直接スマホ決済アプリで使えるようになります。給与のデジタル払いは従業員の同意が必要なので、希望しない場合はこれまで通り銀行振込で受け取ることも可能です。

勤務先でデジタル給与の導入が想定される場合は、今のうちに制度の仕組みを理解しておきましょう。

(提供:Incomepress )

【オススメ記事 Incomepress】

・不動産投資にローンはどう活用する?支払いを楽にする借り方とは

・お金の貯め方・殖やし方6ステップとは?ごまかさずに考えたいお金の話

・日本人が苦手な借金。良い借金、悪い借金の違いとは?

・あなたは大丈夫?なぜかお金が貯まらない人の習慣と対策

・改めて認識しよう!都市としての東京圏のポテンシャル