この記事は2023年7月14日に「きんざいOnline:週刊金融財政事情」で公開された「日銀がYCC撤廃に向け地ならし、1ドル=152円がピークも」を一部編集し、転載したものです。

4カ月前に1ドル=130円付近だった頃、本誌3月28日号に「年末にかけたドル円相場を129~144円前後とみている」と筆者は書いた。だが年末を待たず、6月23日に早くも予想レンジ上限の144円付近に到達。26日には、財務省高官が口先介入で急速な円安を牽制した。

今年度末にかけてドル円相場を展望する際に、二つの動きに注目する必要がある。まずは、利上げ続行を迫られる経済情勢に直面した米連邦準備制度理事会(FRB)の動き、次に、大規模金融緩和の縮小に向け、その地ならしのために市場へシグナル発信を続ける日本銀行の動きだ。

米国では、FRBが銀行破綻の影響を筆者の4カ月前予想ほど深刻に受け止めておらず、ドル高が加速している。ここでいう銀行破綻の影響とは、3月の中堅銀行破綻によって他の銀行による企業等への「貸し渋り・貸し剥がし」が進み、想定外に急激な景気悪化を招くことだ。かつての第二次石油ショックでは、物価高に対するボルカーFRB議長(当時)の金融引き締めに耐えられなかった地域金融機関(S&L)が大量破綻した。筆者は、激烈な景気悪化を招いた轍を踏まぬよう、FRBは警戒しているとみていた。

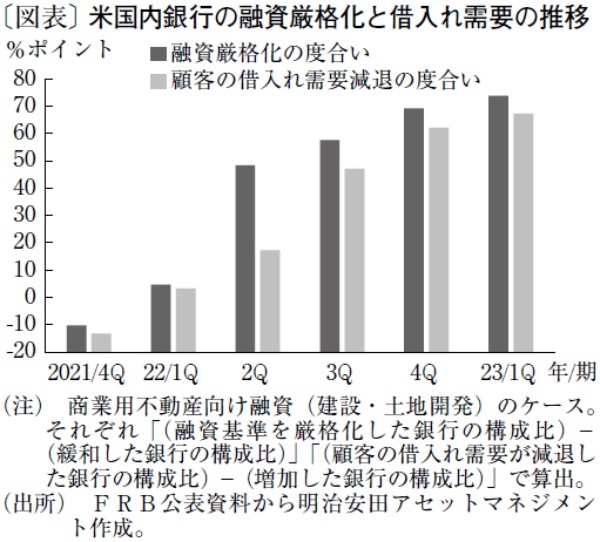

ところが6月の連邦公開市場委員会(FOMC)では、年内にあと2回の追加利上げを実施することが示唆された。議事要旨では、企業活動に銀行破綻の影響はなく、むしろ景気は想定外に堅調で物価上振れリスクがあり、利上げペースは落としながらも利上げ続行が必要と言及されている。FRBのウォラー理事も「融資を厳格化した銀行数の構成比上昇は、銀行破綻の影響でなく、利上げ進行に伴う厳格化」「金利リスク管理に不備がある2~3の銀行を心配して利上げを躊躇すべきでない」と説いた(図表)。こうしたFRBの追加利上げ姿勢は、日本の当局が為替介入しても日米金利差を左右できず、ドル高に進んだ昨年のドル円レートのピーク(1ドル=152円)を突破しかねない勢いを与えている。

一方、日本では日銀の植田和男総裁が6月28日、欧州中央銀行(ECB)主催セミナーで「来年に入って物価上昇が加速していくと確信できれば、政策変更する良い理由になる」と発言。6月16日の金融政策決定会合でも「賃上げや原材料輸入価格高騰などを値上げで販売価格に転嫁する企業行動が予想外の広がりを見せている」と物価上昇圧力の強さを指摘していた。こうした姿勢から、来年早々のイールドカーブ・コントロール(YCC)の撤廃が現実味を増している。

YCC撤廃のタイミング次第では、FRBの追加利上げによって1ドル=152円の水準でダブルトップを形成したのち、超円安が収束に向かう可能性もある。先行き年度末までを展望すると、ドル円相場はおおむね1ドル=137~152円前後の15円レンジ内で推移するとみている。

明治安田アセットマネジメント チーフストラテジスト/杉山 修司

週刊金融財政事情 2023年7月18日号