この記事は2023年11月10日に「きんざいOnline:週刊金融財政事情」で公開された「米景気は想定以上の底堅さ、高金利政策は長期化の公算」を一部編集し、転載したものです。

米商務省が10月26日に発表した2023年7~9月期の実質成長率は、前期比年率で4.9%と4~6月期の2.1%から大きく加速した。個人消費が同4.0%増と高い伸びを記録したことが主な要因だ。消費支出の内訳を見ると、財とサービス共に伸びが加速するなど、消費意欲の強さが確認される結果だった。

好調な個人消費の背景にあるのが良好な雇用環境だ。非農業雇用者数の増加ペースはやや鈍化してきたが、10月までの直近3カ月でも月平均20万4,000人増と底堅い。労働市場の引き締まりを反映して時間当たり賃金も高めの伸びが続いている。

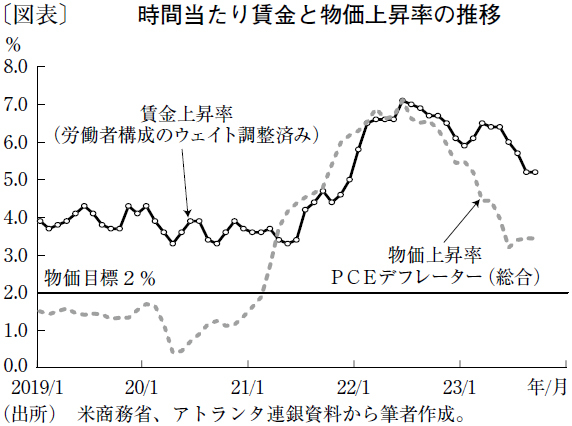

物価上昇率が鈍化してきた点も消費回復の追い風になっている。物価高騰の主因だった食料品の値上がりが一服し、ガソリン価格も落ち着いてきたことで、23年9月の総合ベースの個人消費支出(PCE)デフレーターは前年比3.4%の上昇とピーク時の7%台の上昇から大幅に鈍化した(図表)。

一方、米アトランタ連邦銀行が算出している労働者構成調整済みの時間当たり賃金は、前年比で5%超の増加が続く。物価変動の影響を除いた実質賃金の伸びは今年春頃から加速しており、これが実質個人消費の押し上げに寄与している。

コロナ禍で積み上がった超過貯蓄の存在も見逃せない。23年9月の家計貯蓄率は今年最低の3.4%へ低下するなど、一部の世帯では貯蓄を取り崩して支出に振り向けているが、足元でも超過貯蓄残高は約1兆ドル残っていると試算される。ピークだった21年8月の2兆2,000億ドルからは縮小しているが、当面も超過貯蓄の取り崩しは消費支出を下支えする要因になるとみられる。

景気は想定以上に堅調に推移しているものの、米連邦準備制度理事会(FRB)は、11月の米連邦公開市場委員会(FOMC)で追加利上げを見送った。物価上昇率が鈍化してきたことなどから「目標に向けた進展が確認された」と判断したためだ。最近の長期金利の上昇が政策金利の引き上げを代替するかたちで経済活動を抑制しているとみられていることも、利上げ見送りの理由である。

もっとも、FRBは追加利上げの可能性を排除したわけではない。FRBのパウエル議長は「インフレ率はまだ高すぎる」と指摘しており、「トレンドを上回る成長が続けば、インフレ鎮静化への道筋がリスクにさらされる」と述べている。

当研究所では、米国の個人消費は前述した理由から引き続き底堅く推移し、インフレ圧力も根強く残ると予想している。長期金利が上昇したことで現行の政策金利が今次利上げ局面のピーク水準になる可能性が高まったものの、利下げを論じるのは時期尚早だろう。FRBは当面も引き締めバイアスを維持しつつ、高金利政策を来年夏頃まで続けると予想している。

信金中央金庫 地域・中小企業研究所 上席主任研究員/角田 匠

週刊金融財政事情 2023年11月14日号