この記事は2024年3月1日に「きんざいOnline:週刊金融財政事情」で公開された「米商業用不動産は調整中も、住宅は堅調地合いが続く」を一部編集し、転載したものです。

米国経済は予想以上の強さを見せており、ソフトランディングへの期待が高まる状況にある。インフレは鈍化しつつも、依然として米連邦準備制度理事会(FRB)の目標水準を超えており、利下げは2024年夏場以降との見方も強まっている。当面は金利高が続く可能性が高く、不動産市場への影響も生じやすい。

1990年代初めの日本のバブル崩壊や2007年の米国サブプライム危機は、政策金利がピークになった局面で顕現化した。その点では、FRBが利上げの打ち止めを宣言した現在は、過去の転換点と類似する面がある。

実際、商業用不動産を保有する企業にも影響が表れ始めている。ニューヨーク・コミュニティー・バンコープが1月31日に発表した23年10〜12月期決算では、商業用不動産の不良化に備えて貸倒引当金を積み増したことにより、2億5,200万ドル(約370億円)の赤字決算となった。日本でもあおぞら銀行、海外ではドイツ銀行やドイチェ・ファンドブリーフバンクなどが、米国商業用不動産価格の下落によって減益を余儀なくされている。商業用不動産向け融資の対総資産比率は、米大手銀行では6.5%にとどまるのに対して、米中小銀行では30%(23年末)に達する。商業用不動産問題が金融全体を揺るがすショックにつながる可能性は低いが、相応の影響を与えることは間違いない。

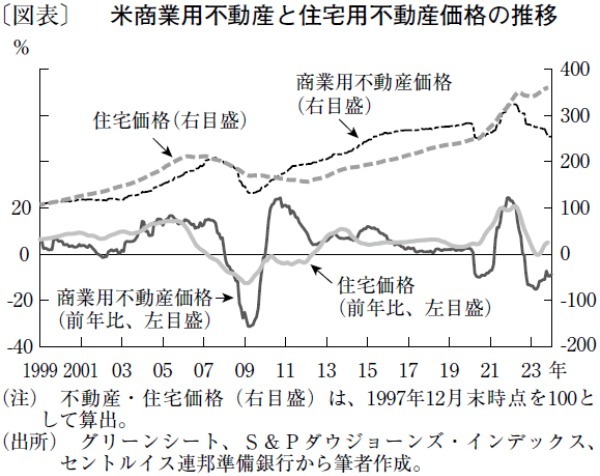

価格の推移を見ると、近年、商業用と住宅用ではまったく逆の方向性を示している。商業用不動産価格は、企業業績の影響やオフィス空室率の上昇などを受け、その伸びは前年比プラス25%程度からマイナス15%まで落ち込むなど、下落傾向にある(図表)。他方、住宅用不動産価格はほぼ右肩上がりの様相だ。過去を見ても、商業用と住宅用の不動産価格の方向性がこれだけ乖離することは珍しい。

高金利は住宅ローンの借り換えを抑制し、住宅買い替え意欲を減退させる。加えて、高値での不動産譲渡は多額の譲渡所得税が徴収され、住宅供給にブレーキがかかりやすい。そのため本来、居住用不動産市場は弱含みしやすいが、人口増加国である米国の場合、住宅に対する潜在需要があるため、住宅価格の上昇トレンドと価格の安定性を生んでおり、供給制約が価格上昇を後押ししている。

堅調な米国経済は、米家計部門によって支えられてきた。米家計部門の資産は、株式36%、不動産33%、年金資産19%で構成される。市場が早期利下げを織り込むのは、金利高が長期化した場合に不動産リスクが顕在化することを牽制する面もあるだろう。不動産市場を含めた米経済の好循環が持続するか否かは、ソフトランディングに向けてFRBが早めの利下げに踏み切ることができるかに左右されよう。

オープンハウス ウェルス・マネジメント事業部シニアアドバイザー/柴崎 健

週刊金融財政事情 2024年3月5日号