近年、資産運用に関心を持つ人が増えています。

これまで貯蓄中心だった人が資産運用にシフトすると、気になるのがリスクです。

大切なお金をリスクにさらすのですから「お金は増やしたいが失敗はしたくない」というのが多くの人に共通する本音だと思います。

このような考えをお持ちの投資初心者の方々に向けて、リスクの低いおすすめの資産運用を5つランキング形式で紹介します。

2025年のおすすめの最新情報をぜひご覧ください。

- インデックス投資やETFが投資初心者には適している

- 高配当株やJ-REITが安定した配当収入を得ることができる

- 資産運用をおこなう場合は非課税制度のNISAを利用するのがおすすめ

目次

おすすめの資産運用ランキングBEST5

最初におすすめの資産運用BEST5を簡単に紹介します。

そして次章から、それぞれの運用方法について詳しく解説します。

第1位 インデックス型投資信託・ETF

おすすめランキングの第1位は、インデックス型投資信託やETFへの投資です。

インデックス型投資信託とETFは、特定の指数(インデックス)の値動きに連動するように運用される金融商品です。

日経平均株価やTOPIX(東証株価指数)、S&P500などが代表的な指数として知られています。

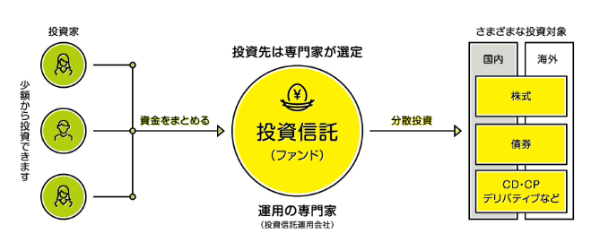

インデックス型投資信託は、投資家から集めた資金をまとめて運用し、指数に採用されている銘柄群に分散投資します。

ファンドマネージャーと呼ばれる資産運用のプロが銘柄を選定し運用するので、資産運用の初心者にはぴったりの金融商品といえます。

運用成績は指数に連動するため、市場全体の平均的な成長を享受できるのが特徴です。

販売会社(証券会社、銀行など)を通じて購入します。

ETF(上場投資信託)は、株式と同様に証券取引所に上場しており、取引時間中にリアルタイムで売買できます。

インデックス型投資信託と同様に指数に連動する運用を目指しますが、取引の柔軟性が高い点が特徴です。証券会社を通じて株式と同様に売買します。

金融市場で利用されているさまざまな指数と連動する投資信託やETF(上場投資信託)への投資は分散性が高く、長期的な経済成長を資産形成につなげられる点が魅力です。

2024年1月から始まった新NISAでは、インデックス型投資信託も対象商品となっています。

運用益が非課税になる分だけリターンが大きくなるため、新NISAで資産運用を始めた人にもインデックス型投資信託は人気があります。

第2位 不動産小口化商品

不動産投資は不動産物件の裏づけがあるため安定性があり、比較的低リスクであることが魅力です。

しかし、アパートやマンションを購入するとなると初期投資額が大きいため、実際に始めるとなると高いハードルが立ちはだかります。

この問題を解決できるのが、不動産小口化商品です。

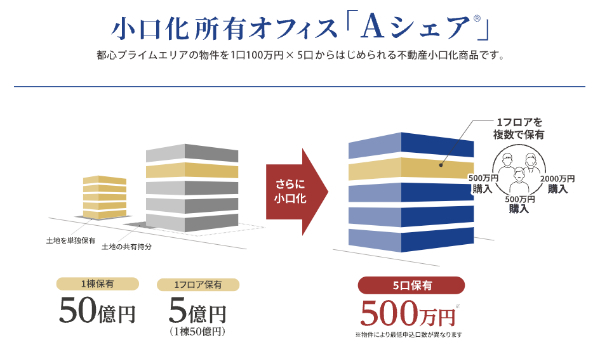

高額になりがちな不動産を小口化して投資家に販売するもので、商品によっては数万円から始められるものもあります。

小口化商品には、投資家が不動産の権利を所有する形態によってさまざまな種類があります。

REITや不動産クラウドファンディング、区分オフィス投資などがありますが、これらについては後述します。

第3位 高配当株・高配当ETF

数ある株式銘柄の中で配当利回りが高い銘柄のことを、高配当株といいます。

高配当株を保有していると配当収入を得られるため、定期的な不労所得になります。

配当利回りが高い銘柄を中心に「詰め合わせパック」にしたものが高配当ETFです。

個別銘柄を保有するよりもリスクの分散効果があるため、長期保有で安定収入を狙う際はETFもおすすめです。

第4位 J-REIT

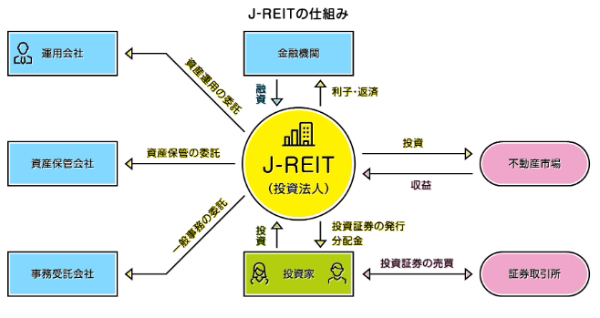

REITとは不動産投資信託のことで、小口化された商品の一種です。

投資家から集めた資金で不動産を運用し、その運用益を分配します。

REITの中で東京証券取引所に上場している銘柄群をJ-REITといいます。

2025年1月時点で57銘柄が上場しています。

「住居特化型」「オフィスビル特化型」「ホテル特化型」など特定分野の不動産に特化した銘柄がある一方で、複合型や総合型といった複数分野の不動産を組み込んで運用している銘柄もあります。

数万円で買える銘柄もあるので、「少額から不動産投資のメリットを得たい」という人に向いています。

第5位 個人向け国債

第5位は個人向け国債です。

日本政府が発行している債券で、元本保証であることが最大の特徴です。

元本保証であるがゆえに利回りは低いため、あくまでも資産運用ポートフォリオ(組み合わせ)の一部として組み込むのがよいでしょう。

関連記事

資産運用はしないほうがいい?リスクやメリットと向いている人の特徴を解説

インデックス型投資信託・ETFについて詳しく解説

資産運用おすすめランキングの第1位であるインデックス型投資信託とETFについて、詳しく解説します。

1. インデックス投資とは

「インデックス」は「指数」という意味です。

金融市場には、それぞれの市場の動向を示す指数があります。

東京株式市場であれば日経平均株価やTOPIX、米国の株式市場であればニューヨークダウ平均株価やS &P500、ナスダック100指数などがあります。

これらの指数と連動するように運用されている投資信託、もしくはETF(上場投資信託)への投資をインデックス投資といいます。

インデックス型投資信託とETFの違いを以下にまとめました。

| 項目 | インデックス型投資信託 | ETF |

|---|---|---|

| 運用方法 | ファンド会社がインデックスに連動するよう運用 | 証券取引所に上場し、インデックスに連動するよう運用 |

| 購入方法 | 証券会社や銀行を通じて直接購入 | 証券取引所で株式のように売買 |

| 売買タイミング | 1日1回、基準価額で売買 (通常、取引時間終了後) | 市場取引時間内ならリアルタイムで売買可能 |

| 手数料 | 購入時手数料(販売手数料)や信託報酬がかかることが多い | 売買手数料(証券会社の取引手数料)が必要 |

| 信託報酬 | 一般的にETFよりやや高い | 一般的に投資信託より低い |

| 最低購入金額 | 数百円~1,000円程度から投資可能 | 1口単位で取引(銘柄によるが数千円~数万円が必要) |

| 分配金 | 再投資型が選べる場合も多い | 分配金は原則現金で受け取る |

| 取引の利便性 | 自動積立や定期購入が可能 | リアルタイムで価格を確認しながら売買可能 |

| 対象者 | 初心者や少額投資をしたい人向け | ある程度まとまった資金で頻繁に取引したい人向け |

2.インデックス投資をおすすめする理由

インデックス投資をおすすめする主な理由は2つあります。

1つ目は、資産運用では基本中の基本といえるリスクの分散を手軽に実践できることです。

日本でおなじみの株価指数である日経平均株価は、日本を代表する225銘柄で構成されています。

同指数と連動する投資信託を買うと、この225銘柄に分散投資をしているのと同様の効果を得られます。

個人投資家が自分で225銘柄を買い揃えるのは難しいですが、インデックス投資だとそれを手軽に実践できます。

2つ目は長期的な経済成長との連動性です。

世界は長期的に緩やかな経済成長を続けており、それは株式市場にも反映されています。

株式市場全体の成長は、それぞれの市場の株価指数にも反映されます。

特に米国のS&P500は、長期にわたって米国の経済成長を反映するように右肩上がりで推移しています。

一時的な下落があっても回復し、2024年2月にはついに5,000ポイントの大台を突破しました。

仮にS&P500が2,000ポイント未満の頃に買っていた人がそのまま保有していたとすると、資産が2.5倍になっていたことになります。

2024年1月から始まった新NISAでもインデックス投資を志向する人が多いです。

3.インデックス投資の代表的商品

インデックス型投資信託には、実に多くの商品があります。

ここでは、その中でも人気や知名度が高いものを5つ紹介します。

・1.eMAXIS Slim 国内株式(日経平均)

日本の代表的な株価指数である日経平均株価(日経225)に連動する投資成果を目指すインデックスファンドです。

日本の主要企業225社の株式に分散投資することで、日本の株式市場全体の値動きを捉えることを目的としています。

日経平均株価はニュースなどで頻繁に取り上げられるため、投資家にとって馴染み深く、市場の動向を把握しやすい点が人気の理由です。

また、eMAXIS Slimシリーズは業界最低水準の運用コストを目指しており、長期投資に適している点も魅力です。

・2.ニッセイTOPIXインデックスファンド

東証一部上場企業全体を対象としたTOPIX(東証株価指数)に連動する投資成果を目指すインデックスファンドです。

日経平均よりも幅広い銘柄に分散投資することで、より日本の株式市場全体の値動きを反映しやすい特徴があります。

人気の理由: TOPIXは日本の株式市場全体を網羅しているため、分散投資効果が高い点が魅力です。

また、ニッセイアセットマネジメントは運用実績が長く、信頼性が高い点も支持されています。

低コストであることも長期投資に向いている要因です。

・3.eMAXIS Slim 米国株式(S&P500)

米国の代表的な株価指数であるS&P500に連動する投資成果を目指すインデックスファンドです。

米国の大手企業500社の株式に分散投資することで、米国株式市場の値動きを捉えることを目的としています。

S&P500は米国経済の成長を反映しており、長期的に高いパフォーマンスが期待できる点が魅力です。

また、eMAXIS Slimシリーズの低コストも人気の理由の一つです。

世界経済の中心である米国への投資を手軽におこなえる点も評価されています。

・4.iFreeNEXT NASDAQ100インデックス

米国のナスダック市場に上場している主要な非金融企業100社で構成されるNASDAQ100指数に連動する投資成果を目指すインデックスファンドです。

情報技術関連企業など、成長性の高い企業が多く含まれていることが特徴です。

NASDAQ100指数は、GAFAM(Google、Amazon、Facebook、Apple、Microsoft)をはじめとするテクノロジー企業が多く含まれており、高い成長性が期待できる点が魅力です。

将来の成長に期待する投資家から支持を集めています。

・5.eMAXIS Slim 全世界株式(オール・カントリー)

先進国および新興国を含む全世界の株式市場に投資するインデックスファンドです。

MSCIオール・カントリー・ワールド・インデックスに連動する投資成果を目指しています。

一つのファンドで全世界の株式に分散投資できるため、手軽に国際分散投資をおこないたい投資家に人気です。

また、eMAXIS Slimシリーズの低コストも魅力です。

世界経済の成長を幅広く捉えることができる点が評価されています。

これらはいずれも非上場の投資信託で、新NISAでも購入できます。

同じ性質の商品がETFとして東京証券取引所にも上場しているので、ETFを利用してインデックス投資をおこなうこともできます。

4.インデックス投資の始め方

インデックス投資は、前項で紹介したようなインデックス型投資信託や、同じ性質の商品であるETFを証券会社の口座を通じて購入するだけで始められます。

非上場の投資信託については証券会社以外でも購入できますが、手数料や選択肢の広さという意味でネット証券を利用することをおすすめします。

おすすめのネット証券に関しては、「資産運用におすすめのネット証券5選」で詳しく紹介します。

関連記事

100万円から始める資産運用|おすすめの投資方法とは?準備や注意点も解説

不動産小口化商品について詳しく解説

おすすめランキングの第2位である不動産小口化商品は、少額から不動産投資のメリットを得られることが魅力です。

投資商品としての基礎知識や主な商品、始め方について解説します。

1.不動産小口化商品とは

初期投資額が大きくなりがちな不動産を小口化した商品を不動産小口化商品といいます。

すでに解説したように、REITや不動産クラウドファンディング、区分オフィス投資など、さまざまな商品があります。

2.不動産小口化商品をおすすめする理由

アパートやマンションといった収益物件を所有する現物不動産投資は、家賃収入という不労所得を安定的に得られるため、老後の自分年金づくりとして参入する人も少なくありません。

「サラリーマン大家」という言葉もあるように、標準的な収入クラスの人であっても不動産投資に参入する人が多いのは、比較的低リスクでありながら安定的に高利回りを期待できることなど、多くのメリットがあるからです。

しかし、ネックになるのが初期投資額の大きさです。

東京の優良物件となると億単位の買い物になることもあるため、個人投資家にとっては高いハードルとなります。

不動産小口化商品は、大都市圏の好立地のオフィスビルなど厳選した優良物件を小口化しているため、不動産投資としては比較的少額から始められることから個人投資家に人気があります。

3.不動産小口化商品の代表的な商品

東京証券取引所に上場しているJ-REITを始め、REITは多くの銘柄があります。

また、不動産クラウドファンディングといって投資家から集めた資金で不動産を運用し、運用終了時に利益を分配する商品もあります。

そして近年注目を浴びているのが、オフィスビルを小口化した商品です。

たとえば、ACNの「Aシェア®」は1口100万円で5口から投資可能なので、500万円から東京の優良オフィスビルに投資できます。

4.不動産小口化商品の始め方

先ほど紹介した区分オフィス投資投資は特におすすめなので、「Aシェア®」を例に始め方を解説します。

「Aシェア®」の公式サイトにある始め方のフローは、以下のとおりです。

公式サイトに募集中のオフィスビルの情報が掲載されているので、投資したい案件について問い合わせ、必要書類を作成した上で出資をすると運用が始まります。

分配金は年に2回支払われるので、運用が始まったら後は分配金の入金をチェックするだけです。

関連記事

不動産小口化商品とはどんな投資方法?種類とメリットやリスクを解説

高配当株・高配当ETFについて詳しく解説

配当利回りが高い銘柄を保有し、配当金(分配金)収入を狙うのが高配当株と高配当ETF投資です。

長期保有を前提にしているため値上がり益(キャピタルゲイン)ではなく、配当金や分配金といったインカムゲインが収入源となります。

1.高配当株・高配当ETFをおすすめする理由

株式やETFの配当は不労収入なので、資産形成だけでなく老後の収入源確保という意味でもおすすめです。

高配当株や高配当ETFの利回りは3~5%程度なので、仮に1,000万円の運用資金があれば年間30万~50万円程度の収入になります。

米国は配当性向の強い企業が多く、連続増配を続けている高配当銘柄は「配当貴族」と呼ばれ、こうした銘柄を活用して資産を運用している人も多くいます。

ちなみに、日本で最も長く連続増配を続けているのは花王で、2022年度時点で33期連続増配を実現しています。

高配当ETFはこうした高配当銘柄の「詰め合わせパック」なので、高配当でありながら分散性に優れており、リスクを抑えながら長期で保有するのに適しています。

2.高配当株・高配当ETFの代表的な銘柄

配当狙いの投資に適している代表的な高配当株を5つと高配当ETF3つを紹介します。

・花王(高配当株)|30年以上連続増配中

花王は日本を代表する消費財メーカーです。

化粧品、洗剤、トイレタリー用品など幅広い製品を展開しています。

「アタック」「ビオレ」「メリット」など、長年愛されるブランドを多数保有しています。

長期にわたり安定した配当を続けていることが花王の大きな魅力です。

生活必需品を扱う事業の安定性、高いブランド力、そして株主還元意識の高さが、高配当株投資家から支持されています。

業績の安定性も配当の安定につながっています。

・JT(高配当株)|7%台の配当利回りで人気

JTは国内たばこ市場で圧倒的なシェアを持つ企業です。

海外たばこ事業も展開しており、世界的なたばこメーカーとして知られています。

高い配当利回りがJTの魅力です。

安定した収益基盤と高いキャッシュフローが、高水準の配当を支えています。

ただし、たばこ産業特有のリスク(規制強化など)も考慮する必要があります。

・プロクター・アンド・ギャンブル(高配当株)|60年以上連続増配中

プロクター・アンド・ギャンブルは、米国の代表的な消費財メーカーであり、「パンパース」「ジレット」「アリエール」など、世界的に有名なブランドを多数保有しています。

長期にわたる増配実績がプロクター・アンド・ギャンブルの魅力です。

「配当王」としても知られ、安定したキャッシュフローと株主還元意識の高さが評価されています。

世界的なブランド力と事業の安定性も、高配当を支える要因です。

・スリーエム(高配当株)|60年以上連続増配中

スリーエムは米国の多角的企業です。

「ポスト・イット」「スコッチテープ」など、幅広い分野で革新的な製品を提供しています。

長期にわたる配当実績と、多角的な事業展開による安定した収益基盤がスリーエムの魅力といえます。

また、技術力とイノベーション力が高く、長期的な成長も期待されています。

・ジョンソン・エンド・ジョンソン(高配当株)|60年以上連続増配中

ジョンソン・エンド・ジョンソンは米国のヘルスケア企業です。

医薬品、医療機器、消費者向け製品など幅広い事業を展開しています。

「バンドエイド」「ジョンソン®ベビー」などが代表的なブランドです。

安定した収益基盤と長期にわたる増配実績が魅力です。

ヘルスケア分野の安定性と、高いブランド力、そして株主還元意識の高さが、高配当株投資家から支持されています。

・NEXT FUNDS日本株高配当70ETF(高配当ETF)|高配当70銘柄が組み込まれている

NEXT FUNDS日本株高配当70ETFは、国内株式のうち、配当利回りの高い70銘柄で構成された指数に連動するETF(上場投資信託)です。

東証に上場しており、株式と同様に取引できます。

高配当株にまとめて投資したい投資家に適しています。

・バンガード・ハイディビデンド・イールドETF(VYM)|主要な450銘柄で構成

バンガード・ハイディビデンド・イールドETFは、世界中の高配当利回りの株式で構成されたETFです。

幅広いセクターの銘柄を網羅しており、安定した配当収入を求める投資家から人気を集めています。

・SPDRポートフォリオS&P500高配当株式ETF(SPYD)|配当利回りの上位80銘柄で構成

バンガード社が運用しているため、信託報酬が低く、長期投資に適しているという特徴も魅力です。

SPDRポートフォリオS&P500高配当株式ETFは、S&P500指数に含まれる銘柄の中から、高配当利回りの80銘柄で構成されたETFです。

米国の大型高配当株に特化しており、米国株式市場全体の成長と同時に、安定的な配当収入を得たい投資家に向いています。

3.高配当株・高配当ETFへの投資の始め方

高配当株や高配当ETFへの投資は、証券会社の口座を通じて購入し持っておくだけなのでとても簡単です。

しかも値上がり益を狙うものではないため、購入後に価格変動をあまり気にする必要がありません。

関連記事

資産運用で年利5%を達成するための基本情報や運用方法と金融商品を解説

J-REITについて詳しく解説

REITの中でも上場していることから手軽に売買ができ、知名度も高J-REITについて概要や投資方法を解説します。

1.J-REITとは

J-REIT(日本版不動産投資信託)は、投資家から集めた資金で不動産を運用し、賃貸収入や売却益を分配する金融商品です。

オフィスビルや商業施設、住宅など多様な不動産に投資でき、少額から不動産投資が可能な点が魅力です。

株式と同様に証券取引所で売買でき、流動性が高いのも特徴です。

分配金利回りが比較的高く、インフレ対策や安定した収益を求める投資家に人気があります。

2.J-REITをおすすめする理由

J-REITは不動産投資信託なので、間接的に不動産へ投資できる商品です。

J-REITは上場しているため、株式と同様に手軽に売買ができます。

銘柄によって価格は異なりますが、安いものだと4万~5万円程度で買えます。

手軽に買えるだけでなく手軽に売れるため、現金化したい時に時間がかからないのもメリットです。

J-REIT全体の分配金利回りは3~4%台で推移しており安定しています。

上場していることから運用の透明性が高く、安心して購入できます。

3.おすすめのJ-REIT投資法と銘柄

J-REITには、運用する物件の種類によってさまざまな種類があると述べました。

その種類によっては社会情勢や景気動向の影響を強く受けるため、こうした特性を理解していないとJ-REITの個別銘柄への投資は難しいかもしれません。

そこでおすすめしたいのが、J-REIT全体の動向を示す指数である「東証REIT指数」への投資です。

東京証券取引所には東証REIT指数と連動するETFが上場しているので、これらのETFを購入するだけでJ-REIT市場全体(つまり日本のさまざまな種類の不動産全体)への投資効果を得られます。

その中でも「iシェアーズ・コア JリートETF」など、1口単位で買えるものは少額投資向きなのでJ-REIT投資におすすめです。

4.J-REIT投資の始め方

J-REITは上場しているので、株式と同じように売買ができます。

証券会社の口座を通じて、J-REITの個別銘柄や東証REIT指数に連動するETFを購入できます。

J-REITもどちらかというと分配金収入狙いの商品なので、購入したら保有するだけで定期的に分配金収入を得られます。

関連記事

REITとは?メリット・デメリットと購入方法やおすすめの銘柄を解説

個人向け国債について詳しく解説

おすすめランキングの第5位である個人向け国債は、ここで紹介した資産運用法の中で唯一元本保証です。

そのため失敗するリスクは低いですが、他の資産運用法と比べると利回りは低いので、運用資金の中でも「守り」に徹する性質の資金の運用に適しています。

1.個人向け国債とは

個人向け国債は、日本政府が発行する個人投資家向けの債券で、安全性が高い資産運用手段の一つです。

1万円から購入可能で、満期は3年・5年・10年の3種類です。

金利は固定または変動型があり、最低金利が保証されているため、低リスクで安定した運用が可能です。

中途換金も一定条件のもとで可能なため、流動性も確保されています。

リスクを抑えながら資産を運用したい人に適した商品です。

2.個人向け国債をおすすめする理由

元本保証という圧倒的な安心感がある一方で、銀行預金の金利と比べると高いことが個人向け国債をおすすめする理由です。

たとえば、みずほ銀行「スーパー定期」の金利は10年預けるとした場合0.350%です(2025年1月時点)。

一方、同時期に募集している第178回の個人向け国債「変動10」の金利は0.75%です。

どちらも元本保証であることを考えると、個人向け国債のほうが有利に運用できることがわかります。

3.個人向け国債の買い方

個人向け国債は、銀行や郵便局などの金融機関、証券会社などで購入できます。

財務省の公式サイトに個人向け国債を買える金融機関を調べられるページがあるので、そちらで簡単に探すことができます。

個人向け国債は債券なので、買ったら償還まで持っておくだけです。

【リンク】財務省 取扱金融機関一覧

関連記事

60歳におすすめの資産運用とネット証券を紹介!心構えや注意点も解説

資産運用におすすめのネット証券5選

投資信託やETF、高配当株、J-REITを購入するには、銀行や証券会社といった金融機関に口座を作る必要があります。

そこでおすすめなのがネット証券です。

ネット証券ならば、スマホやパソコン一つで手軽に投資を始められます。

従来の証券会社に比べて、取引手数料が安く、24時間いつでも取引できるというメリットもあります。

ここでは、そんなネット証券の中から、初心者におすすめの5社をご紹介します。

SBI証券

SBI証券は、国内最大級のネット証券で、豊富な商品ラインナップと業界最低水準の手数料が魅力です。

特に、投資信託の取扱本数が業界トップクラスで、積立投資にも最適です。

高配当株の取引にも適した「米国株アプリ」や、手数料を抑えた「SBI Vシリーズ」など、初心者から上級者まで幅広く活用できます。

また、住信SBIネット銀行と連携することで、為替手数料を低減できる点もメリットです。

コストを抑えながら投資をしたい人におすすめです。

楽天証券

楽天証券は、新NISA口座開設数でトップクラスの実績を誇る人気の証券会社です。

楽天カードや楽天キャッシュを活用した積立投資ができ、ポイントを使って効率的に資産形成が可能です。

また、豊富な投資信託と手数料の安いETFが充実しており、少額から投資を始めたい人に適しています。

楽天グループのサービスと連携することで、楽天市場のSPU(スーパーポイントアッププログラム)を活用できるのも魅力です。

初心者にも使いやすいプラットフォームが整っています。

マネックス証券

マネックス証券は、米国株投資や高配当株投資に強みを持つ証券会社です。

特に米国株の取引手数料が安く、100株未満の端株(単元未満株)投資も可能な点が特徴です。

さらに、2023年にはNTTドコモと業務提携し、「dポイント投資」などのサービス拡充が進んでいます。

ドコモユーザーにとっては、ポイントを活用しながら投資ができるメリットが大きいでしょう。

また、独自の投資情報ツールやロボアドバイザーも充実しており、中長期投資にも向いています。

三菱UFJeスマート証券

三菱UFJeスマート証券は、auユーザーに特におすすめのネット証券です。

Pontaポイントを利用した投資が可能で、クレジットカード(au PAYカード)積立の還元率も高めです。

投資信託やETFの取り扱いも充実しており、定期的な積立投資を考えている人に向いています。

さらに、信用取引手数料の無料化や、IPO(新規公開株)の取扱銘柄数も多く、幅広い投資スタイルに対応可能です。

スマホアプリも使いやすく、初心者から上級者まで満足できる証券会社といえるでしょう。

松井証券

松井証券は、創業100年以上の歴史を持ち、サポートが手厚い点が魅力の証券会社です。

電話やチャットのカスタマーサポートが充実しており、初心者でも安心して投資を始められます。

投資信託やETFの取扱本数も多く、特に少額から始められる投資信託が豊富です。

さらに、1日50万円までの現物取引手数料が無料で、コストを抑えながら投資が可能です。

シンプルで直感的に操作できる取引ツールも評判が良く、特に初めて証券口座を開設する人におすすめの証券会社です。

初心者は新NISAで資産運用を始めるのがおすすめ

資産運用を始めるなら、新NISAを活用するのがおすすめです。

新NISA(少額投資非課税制度)は、投資で得た利益に税金がかからない制度です。

2024年から制度が拡充され、非課税期間が無期限になり、年間投資枠も大幅に拡大しました。

特に、長期・分散投資に適した「つみたて投資枠」は、初心者でも少額からコツコツ資産形成ができるため、リスクを抑えながら投資を始めるのに最適です。

また、インデックスファンドなどの低コストな投資信託を中心に運用できるため、専門知識がなくても安心して投資を続けられます。

銀行預金の金利が低いなか、効率的に資産を増やせる新NISAを活用し、将来に向けた資産形成を始めましょう。

関連記事

100万円で資産運用をするなら?おすすめの投資先とNISAの活用方法

まとめ

それぞれの資産運用方法における運用対象は性質が異なります。

1つの運用方法に集中投資をせず、複数の運用方法を組み合わせて運用することをおすすめします。

資産運用には、運用で得られた利益を再投資することで加速度的に資産が増えていく複利効果があります。

複利効果は運用期間が長くなるほど大きくなる(つまりお金が増えやすい)ため、まずは少額からでもできることから始めてみてはいかがでしょうか。

関連記事

60歳から不動産投資できる?メリットとおすすめの投資先を紹介

60歳以上からはじめるローリスク投資|おすすめの証券会社や金融商品を解説

(提供:ACNコラム)