長引く低金利で銀行預金ではお金が増えない時代になっています。

それに加えて、現在物価が上がるインフレが起こっています。

インフレの時代には資産運用をおこない、資産を増やしていく必要があります。

なぜ、資産運用が必要なのか、その具体的な理由と、資産運用で年利5%で運用するための具体的方法と運用先を紹介します。

- インフレは貨幣の価値を下げるので、資産運用で購買力を維持する維持する実用がある

- おすすめの資産運用は、投資信託、ETF、高配当株、REIT、不動産クラウドファンディング、外国債券

- 年利5%で運用すると、100万円が15年間で約2倍、30年後には4.3倍になる

目次

インフレ時代に資産運用が必要な5つの理由

ロシアのウクライナ侵攻に端を発して起こった輸入物価の高騰によって、日本もインフレ時代に突入しています。

こうしたインフレの時代には、資産運用をおこない資産を増やすことが必要です。

なぜ、インフレの時代には、資産運用が必要なのでしょうか。

主な理由は以下の5つです。

1.貨幣価値の低下を防ぐ

インフレは、お金の価値を徐々に下げていきます。

たとえば、今日100円で買えるパンが、数年後には120円になっているかもしれません。

投資によって資産を増やすことで、この物価上昇に追いつき、同じ量のパンを買い続けることができるようになります。

つまり、投資はインフレによって低下する購買力を維持するための有効な手段なのです。

2.物価上昇に追いつく

インフレは、生活費全体を押し上げます。

家賃、食費、光熱費など、あらゆるものが値上がりします。

投資によって得られる収益は、この物価上昇を補填し、現在の生活水準を維持するために不可欠です。

3.将来の大きな出費に備える

教育費、住宅購入、老後資金など、人生には大きな支出がともないます。

インフレによってこれらの支出額が膨らむことが予想されます。

投資を通じて資産を増やすことで、将来の大きな支出に備え、安心して生活を送ることができます。

特に、老後資金は、長期間にわたって物価上昇の影響を受けるため、早めの資産形成が重要です。

4.不確実な時代を生き抜く

インフレは、経済全体を不安定にする要因の一つです。

企業の倒産や失業率の上昇など、経済ショックが起こる可能性も高まります。

投資によって資産を分散することで、一つの投資先が不調に陥っても、全体への影響を最小限に抑えることができます。

また、投資を通じて得た収益は、経済ショックが発生した場合の備えにもなります。

5.経済成長の恩恵を受ける

経済が成長すると、企業の収益が増加し、株価が上昇する可能性が高まります。

投資を通じて経済成長の恩恵を受け、資産を増やすことで、より豊かな生活を実現することができます。

特に、成長性の高い企業に投資することで、高いリターンが期待できます。

関連記事

資産運用はしないほうがいい?リスクやメリットと向いている人の特徴を解説

運用目標で重要な利率と利回りの違い

運用目標を立てるにあたっては、利率と利回りの違いを把握しておく必要があります。

差し引かれる税金についても把握しておきましょう。

利率と利回りの違い

利率とは、募集時にあらかじめ約束された、毎年受け取ることができる利息の割合です。

したがって、満期まで保有すれば確実に受け取れる収益といえます。

一方の利回りとは、利率に加えて債券等を売って得た売却益も含め、投資全体として受け取れる収益の割合をいいます。

買値より安く手放した場合は損失が出るため、売却してはじめて確定する数値です。

| 利率 | 募集時にあらかじめ約束された、毎年受け取ることができる利息の割合 |

|---|---|

| 利回り | 利率に加えて債券等を売って得た売却益も含め、投資全体として受け取れる収益の割合 |

税引き後利回りとは

税引き後利回りとは、配当金や売却益から源泉徴収税が差し引かれた後の利回りです。

株式の配当金や投資信託の分配金から、NISA(少額投資非課税制度)を使わない場合、20.315%(復興特別所得税含む)の税金が源泉徴収されます。

たとえば、10万円の配当金を受け取る場合は、2万315円の税金が差し引かれ、7万9,685円が証券口座に振り込まれます。

100万円の元本で5万円の配当金を受け取る場合の税引き後、利回りは以下のとおりです。

100万円×5%=5万円(税引前利回り)

5万円×20.315%=1万157円(源泉徴収税額)

5万円 - 1万157円=3万9,843円

3万9,843円÷100万円=3.98%(税引後利回り)

年利5%を目指して資産運用する方法

年利5%を目指して運用するには、自分で運用するかプロに任せるか、どちらかに方針を決める必要があります。

また投資のタイミングも重要です。

運用をプロに任せる投資信託がおすすめ

自分で運用する場合は、銘柄の選定から買い付けまで自分でおこなわなければなりません。

投資が好きで時間を割くのが苦にならない人は自分で運用するのも良いでしょう。

仕事や家事で忙しい人は投資信託を購入して、プロに運用を任せることができます。

投資信託には、自分で運用する場合には難しいような高い利回りを上げているファンドが多数あります。

投資信託とは、金融機関が投資家からお金を集めて、株式や債券など様々な金融商品に分散投資する仕組みです。

複数の専門家が共同で運用をおこない、その運用成果を投資家へ分配します。

一つの会社にだけ投資するよりも、複数の会社に分散して投資することで、リスクを分散できます。

また、投資の専門家が運用するため、投資の知識がなくても、プロの力を借りて投資することができます。

投資信託のメリットとしては、手軽に分散投資できること、専門家の運用を受けられること、少額から投資できることなどが挙げられます。

積立投資信託にすれば、一度購入条件を設定するだけで毎月決まった日に決めた金額を、口座引き落としで買い付けてくれるので手間がかかりません。

投資信託にはスポット投資と積立投資がある

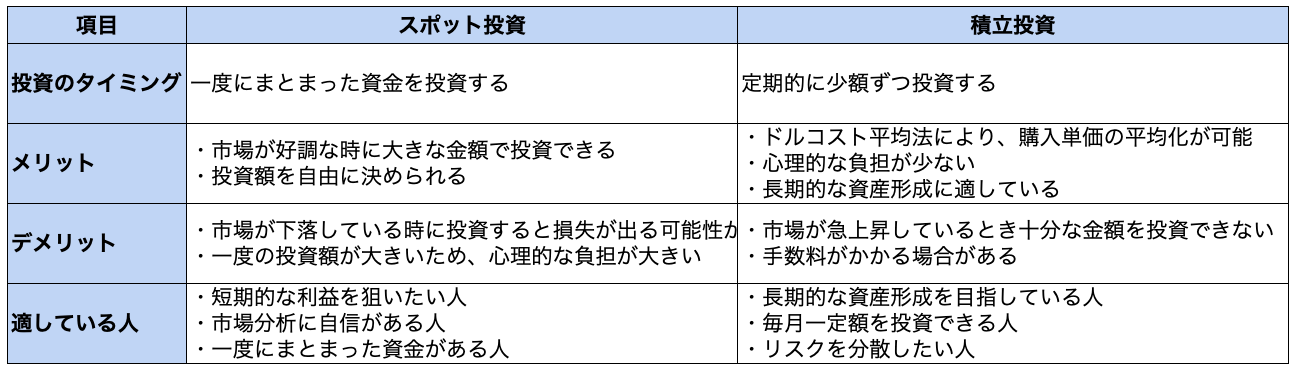

投資信託に投資する方法には「スポット投資」と「積立投資」があります。

スポット投資とは自分の好きなタイミングで買い付けることをいいます。

投資する金額もその都度決められます。

一方の積立投資は先に述べたように毎月一定の金額を決められた日に投資するものです。

自分でタイミングを選ぶことはできません。

ただし、すでに50円の配当金を得ている場合は950円でも実質的な損失は出ていないので、900円まで許容範囲を拡大しても良いでしょう。

関連記事

100万円からの資産運用で効率良くお金持ちになる3つの方法

年利5%で運用可能な投資先5選

年利5%で運用可能な投資先として、以下の5つが挙げられます。

元本保証ではないのでリスクはありますが、上手く運用できれば年利5%を狙える投資先です。

1.投資信託

投資信託は、お金を集めて、株式や債券などさまざまな金融商品に分散投資する金融商品みです。

ファンドマネージャーと呼ばれる投資の専門家が運用をおこない、その運用成果を投資家へ分配します。

さまざまな会社の株式を少しずつ購入するイメージです。

一つの会社にだけ投資するよりも、複数の会社に分散して投資することで、リスクを分散できます。

また、投資の専門家が運用するため、投資の知識がなくても、プロの力を借りて投資することができます。

投資信託のメリットとしては以下が挙げられます。

手軽に分散投資:多数の資産に一度に投資できるため、リスクを分散できる。

専門家の運用:プロの運用者が投資をおこなうため、専門的な知識がなくても投資ができる。

少額から投資可能:100円から投資できる商品も多く、手軽に始められます。

しかし、投資信託にもデメリットはあります。

元本保証ではない:投資商品なので元本保証はない。損失が出る可能性も考慮ある。

手数料がかかる:購入時や解約時に手数料がかかる商品もある。

市場の変動の影響を受ける:投資している株式や債券の価格が変動するため、投資信託の価格も変動する。

投資信託を選ぶ際は、自分の投資目標やリスク許容度に合わせて、慎重に商品を選ぶことが重要です。

2.ETF(上場投資信託)

ETFとは、複数の株式や債券などをひとまとめにした投資商品です。

投資信託と似てはいますが、ETFは株式のように証券取引所でリアルタイムに売買できます。

主な違いは、運用方法と取引方法です。

投資信託は、プロが自由に運用するため、柔軟性がありますが手数料がかかる場合があります。

ETFは、指数に連動するため、運用はシンプルで、株式のようにリアルタイムで売買できます。

ETFのメリットとしては、以下のようなものがあります。

手軽に分散投資ができる:多数の資産に一度に投資できるため、リスクを分散できます。

低コストである:投資信託に比べて管理費用が低いものが多く、コストを抑えて投資できます。

透明性が高い:どんな銘柄で構成されているか、誰でも確認できます。

ETFの人気銘柄としては、以下のようなものがあります。

VYM

VYMは、Vanguard High Dividend Yield ETFの略で、アメリカのVanguard社が提供するETF(上場投資信託)です。

このETFは、高配当利回りを目指して、高配当株を中心に構成されています。

QQQ

QQQとは「Invesco QQQ Trust Series 1」の略称で、NASDAQ100指数の値動きに連動する米国株のインデックスETFです。

インベスコという運用会社が運用しています。

楽天・高配当株式・米国ファンド(四半期決算型)(通称:楽天SCHD)

「楽天・高配当株式・米国ファンド(四半期決算型)」は、「楽天SCHDとも呼ばれている高配当ETFです。

10年以上連続で配当金を出している米国企業約100社に投資する投資信託です。

今のところ楽天証券のみで購入が可能です。

3.高配当株

日本の株式市場には配当利回りが5%を超える銘柄が数多く存在します。

日本経済新聞の「予想配当利回りランキング」によると、2024年3月5日現在で32銘柄(全市場)が利回り5%を超えています。

4.5%以上に範囲を広げると116銘柄に及びます。企業業績が好調であれば増配する企業も多いので、買ったときは4.5%であっても、数年後には5%を超えることが期待できます。

日本でも連続増配株の中に3%以上の利回りになる銘柄もあるので、高配当+連続増配というポイントに当てはまる銘柄を狙うのも良いでしょう。

4.REIT(不動産投資信託)

REITは不動産に特化した投資信託です。

複数の大型物件に分散投資し、運用して得た収益から諸経費を差し引いて投資家に分配します。

REITには上場と非上場のファンドがあり、東京証券取引所に上場しているREITをJ-REITと呼んで非上場のREITと区別しています。

J-REITの平均分配金利回りは2024年3月5日時点で4.65%です。

5%に少し欠けていますが、個別では5%を超えている銘柄もあるので、選択によって5%運用は可能です。

関連記事

不動産投資でREITはおすすめ?他の不動産投資と比較

5.不動産クラウドファンディング

高額な不動産を少額ずつに分割して投資を募集する「不動産小口化商品」の1つです。

REITと異なり、単一の物件に投資するファンドがほとんどです。

1口1万円から投資できるファンドもあり、投資しやすいのがメリットといえます。

予定分配金利回りが3~8%程度と高利回りのため、募集方法が先着式のファンドでは開始してすぐに満口になる場合があります。

運用期間は3ヵ月、6ヵ月、12ヵ月などとファンドごとに決まっています。

REITのようにずっと保有していることはできないので長期投資には向いていません。

関連記事

不動産クラウドファンディングの仕組みを解説!人気の理由や始め方がわかる

6.外国債券

外国債券は国内債券よりもはるかに高い利率で発行されています。

たとえば、比較的安全とされる米国債でも2~4%台の銘柄が目立ちます。

世界的な大企業が発行する利付債にいたっては、4~5%台の高利率の銘柄が多いので大変魅力的です。

ただし、利回りは参考単価が100(額面)を超えると利率よりも低くなるので注意が必要です。

逆に100を下回ると利率よりも利回りは高くなります。

新発債は額面価格で買えますが、既発債はその時点の金利動向などによって参考単価が変化します。

債券は一般的に新興国など発行元の破綻リスクが高いほど高利率に設定されます。

したがって、高利率の債券は破綻する可能性があることを心に留めて購入する必要があります。

年利5%で複利運用した場合のシミュレーション

NISA口座を使って年利5%で複利運用した場合、いくらになるかシミュレーションしてみましょう。

100万円の個別株を運用した場合と、月8万3,000円(年間約100万円)を積立運用した場合で計算します。

個別株の複利運用とは、配当金を再投資して株数と受取配当金を増やすこと、積立投資信託の複利運用とは分配金を支払わずに元金に組み入れる「無分配型ファンド」を購入することを指します。

個別株も最近は1株単位で購入できる証券会社が増えていますので、配当金を使って同じ銘柄を1株単位で追加購入すれば複利運用になります。

運用期間は、個別株が1~30年、積立投資信託はNISA非課税総枠の1,800万円以内に収めるために1~18年間としてシミュレーションします。

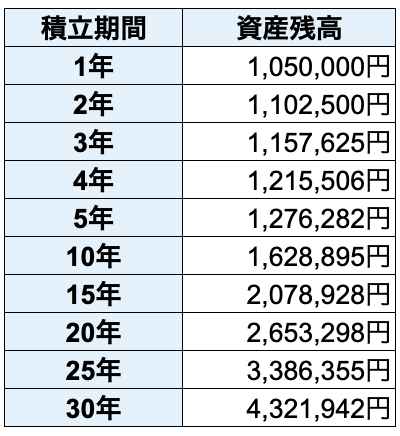

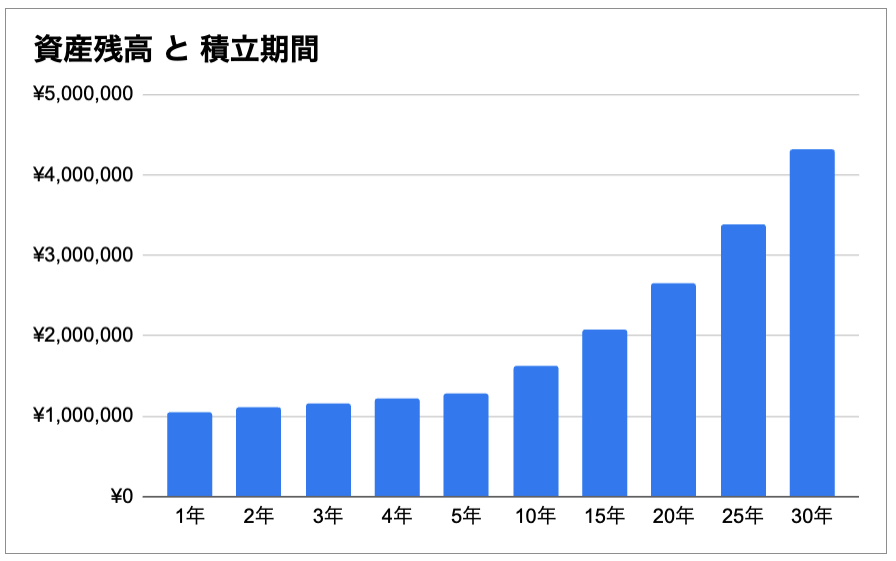

100万円の個別株を年利5%で1~30年複利運用した場合の資産残高(1年複利、実質金利)

年利5%で運用すると、100万円が15年間で約2倍、30年後には4.3倍に増えます。

配当金は業績によって増減するので、完全にこのとおりにはなりませんが、複利運用の効果はイメージできるでしょう。

使用したシミュレーター:CASIO「ke!san生活や実務に役立つ計算サイト」

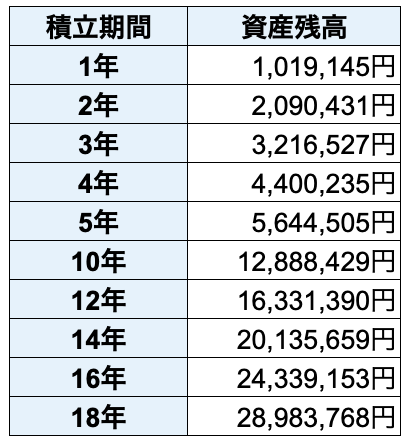

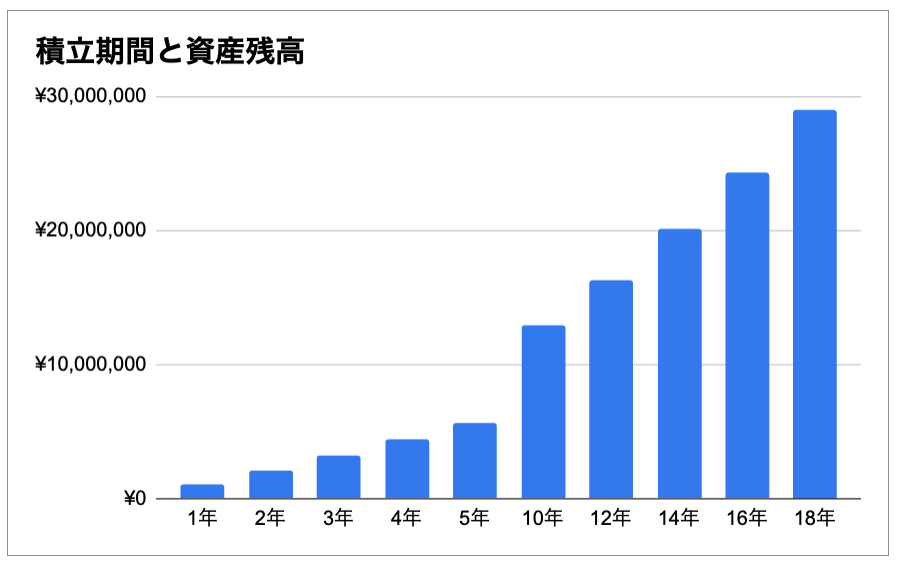

毎月8万3,000円(年間約100万円)ずつ年利5%の投資信託を1~18年買い続けた場合の資産残高

毎月8万3,000円積立投資した場合の18年間の総投資金額は約1,800万円です。

これに対し、18年後の残高は約2,900万円になっているので、1,100万円増えることになります。

しかもNISAの非課税保有期間は無期限なので、積み立てた2,900万円からはその後も分配金が非課税で入り続けます。

毎月買える金額は人によって異なりますが、積立額が少なければその分長く積み立てられるので、NISAの非課税限度枠以内で調整すれば良いでしょう。

使用したシミュレーター:金融庁「資産運用シミュレーション」

関連記事

100万円で資産運用をするなら?おすすめの投資先とNISAの活用方法

年利5%を目指す投資5つの注意点

年利5%を目指して投資する場合は、以下の5つのポイントに注意する必要があります。

1.期間利回りを確認する

投資信託を購入する場合、期間利回りに注意する必要があります。

たとえば、運用利回り50%と聞くととんでもない高利回りに感じますが、運用期間10年による数字なら、10で割ると年利換算5%なので驚くほどの高利回りというわけではありません。

逆に運用期間3ヵ月など販売して間もないファンドの場合は、たまたま相場の上昇期と重なって高い利回りになっているだけかもしれません。

いずれにしても表面上の利回りだけで判断せず、運用期間はどれくらいか、過去の運用利回りはどの程度だったかなど、データをしっかりチェックして選ぶことが大事です。

2リスクの高い商品に手を出さない

1つの銘柄で5%の利回りを得ても、別の銘柄で5%の損失が出れば運用の成果はゼロです。

資産運用で年利5%を達成するには、増やすと同時に減らさないようにすることが重要なポイントです。

発行株数が少なく株価が乱高下しやすい新興企業の株や、破綻リスクの高いエマージング債券(新興国の政府や公的機関、企業などが発行主体の債券)、投機的な値動きになりやすい暗号資産(仮想通貨)などは安定運用を考えるなら避けたほうが無難です。

3.株価の下落による高利回りに注意が必要

利回りランキングを見るときに、単に数字だけ見て投資を決めるのは危険です。

何らかの理由で株価が下がったために利回りが上がったに過ぎないケースがあるからです。

株価データに記載されている配当金はあくまで予想配当であり、業績の動向によって最終的に減配される場合があります。

4.外国株式・外国債券には為替リスクがある

外国株式や外国債券に投資するときに注意しなければいけないのが為替リスクです。

日本株と異なり、外国株の配当金は同じ配当額であっても、買ったときより円安になれば手取り額が増え、円高になれば手取り額は減ってしまいます。

外国債券の分配金や、外貨預金の利息も同じです。

もう1点、米国株の配当金はNISAを使って購入した場合でも、本国で現地課税される点に注意が必要です。

米国株には25年以上連続して増配している「配当貴族」、50年以上連続増配している「配当王」と呼ばれる銘柄があります。

連続増配株を好む人は、米国株も投資の対象として考えられるでしょう。

米国株の配当金は、まず本国で10%の配当課税がおこなわれ、差し引かれた後の金額に対し、日本で20.315%が課税されます。

NISAを使うと日本での課税は非課税となりますが、米国での配当課税10%は差し引かれて支払われます。

5.年利5%運用のリスク許容度を決めておく

年利5%を目指すには、ローリスクの商品に投資しても難しいでしょう。

上場企業が発行する社債でも年利1%前後です。

年利5%を目指すには、やはりある程度リスクをともなう投資をする必要があります。

そこで大事なのが、どの程度までリスクを許容するかです。

たとえば5%の下落まで許容するというルールにした場合は、株価1,000円の銘柄なら950円まで値下がりした時点で売却します。

まとめ|年利5%運用でインフレ時代を乗り切ろう

年利5%は高からず低からず、目標にするにはちょうど良い数値といえます。

2024年1月からはNISAの非課税枠が拡大し、非課税保有期間も無期限になりました。

年利5%の配当金・分配金収入を目指して資産運用を始めるには絶好の環境が整っています。

しかし、年利5%の運用益を上げるにはリスクがあるのも事実です。

せっかく増えた資産を減らさないためにも、リスクの高い商品は避け、安定運用を心がけることが大事です。

本記事で紹介した運用法や注意点を参考に資産運用で年利5%を達成し、これからのインフレ時代を乗り切っていきましょう。

※記事中の投資方法やシミュレーションは一例であり、結果を保証するものではありません。参考程度にご覧ください。

関連記事

1万円から不動産投資ができる方法を解説!数万円からできる不動産投資も紹介

(提供:ACNコラム)