銀行口座に1,000万円あるので資産運用を始めたいけれど、どこにいくら投資すべきかがわからないとお悩みでしょうか。

資産運用とは「お金に働いてもらう」ことですので、超低金利の銀行口座に寝かせておいても年間で1,000円程度しか増えません。

しかし、適切な投資先が選べば今ある資金を将来に向けて大きく増やせる可能性があります。

資産運用にはさまざまな商品がありますが、今回は「資産を保全しながら増やす」をテーマに、投資先を7つにまとめました。

また、資産運用を始める前に気をつけておいたほうがよいことや、知っておいたほうがよいことも紹介します。

- それぞれのリスク許容度やライフプラニングによって投資先を決める

- 非課税制度のNISAを利用すると税金がかからない

- NISAの投資枠に早めに1,000万円を投入すると複利の効果が高い

目次

1,000万円からの資産運用おすすめ7選

資産運用で成功するためには、元手の1,000万円を減らさない投資先選びが重要です。

本章では、1,000万円で資産運用をスタートするときに、優先的に選ぶべき運用先を7つ紹介します。

1.国債|ほぼ元本保証がされておりリスクが低い

債券とは、資金が必要な団体が投資家からお金を借り入れる際に発行する証明書のことです。

国が発行するものを国債、企業が発行するものを社債と呼びます。

国債には、日本国が発行する日本国債だけでなく、世界各国の政府が発行する外国債も存在します。

一般的に、債券は満期になると元本と利子が返ってくるため、預貯金よりも高い利回りを得られる可能性があります。

そのため、リスクをあまり負いたくない投資家にとっては魅力的な選択肢といえるでしょう。

国債は、販売期間や発行部数が決まっているため、購入を検討する際は、事前に発行予定日や償還日などを確認し、希望する金融機関の手続きを進める必要があります。

・国債のメリット・デメリット

国債の主なメリット・デメリットは以下のとおりです。

メリット1.安全性が高い

国が発行するため、デフォルト(債務不履行)のリスクが極めて低く、元本が保証されているといえるでしょう。

預金よりも高い利回りを得ながら、比較的安全に資産運用できます。

メリット2.税制面で優遇されている

国債の利子所得に対する税金は、他の投資商品に比べて低い場合が多いです。

そのため、税負担を抑えながら資産を増やしたい方にとっては魅力的です。

メリット3.流動性が高い

国債は市場で自由に売買できるため、必要なときに現金化しやすいというメリットがあります。

緊急時の資金調達手段としても活用できます。

デメリット1.利回りが低い

一般的に、株式や投資信託などに比べると、国債の利回りは低めです。

高い利回りで資産を増やしたい方には物足りないと感じるかもしれません。

デメリット2.インフレリスクがある

物価が上昇するインフレの時期には、国債で得られる利息の実質価値が減少してしまう可能性があります。

デメリット3.金利変動リスクがある

国債の価格は、金利の変動によって影響を受けます。

金利が上昇すると債券価格は下落するため、売却時に損失が出る可能性があります。

2.外貨|証拠金の25倍までの取引が可能

同じ預金でも、日本円ではなく外国通貨で預金をすることです。

預ける通貨が違うだけで、基本的な仕組みは円預金とほぼ同じです。

一般的に、外国通貨のほうが円預金よりも金利が高い傾向がありますので、口座に寝かせておくならば、外貨のほうが利益を得やすいといえます。

ただし、円に換えるときに手数料が発生するので、当面は外貨で持っていられる資金で運用する必要があります。

外貨を扱う投資方法には、FXも含まれます。

FXは、簡単にいえば両替による利益を狙う運用方法です。

通貨の交換比率は毎日変化するので、自分が保有する通貨にとってプラスになるタイミングを狙えば、利益が出ます。

取引できる通貨がたくさんあり、手数料も安く、証拠金の25倍までの取引が可能なので、短期間で大きな運用成果も期待できます。

ただし、為替変動による差益損失も生じやすいため、安全性の高い通貨を選ぶことが大切です。

・外貨のメリット・デメリット

外貨のメリット・デメリットは以下のとおりです。

メリット1.為替差益

自国通貨が弱含み、投資先の通貨が強くなれば、為替差益を得る可能性があります。

特に、新興国通貨など変動幅が大きい通貨への投資では、大きな収益が期待できるケースもあります。

メリット2.分散投資効果

複数の通貨に分散投資することで、自国通貨の変動リスクを軽減できます。

また、異なる経済状況にある国の通貨に投資することで、ポートフォリオ全体の安定性を高める効果が期待できます。

メリット3.高金利通貨への投資

一部の国では、日本円よりも高い金利が設定されていることがあります。

高金利通貨に投資することで、より高い利回りを得るチャンスがあります。

デメリット1.為替リスク

為替レートは常に変動するため、投資した通貨が下落すれば、元本割れのリスクがあります。特に、変動幅が大きい通貨への投資は、そのリスクが大きくなります。

デメリット2.情報収集の難しい

外国為替市場は、日本円市場に比べて情報量が少ない場合があり、正確な情報収集が難しいことがあります。

そのため、投資判断を誤るリスクが高まります。

デメリット3.政治・経済リスク

投資先の国の政治情勢や経済状況が不安定な場合、通貨価値が大きく変動する可能性があります。

特に、新興国への投資は、これらのリスクを伴うことが多いです。

3.投資信託|投資家に代わって投資のプロが資産運用

複数の投資先に投資する金融商品です。

投資信託の購入者から集めたお金を使って、投資のプロであるファンドマネージャーが投資先を選択して運用し、成果を分配します。

投資信託を購入した後は基本的に何もすることがないので、「ほったらかし投資」とも呼ばれています。

投資信託の中身の金融商品が上がれば、投資信託も値上がりします。

個別では購入できないような数の金融商品へ投資できるうえに、プロが代理で運用してくれるため、投資信託そのものが高度なリスク分散がなされている投資法といえます。

1,000万円は少額ではありませんが、限られた資金を効率良く配分するのに適した運用方法です。

投資信託には金融機関に支払う手数料の他に、毎年の運用手数料と解約時の手数料が発生します。

投資信託の商品数は非常に多く、金融機関によって取扱商品も違うため、投資信託を先に探し、その取扱いがある金融機関に口座を開設する必要があります。

・投資信託のメリット・デメリット

投資信託のメリット・デメリットは以下のとおりです。

メリット1.少額から始められる

投資信託は、少額から投資を始められる金融商品です。まとまった資金がなくても、分散投資によるリスクの軽減が期待できます。

メリット2.プロが運用する

投資信託は、専門的な知識を持つファンドマネージャーが運用します。投資初心者でも、プロの知見を活かして投資することができます。

メリット3.分散投資

投資信託は、複数の株式や債券などに分散投資されているため、一つの銘柄に集中することによるリスクを軽減できます。

デメリット1.手数料がかかる

投資信託には、購入時や売却時、そして運用管理にともなう手数料がかかります。

これらの手数料は、投資収益を圧迫する可能性があります。

デメリット2.元本保証がない

投資信託は元本保証がありません。市場の変動によって、購入時よりも低い価格で売却せざるを得ない場合があります。

デメリット3.短期間での売買は不向き

投資信託は、長期的な視点で運用されることが一般的です。

短期的な売買を繰り返すと、手数料がかかり、かえって損失になる可能性があります。

4.株式投資|企業の権利所有者として利益やサービスが受けられる

証券会社などを通じて上場会社が発行した株式を購入し、株価が上がったら売却すると差額が利益になります。

ただし、買った金額より株価が安くなると損失が出ます。

株式を購入した方はその企業の株主になるので、配当金・株主優待・株主総会での議決権など、その企業の権利所有者の一人として利益やサービスを受けられ、企業の経営に対して意見を出すこともできます。

株式投資で成果を出すためには、業績が良く割安な株を値上がりする前に購入しておく必要があります。

つまり「安く買って高く売る」だけです。

売買のたびに証券会社に手数料を支払いますので、手数料の低いネット口座のほうが運用コストを抑えられます。

株式投資のリスクは株価が下がることですので、普段から購入した銘柄の情報や経済情報をチェックし、適切なタイミングで売買する必要があります。

株式投資の最大のリスクは、企業が倒産することにより投資額の全額を失うことです。

購入前には企業の信用度なども含めて、複数の銘柄を比較検討する必要があります。

・株式投資のメリット・デメリット

株式投資のメリット・デメリットは以下のとおりです。

メリット1.高いリターンが期待できる

株式投資は、預金や債券と比較して、高いリターンが期待できる投資方法です。

企業の成長に伴い株価が上昇すれば、大きな利益を得る可能性があります。

メリット2.企業の成長に貢献できる

株式を購入することで、その企業の株主となり、企業の成長に貢献することができます。

企業の成長とともに、株主としての権利や配当金を得ることも可能です。

メリット3.高配当株で安定的な収入が得られる

高配当株に投資することで、株価の変動とは別に、定期的に配当金を得ることができます。

これは、安定的な収入源として活用できます。

デメリット1.価格変動リスク

株式の価格は、企業の業績や経済状況、市場心理などさまざまな要因によって常に変動します。

そのため、購入時よりも価格が下落し、損失が出る可能性があります。

デメリット2.情報収集の必要

株式投資では、企業の財務状況や業界動向など、多くの情報を収集し、分析する必要があります。

情報収集に時間がかかるうえ、誤った判断をしてしまうリスクもあります。

デメリット3.流動性リスク

一部の銘柄は、売買が活発におこなわれていないため、希望の価格で売却できない場合があります。

特に、中堅企業の株式などは、流動性が低い傾向にあります。

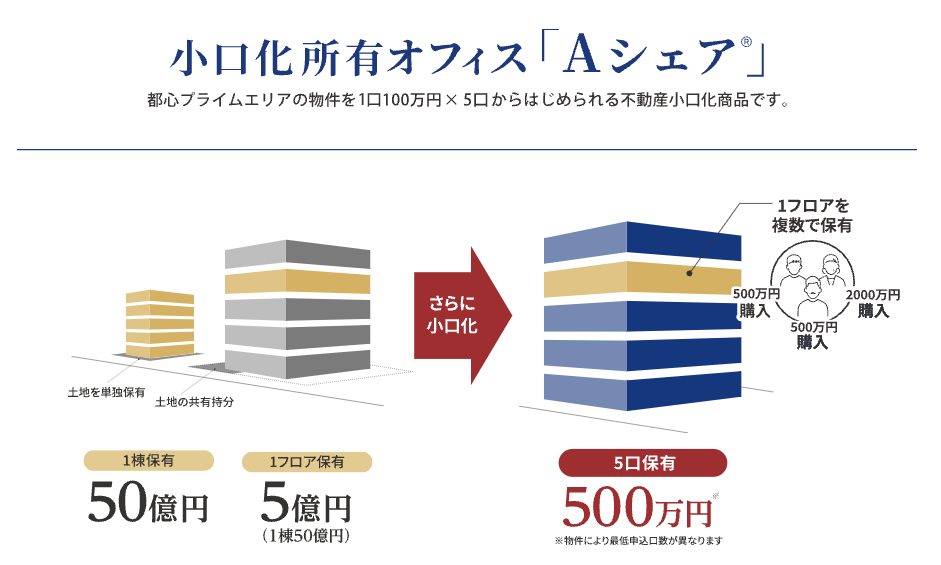

5.不動産小口化投資|複数の投資家が共同で不動産を所有する

不動産小口投資は、複数の投資家が一口いくらという形で資金を出し合い、出資者が共同で不動産を所有する不動産投資です。

不動産の管理は専門会社に委託し、出資者は持ち分に応じて分配金を受け取りますので、「小口版・不動産ほったらかし経営」といえます。

個人では投資が難しい都心部にある好立地・好条件の大型オフィスビルなどに、小口(1口100万円~)で投資できるため、スタイルとしては金融商品に近いのですが、不動産の所有権が発生しますので実物資産での資産運用になります。

実物資産なので、相続の際には現金よりも相続税評価額が2~3割程度下がるため、相続税対策としても注目されています。

複数の口数(家族分)を所有しておけば、遺産分割の際にもトラブルを回避しやすくなります。

不動産投資・不動産経営ですので日々の価格変動はなく、市場経済の動向にも影響されにくいという特徴があります。

そのためリスクを避け、資産を長期で保全するための運用先として適しています。

・不動産小口化投資のメリット・デメリット

不動産小口化投資のメリット・デメリットは以下のとおりです。

メリット1.プロが管理をする

不動産管理のプロが物件の管理・運営をおこなうため、投資家は専門的な知識がなくても投資できます。

メリット2.分散投資効果がある

複数の投資家と共同で投資するため、一つの物件にリスクが集中するのを防ぎ、分散投資の効果が期待できます。

デメリット1.流動性が低い

不動産は一般的に流動性が低いため、すぐに換金することが難しい場合があります。

デメリット2.利回りが低い傾向

不動産投資信託など、他の不動産投資商品と比較して、利回りが低い傾向にあります。

関連記事

こんなにある不動産小口化商品のメリット6選と知っておくべき注意点

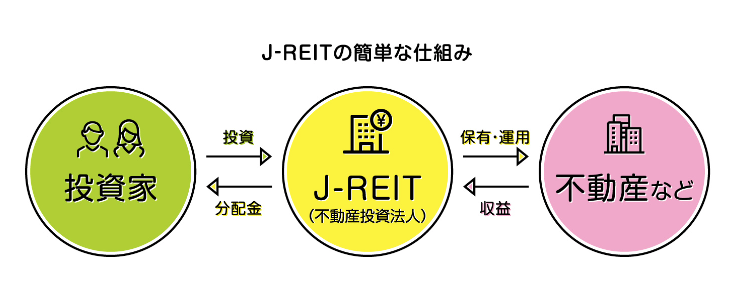

6.REIT|専門会社が投資家から集めた資金で複数の不動産を取得して運用

REITとは、専門会社が投資家から集めた資金で複数の不動産を取得して運用し、投資家は賃料収入や売却益を原資とする分配金を受け取る投資です。

不動産を実体で購入するのではなく、証券化された不動産を金融商品として購入します。

日本ではJ-REITと呼ばれ、東京証券取引所に上場しています。

対象となる不動産にはオフィス・ホテル・倉庫・介護施設などがあり、投資先はバラエティに富んでいます。運営条件もそれぞれ違うため、商品の選択には慎重さが必要です。

現物の不動産に比べれば購入しやすく、さらにREITファンドであれば1万円程度から参加できます。

REITには海外不動産もあるので、REITでの分散投資もできます。

証券化した不動産を購入するので物件の所有権はありませんが、株式と同様に現金化しやすいという特徴があります。

・REITのメリット・デメリット

REITの主なメリット・デメリットは以下のとおりです。

メリット1.少額から投資可能

不動産投資は一般的にまとまったな資金が必要ですが、REITなら少額から始められます。

一口あたりの投資金額が比較的低く設定されているため、手軽に不動産投資に参入できます。

メリット2.プロが運用する

REITは不動産のプロが運用するため、専門的な知識がなくても不動産投資が可能。物件の選定から管理まで、プロに任せられる点が魅力です。

メリット3.流動性が高い

REITは上場しているため、株式のように自由に売買できます。

不動産は一般的に流動性が低いですが、REITは比較的短期間で換金しやすい点が特徴です。

デメリット1.分配金が変動する

物件の稼働率や金利変動などによって、分配金が変動するリスクがあります。

デメリット2.元本保証はない

株式と同様、元本が保証されているわけではありません。

市場の変動によって、購入時よりも低い価格で売却せざるを得ない場合があります。

デメリット3.投資法人の倒産リスク

運用する投資法人が倒産した場合、投資元本を失う可能性があります。

関連記事

不動産小口化商品とREITの違いは?それぞれのメリット・デメリットをわかりやすく解説

7.不動産投資|人に貸す目的で不動産を購入し入居者からの家賃を収益

人に貸す目的で不動産を購入し、入居者からの家賃を収益とする資産運用方法です。

購入する不動産は、マンションの一室からアパート・マンション一棟まであります。

戸建・店舗・オフィスビル・駐車場経営なども、不動産投資の一種です。

物件を保有する必要があるため初期投資が必要ですが、銀行から融資を受けられます。

返済原資は入居者の家賃ですので、適切な物件を選べば長期の安定収入が期待できます。

入居者対応や建物の管理は不動産管理会社に一任するため、オーナーは基本的に何もすることがありません。

また、不動産価格が上昇しているタイミングであれば、物件を売却して差益を得られることもあります。

・不動産投資のメリット・デメリット

不動産投資のメリット・デメリットは以下のとおりです。

メリット1.安定した家賃収入

不動産を賃貸に出すことで、安定した家賃収入を得ることができます。

インフレに強く、長期的な資産形成に繋がる可能性があります。

メリット2.資産価値の向上

不動産は、適切な管理のもとで資産価値が向上する可能性があります。

土地の希少性や地域の開発などによって、売却益を得られることもあります。

メリット3.節税効果

不動産投資には、所得税や相続税の節税効果が期待できます。

ローンを利用することで、支払利息を所得から控除できるなど、税金対策にも有効です。

デメリット1.空室リスク

賃貸物件に人が入居しないと、家賃収入が途絶え、ローン返済が困難になる可能性があります。

デメリット2.管理の手間

不動産を管理するには、入退去の手続き、修繕、家賃回収など、さまざまな手間がかかります。

デメリット3.初期費用がかかる

不動産を購入する際には、購入費用だけでなく、仲介手数料、登記費用、リフォーム費用など、多額の初期費用が必要となります。

関連記事

老後の備えに不動産投資が有効な理由と50代から始めても大丈夫な理由

1,000万円の資産運用で利用したい非課税制度NISA

1,000万円というまとまった資金を効果的に運用し、将来のために増やしたいとお考えの方も多いのではないでしょうか。

そんな方にぜひおすすめしたいのが、*課税投資制度の「NISA」です。

NISAを利用すれば、投資で得た利益が非課税になるため、より効率的に資産を増やすことができます。

本章では、NISAについて解説すると共に、1,000万円の活用方法も解説します。

NISAとは

2024年から始まった新NISAは、従来のNISA制度を大幅に拡充した非課税投資制度です。

少額から長期的な資産形成を支援し、投資意欲を高めることを目的としています。

つみたて投資枠(年間120万円まで投資可能)と成長投資枠(年間240万円まで投資可能)の2つの枠があり、投資スタイルに合わせて使い分けることができます。

1,800万円まで非課税で投資することが可能で保有期間は無制限です。

18歳以上から投資することが可能です。

NISAの活用方法|早めに投資枠を埋めるのがおすすめ

1,000万円があるのならば、成長投資枠を使い、一括で年間投資枠の上限である240万円を埋めることをおすすめします。

それと同時に、つみたて投資枠も活用し、毎月10万円つみたていき、早めに1,000万円をNISA口座に入れてしまうのがいいでしょう。

なぜなら、投資は時間が経てば経つほど複利の効果が働き、資産は雪だるま式に増える可能性があります。

早めに投資を始めることで、この複利効果を最大限に享受できます。

ただし、高額な一括投資は、市場の変動によって短期的には大きな損失が出る可能性があることをご理解ください。

つみたて投資枠と組み合わせることで、リスクを分散することができます。

関連記事

100万円で資産運用をするなら?おすすめの投資先とNISAの活用方法

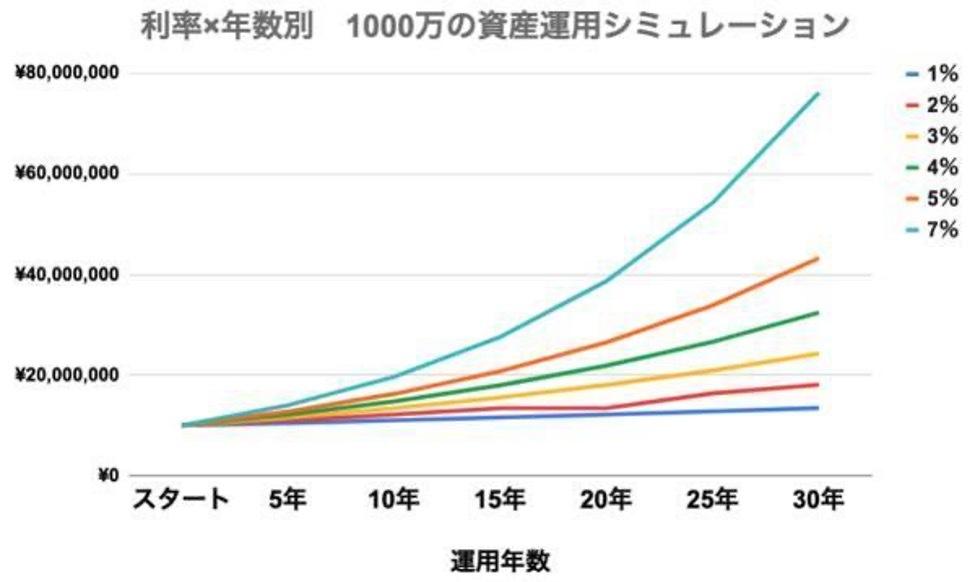

1,000万円の資産運用 利率×年数別シミュレーション

資産運用に使える金額が1,000万円前後の方向けに、これから、どのくらいの期間で、どんな商品に投資すれば、どんな結果になるのかをシミュレーションしました。

以下の表とグラフは、1,000万円を投資したときの利率と年数別の運用結果です。

商品の内容はさまざまですが、どの金融商品にも「利率」や「年利」と書かれた数値がありますので、その数値をもとに、預けた年数で資産がどのくらい増えるのかがわかります。

気になる投資先のパンフレット・目論見書などに記載されている想定利率を参考にしながら、商品ごとに資産がどのくらい増えるかを比較するのに役立ちます。

| 想定利率 | スタート | 5年 | 10年 | 15年 | 20年 | 25年 | 30年 |

|---|---|---|---|---|---|---|---|

| 1% | ¥10,000,000 | ¥10,510,101 | ¥11,046,221 | ¥11,609,690 | ¥12,201,900 | ¥12,824,320 | ¥13,478,489 |

| 2% | ¥10,000,000 | ¥11,040,808 | ¥12,189,944 | ¥13,458,683 | ¥13,458,683 | ¥16,406,060 | ¥18,113,616 |

| 3% | ¥10,000,000 | ¥11,592,741 | ¥13,439,164 | ¥15,579,674 | ¥18,061,112 | ¥20,937,779 | ¥24,272,625 |

| 4% | ¥10,000,000 | ¥12,166,529 | ¥14,802,443 | ¥18,009,435 | ¥21,911,231 | ¥26,658,363 | ¥32,433,975 |

| 5% | ¥10,000,000 | ¥12,762,816 | ¥16,288,946 | ¥20,789,282 | ¥26,532,977 | ¥33,863,549 | ¥43,219,424 |

| 7% | ¥10,000,000 | ¥14,025,517 | ¥19,671,514 | ¥27,590,315 | ¥38,696,845 | ¥54,274,326 | ¥76,122,550 |

想定利率はあくまで「想定」ですので、実際の運用では期待どおりの結果にはならない可能性があります。

たとえば、7%の想定利率で運用する投資先は、表の7%横軸の行にある数字どおりにはならない可能性がありますが、7%以下の運用結果にはなるといえます。

また、利率が高いほど投資リスクが高くなるのが一般的です。

関連記事

1,000万円で資産運用!リスク別で最適な投資先とポートフォリオを紹介

1,000万円での資産運用が成功しやすい2つの理由

1,000万円は一般的には大金です。

1,000万円の元手で始める資産運用は、10万円や100万円で始めるよりも成功しやすくなります。

その理由は、以下の2つです。

1.商品の選択肢が増える

元手が多いということは、それだけ選べる商品の数が増えるということです。

1口100万円の投資先であれば、100万円なら1つの投資先しか購入できませんが、1,000万円あれば10種もの投資先に分散して投資できます。

また、不動産のような投資額が大きいものにもチャレンジできます。

2.分散しても金額がまとまっている

資金を分散するのは、リスクの異なる投資先にお金を分けて、不測の事態に備えるためです。

元手が大きければ、いくつもの投資先にお金を分散させても、1つの商品に使える金額が大きいため、運用による成果も出やすくなります。

成功するための資産運用のコツ

本章では「これから1,000万円を使って資産運用をしよう」と考えの方向けに、運用で良い結果を出すために、あらかじめ知っておいたほうがよいことを5つ紹介します。

1.目標を設定する

資産運用には、具体的な目標設定が必要です。

目標設定とは、自分が理想とするライフプラン、ライフスタイルをもとに、いつ・何に・いくらのお金が必要なのかを予測することです。

この金額を目標にし、1,000万円が必要なタイミングで必要な金額になっているように、計画的に資産運用をおこないます。

たとえば、定年まで20年ほどあり、リタイアメント後の人生に3,000万円が必要なのであれば、3,000万円÷20年で、毎年150万円を資産運用で作り出す必要があります。

この金額がわかると、元手の1,000万円をどの商品で運用すればよいのかがわかるため、選ぶべき投資先がハッキリします。

2.長期的視点を持つ

目標を設定するとわかりますが、資産運用は長期で考える必要があります。

つまり、成果を出しやすい資産運用方法は「時間を味方につけること」と言い換えられます。

長期運用で資産が増える最大の理由は、ほとんどの長期型商品は複利で運用しているためです。

複利とは、投資元本とそこから生まれた利息を合わせて再投資することです。

この計算方法がどのような成果をもたらすのかは、前章の表で確認したとおりです。

たとえば、1,000万円を1%で運用すれば、1年目の利息額は10万円です。

初年度は1,010万円の資産となり、翌年はそれを元本として再投資します。

このように、利息が利息を生むのが複利効果です。

複利効果は、預けている期間が長ければ長いほど成果を生み出しやすくなりますので、長期で運用するほうが資産は拡大しやすくなります。

3.分けて投資する

リスクを分散させるために、お金は分けて投資します。

投資に関したネット記事や本を読んでいると「卵を1つのカゴに盛るな」という言葉を、よく目にすると思います。

これは、すべてのものを1つのカゴに入れておくと、カゴを落としたときにすべて壊れてしまうが、あらかじめ複数のカゴに分散しておけば、カゴを落としたときの被害が小さくて済むという意味です。

分散の方法は自由なのですが、国内株式・国内債券・預貯金・海外株式・海外債券・不動産の5種類に分けるケースが多いです。

資産を分散させるとリスクは小さくなりますが、その分1種類にかける金額は少なくなりますので、リターンも小さくなります。

4.リスクとリターンを理解する

資産運用をする多くの方は、自分のお金を増やしたい=リターンを求めます。

一般的にリターンが大きいものはリスクも大きいといわれています。

しかし、資産運用におけるリスクとは「危険」という意味ではなく、運用が悪い結果に結びつく可能性の高さのことです。

リスクが高い商品は、その商品自体が危険なのではなく、運用が悪い結果に結びつく可能性が高いので、運用には注意してくださいという意味に過ぎません。

リスクには自分で避けられるものと、避けられないものがあります。

このリスクは投資額とは関係なく、資産運用をする方全員に共通したリスクです。

・1.自分で避けられるリスク

株価・為替・債券・不動産の取引価格は、価格の変動がリスクにつながります。

これらの商品は、購入前に投資情報・世界情勢・業界情報をしっかりと理解しておき、適切なタイミングで売買すれば、リスクを抑えられます。

また、このような変動が少ない投資先を選ぶこともリスク回避につながります。

投資商品はたくさんありますので、調べても内容をよく把握できないものは、どれほど魅力的に思える投資先であっても、購入を見送ることがリスク回避になります。

・2.自分で避けられないリスク

通常の価格変動よりも、はるかに変動幅が大きくなる可能性の高い商品は、自分でリスクを回避しにくい傾向があります。

仮想通貨のように乱高下が激しく、次の一手が読めないタイプの投資先です。

将来の値動き予想が難しいものは、リスクが高い代わりに大きなリターンを期待できますが、相当の経験がないと失敗に終わる可能性が高いです。

このような商品には、ある程度資産運用に慣れてから参加することが、リスク回避につながります。

2タイプのリスクは、いつかは知識と経験によってカバーできるようになります。

資産運用の経験が少ないことは、それ自体がリスクであることを理解しておいてください。

投資経験がどの段階であっても、「知らない」ことはリスクを呼び寄せる原因になります。

そのため、自分が関わっている資産運用に関した情報収集や勉強を続けることは、リスク回避の大きな助けになります。

5.自分に合った投資方法を選ぶ

1,000万円という比較的大きな予算があると、商品の選択肢も多くなるので、さまざまな運用方法にチャレンジしたくなります。

しかし、資産運用を成功させるためには、自分に合った投資方法を選ぶようにしてください。

ここでいう「自分に合う」とは、じっくり型・チャレンジ型などの性格的な相性もありますが、それよりも大切なのが、今の生活スタイルでできる投資方法を選ぶことです。

たとえば、仕事・家庭生活・お付き合いに忙しい会社員が株式投資による資産運用をしたい場合、今までの生活スケジュールの中に、日々の株価チェック・売買・情報収集などを組み込むことになります。

株価はこちらの都合で上下するわけではありませんので、仕事中でもスマホで株価の動きをチェックし、必要な場合はすぐに売買ができる環境(主にトイレ・人のいない会議室・会社の外など)が必要です。

勉強や情報収集などで、平日の夜と土日の時間を使うことが増えるので、休む間がなくなります。

このようなスタイルの資産運用は、体力的・精神的にも厳しいため長続きしませんし、本業に影響が出るおそれもあります。

また、疲労や焦りによって投資判断ミスをする可能性も高くなるため、投資資金を減らすことにもつながります。

まずは、今の生活スタイルを変えないでもできる資産運用方法を選ぶことが「自分に合った投資方法」のベースであり、そのうえで自分の性格に合ったリスクの取り方をするようにしてください。

まとめ

1,000万円で資産運用をする方に向けて、さまざまな情報を紹介しました。

投資先はさまざまですが、今回は1,000万円を減らさないという前提で、7つの投資先を提案しました。

投資先を決める際には複数の商品を比較し、利率や手数料などをよく調べてから申し込んでください。

関連記事

1,000万円で運用資産!低リスクのポートフォリオの考え方

(提供:ACNコラム)