定年退職やセミリタイアが視野に入ってくる50~60歳代になると、「今までの蓄えや退職金などを使って資産を運用し、老後資金を確保しておこう」と思い始めることでしょう。

退職すれば給与収入がなくなるので、何も対策をしなければ基本的には資産が減っていきます。

本記事では「人生100年時代」と呼ばれる長生き社会のなかで、退職後もずっと心身ともに良好な状態のライフスタイルを維持するための、資産運用に対する考え方をまとめました。

- 人生100年時代になり、人生の中でお金を稼げない期間が増える

- 60歳から資産運用を始めても遅くはない

- 投資信託が資産運用の初心者にはおすすめ

目次

60歳でも資産運用をするべき3つの理由

本章では、退職や年金受給が始まる60歳でも、積極的に資産運用をするべき3つの理由をまとめています。

1.人生100年時代が来ている

ネットニュースや雑誌などでも「人生100年時代」に関した特集が頻繁に組まれるようになりました。

長生き自体は喜ばしいことですが、経済的な観点から見ると、人生の中でお金を稼げない時間が増えることを意味します。

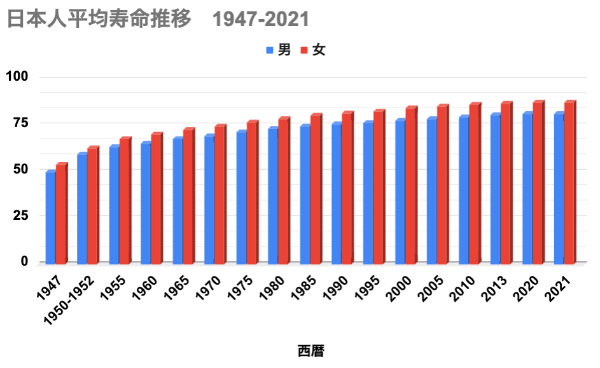

厚生労働省が発表した令和3年簡易生命表によると、日本人の平均寿命は男性で81歳、女性で87歳と年々長寿化しています。

このことから、60歳で定年退職をしても、その後最低でも約20年間の老後の人生が続くことがわかります。

運良く100歳まで生きたとしたら退職後の人生は40年です。

20~40年という時間は赤ちゃんが成人し、立派な大人になるまでの時間ですから、何も対策を講じなければ「人生をもう一回、収入なしで生きる」ことになります。

2.ゆとりのない老後は味気ない

総務省が毎年おこなっている家計調査を数年分平均すると、定年後の生活費、年金受給額、毎月の収支は以下の表のとおりです。

| 単身世帯 | 二人以上世帯 | |

|---|---|---|

| 平均支出 | ¥143,139 | ¥257,113 |

| 社会保障給付額 | ¥121,496 | ¥220,418 |

| 差額 | -¥21,643 | -¥36,695 |

インフレによる物価上昇も関係していますが、基本的に年金収入だけでは毎月マイナスが発生します。

60歳以降でも再雇用によってプラスが発生することもありますが、老後の人生全般で見れば、収入がない状態が10~20年近く続くことがわかります。

上記の生活費の平均は、基本的な生活費とその他の支出を合わせたものであり、習い事程度の娯楽は含まれていますが、グルメや旅行などのエンターテイメントに関する支出は含まれていません。

老後では贅沢をしないと決めて、シンプルにつつましく暮らすという選択肢もあります。

しかし、20~40年もの間まだ気力と体力がある方が、静かな暮らし以外を選択できないというのは、精神的にも苦しいものがあるでしょう。

60歳以降の人生を自分らしく健やかに楽しむためには、給与収入がなくなった後でも、何らかの収入が続く環境を整えておく必要があります。

3.年金だけで暮らせる人は少ない

前項で説明した退職後の月額収支の話は、あくまで20歳から60歳になるまでの40年間(480ヵ月)、年金を満額支払ってきた方のケースです。

就職が遅かった方や途中で転職した方、勤め先に年金制度がなかった方など、諸事情があって支払いができなかった期間がある方は、社会保障額はもっと少なくなります。

満額を支払ってきた場合でも、夫婦のどちらかが死亡すれば、単身世帯と同じ受給額になることが多いため※、夫婦では暮らせていても単身になった途端に生活が苦しくなるケースもあります。

※企業年金の場合は会社のルールによります。

また、今のインフレ傾向と前項の表のマイナス収支を見る限り、よほど潤沢な年金額の準備がない限り、老齢年金だけで生活できる人はほぼいないのが現実です。

老後にプラスアルファのお金を生み出すことを前提に、老後の生活設計をしておく必要があります。

関連記事

長生きリスクへの対処法とは?資産運用の方法とおすすめ商品を紹介

60歳におすすめの投資先5選

60歳から資産運用をスタートしても決して遅くはありません。

資産運用の結果=老後資産になる可能性が高くなります。

そのため、リスクを取るよりも、微増でも利益が出ることと今の資産を減らさないことをテーマに、おすすめの投資先を5つ提案します。

1.投資信託|投資家に代わり投資のプロが資産を運用

投資信託とは、多くの投資家から集めたお金をまとめて、ファンドマネージャーと呼ばれる投資のプロが運用し、その成果を分配する金融商品です。

簡単にいえば「プロがセレクトしたうまくいきそうな金融商品のセット」といえます。

1万円程度から投資でき、ミニ投信であれば100円からでもスタートできます。

投資初心者にはうってつけの金融商品といえるでしょう。

投資信託は、購入後は運用も管理もプロにお任せできる「ほったらかし」タイプの資産運用です。

投資信託の中身の商品の値段が上がれば投資信託も値上がりしますが、その売り買いもすべてファンドマネージャーが代わりにやってくれます。

投資信託には以下のようなコストが発生しますので、これらのコストを差し引いた金額が実際に得られる利益になります。

| 販売手数料 | 投資信託を販売している金融機関に支払う手数。購入額に対して0.5~3%が一般的。ネット証券などを使うと、手数料が無料のところも。投資信託の購入時に発生する。 |

|---|---|

| 信託報酬 | 投資信託の運用をプロにお任せするための費用。0.5~3%が一般的。運用期間中は毎年発生する。 |

| 信託財産留保額 | 投資信託によるが、解約時にかかる手数料。この設定がない商品もある。 |

| 税金 | 運用利益にも、売却をして得た利益分にも、約20%の税金がかかる。NISA口座を使うことで一定額までは税金控除される。 |

・投資信託のメリット

続いては、投資信託のメリットを解説します。

投資信託の主なメリットは以下のとおりです。

1.プロの運用で手間がかからない

投資信託は、プロのファンドマネージャーが、株式や債券などさまざまな金融商品を組み合わせて運用してくれます。

そのため、投資初心者の方でも、専門知識がなくても手軽に資産運用を始められます。

2.一つの銘柄を購入するだけで分散投資になる

投資信託には、一つの銘柄に株式や債券などさまざまな金融商品が入っています。

「卵は一つのカゴに盛るな」という投資の格言があります。

これは、カゴを落としてしまえば、全ての卵が台無しになってしまうことから、リスク避けるために、複数のカゴに盛る(分散投資する)ことを推奨する投資の格言になります。

投資信託はさまざまな金融商品が一つの銘柄に入っていることから、購入するだけで十分分散投資になり、下落時のリスクを軽減します。

3.少額から投資が可能

専門知識がない人でも、少ない資金で手軽に資産運用を始められます。

1万円程度から投資できるため、投資初心者でも参入しやすく、リスクを抑えながら投資を学べる点が魅力的です。

ミニ投信であれば100円からスタートできるため、貯蓄感覚で資産形成に取り組めます。

・投資信託のデメリット

続いては投資信託のデメリットを解説します。

1.手数料がかかる

投資信託には、購入時手数料、信託報酬、信託財産留保額などの各種手数料がかかります。

これらのコストは投資収益を大きく圧迫する可能性があり、特に運用成績が芳しくない場合は実質的な損失につながることがあります。

2. 元本割れのリスクがある

投資信託は値動きのある金融商品のため、元本割れのリスクがあります。

市場の変動や経済状況によっては、投資した元本を下回る可能性があり、安全性を重視する投資家にとっては不安要素となります。

2.個人向け国債|ほぼ元本保証がされた比較的安全な投資方法

債券は、国や自治体がお金を借り入れるために発行する借用書のようなものです。

債券の発行者は、投資家から借りたお金を使って公共事業などをおこないます。

国が発行したものが国債ですので、国債に投資すると国に投資したことになります。

国債は日本国だけでなく世界各国が発行しています。

個人向け国債は、国債を個人でも買いやすいようにした商品です。

債券の特徴は、発行する時に利率や貸付期間が決めてあり、満期が来ると債券に書かれている額面が返ってくることです。

原則として貸したお金が戻ってくるので、元本がほぼ保証された比較的安全な投資先です。

・個人向け国債のメリット

個人向け国債のメリットを解説します。

1.安全性が高い

個人向け国債は日本国政府が発行する債券であり、デフォルトリスクが極めて低い金融商品です。

元本と利息が確実に保証されているため、リスク回避を重視する投資家や資産運用初心者に適しています。

預金よりも有利な金利で運用できる点も魅力的です。

2.税制優遇されている

個人向け国債には、税制上の優遇措置が適用されることがあります。

たとえば、利子の非課税や、贈与税の非課税といった特典を受けることができます。

ただし、これらの優遇措置は、購入する国債の種類や期間によって異なるので、事前に確認することが大切です。

3.中長期的な資産形成に最適である

個人向け国債は、満期が比較的長いものが多く、中長期的な資産形成に適しています。

たとえば、老後資金の積み立てや、子どもの教育資金の準備などに活用することができます。

長期的に安定した収入を得たい方にとっては、魅力的な投資商品といえるでしょう。

・個人向け国債のデメリット

個人向け国債のデメリットは以下のとおりです。

1.金利が低い

現在の日本の金融環境では、個人向け国債の金利は非常に低く、インフレ率を下回っていることが多いです。

実質的な資産価値は目減りする可能性があり、資産の大幅な成長を望む投資家には物足りない商品となります。

2.流動性が低い

中途売却が制限されており、購入後すぐに現金化することが難しいです。

一定期間は売却できない商品もあり、急な資金需要に対応できない可能性があります。

このため、短期的な資金運用には向いていません。

3.インフレリスクがある

長期保有の場合、物価上昇によって実質的な資産価値が目減りするリスクがあります。

固定金利のため、経済情勢や金融政策の変更に柔軟に対応できず、インフレ時には資産価値が目減りする可能性が高くなります。

3.外貨建て保険|払い込んだ保険料を外貨で運用

外貨建て保険は、払い込んだ保険料を外貨で運用する保険商品です。

保険料を外貨で支払うだけで、保険商品としてはよくあるラインアップが揃っています。

外貨の金利で運用するので、比較的高い利率での運用が期待できます。

解約払戻金があるタイプを選べば、払い込み期間は保険が確実に適用され、途中解約しても掛け捨てにはなりません。

保険には生命保険・医療保険以外に個人型年金保険・介護保険もあり、これらの保険料は確定申告をすれば所得税と住民税の控除に使えます。

外貨建てであるため、日本円に換える時には為替手数料が発生します。

また、為替変動によって損失が出る可能性はありますが、解約のタイミングを調節することで元本割れのリスクを回避できます。

そもそも保険なので、老後資金として信頼感のある投資先の一つです。

・外貨建て保険のメリット

外貨建て保険のメリットは以下のとおりです。

1.高い運用利回りが期待できる

外貨建て保険は、円建て保険と比較して、高い運用利回りが期待できることが大きな魅力です。

特に、新興国通貨建ての保険であれば、より高い利回りを実現できる可能性があります。

ただし、為替変動の影響を受けるため、常に高い利回りが保証されているわけではありません。

2.資産の分散効果

円建て資産だけでなく、外貨建て資産を持つことで、資産の分散効果が期待できます。

円安が進んだ場合、外貨建て資産の価値が上昇し、円建て資産の損失を補填できる可能性があります。

3.長期的な資産形成に適している

外貨建て保険は、長期的な視点で資産形成をしたい方におすすめです。

複利効果により、時間が経つにつれて資産が雪だるま式に増える可能性があります。

ただし、短期的な視点でみると、為替変動の影響を受けやすく、損失が出る可能性も考慮する必要があります。

・外貨建て保険のデメリット

外貨建て保険のデメリットは以下のとおりです。

1.為替リスクがある

外貨建て保険の最大のデメリットは、為替リスクがあることです。

円高になると、受け取る保険金や解約返戻金が円換算で目減りしてしまう可能性があります。

特に、新興国通貨建ての保険は、為替変動が大きく、リスクが高いと言えます。

2.情報収集が難しい

外貨建て保険は、円建て保険と比べて情報収集が難しいという側面があります。

為替相場や各国の経済状況など、さまざまな情報を常に把握しておく必要があります。

専門知識がない場合は、金融機関の担当者に相談するなど、慎重に検討することが重要です。

3.解約すると損失が出る可能性がある

外貨建て保険は、途中で解約すると、解約返戻金が支払われる場合がありますが、元本割れになる可能性があります。

特に、契約期間が短い場合や、為替相場が大きく変動した場合には、損失が大きくなる可能性があります。

4.退職金定額預金プラン|一定金額以上を預けると定期預金より金利が高い

退職金定期プランは、銀行や信金が販売している定期預金商品の一つです。

一定金額以上の退職金を預けると、通常の定期預金よりも金利が高くなります。

もちろん元本保証されています。

一般の定期預金金利が0.002%程度であるのに対し、退職金定額預金プランであれば年利0.1~2%前後のものもあり、悪くない投資先といえるでしょう。

また、退職金定額預金用の特別なキャンペーンをおこなっている銀行もいくつかあります。

山口県の西京銀行の「退職金定額預金」プランには、最低預金額が300万円で年利3%とういものがあります。

3ヵ月満期の自動継続定期であるため3ヵ月後の金利は普通金利に戻りますが、1,000万円を90日間預けるだけで、年間で約7万円(税込)の利息が付きます。

滋賀銀行では、退職金口座と投資信託をセットで申し込めば、3ヵ月満期の定期預金口座の利率が5%になるキャンペーンなどをおこなっています。

さまざまな制約はあるものの、退職金はまとまった金額であることが多いため、バブル時代に準じた金利設定で、元本保証でお金が増えるのであれば、短期の運用先としてリストに加えておいてもよいでしょう。

・退職金定額預金プランのメリット

退職金定額預金プランのメリットは以下のとおりです。

1.高金利で効率的に増やせる

退職金定額預金プランは、通常の定期預金と比較して高い金利が設定されていることが多く、短期間で効率的に資金を増やすことができます。

退職金というまとまった資金を預けることで、老後の生活資金をより豊かにすることができます。

2.元本保証で安心

退職金定額預金プランは、元本が保証されているため、元本割れの心配がありません。

リスクを避けたい方や、安定した運用をしたい方にとっては、安心できる選択肢といえるでしょう。

3.手続きが簡単

退職金を受け取る際に、特別な手続きをおこなうことなく、自動的に退職金定額預金プランに加入できるケースが多いです。

手続きが簡単なので、忙しい退職手続きの際にも、手間をかけずに資産運用を始めることができます。

・退職金定額預金プランのデメリット

職金定額預金プランのデメリットは以下のとおりです。

1.高金利が適用される期間が短い

退職金定額預金プランの高金利が適用される期間は、数ヶ月から数年と比較的短いことが一般的です。

満期後は、通常の定期預金の金利が適用されるため、長期的な資産運用には不向きな場合があります。

2.金融機関によっては条件がある

退職金定額預金プランの利用には、金融機関によってさまざまな条件が設定されている場合があります。

たとえば、他の金融商品とのセット販売や、一定金額以上の預入が求められる場合もあります。

3.固定金利のため、金利変動の影響を受ける

退職金定額預金プランは、金利が固定されているため、金利が上昇した場合には、他の投資商品に比べて利回りが低くなってしまう可能性があります。

5.株式投資|高いリターンが期待できる

株式投資は、企業の株を購入し、その企業の成長に伴って株価が上昇すれば、利益を得られる投資方法です。

株式投資は、預金と比較して高いリターンが期待できる点が魅力です。

また、多くの企業が株主優待として、自社製品や割引券などを提供しており、投資の楽しみをさらに広げてくれます。

株式投資には、日本企業の株を購入する「日本株」と、米国企業の株を購入する「米国株」があります。

日本株は、国内経済に詳しく、日本の企業の成長を期待できる方におすすめです。

米国株は、世界最大の株式市場であり、多くの成長企業が上場しています。

世界経済の成長に投資したい方におすすめです。

・株式投資のメリット

株式投資のメリットは以下のとおりです。

1.高いリターンが期待できる

株式投資は、預金や債券と比較して、より高いリターンが期待できます。

企業の成長や業績の向上に伴い、株価が上昇すれば、大きな利益を得る可能性があります。

2.企業の成長に貢献できる

株式を購入することで、その企業の株主となり、企業の成長に貢献することができます。

企業の成長は、社会全体の経済発展にもつながり、長期的な視点で投資をおこなうことができます。

3.株主優待を受けられる

多くの企業が、株主に対して株主優待をおこなっています。

株主優待の内容は、商品券や割引券、自社製品など、企業によってさまざまです。

株主優待を受けることで、投資の楽しみが増すでしょう。

・株式投資のデメリット

株式投資のデメリットは以下のとおりです。

1.元本保証がない

株式投資は、元本が保証されているわけではありません。

株価は常に変動しており、購入した株価よりも低い価格で売却せざるを得ない場合、損失が発生します。

2.情報収集が必須

株式投資では、企業の業績や業界の動向など、さまざまな情報を収集し、分析する必要があります。

情報収集に手間がかかるだけでなく、情報が錯綜している場合もあり、判断が難しい場合があります。

3.相場変動のリスクがある

株式市場は、さまざまな要因によって大きく変動します。

経済情勢の変化、自然災害、政治情勢の不安定化など、予想外の出来事が発生した場合、株価が急落する可能性があります。

関連記事

投資初心者におすすめの資産運用法7選と知っておくべきポイントを解説

60歳以上におすすめのネット証券5選

ネット証券は、60歳以上の資産運用の初心者の方にもおすすめです。

スマホやパソコンひとつで、手軽に少額から投資を始められます。

また、投資信託のNISAなど、初心者向けのサービスも充実しています。

特におすすめのネット証券が以下の5社になります。

SBI証券

投資初心者におすすめなのがSBI証券です。

SBI証券は、国内最大級のネット証券会社であり、豊富な商品ラインナップと低コストが魅力です。

SBI証券のスマホアプリやパソコンを使った取引画面は直感的でわかりやすく、初めての投資でもスムーズに取引が可能です。

また、投資信託や米国株式など幅広い商品を取り扱っており、少額から分散投資を始めることができます。

SBI証券のメリットとしては、業界最低水準の手数料と豊富な情報提供が挙げられます。

特に、投資信託の一部は購入手数料が無料で、コストを抑えた投資が可能です。

一方で、デメリットとしては、取引画面の機能が多いため、慣れるまで時間がかかる場合がある点です。

しかし、これは使いこなせるようになれば大きな強みとなります。

総じて、SBI証券はコストを抑えながら幅広い商品が購入でき、投資初心者にも安心して利用できる証券会社です。

楽天証券

楽天が運営するネット証券会社である楽天証券は、豊富なサービスと使いやすさで、多くの投資初心者から支持されています。

楽天証券の新NISA口座開設数は業界トップクラスで、口座数ではSBI証券を上回っています。

楽天証券の魅力は、楽天ポイントが活用できる点です。

普段の楽天市場や商品を購入したり、楽天カードの利用で貯まったポイントをそのまま投資に回すことが可能です。

楽天のサービスを利用することが多い「楽天経済圏」の方ならば、楽天証券を利用するのがベストといえるでしょう。

マネックス証券

マネックス証券は、NTTドコモとの業務提携により、dポイントが利用できたり、dアカウントで簡単に口座開設できたりと、便利なサービスが充実しています。

マネックス証券のメリットは、国内株や米国株の取扱銘柄が豊富である点です。

特に米国株の取り扱いには強みがあり、約5,000銘柄以上に対応しています。

取引手数料も業界最低水準であり、コストを抑えながら投資ができる点も魅力です。

さらに、初心者向けの「マネックス銘柄スカウター」や充実した分析ツールを無料で利用できるため、投資先の選定がスムーズに行えます。

ドコモユーザーの方にはマネックス証券で口座を開設することをおすすめします。

auカブコム証券

auカブコム証券は、三菱UFJフィナンシャル・グループ(MUFG)に属するネット証券会社で、安心感と高い利便性が魅力です。

auカブコム証券が投資初心者におすすめな理由は、シンプルで使いやすい取引ツールと豊富な情報提供にあります。

取引手数料は業界最低水準で、少額からでもコストを抑えて投資が可能です。

auじぶん銀行に口座を開設しauカブコム証券と連携することで、auじぶん銀行からauカブコム証券へ自動で入金することが可能です。

また、連携することでauじぶん銀行の普通預金の金利が0.10%上乗せされます。

auカブコム証券は使いやすさとお得な特典が揃った証券会社で、auユーザーならば口座を開設するメリットは大きいといえるでしょう。

松井証券

松井証券は、100年以上の歴史を持つ老舗の証券会社であり、ネット証券としても高い信頼性とサービス力が魅力です。

松井証券が投資初心者におすすめな理由は、サポート体制の手厚さにあります。

コールセンターでは専門スタッフが丁寧に対応し、初心者でも疑問や不安を解消しながら投資を進められます。

また、取引ツールもシンプルで直感的に操作できるため、初めての方でも安心です。

松井証券のメリットは、1日の取引合計金額が50万円以下なら手数料が無料であることです。

少額投資を始めたい初心者にとって、コストを気にせず取引できるのは大きな魅力です。

また、投資信託や株式情報など、無料で利用できるサポートコンテンツが充実しており、投資知識を学びながら取引ができます。

総じて、松井証券は手厚いサポートと低コストで投資初心者に優しい証券会社です。

資産運用の基本的な考え方

資産運用を始めたいけれど、「リスクが怖い」と感じる方は多いのではないでしょうか。

実は、リスクを抑えながら資産を増やす方法は存在します。

その鍵となるのが「分散投資」「長期投資」「つみたて投資」の3つの基本的な考え方です。

これらを理解し、実践することで、初心者でも安心して資産運用を始めることができます。

それぞれのポイントを詳しく解説します。

1.分散投資

分散投資とは、1つの資産にお金を集中させず、複数の資産に分けて投資をおこなう方法です。

たとえば、株式や債券、投資信託、不動産、さらには国内外の資産に分散させることで、特定の資産の価格が下がっても、他の資産の動きでリスクを抑えられます。

すべての資産が同時に悪化する可能性は低いため、リスクの軽減が期待できます。

投資初心者の方は、投資信託やETFを活用すると、簡単に分散投資が可能です。

一度に大きなリターンを求めず、安定した資産形成を目指す場合に適した考え方です。

2.長期投資

長期投資は、数年から数十年といった長い期間をかけて資産を運用する方法です。

短期的な市場の変動に惑わされず、時間を味方にして着実に資産を増やしていくことが目的です。

長期で投資をおこなうと、複利効果が働くため、利益が利益を生み、資産が効率よく増加します。

また、経済成長に伴って資産価値が上昇する可能性も高まります。

初心者は短期間での利益を追わず、長期的な視点でコツコツと投資を続けることが大切です。

3.つみたて投資

つみたて投資は、一定額を定期的に投資する方法です。

毎月少しずつ投資することで、購入価格が平均化される「ドルコスト平均法※」の効果が得られます。

市場が高いときには少ない口数を購入し、安いときには多くの口数を購入するため、リスクを抑えつつ着実に資産を積み上げられます。

少額から始められるため、投資初心者にも取り組みやすい方法です。

時間をかけてじっくりと資産形成を進めることで、大きな負担なく将来の資産を築いていけます。

※ドルコスト平均法

一定額を定期的に投資することで、価格の変動に左右されずに、長期的な資産形成を目指す投資方法。価格が高い時には購入量(口数)が少なく、安い時には購入量が多くなるため、平均購入単価を抑える効果が期待できる。

60歳が資産運用の前に考えておくべきこと

ここでは、60歳から資産運用をする前に、考えておくべき5つのことをまとめています。

以下のこと気をつけて慎重に計画を立てれば、定年が視野に入ってからでも資産運用は十分に間に合います。

1.いくら必要なのかを把握する

老後生活でいくら入ってきて、いくら出ていくのかをシミュレーションしましょう。

将来の年金額は、人によって違います。

今まで納めてきた年金で、将来の年金受給額がいくらになるのかをハッキリさせておきます。

年金は年金定期便や会社で確認できます。

将来の生活費に必要なお金も人によって違いますので、老後は毎月いくらの支出があるのかを、今から把握しておく必要があります。

まずは、今口座引き落としになっているお金も含め、半年分くらいの家計簿を作り、老後用の収支プランを作ってみてください。

細かく書き出さなくても、だいたいの金額を計算するだけで問題ありません。

未来の簡易家計簿ができたら、その中から「今は支払いがあるけれども、60歳以降はなくなっていく支出を調べます。

こうして将来の生活費の仕分けと将来の生活費設計をすると、将来必要な金額がわかり、ゆとりのあるライフプランへの準備が整います。

老後生活で足りない分は、資産運用でカバーできればよいということになります。

2.年金の繰り下げ受給を考える

これから資産運用をする予定で、将来の年金額に不安がある方は、まずは年金の繰り下げ受給を検討してください。

一般的な年金受給は65歳からですが、受給期間を遅らせると将来の年金額を増やせます。

受給期間を繰り下げて増額した場合、その増額率は生涯変わりませんので、長生きすればするほどお得です。

老齢基礎年金(国民年金)と老齢厚生年金(企業年金)は、1ヵ月単位で別々に繰り下げられます。

受給を1ヵ月遅らせれば0.7%増えますので、1年で8.4%、3年で25.5%、5年で42%も増えます。

このパーセンテージを年利と捉えると、資産運用としてはかなりの高利率であることがわかります。

年金の繰り下げ受給を前提に老後の生活設計を考えると、再雇用先や再雇用の条件もハッキリしてきます。

65歳からの5年だと年金受給開始は70歳からですから、老齢基礎年金(国民年金)と老齢厚生年金(企業年金)のどちらかを先に開始し、残りは70歳からなど、ご自分の再雇用の事情に合った受給方法で老後の人生を組み立てることができます。

現在、再雇用は70歳までの延長が努力義務になっています。

将来は多くの方が70歳近くまで、何らかの形で給与をもらうというライフスタイルが一般的になるでしょう。

3.10年以内に使う予定がないお金を算出する

10年以内に使う予定があるお金をリストアップします。10年以内に使うお金とは、以下のようなものです。

マイホームの修理などに使う費用

リフォーム資金

引っ越し資金

ローンの残債

自動車の買い替え費用

定年後の旅行費用

子どもの結婚費用

これらの「将来支払うことが決まっているお金」は、まとまった金額になりますが、資産運用の資金には入れずにおきます。

ローン残債などをまとめて支払う必要はありませんが、支払うべき金額を預金口座においておくようにしてください。

なぜ、10年以内に使う予定のお金は資産運用には使わないでおくかというと、投資は10年スパンで考えたほうが運用成果は出やすくなるためです。

仮に、運用中に100年に一度レベルの大きな下落が起きても、10年以上の長期の投資をしていれば、1年間の価格変動で運用益を平準化できます。

運用歴が長ければ長いほど資産運用結果の変動幅が小さくなり、結果的にプラスの運用結果になる傾向があります。

運用中のお金を解約して支払いに使ってしまうと元本が変わってしまうため、長期的に見ると運用成果が下がる可能性が高くなります。

そのようなリスクを避けるために、支払うことがわかってる金額は運用資金には入れないでおきます。

4.生活防衛資金を算出する

生活防衛費とは、万が一のケースに備えるお金のことです。

たとえば突然のリストラ、自身や家族の病気やケガ、長期入院、介護、自然災害に遭ったときなどのためのお金です。

生活防衛費の目安は「生活費の3~6ヵ月分」といわれています。

単身・2人以上世帯での準備額以下のようになります。

| 単身世帯 | 二人以上世帯 | |

|---|---|---|

| 平均支出 | ¥143,139 | ¥257,113 |

| 生活防衛費めやす | 約43~85万 | 約77~154万 |

資産運用はお金を働かせてお金を作り出すことですが、何かあるたびに運用中の資産を切り崩していては、安定して未来のためのお金が作れません。

生活防衛費は何かあったらすぐ使えるように、定期預金や普通口座に入れておきます。

5.資産運用に使える金額をハッキリさせる

ここまでの項目を準備できたら、資産運用に使えるお金を算出します。

資産運用に使えるお金とは、以下のようなものです。

・ 預貯金

・ 定期預金

・ 外貨預金

・ 株式などの金融商品

・ 退職金の一部

・ 老後資金として積み立てていたお金

・ 使わなくなった子どもの学費積立

・ 現金化できる不動産

上記のように、現金化できる資産をすべて集め、資産運用に使える予算を算出します。

その中から、本章で計算した10年以内に使うお金・生活防衛費を除き、残ったお金が資産運用に使ってもよいお金です。

60歳からの資産運用で気をつける3つのこと

60歳からの資産運用で気をつけることは以下の3つです。

1.大きなリターンを求めない

元本が保証された預金や定期預金とは違い、資産運用の商品にはリスクがあります。

リスクが高いものほど利率が高く設定されていますが、利率が低く、リスクが低いとされている投資信託や国債であっても、その利率は預金口座のような確定利率ではなく、変動する可能性があります。

20代や30代前半であれば、リスクの高い資産運用で大きな失敗をしても、老後までに巻き返せるチャンスはいくらでもあります。

しかし、60歳からの資産運用の場合、一度の失敗が老後生活に直接的な影響を与える可能性が高くなります。

老後前の資産運用は「保全・微増」に徹し、いかに今ある資産を減らさずに老後生活を乗り切るかをテーマにしてください。

2.退職金は切り崩さない

退職金が振り込まれると金融機関から連絡があり、投資の提案などをされることが増えます。

退職金額が大きければ最初から担当者がつき、専属のファンドマネージャーのようなことをしてくれることもあります。

しかし、初めての投資の場合、金融機関からの提案はいったんすべて断ったほうがよいでしょう。

投資を提案してくれる相手が、こちらの老後を心から心配して大切に思ってくれているわけではありません。

相手がすすめるままに購入しても、運用成果が上がらないばかりか、手数料ばかり取られて資産が目減りすることもあります。

退職金は、人生でまとまった金額をもらえるラストチャンスです。

そのお金を切り崩す原因を回避することは、資産運用のリスクを減らすことにもつながります。

資産運用は、いつスタートしても適切な商品を選び、適切なリスク分散をすれば成果が出るものです。

一度に大きな金額を使ってしまえば、損失が出た時に他の運用でカバーすることが難しくなります。

60歳から資産運用をする方は、退職金にはなるべく手を付けないようにしましょう。

3.相続のことを考えておく

人生100年時代における60歳は人生の折り返し地点程度です。

心身ともにまだ元気な人が多く、先々の相続のことは考えられないかもしれません。

しかし、60歳以降の資産運用を考えるときに、相続を想定した運用先を考えておくと、結果的に家族と資産を守ることにつながります。

たとえば、投資信託・国債・株式などの金融商品は、相続が発生した際には現金と同じ扱いになるので、額面がそのまま相続税評価額になってしまいます。

相続税対策として、運用先に不動産投資や小口化不動産を組み入れておけば、資産評価額が市場価格の2~3割減額されるため、相続税の節税につながります。

不動産の相続では、相続税の納税資金を用意できなければ物件を売却しなければならないことがあり、せっかく築き上げた資産が相続によって大きく目減りすることにつながります。

同じ不動産でも、不動産小口化商品であれば、相続税資金として必要な口数だけ購入しておき、相続が起きたら相続税の支払いに必要な分だけ売却し、残った分で資産運用を続けることもできます。

60歳からの資産運用は、ご自分が老後に困らないことも大切ですが、子どもや孫が困らないようにしておくことも踏まえて、多くの選択肢から慎重に選ぶ必要があります。

まとめ

60歳からの資産運用は、今ある資産を保全し、なるべく減らさないような投資先を選ぶことが大切です。

また、投資先を選ぶ前には、自分の老後にはいくらの生活費が必要で、年金収入はいくらで、生じるマイナスはどのくらいなのかをハッキリさせておく必要があります。

資産運用で老後資金を作るといっても、実際には年金があるので、年金で足りない分を資産運用で補填しながら、持っている資産を減らさないようにすればよいこともわかりました。

そのうえで、将来の相続のことも含め、長期的な視点から資産運用先を選んでください。

関連記事

60歳から不動産投資できる?メリットとおすすめの投資先を紹介

(提供:ACNコラム)