1,000万円というまとまった資金をお持ちの方の中には、どのように資産運用すべきか、悩んでいる方も多いのではないでしょうか。

銀行に預けておくだけでは、物価上昇によって実質的な価値が減ってしまう可能性があります。

本記事では、1,000万円を効果的に運用するための具体的な方法と、ポートフォリオの基礎について解説します。

- 1つの金融商品に投資するのではなく、さまざま商品に投資をするのがおすすめ

- 資産運用におけるリスクとは「将来の収益の不確実性」を指す

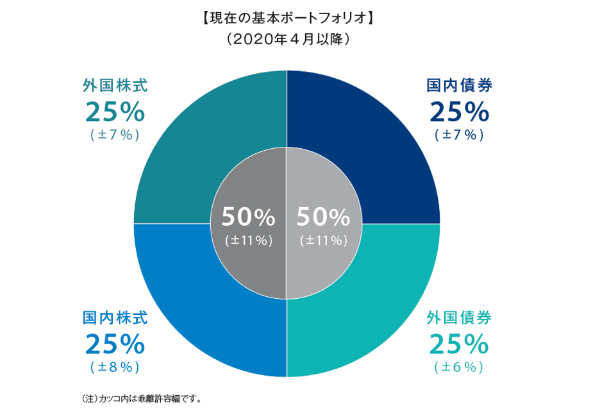

- GPIFが推奨する基本ポートフォリオは、国内株式25%、国内債券25%、外国株式25%、外国債券25%

1,000万円を資産運用するのにおすすめの投資方法7選

ここでは、1000万円を資産運用するのにおすすめの投資方法を7つ紹介します。

それぞれの特徴を理解し、目的やリスク許容度に応じて賢く運用すれば、大切な資金を効率よく増やすことが可能です。

1.株式投資

株式投資は、企業の発行する株式を購入し、その値上がり益や配当金を得る投資方法です。

企業の業績や成長性に応じてリターンが期待できる一方で、市場の変動によるリスクも伴います。

株式は流動性が高く、売買が容易なため、資産を短期的に動かしたい場合にも適しています。

中長期的には、成長が見込める企業や分散投資を心がけることで、リスクを抑えつつ資産を増やせる可能性があります。

・株式投資で1,000万円資産運用する方法

1,000万円の一部を株式投資に充てる場合、成長が期待できる企業の株式を分散して保有するのがポイントです。

業種や地域を分散し、市場全体のリスクを抑えましょう。

たとえば、国内外の大型株や配当利回りの高い株を選ぶと安定性が向上します。

また、300~400万円を株式投資に割り当て、残りを他の資産に振り分けることで、リスクとリターンのバランスを取ることが可能です。

関連記事

500万円で株式投資はあり?その真実と株式投資の基本や銘柄選びを解説

2.個人向け国債

個人向け国債は、国が発行する債券で、安全性が高い投資商品です。

元本保証があり、利率は一定水準を下回らないよう設定されています。

主に「固定3年」「固定5年」「変動10年」の3種類があり、低リスクで安定した収益を期待できます。

特に「変動10年」は、金利上昇時に利率が見直されるため、将来のインフレに対する備えとしても利用可能です。

短期での利益を求めるのではなく、資金を安全に保ちながら運用するのに適した選択肢です。

・個人向け国債で1,000万円資産運用する方法

個人向け国債は、安全性を重視する資産として、全体の20~30%(200~300万円)を充てるのが効果的です。

特に「変動10年型」は、元本保証がありながら金利変動に対応できるため、低リスクの資産運用に適しています。

安定収益を期待しつつ、他のリスク資産を保有する際の保険的役割を果たします。

資金を分散することで、ポートフォリオ全体の安定性を高める戦略が取れます。

3.投資信託

投資信託は、多くの投資家から集めた資金をファンドマネージャーと呼ばれるプロが資産を運用する金融商品です。

株式や債券、不動産などに分散投資するため、初心者でも簡単にリスク分散が可能です。

購入額も少額から始められるものが多く、手軽に始められる点が魅力です。

ファンドの種類によってリスクとリターンが異なるため、自分の目的やリスク許容度に合った商品を選ぶことが重要です。

長期的な資産形成を目指す場合に適した投資方法です。

・投資信託で1,000万円資産運用する方法

投資信託には、株式や債券など多様な資産に分散投資できるメリットがあります。

全体の30~40%(300~400万円)を投資信託に充てると、手軽に幅広い資産に分散できるでしょう。

特に、全世界株式やバランス型の投資信託を選ぶことでリスク分散が容易です。

初心者でもプロが運用するファンドを活用することで、効率的かつ安定的な資産形成が期待できます。

4.ETF(上場投資信託)

ETFは、証券取引所で取引される投資信託で、株式や債券、不動産などのインデックスに連動する商品です。

株式と同様に売買が簡単で、分散投資が可能な点が特徴です。

また、手数料が低めに設定されているため、コストを抑えながら資産運用ができます。

長期的な成長を見込む投資や、株式市場全体のパフォーマンスを目指す場合に適しています。

初心者から上級者まで幅広い投資家に人気の投資方法です。

ETFと投資信託の主な違いは以下のとおりです。

| 項目 | 投資信託 | ETF(上場投資信託) |

|---|---|---|

| 上場 | していない | している |

| 販売会社 | 証券会社、銀行など | 証券会社 |

| 取引価格 | 1日1回算出される基準価額 | 市場価格(リアルタイムで変動) |

| 取引可能時間 | 販売会社が決める時間 | 取引所立会時間 |

| 発注方法 | 基準価額がわからない状況で注文 | 成行/指値注文ができる |

| 購入時手数料 | かからないもの(ノーロード)もある | 原則かかるが、かからない証券会社もある |

| 信託報酬 | ETFより高め | 非上場の投資信託より低め |

| 最低購入金額 | 100円から | 取引価格×1取引単位 |

| 分配金 | 普通分配金・特別分配金 | 普通分配金のみ |

・ETFで1,000万円資産運用する方法

ETFは、手数料が低く、分散投資が可能な商品です。

1,000万円のうち200~300万円をETFに投資し、国内外の株式市場や特定のセクターに連動する商品を選ぶと良いでしょう。

たとえば、S&P500や全世界株式に連動するETFを購入することで、長期的な成長が見込めます。

分散しつつ、流動性の高い資産として柔軟に運用できる点が魅力です。

5.REIT(リート)

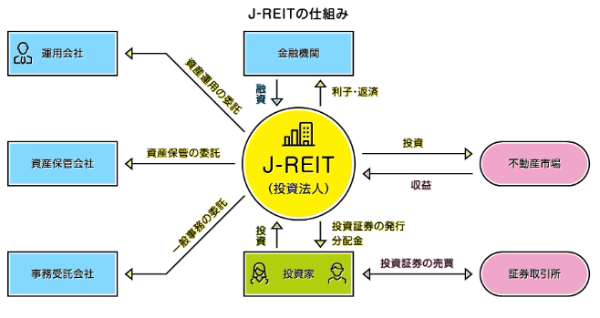

REITは、Real Estate Investment Trustの略で、不動産投資信託の総称で、賃貸収益や売却益を投資家に分配する仕組みです。

オフィスビルや商業施設、住宅などの不動産に投資するため、安定した収益が期待できます。

日本版のREITをJ-REITといいます。

不動産投資と比べて少額から始められる点や、流動性が高い点が魅力です。

ただし、不動産市場の変動や金利の影響を受けるリスクもあるため、分散投資の一環として活用すると良いでしょう。

・REITで1,000万円資産運用する方法

REITは、不動産市場への間接的な投資として魅力的です。

全体の10~20%(100~200万円)をREITに投資し、賃貸収益や売却益を得る戦略がおすすめです。

国内外のREITに分散投資することで、地域リスクを抑えられます。

株式や債券とは異なる値動きをするため、ポートフォリオのリスク分散にも効果的です。

関連記事

REIT物件とは?種類やメリットやデメリットと非課税となる購入方法を解説

6.不動産投資

不動産投資は、実物の不動産を購入し、賃貸収入や売却益を得る方法です。

長期的な安定収入が見込める一方で、物件の購入費用が高額であることや、管理費用や空室リスクが伴う点が課題です。

適切な物件選びや地域選定をおこなうことで、収益性を高めることが可能です。

ローンを活用することでレバレッジを効かせた投資ができるため、資産を効率よく増やしたい場合に有効です。

・不動産投資で1,000万円資産運用する方法

不動産投資では、1,000万円を頭金として利用し、ローンを活用して収益物件を購入するのが一般的です。

賃貸収入を得ながら資産価値の上昇も狙えます。

ただし、物件選定や運用には知識が必要なため、十分な調査をおこない、安定収益を見込めるエリアや物件を選びましょう。

全額を不動産投資に充てるのではなく、他の資産とのバランスを取ることが重要です。

関連記事

老後の備えに不動産投資が有効な理由と50代から始めても大丈夫な理由

不動産小口化商品

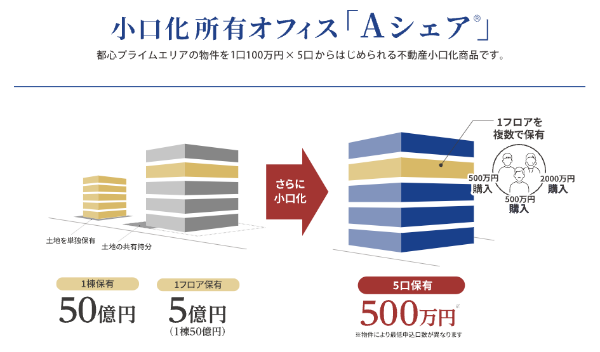

不動産小口化商品は、不動産を複数の投資家で共有する形で投資する方法です。

都心の一等地に位置するオフィスビルを、1フロア単位で分割して投資できます。

個人では手が届きにくかったような高額な不動産投資を、比較的少額から始めることができるのが特徴です。

賃貸収益や売却益を分配される仕組みで、不動産の所有や管理の手間がかからない点が魅力です。

都心の一等地にあるオフィスビルへの投資のため、安定した収入が見込めます。

ただし、流動性が低く、途中で売却が難しい場合もあるため、中長期での運用を前提として検討する必要があります。

不動産の安定した収益を手軽に享受したい方に適した方法です。

・不動産小口化商品で1,000万円資産運用する方法

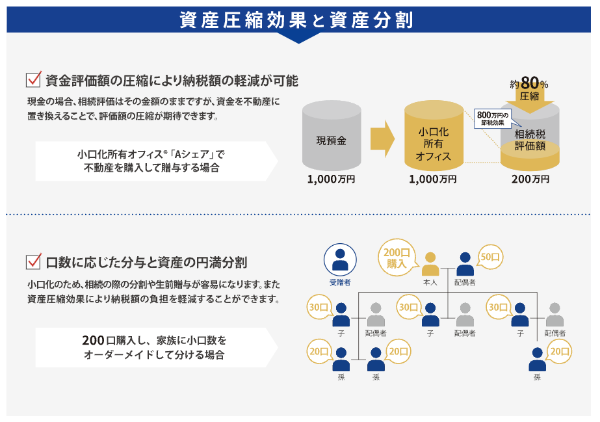

不動産小口化商品は、資産を圧縮することに適しています。

都心の一等地にある不動産は、地方の不動産と比べて、相続税評価額が実際の市場価格よりも大幅に低いことが多く、資産を圧縮する効果が非常に高いといわれています。

ACNの小口化所有オフィス「Aシェア®」も、このような都心の一等地のオフィスビルに投資できる商品であるため、実物不動産と同様に、高い資産圧縮効果が期待できます。

さらに、相続や贈与が発生した場合、Aシェア®は1口100万円×5口から分割できるため、家族への財産分与を円滑に進めることができます。

関連記事

不動産小口化商品が相続対策に有効な理由と対策方法や注意点を解説

1,000万円を資産運用するのに知っておきたい基礎知識

1,000万円を効果的に運用するために知っておきたい、資産運用の基礎知識を解説します。

特に、「ポートフォリオ」という概念と、「卵は一つのカゴに盛るな」という投資の格言に焦点を当て、リスク管理の重要性と分散投資のメリットについて詳しく解説します。

1.ポートフォリオ(Portfolio)とは

ポートフォリオ(Portfolio)とは、運用している金融商品の具体的な組み合わせのことです。

ポートフォリオを組むということは「自分の運用資産全体で、どのような投資信託」「どのような株」「どのような債券など商品の期待リターンやリスク」を考えながら、「どのような金融資産をどれくらい持つかを検討する」という意味です。

2.投資における「リスク」とは

投資の世界でよく「リスク」という言葉を耳にします。

一般的に「危険」を意味しますが、金融では少し違った意味で使われます。

金融におけるリスクとは、簡単に言うと「将来、どれくらいの収益が得られるかわからない」ということです。

たとえば、株価は日々変動しますが、将来的に株価が上がるか下がるかは誰にもわかりません。

この「将来の収益の不確実性」がリスクです。

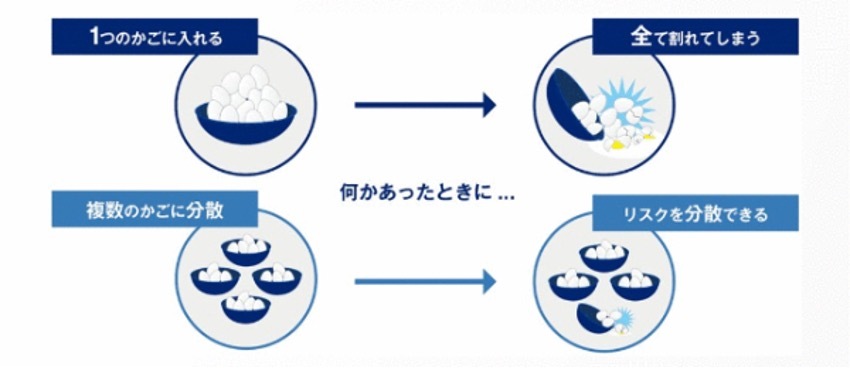

3.投資の格言「卵は一つのカゴに盛るな」

投資の格言で「卵は一つのカゴに盛るな」というものがあります。

卵を一つのカゴに盛った場合、そのカゴを落とすと全部の卵が割れてしまいます。

しかし、複数のカゴに分けて盛っておけば、そのうちの一つのカゴを落としカゴの卵が割れても、他のカゴの卵は影響を受けずにすみます。(図1)

(図1)ポートフォリオの概念

4.リスク管理はポートフォリオ運用、分散投資が基本

資産が増えてきた場合、リターンを求めながらも分散投資でリスクをコントロールすることが大切となります。

さまざまな金融商品に資産を分散すること……これが分散投資であり、ポートフォリオ運用です。

たとえば、日本の自動車会社Aに投資していて、資金的に余裕がでたので日本の自動車会社Bも買ったとします。

銘柄の分散ではありますが、基本的に自動車株は同じような動きをするため、これは卵を一つのカゴに盛った投資となり、リスク分散効果は低いでしょう。

そうではなく、日本株でも資産の20%ずつを自動車関連、半導体関連、消費関連、小型成長株、高配当銘柄の5セクターに投資するとリスク分散になります。

関連記事

1,000万円で資産運用!リスク別で最適な投資先とポートフォリオを紹介

GPIFに見る長期運用でのリスクの取り方

GPIF(ジーピーアイエフ)とは、年金積立金管理運用独立行政法人の略称で、私たちの年金の一部を運用している機関です。

GPIFの役割は、国民年金と厚生年金の積立金を、国内外の株式や債券などに投資し、その収益を国庫に納めることで、将来の年金給付の安定に貢献することです。

世界最大の機関投資家として知られ、私たちの年金がどのように運用されているのか、関心を寄せる人も多いことでしょう。

それでは、世界一の機関投資家がどのようにアセットアロケーションをしてどのようにリスク分散しているのでしょうか。

GPIFの基本ポートフォリオの考え方

長期運用においては、短期的な市場動向で資産構成割合を変更するより、基本となる資産構成割合を決めて長期間維持していくほうが効率的で良い結果をもたらします。。

そのためGPIFでは、各資産の期待収益率やリスクなどを考慮したうえで、積立金の基本となる資産構成割合(基本ポートフォリオ)を以下のように定めています。(図5)

(図5)GPIFの基本ポートフォリオ

GPIFの基本ポート:国内株式25%:国内債券25%:外国株式25%:外国債券25%

アセットクラスは、国別で日本と海外に分散、さらに資産別で株式と債券に分け、それぞれを基本25%としています。

ただ資産ごとの騰落があり、株が大きく上がったときには資産に占める株の割合は自動的に上昇するため、基本の25%に対し資産ごとにバッファ(許容範囲)があります。

日本株の場合、25%からプラスマイナス8%です。

加えて、基本ポートフォリオ、バッファは、投資実績、経済の状況などによって経営委員会で見直しています。

これが日本の年金の運用方針になります。

ポートフォリオのリバランス

基本ポートフォリオでは、価値が上がる資産、下がる資産があれば資産バランスは常に変動します。

バッファのなかに収まっていれば問題ないですが、なるべく基本ポートフォリオに戻すために上がった資産を売り、下がった資産を買うことが必要です。

これが、リバランスです。常にプラスに働くとは限りません。

特定の投資対象が値上がり続ける場合、もしくは値下がり続ける場合には、リバランスを行ったことがマイナスに働くこともあります。

しかし最初に想定した目的に向かってブレない投資をすることが長期では大切です。

まとめ

1,000万円の資産運用は、人生設計において重要な決断です。

本記事では、投資の基礎から具体的な商品、そしてポートフォリオの組み方まで、幅広く解説しました。

投資は、リスクとリターンが表裏一体であることを理解し、ご自身の投資目標やリスク許容度に合わせて、最適な投資プランを立てることが大切です。

投資信託、個別株、不動産投資など、さまざまな選択肢がありますが、一つの商品に集中するのではなく、複数の資産に分散投資することがリスクを抑えるうえで有効です。

また、定期的にポートフォリオを見直し、調整することも重要です。

投資は長期的な視点で取り組むことが大切です。

焦らず、ご自身のペースで資産形成を進めていきましょう。

もし、投資について不安な点があれば、専門家にご相談することもおすすめです。

関連記事

1,000万円からの資産運用!運用利回り別のシミュレーションとおすすめの金融商品

(提供:ACNコラム)