目次

年金資金運用の基本にもなっているポートフォリオは、資産運用の目標を達成するために必要な設計図のようなものです。

個人でもポートフォリオを作成することで、行き当たりばったりの投資を防ぐことが期待できます。そこで、本稿ではポートフォリオの具体的な作成方法と注意点について解説します。

ポートフォリオの大前提は分散投資

ポートフォリオを作成するうえで大前提となるのは、分散投資になるように運用商品を組み合わせることです。

ポートフォリオとは投資商品を組み合わせて構成する比率を表すもの

ポートフォリオとは、分散投資のために投資対象となる商品を組み合わせて構成する比率を表すものです。

高利回りの商品ばかりで構成するとリスクが高くなり、低リスクの商品ばかりでは少ない収益しか期待できません。

ハイリスクの商品とローリスクの商品をバランス良く保有することによって、成長と安定が両立するポートフォリオになります。

行き当たりばったりの投資にならないために、個人でもポートフォリオを作ることは大事です。

分散投資の重要性|卵は1つのカゴに盛るな

「卵は1つのカゴに盛るな」という分散投資の重要性を示す有名な格言があります。

例えばすべて株式に投資してしまうと、大暴落があったときにほとんどの銘柄が下落する事態になります。

もし資金の半分を個人向け国債などの債券に分散投資していれば、資産の半分は下落の影響を受けないというのが格言の主旨です。

大きな成果を上げているGPIFのポートフォリオとは

GPIF(年金積立金管理運用独立行政法人)は、国民から預かっている年金資金を株式や債券で運用しています。

運用成績が好調なことから、ポートフォリオ運用のお手本ともいえる国内最大の機関投資家です。GPIFのポートフォリオと運用成績を見てみましょう。

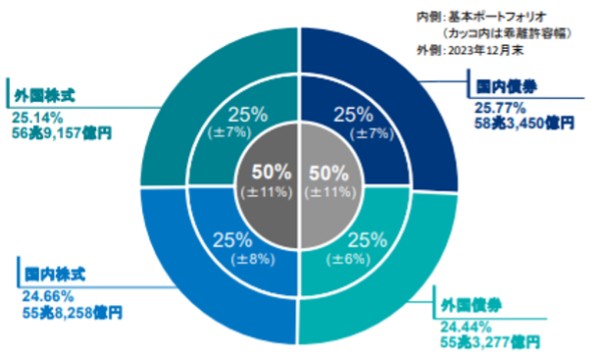

GPIFの基本ポートフォリオ

GPIFの基本ポートフォリオは上のグラフのような資産構成になっています。国内株式、国内債券、外国株式、外国債券を25%ずつ均等に配分するバランスの取れたポートフォリオです。

それぞれにプラスマイナスの許容範囲を決めていて、全体では株式50%±11%、債券50%±11%と同じ比率に配分しています。

この許容範囲を超える変動があった場合は、売却や買い増しを行って元の比率にリバランスします。

2023年12月末現在の保有比率は24.44~25.77%なので、非常に安定した運用になっていることがわかります。

GPIFの運用成績

GPIFの確定している2022年度の運用成績は、収益額が2兆9,536億円、収益率が年率1.50%となっています。

市場運用開始以降(2001~2022年度)の累積収益額は108兆3,824億円、収益率は年率3.59%と、大変優秀な運用成績です。

国民から預かっているお金だからといって、元本保証の国債だけで運用していたら、これだけ巨額の収益を上げることはできなかったでしょう。

改めて資産運用の必要性がわかります。GPIFのポートフォリオ運用は、個人投資家にも参考になる資産運用のお手本といって良いでしょう。

分散投資する4つの方法

ここからは、ポートフォリオの具体的な作成について紹介します。分散投資方法は、大きく分けると、以下の4つです。

1.資産カテゴリーの分散

株式や債券、不動産、金などカテゴリーを分散する方法です。GPIFは、株式と債券で構成していますが、投資家のなかには不動産を資産の中心にしている方もいるのではないでしょうか。

資産カテゴリーには、下表のような種類があります。

| 株式 | 国内株、外国株 など |

|---|---|

| 投資信託 | 株式投資信託、公社債投資信託、REIT(不動産投資信託)、ETF(上場投資信託)、J-REIT(上場不動産投資信託)など |

| 債券 | 国内債券、外国債券 など |

| 不動産 | 土地、アパート、マンション、オフィス、ホテル、物流施設 など |

| 不動産小口化商品 | 不動産クラウドファンディング、小口化所有オフィス など |

| 商品 | 金、原油、穀物 など |

| その他資産 | 暗号資産(仮想通貨)、FX(外国為替証拠金取引) など |

2.銘柄の分散

1つのカテゴリーのなかで銘柄を分散する方法です。例えば株式なら輸出関連株と内需関連株に分散することで円安円高のどちらの局面でも対応できるポートフォリオになります。

また債券なら国債と社債に分散することで、国債のみの場合より高い利率で運用することが期待できます。

3.地域の分散

地政学リスクを考えると、投資地域の分散も大切です。中国経済の減速で中国の株式や不動産が値下がりしたのが典型的な例として挙げられます。

中国経済が好調だったときに、中国に集中投資していた人は不動産バブルの崩壊で大きな痛手を受けたことでしょう。

日本、米国、欧州、中国などに分散投資していた人は、小さな影響で済んだかもしれません。

4.時間の分散

投資を一度にまとめて行うことは、大変危険です。これは、買ったところが高値圏かもしれないからです。積立投資信託は、時間の分散になる商品といえます。

毎月定期的に一定額を買い付けるため、高いところで買ったり低いところで買ったりすることになり、長期的に見れば買値が平準化されて買付コストの安定につながります。

株式も同様です。例えば200株購入したい場合は一度に購入せず、先に100株だけ買って資金を残しておけば、値下がりした時点で残りの100株を購入することで買い単価を低くできます。

リスク許容度別おすすめポートフォリオ

次に具体的なポートフォリオの一例をリスク許容度別に紹介します。

おおまかな組み合わせなので、国内債券は国債と社債、株式は国内株と外国株など、さらに細かいポートフォリオにすることも可能です。

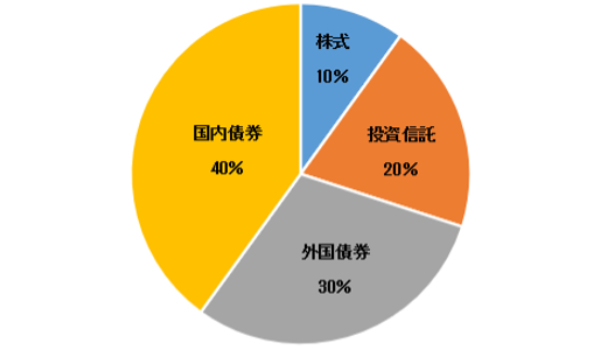

1.ローリスクのポートフォリオ(想定利回り2~3%)

債券の組み入れ比率を高くして、リスクを抑えたポートフォリオです。

国内債券で手堅く運用しながら、ほかの商品である程度高い利回りを狙えるため、総合的には2~3%の利回りは十分に期待できます。

国内債券は個人向け国債、外国債券は米国債を想定しています。

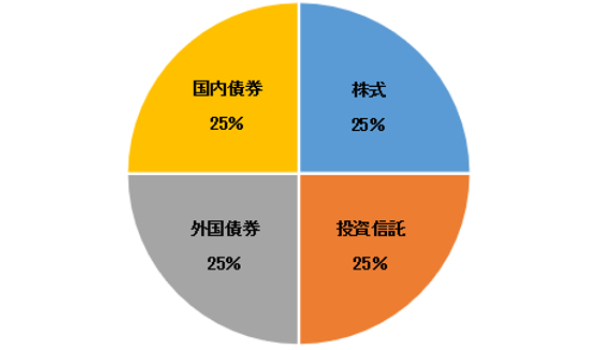

2.ミドルリスクのポートフォリオ(想定利回り3~5%)

GPIF型の各商品を均等に配分するポートフォリオです。ローリスクとハイリスクの中間的なポートフォリオといえます。

GPIFは、債券と株式で構成していますが、こちらのポートフォリオではNISAに合わせて投資信託を組み入れています。

安定性と成長性を兼ね備えたポートフォリオとなるため、3~5%の利回りは十分狙えそうです。

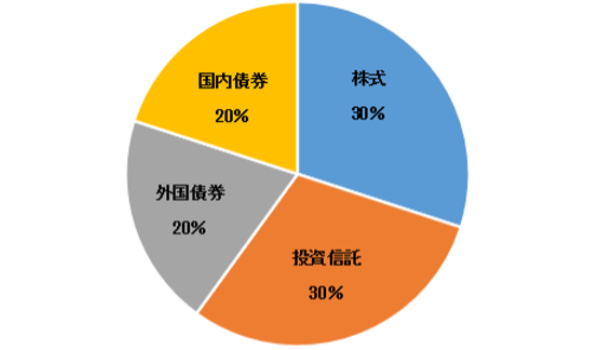

ハイリスクのポートフォリオ(想定利回り5~10%)

リスクが高い株式と投資信託の組み入れ比率を高くし、積極的な運用を目指すポートフォリオです。

このポートフォリオであれば、2024年1月以降に起きた日経平均株価が史上最高値を更新する局面では大きく資産を増やせたことでしょう。

半面、株式市場が下落局面に転じると運用資産を減らすリスクがあります。株式市場の動向次第ですが、上昇局面が続けば5~10%のハイリターンが期待できます。

ポートフォリオに組み入れる商品を選ぶ際の3つのポイント

ポートフォリオ運用は、組み入れる商品の選択によって運用成績が大きく左右されます。

以下の3つのポイントに該当する商品を選ぶと、より資産増加効果が高い運用が可能になります。

1.長期的にリターンを得られる商品

ポートフォリオ運用は、長期投資が基本です。

資産が増える要因の一つが配当金や分配金を再投資する複利運用となるため、インカムゲイン(保有しているだけで入る収益)を得られる商品を選ぶ必要があります。

株式では、業績が安定していて連続増配を続けている銘柄を選ぶと利回りが毎年少しずつ上昇することが期待できるでしょう。

また投資信託も高配当株のみで構成しているファンドを選べば、同じような効果を得られます。

2.運用コストが安い商品

長期投資の場合、支払うコストも運用成績に影響を与えます。

例えば株式であれば「可能な限り売買手数料ゼロの証券会社を選ぶ」「投資信託なら購入手数料ゼロや信託報酬が安い商品を選ぶ」などの工夫が必要です。

株式の手数料に関しては「NISA口座による売買は無料」という証券会社があるため、上手に活用するとコストゼロで運用できます。

また投資信託は、ノーロードと呼ばれる購入手数料がかからないファンドがあります。

さらに信託報酬は、純資産総額に対して年数%の割合でかかり、信託財産のなかから差し引かれる仕組みです。

そのため年に0.1%の違いであっても長期保有すれば大きな運用益の差になります。同じテーマの投資信託であれば、なるべく信託報酬の安い商品を選ぶことが大切です。

3.時価総額の大きな銘柄

株式には倒産リスクなど、投資信託には繰上償還リスクなどがあります。

これらのリスクを避けるためには、時価総額の大きな銘柄を選ぶのが有効です。

日本を代表するような大企業であれば、時価総額は数兆円以上の規模になります。土地や有価証券など含み資産も多いため、そう簡単に倒産しません。

投資信託の場合は、売る人が多く資金の流出が続くと、いずれ運用が難しくなり繰上償還される恐れがあります。

償還される時点で含み損があれば、値下がりの状態で償還されてしまうため、なるべく運用資産規模の大きいファンドを選んだほうが安心です。

運用資産規模の大きいファンドは、それだけ資金が流入していることを意味しているため、運用成績も好調なのが一般的です。

ポートフォリオ運用に適さない商品3つ

ポートフォリオに組み入れるのに適していない商品もあります。

例えば値動きの大きい商品や、期限がある商品です。資産運用は、増やすことと同じくらいに減らさないことが運用効果を高める重要なポイントとなるため、適していない商品は避けるようにしましょう。

1.暗号資産(仮想通貨)|インカムゲインが望めない

ビットコインを主力銘柄とする暗号資産は、1日で価格が乱高下することがあり、ポートフォリオの構成比率に大きな影響を与えます。

また暗号資産は、配当金が付きません。そのため保有しているだけでは、収益を得られない点がデメリットです。

資産運用は、配当金などの再投資による複利運用が基本となるため、インカムゲインが望めない暗号資産はポートフォリオ運用には適していません。

2.FX(外国為替証拠金取引)|失敗した場合のリスクが大きい

FXは、2つの国の通貨ペアが上がるか下がるかを予想して投資する金融商品です。

例えば米ドル/円の通貨ペアを保有している人は、円安米ドル高になれば評価益が出ますが、円高米ドル安になると評価損が発生します。

米国の金利動向に左右されやすいため、FRB(米連邦準備制度理事会)の金融政策や失業率などの指標発表をチェックする必要があり、初心者には難しい投資です。

加えて国内のFX業者の場合、自己資金の最大25倍まで取引できる(レバレッジ投資)ため、利用して失敗した場合はポートフォリオの資産を大きく減らす恐れがあります。

3.先物取引|損失が膨らむリスクがある

先物取引のように決済期日が決まっている商品も、ポートフォリオ運用には向いていません。

現物株であれば値下がりしても上がるまで持ち続けることができますが、先物取引は期限が来ると強制的に取引終了となり、評価損が出ていた場合は損失が確定します。

FXと同じく先物取引もレバレッジ投資が可能です。少ない自己資金で大きくもうけようとして、損失が膨らむリスクがあるため、ポートフォリオ投資をする人は手を出さないほうが無難です。

自分でポートフォリオを作成できない場合の対応方法2つ

自分でポートフォリオを作成するのが難しい人もいるでしょう。その場合は、AI(人工知能)やプロに任せることも方法の一つです。

具体的には「ロボアドバイザーでAIに作成してもらう」「ファイナンシャルプランナーに作成してもらう」などの方法があります。

1.ロボアドバイザーを活用する

ロボアドバイザーは、いくつかの質問に回答するだけでAIがリスク許容度に応じてポートフォリオを組んでもらえます。ロボアドバイザーは、大別すると「アドバイス型」と「投資一任型」の2つです。

アドバイス型は、顧客がいくつかの質問に答え、結果をもとにAI(人工知能)が最適なポートフォリオを提案してくれます。ただし運用は、顧客が自分で行うことが必要です。

一方、投資一任型は提案してくれたポートフォリオに沿って運用まで行ってもらえます。仕事や家事に忙しくて投資に割ける時間がない人には、有効なサービスです。

2.ファイナンシャルプランナーに作成してもらう

ファイナンシャルプランナーは、お金に関するプロです。

多くの顧客の資産運用をアドバイスしてきた経験から、一人ひとりに合った最適なポートフォリオの提案が期待できます。

ファイナンシャルプランナーへの資産運用に関する相談費用は、1万1,000~3万3,000円(税込)程度が相場です。

相談でより効果的に資産を増やすことができれ、相談費用はそれほど高く感じないかもしれません。

ポートフォリオ運用を行う場合の注意点3つ

最後にポートフォリオ運用を行う場合の注意点を確認しておきましょう。以下の3つのポイントは、特に重要となるため、しっかりと把握しておく必要があります。

1.値動きの激しい商品は組み入れない

値動きの激しい商品を組み入れると、ポートフォリオの構成比率が変動しやすくなるため、避けましょう。

例えば暗号資産(ビットコイン)が主要投資先の場合、価格は24時間中の最高値と最安値が100万円以上の差になることもあります。

これでは、ポートフォリオが安定しないため、組み入れることはおすすめできません。

2.短期トレードを避ける

1日の取引で決済するデイトレードや数日~数週間で売買するスイングトレードで取引すると、組み入れ銘柄が頻繁に変わるため、ポートフォリオ運用には向いていません。

GPIFの運用成績を見てもわかるように、ポートフォリオ運用は基本的に長期で行うことで資産増加効果が発揮されます。短期投資でこまめに利益を出したい人には、ポートフォリオ運用は向いていません。

3.定期的にリバランスを行う

ポートフォリオは、組み入れている資産の値動きによって構成比率は常に変化します。

株式と債券で運用している場合、株式市場が上昇すれば株式の保有比率が高くなり、逆に低迷すれば債券の保有比率が上がります。

ポートフォリオが当初設定した構成から許容範囲を超えて変化した場合は、売却や買い増しで許容範囲内に修正することが必要です。

自分の運用方針に適したポートフォリオを構築しよう

資産運用でどの程度の収益を目指すかは、資産状況や年齢、家族構成、ライフプランなど人によってさまざまです。

またローリスク、ミドルリスク、ハイリスクのいずれの許容度を選ぶかも運用目的によって異なります。

自分の運用方針に適したポートフォリオを構築することが大切です。

ただし、どんなに良いポートフォリオを組んでも元本割れリスクがゼロになることはありません。ある程度のリスクを許容しながら安定した資産運用を目指しましょう。

※本記事は2024年3月7日現在の情報をもとに構成しています。記事中のポートフォリオは一例ですので、参考程度にご覧ください。

(提供:ACNコラム)