近年の米国株ブーム、新NISAブームの影響で60代でも資産形成をしたいと考える人は多いことでしょう。

しかし「資産形成を今から始めるのは遅いのでは?」と思われている方も多いのではないでしょうか。

60代から資産形成を始めても遅くはありません。ただ損をしないためにはちょっとしたコツが必要です。

そこで本記事では60代の方々に向けて、今すぐ始められる財テクを5つ厳選し紹介します。また有効なリスク回避方法についても解説します。ぜひご連絡ください。

- 60代向けの財テク方法

- 60代で財テクをするなら知っておきたい制度

- リスクを避けるためのポイント

簡単に始められてオトク感もある財テク5選

数ある財テクの中から、比較的簡単に始められてリターンも期待できるものを5つ厳選しました。

投資の経験がなく、まずはどんなものがあるのか知りたいという方はぜひ参考にしてください。

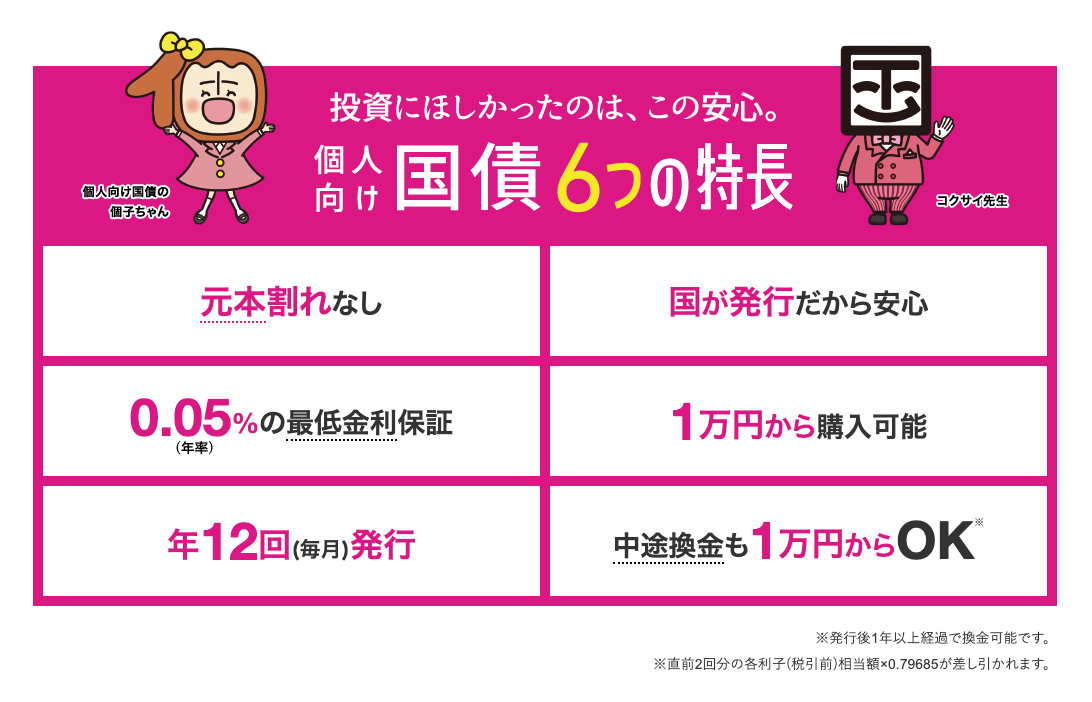

1. 個人向け国債|国が発行している元本保証がある債券

日本政府が発行している債券を国債といいます。国債は個人も簡単に買えるようになっていて、そのために販売されているのが個人向け国債です。

国債の最大の特徴は、元本保証があることです。

同じ元本保証の財テクとしては銀行の定期預金がありますが、定期預金と比べると利回りは高く、元本保証があることを最優先するのであれば最も有効な選択肢です。

2024年3月には日銀がマイナス金利を解除しており、今後金利が上昇する可能性があります。

そうなると個人向け国債の金利も高くなる可能性があり、元本保証の運用商品としての魅力は高まっていくでしょう。

リスクを極力抑えた堅実な投資を行いたい60代におすすめの投資といえるでしょう。

2. インデックス投資|複数の銘柄に分散投資をおこなう人気の投資手法

インデックス投資(インデックスファンド)とは、市場の値動きを示す指数(=インデックス)に連動する成果をめざす投資手法のことをいいます。

インデックス投資では、市場を構成する複数の銘柄に分散投資を行います。

分散投資とはいってもインデックスファンドを1つ選んで購入するだけで、分散投資が可能ですから手間がかかりません。

分散投資をおこなうことでリスクを下げることができ、手間がかからないことから初心者には非常に人気の高い投資方法です。

分散投資はリスク管理の基本なので、インデックス投資はリスクに強い財テク手法といえます。

経済成長に合わせて株価も上昇する関係にあるため、インデックス投資では経済成長を資産形成につなげることができます。

インデックス投資も堅実な投資を行いたい60代におすすめといえるでしょう。

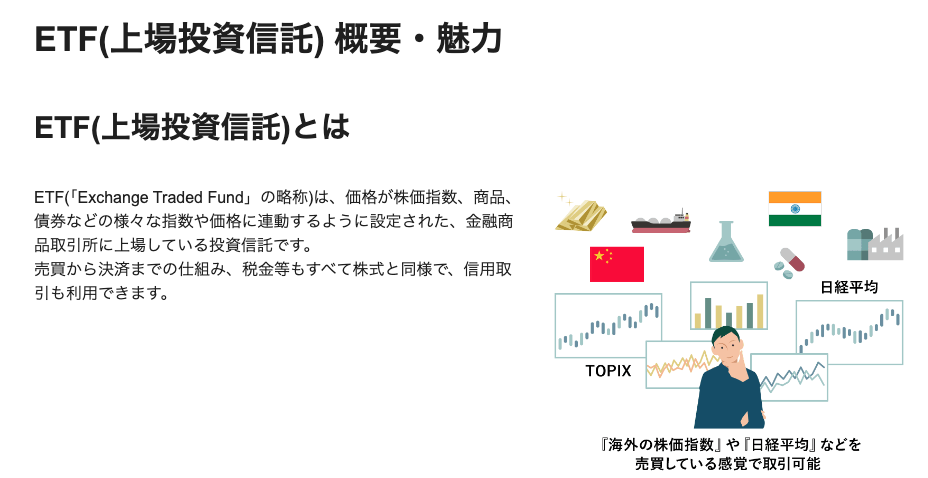

3. 高配当ETF|配当利回りが高いものを詰め合わせた投資信託

株式銘柄の中には配当が出るものもあります。

こうした株式を保有していると定期的に配当収入が得られるわけですが、そんな銘柄の中でも配当利回りが高いものだけを「詰め合わせパック」にしたものが、高配当ETFです。

ETFは上場している投資信託なので、証券会社の口座を通じて簡単に売買ができます。

個別の高配当株だとその企業の業績や経営状況による影響を強く受けます。

高配当ETFは多数の高配当株を「詰め合わせパック」にしているため分散性に優れています。リスクを抑えながら定期的な配当収入を得ることが可能です。

老後に向けて公的年金に上乗せできる収入が欲しいという方に高配当ETFはおすすめです。

4. ポイント投資|お買い物ポイントで投資が可能!

ポイント投資とは、買い物やサービスの利用などに応じて付与されるポイントを使って投資をすることです。

楽天ポイントやPontaポイントなどさまざまなポイントシステムがありますが、これらの中にはポイントを資金として投資信託などを購入できるサービスがあります。

手持ちの現金を使うことに抵抗がある方は、ポイント投資から財テクを始めてみてはいかがでしょうか。

楽天(楽天ポイント)やローソン・リクルート系(Ponta)、NTTドコモ系のサービスを利用している方であれば、知らない間にたくさんのポイントが貯まっているかもしれません。

ここでは財テクの中でも「簡単な財テク」を中心に紹介しているので、その意味では最も簡単に始められると思います。

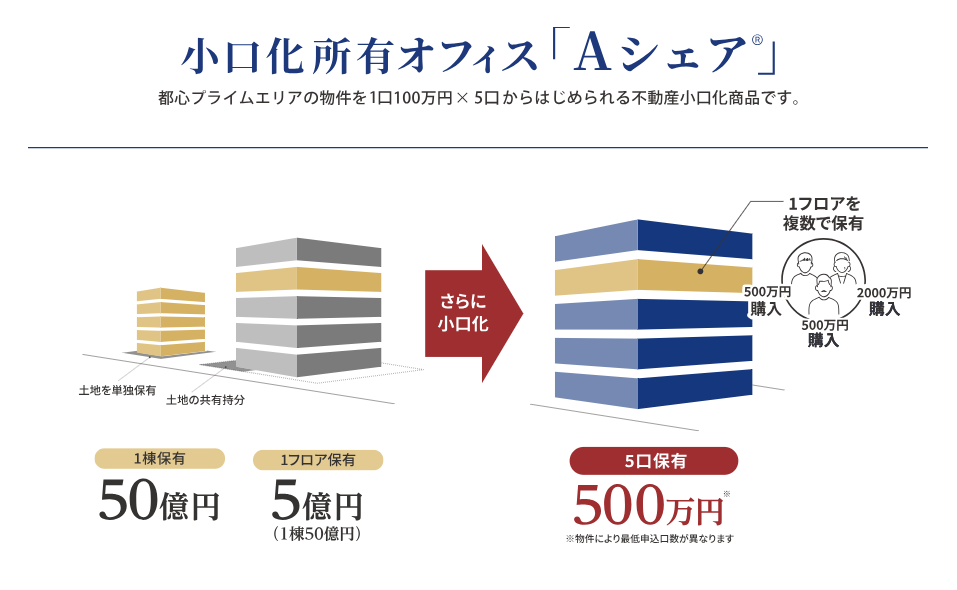

5. 不動産小口化商品|オフィスビルに少額投資

不動産は手堅い財テク手法として古くから高い人気があります。

人間が生きていくのに欠かせない「衣食住」の一角に関わるビジネスだけに景気による影響を受けにくいなどのメリットがあります。

しかし、不動産は高額商品です。少なくとも数千万円規模の資金が必要になるため、誰もが簡単に財テクとして始めるというわけにはいきません。

そこでおすすめなのが、不動産小口化商品です。1人で買うとなると高額な不動産を小口化して、少額で投資できるようにした商品です。

たとえばACNの「Aシェア」は、オフィスビルに少額投資ができる不動産小口化商品です。優良なオフィス物件は大都市の都心にあることが大半で、住居物件よりも高額になりがちです。

そんなオフィス物件を小口化し、1口100万円まで細分化。5口から投資が可能で、実質的に500万円から優良オフィス物件のオーナーになることができます。

不動産なので株式投資のように株価を気にする必要もなく、投資をしたら収入が入るのをチェックするだけなので、とても簡単です。

財テクをするなら是非とも活用したい3つの制度

財テクをしていくのであれば、是非とも知っておきたい制度があります。その3つとは「新NISA」「iDeCo」、そして「ふるさと納税」の3つです。

いずれも節税に役立つ制度なので、財テクをするのにあたって大いに活用したいところです。

1. 新NISA|最大1,800万円分の運用益が非課税

NISAは2024年1月から制度が大幅拡充され、資産形成においてとても有用な内容になりました。旧制度と区別する意味で、2024年1月から始まった新制度は「新NISA」と呼ばれています。

最大で1,800万円分の財テクによる運用益が非課税になり、その非課税期間も無期限になりました。

先ほど紹介した投資信託やETFは新NISAの対象になっているため、これらの商品による財テクを考えている方はぜひ活用したい制度です。

2. iDeCo|65歳まで加入が可能

iDeCoの正式名称は個人型確定拠出年金といい、iDeCoと書いて「イデコ」と読みます。

自分で掛金を積み立て、運用先を自分で選び、そして老後に積立資産と運用益を年金として受け取る制度です。

老後資金に特化した制度なので資産の受け取りができるのは60歳になってからです。

iDeCoは65歳未満の方までに加入でき、受給開始時期は最大で75歳です。したがってもし65歳未満でiDeCoに未加入だった場合は加入することができます。

たとえば64歳でiDeCoに加入し、75歳まで続けたとします。毎月の積立額にもよりますが、10年以上運用することになるので、十分な運用益を得ることは不可能ではありません。

そしてiDeCoの最大のメリットは、高い節税効果です。掛金は全額が所得控除となり、運用益も非課税です。また、上記の新NISAと併用することもできます。

3. ふるさと納税|寄附額は税金から控除される

ふるさと納税はテレビCMでもおなじみで、すでに利用したことがある方も多いと思います。

好きな自治体に寄附をすると、その寄附額から2,000円を差引いた金額が所得税・住民税から控除される制度です。

単に好きな自治体に寄附をするだけであれば節税効果やメリットはありませんが、ふるさと納税には寄附をした自治体からの返礼品があります。

寄附額は税金から控除される一方で寄付先の自治体から返礼品を受け取れるので、その返礼品の分が実質的な節税効果となります。

財テクと直接の関係はありませんが、節税という意味では知っておきたい制度です。

とにかくリスクを避けたい人が知っておくべきポイント6つ

60代など中高年の年代になると、財テクをするといってもリスクが気になるのではないかと思います。

財テクにリスクは付き物ですが、可能な限りリスクを避けたい方が知っておくべきポイントを解説します。

1. 元本保証は魅力的だがこだわり過ぎないこと

リスクを避けたい方にとって、元本保証型の投資は魅力的です。当記事で紹介している個人向け国債も、元本保証型の一種です。

「とにかくリスクを避ける」という意味では元本保証があることが最善ですが、リスクの低い商品はリターンも少なく、かなりまとまった資金規模でなければ財テクの効果を実感しくい部分があります。

財テクのリスクは分散投資など、抑制する方法が確立しています。過度にリスクを避けるより、こうしたリスクを抑制する手法をうまく活用することをおすすめします。

2. リスク回避の基本は分散

先ほども述べたように、財テクのリスクを抑制する基本は分散投資です。

投資の世界には、「卵を1つのかごに盛るな」という格言があります。

これも1つのかごにすべての卵を盛っていると、そのかごを落とした時に卵が全部割れてしまうことにたとえて、分散投資の必要性を説いています。

特定の商品、方法だけに資金を集中させることなく、幅広く分散をしてリスクに強い財テクを構築しましょう。

3. リスク回避の基本は分散

リスクの分散には商品や方法だけでなく、時間も含まれます。同じタイミングで全資金を投じるのではなく、複数のタイミングに分割して少しずつ投資していくことで、価格変動のリスクを抑制できます。

これはドルコスト平均法と呼ばれる手法で、少額からの積立投資をすることでも実践できる有効なリスク管理術です。

4. 手数料コストにはシビアになろう

財テクをする上でしっかりチェックしたいのが手数料です。何かに投資をする際には、ほとんどの場合手数料が発生します。

この手数料が高いとせっかくの運用利回りが低くなってしまいます。

運用益を手数料が上回ってしまうと投資自体は成功しているのに「手数料負け」してしまうことになります。目安となるのは、1%です。

投資信託の信託報酬など運用時にかかるコストが年間1%を超えている商品は高いと判断して、それよりもコストの低いものを選びましょう。

5. 目先の値動きに一喜一憂しない

財テクの最終的な目的はお金を増やすことですが、ここには「お金を減らさない」というテーマも含まれていると思います。

人間は保有している金融商品の価格が下がって含み損が出ると、「これ以上損をしたくない」という心理が働いて狼狽売りをしてしまうことがあります。

その後、もとの価格水準に戻ってしまったら狼狽売りを後悔することになるでしょう。

財テクは長い時間をかけて向き合うものなので、目先の値動きに一喜一憂することなく、むしろ値下がりはチャンスと捉えて買い増しをするのが成功の方程式だと思います。

6. 人任せにしない・他人の意見を鵜吞みにしない

自分で情報を収集し、自分で判断して、自分で行動する。これは財テクの基本です。

ネット上などには投資に関する情報があふれていますが、これらはすべて他人の意見です。

本当にその人が有益だと思える情報を発信している場合もありますが、ネット世界の情報は玉石混交です。

ポジショントークといって、自分が保有している株式や通貨に有利な持論を展開しているだけかもしれません。

ひどい場合は投資詐欺目的でうまい話を発信していることもあります。

人任せにせず、他人の意見を鵜呑みにしないことは投資家をしていくうえでとても重要な基本です。

これってどうなの?人気の財テクを評価

本記事で紹介しているおすすめの財テク5選には、株やFXなど有名なものが入っていないことにお気づきでしょうか。

ここでは、よく見聞きする財テク手法について「これってどうなの?」という疑問にお答えしたいと思います。

1. 株式投資|財を成せるがデイトレードは上級者向け

財テク、投資といえば株というイメージをお持ちの方は多いと思います。株で一財を成した投資家は多く、目立つことから興味を持つ人は多くいます。

しかし、個別株投資はハイリスク投資の一種です。

特定の企業と運命をともにすることになるため、分散投資などのリスク管理を身につける前に安易な投資をするのはリスクが高いといわざるをえません。

デイトレードといって短期売買を繰り返して利益を上げる手法があります。

こうしたトレードで利益を出すには、毎日株価をチェックする必要があり、かなりの知識と経験も必要になってきます。

株式への投資を志向するのであれば、個別株よりも株価指数に投資するインデックス投資をおすすめします。

2. FX|ハイリスクハイリターンの投資

株と同様に有名で目立つのがFXです。世界各国の通貨を売買することで為替差益やスワップポイントと呼ばれる金利差収入を狙う投資商品です。

株と同様にFXでも極端な成功ストーリーが目を引きます。

「ごく普通の主婦が〇億円」といったようなネット情報は頻繁に見聞きしますし、とても簡単に利益を上げられるかのような広告も目立ちます。

シンプルな仕組みなだけに簡単そうに見えるのですが、為替の世界はゼロサムゲーム(勝ちと負けが同じになる)です。

勝っている人がいる一方で同じだけ負けている人がいるので、初心者が安易に参入すると大きな損失を出してしまうリスクがあります。

ハイリスクハイリターン投資の代表格ともいえるので、参入するとしても手持ち資金の10分の1など、全額を失っても許容できる金額で臨むのがよいでしょう。

3. 暗号資産(仮想通貨)|値動きが荒い

上記のFXよりもさらにハイリスクハイリターン投資といわれているのが、暗号資産(仮想通貨)です。

暗号資産の代表格であるビットコインは2024年に大きな上昇をしており、こうした話が広がるたびに「儲かりそう」と感じる人は多いと思います。

しかし、暗号資産は値動きがとても荒く、大きな上昇がある一方で大きな下落もあります。

ただ、他の財テクでは考えられないような利益があるのも暗号資産の世界です。

「夢を買う」という宝くじを購入する気持ちで、代表的な2つ通貨であるビットコインもしくはイーサリアムを数千円、数万円分程度持っておく程度がいいでしょう。

まとめ

当記事では60代など中高年の方々、老後リアルに感じる年代の方々に向けて簡単に始められてリスクを管理しやすい財テク手法を5つ紹介しました。

もちろんこのうちどれか1つに絞り込む必要はなく、懐事情や目的に応じて複数の財テクを組み合わせても問題ありません。

あわせて、税優遇の制度である新NISAやiDeCoなどについても紹介しました。

これらの制度をうまく活用すると投資の運用益に発生する約20%の税金分が自分のものになるので、うまく活用して資産増につなげたいものです。

(提供:ACNコラム)