親がある程度の高齢になれば避けては通れないのが相続の話です。

相続する人にとって心配なのは、遺産分割協議でほかの相続人ともめないかという点です。

あらかじめトラブルの原因を知っておけば事前に対策を立てることができます。本記事では相続でもめる原因と対策について詳しく解説します。

- 相続問題の現状

- 資産分割協議の流れ

- 相続でもめないための対策方法

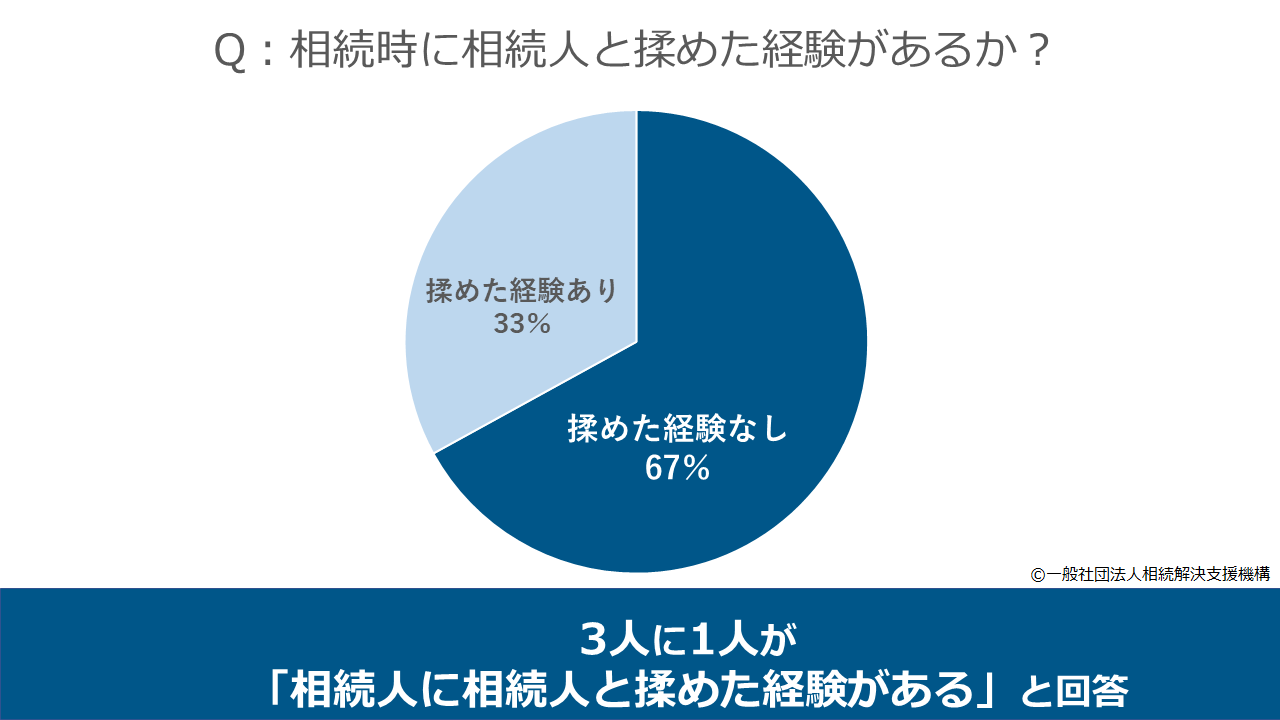

3人に1人が相続でもめている

出典:一般社団法人相続解決支援機構

一般社団法人相続解決支援機構が2023年に行った「相続トラブルとその解決に関する調査」におこないました。

それによると、「相続時に相続人ともめた経験があるか?」との質問に、33%の人が「経験あり」と答えています。およそ3人に1人が何らかのトラブルに遭っている計算になります。

同調査によると、相続トラブルの原因として以下のような項目が挙げられています。不動産に関するトラブルが突出して多いのがわかります。

不動産の相続の内訳は、「実家の相続」26%、「実家以外の不動産の相続」18%となっています。

| 不動産の相続 | 44% |

|---|---|

| 相続財産の配分割合 | 19% |

| 相続人同士の仲が悪かった | 13% |

| 生前贈与など生前の問題 | 10% |

| 相続人以外が相続に口を出した | 6% |

| 宝飾品など分割しにくい財産があった | 4% |

| 行方不明の相続人がいた | 1% |

| 把握していない相続人がいた | 1% |

| その他 | 2% |

相続の遺産分割協議とは何か

相続の遺産分割協議とは、相続人全員が集まって遺産を分ける方法を話し合う会議です。

民法第898条で相続人が数人いるときは、相続財産は共有することが定められています。

遺産分割協議の対象と期限

遺産分割協議に参加する相続人は、被相続人(亡くなった人)の配偶者、子、孫、直系尊属(父母や祖父母など)、兄弟姉妹、甥や姪です。協議には相続人全員が参加することが求められます。

遺産分割に期限はありませんが、相続税の申告期限が相続の開始を知った日から10ヵ月以内であるため、遺産分割をなるべく早く済ませる必要があります。

遺産分割協議の流れ

遺産分割協議は以下のような流れで進めます。

・1.遺言書があるか確認する

最初にやるべきことは、遺言書の有無を確認することです。遺言書が最も効力があるためです。

遺言書に財産の分け方が記載されている分については分割協議の対象から除外します。

したがって、遺言書で全財産の分け方がきちんと明記されていれば、話し合いの必要がない場合があります。

・2.遺産分割協議に参加する相続人を調査・把握する

遺産分割協議は全員参加が必須であるため、相続の権利を持つ人が誰であるかを、戸籍全部事項証明書などの戸籍資料から確認します。

・3.相続する財産の内容を調査して目録を作成する

次に遺産相続の対象になる財産を調査して把握します。預貯金、有価証券、不動産などの財産だけでなく、借金についても調査する必要があります。

確定した財産は「財産目録」としてまとめておくと話し合いのときに便利です。

・4.遺産の分割について話し合う

参加する相続人と分け合う財産が確定したら、全員が集まって具体的な話し合いを行います。

遺産分割協議のメインになる部分です。相続人同士の意見が対立することも考えられます。

・5.遺産分割協議書を作成する

遺産の分割内容について相続人の間で合意が成立したら、正式な遺産分割協議書を作成します。

遺産分割協議書の書式については法務局の「相続登記ガイドブック 遺産分割協議による相続」に詳しく記載されています。

・6.相続財産の名義を書き換える

遺産分割協議書を締結したら、不動産登記、自動車の登録、未公開株式の名簿の書き換えなど、該当する財産の名義書き換えを行います。

すべての財産の名義の書き換えが終了すれば、遺産分割協議は無事終了です。

相続でもめるおもな原因7つ

相続でもめる原因にはいろいろな要素があります。

相続人の数や家族構成、財産の規模など各家庭によってさまざまです。その中でトラブルの代表的な例として以下の7つが挙げられます。

1. 兄弟仲が悪く交流もない

兄弟仲が良ければもめる可能性は少ないですが、普段の交流がまったくなく、相続のときだけ集まった場合は、もめることを覚悟したほうが良いでしょう。

特に両親が亡くなり、相続で同順位の兄弟だけで相続する場合は、父親の相続では仲介役になってくれた母親もいないので、いわゆる骨肉の争いとなることも考えられます。

2. 相続財産に不動産がある

先に紹介した「相続トラブルとその解決に関する調査」で80%の人が、相続財産の中に不動産が含まれていたと答えています。

相続財産の中に不動産がある場合は、現金や預貯金、有価証券だけの場合と比べて、もめる確率が高くなります。

不動産は一般的に数百万~数千万円、中には億単位の物件もあり、分割することが難しい財産です。現金や預貯金とバランスが取れないためトラブルに発展する可能性があります。

3. 親の介護負担が特定の人に偏っていた

親の介護を特定の人が担っていた場合ももめる原因になります。

自分の時間を削って介護した人からすれば、任せきりで協力しなかった人が同じ比率で財産を相続することに不満を持つのは当然です。

民法改正によって介護などに貢献した親族には「特別寄与料」が認められています。

介護していた人がこの規定を主張して相続分を多く要求した場合、ほかの相続人が「親を介護するのは当たり前」として同意しなければ、争いに発展することもあり得ます。

4.財産の管理を特定の人が行っていた

同居している子が親の財産を管理しているケースがあるでしょう。

高齢の親に代わって買い物をしたり、医療費を支払ったりすると、どうしても財産を管理することになります。

もし家計簿をつけていないと、細かいお金の出入りをチェックするのは困難です。預貯金は通帳等に記録が残りますが、現金を隠されてしまったら見つけるのは難しいでしょう。

管理していた人が明らかに財産を使いこんでいたことがわかった場合は、「不当利得返還請求」をおこなって相続財産を取り戻すことが可能です。

5. 高額の生前贈与がおこなわれた

生前贈与で不動産など高額の財産が贈与された場合、その財産は「特別受益」として扱われます。

特別受益と認定されると、生前贈与された財産を相続財産に持ち戻したうえで、遺産分割する必要があります。この遺産分割の割合でもめるケースがあるので注意が必要です。

一例として長男が大学に進学し、父親からすべての学費数千万円を出してもらい、次男は高卒で就職した場合が挙げられます。

この場合、次男からすれば兄だけが多額の学費を払ってもらったのは不公平と感じるでしょう。

そこで遺産分割の公平性を高めるために、数千万円の学費が特別受益として、長男が受け取る相続分から差し引かれます。

6.内縁の配偶者や認知していない子がいる

特殊な事情として内縁の配偶者や認知していない子がいるケースもあります。

たとえば、被相続人が家族に内緒で生活の支援を行っていた場合、遺言書に記載されていない限り内縁の配偶者は相続人になることができません。

内縁の配偶者をマンション等に住まわせていた場合は、相続した人の名義に変われば退去しなければならないケースも考えられます。

同じように認知していない子が貧困だった場合、支援が打ち切られれば生活に困ることが予想されます。

そのため、内縁の配偶者や認知していない子がいくらかでも金銭を要求してきた場合はトラブルになる可能性があります。

7. 財産を独り占めしようとする相続人がいる

テレビドラマではありませんが、1人の相続人が財産を独占しようとしてトラブルになることが現実にもあるようです。

被相続人と同居していた相続人と、遠方に住んでいて正月くらいしか顔をあわせないような相続人では財産の把握に差があるのは当然です。

それをいいことに、財産を隠す相続人がいれば発覚した場合にトラブルになります。

また、父親が亡くなったケースで、母親の面倒を見ることを条件に、長男が実家や預貯金などすべての財産を引き継ぐと主張してトラブルになるケースもあります。

戦前にあった「家督相続」では長男がすべて財産を引き継ぐことが認められていましたが、現在は家督相続制度が廃止されています。他の相続人が同意しない限り長男が独占することはできません。

相続でもめないための3つの対策

相続でもめないためには、以下の3つの対策を講じると良いでしょう。これらの対策を講じることで

スムーズに遺産を分けることが可能になります。

1. 遺言書を作成する

相続トラブルを避けるための基本は遺言書を作成することです。相続の内容については遺言書に書かれていることが尊重され、相続人も従うことになります。

遺言書には、「自筆証書遺言」と「公正証書遺言」の2種類があります。自筆証書遺言は、直筆で書いた遺言書のことです。

遺言内容の文章や日付、氏名を手書きで記載し、押印します。自筆が条件ですので、パソコンで作成したものや、代筆してもらったものは無効です。

公正証書遺言は、公正人が作成と保管をおこなう公正証書による遺言のことです。公正証書遺言で作成すると、開封するとき家庭裁判所による検認を受ける必要がないというメリットがあります。

2. 生前に相続について話し合っておく

急に相続になって慌てないために、被相続人がまだ元気なうちに相続について話し合っておくのも大事なことです。

家族からいい出すことは難しいかもしれないので、被相続人から家族会議を開いて相続について自分の考えを伝えておくと良いでしょう。家族の同意を得られれば遺言書も書きやすくなります。

特に最近は預貯金も証券もデジタルで管理することが多くなっているため、家族に何も告げずに被相続人が亡くなった場合、財産の存在がわからなくなるリスクがあります。

銀行口座や証券口座の存在は遺言書に記載しておいたほうが無難です。

3. 相続に強い弁護士に相談する

相続は相続人の関係が複雑なケースなど素人では手に負えない場合もあるので、相続に強い弁護士に相談したほうが安心です。

相続に関する手続きを依頼した場合の弁護士費用の相場は下表のとおりです。

| 依頼内容 | 費用の項目 | アンケートによる弁護士費用の相場 |

|---|---|---|

| 遺産分割請求 (遺産総額5,000万円) | 着手金 | 50万円(41%)、30万円(31%) |

| 報酬金 | 100万円(31%)、180万円(15%) | |

| 遺言書作成と遺言執行 (遺産総額5,000万円) | 作成手数料 | 10万円(51%)、20万円(30%) |

| 遺言執行手数料 | 40万円(27%)、100万円(20%) | |

| 法律相談のみ(1時間) | 1万円(56%)、5,000円(36%) |

※依頼内容のカッコ内は設定条件

日本弁護士連合会が弁護士に対して行ったアンケート調査による相場ですが、弁護士によって費用に大きな差があることがわかります。

相談のみであれば1万円程度で可能ですが、依頼に至った場合は費用の負担も大きいので、複数の弁護士に見積もりを出してもらって判断したほうがよいでしょう。

相続税についても確認しておこう

財産の金額によっては相続税がかかる場合もあります。基礎控除の計算方法や相続税の税率も確認しておきましょう。

相続税と法定相続人の関係

相続税の基礎控除は、法定相続人の数によって決まります。相続税の基礎控除は「3,000万円+600万円×法定相続人の数」の計算式で計算します。

したがって、法定相続人の数が多いほど基礎控除の金額も多くなるため、非課税になる可能性が高くなります。

【計算例】法定相続人が3人の場合

3,000万円+(600万円×3)=4,800万円

この場合、相続財産が4,800万円以下では相続税が非課税になります。

相続税の税率

相続税の税率は下表のとおりです。税率の区分は贈与税と同じに設定されています。

しかし、同じ3,000万円以下で比べると、贈与税が50%(一般贈与財産の場合)に対し相続税は15%と低い税率です。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円以超 | 55% | 7,200万円 |

法改正された「相続時精算課税制度」と「暦年課税制度」

これまで相続税の節税対策として「相続時精算課税制度」が利用されてきました。

2023年度の税制改正大綱で「生前贈与」の制度が改正され、2024年4月1日から相続時精算課税制度と「暦年課税制度」も内容が一部変更になっています。

相続時精算課税制度は、贈与された財産の累計が2,500万円になるまで贈与税が課税されない制度です。

贈与された財産は名前のとおり相続が発生した時点で改めて相続財産に持ち戻しされ、相続税の課税対象になります。

相続時の課税対象金額は贈与された時点の財産価格が適用されるため、将来確実に値上がりが見込める財産を贈るときの節税方法として有効です。

・年間110万円の基礎控除が新設

今回の改正ではプラスポイントとマイナスポイントがあります。プラス面では、年間110万円の基礎控除が新設されました。

これにより年間110万円以下の財産取得は非課税となり、申告の義務もなくなります。特別控除の2,500万円の枠を使わなくても、110万円以下なら課税されないのは大きなメリットです。

・相続税加算期間が7年に延長

一方マイナス面では、「相続税加算期間」が3年間から7年間に延長されました。

これまで暦年課税制度では、駆け込み贈与を防ぐため、死亡した日以前3年間に贈与された財産は、相続時に相続財産に持ち戻しするように定められていました。

その期間が今回の改正で7年間に延長されたのです。生前贈与で相続税を節税したい人にはデメリットとなります。

もめる原因と対策を心得てスムーズな相続を目指そう

相続でもめる原因と対策について詳しく解説しました。

スムーズにおこなうために大事なのは、生前中の話し合いとそれに基づく遺言書の作成です。

相続の話はどうしてもタブーにしがちですが、家族・親族のために必要不可欠な話でもあるのです。

聞きにくいことではありますが、被相続人が持っている財産についても存在を把握しておいたほうが、急に相続になったときに所在がわからなくなることを防げます。

もし親族間の対立が激しく、スムーズな遺産分割が困難な場合は、相続に強い弁護士に依頼するのも良いでしょう。

被相続人が遺してくれた財産を有効に使うためにも、スムーズな相続を目指しましょう。

(提供:ACNコラム)