目次

日本は長らく超低金利です。マイナス金利が解除され、ようやく日本も「金利のある世界」に向かいつつありますが、依然として超低金利であることは変わりません。

そんな日本で、元本保証で年利1パーセントを超えるような資産運用は可能なのでしょうか。

当記事では元本保証で年利1パーセント以上の運用ができるかを検証し、その上で高利回り商品の注意点を解説します。

また、元本保証ではないもののリスクを抑えながら年利1パーセントを超える運用が可能な商品についても紹介します。

- 元本保証で年利1パーセント以上の利回りを実現するのは極めて難しい

- 元本保証型の5つの金融商品

- 購入する際には注意したい「年利1パーセント」以上をうたう金融商品

元本保証で年利1パーセントの利回りは可能か

元本保証で年利1パーセント以上の資産運用は果たして可能なのでしょうか。

元本保証の資産運用は可能ですが、「年利1パーセント以上」は現実的に難しい部分があります。その部分も含めて解説します。

1. 日本は超低金利が続いている

日本は長期的に超低金利が続いています。その根拠となるのは「無担保コールレート」と呼ばれる指標で、銀行間の短期的かつ無担保の資金融通において適用される金利のことです。

日本銀行がこの無担保コールレートに対してマイナス金利になるように誘導していたことが「マイナス金利政策」と呼ばれてきました。

この無担保コールレートは今でこそ極めて低い水準ですが、1985年当時は6%を超えていました。

当時はバブル景気に差しかかる直前で金利は高く、そのことは無担保コールレートにも反映されていました。

その後バブルは崩壊し、1995年には1%を割り込みます。その後も下がり続けて2016年にはマイナス圏に突入しています。

・マイナス金利解除後も依然と続く低金利

2024年4月時点ではマイナス金利解除の影響によって0.076%となりマイナス圏を脱していますが、依然として超低金利であることは数値を見ても明らかです。

「日本の金利」が依然として0.1%を下回っている状況で、年利1パーセントを超える運用利回りを元本保証で実現するのは極めて難しいと考えるべきでしょう。

2. ネット銀行なら比較的金利が高い

定期預金は元本保証の商品であり、万が一金融機関が破綻したとしても1,000万円までは預金保険によって保護されているため、安全性は極めて高いといえます。

しかし、その一方で銀行の定期預金は金利が低く、お金は増えないというイメージが定着しています。

そんななかでもネット銀行は比較的金利が高く、定期預金にこだわるのであればネット銀行がおすすめです。

たとえば、SBI新生銀行の「パワーダイレクト円定期預金」の5年ものでは金利が0.5%、東京スター銀行の「スターワン円定期預金プラス」の5年ものでは0.45%です(いずれも2024年5月時点)。

しかしながら、比較的金利の高いネット銀行であっても定期預金で年利1パーセントを超えるのは難しいことが分かります。

3. 年利1パーセントを超える運用が可能な方法

現金での利回りでなければ、年利1パーセントを超える運用が可能な方法があります。

それはデパートの友の会や旅行会社の旅行代金積立などといったサービスです。それぞれ積み立てたお金の用途が決まっているため資産運用とは呼べないかもしれません。

しかし、運用によって増やしたお金の使い道と合致しているのであれば有効な方法といえるでしょう。

こうした特定の顧客サービスによる年利1パーセント以上の運用については以下で解説します。

代表的な元本保証型の金融商品5つ

元本保証で運用できる代表的な商品を紹介します。元本保証に限定すると、対象になるのは以下の5つの商品です。

ただし、これらの商品であっても年利1パーセントを超えるものはごく一部です。

1. 定期預金|メガバンクは金利0.2%台なのでネット銀行がおすすめ

元本保証で運用するなら最もポピュラーな選択肢です。大手メガバンクの定期預金金利は、いずれも5年もので0.2%台です。

先ほど紹介したネット銀行のなかにはこれよりも高い金利を提示している銀行もあるので、定期預金のなかから選ぶのであればネット銀行に優位性があります。

2. 個人向け国債|日本政府が発行している債券で信用度が高い

日本政府が発行している債券を国債といいます。その国債は「個人向け国債」として個人が手軽に購入できるように販売されています。

元本保証であり、最も金利の高い「変動10」であれば金利は0.57%(第170回)です。

こちらも年利1パーセントには及びませんが、元本保証型商品のなかでは比較的金利が高く、安全に運用するのであればおすすめできる商品のひとつです。

3. デパートの積立|毎月1万円ずつ積み立てると1年後に1万円のボーナス

デパートには友の会といって、上得意客に向けて特別なサービスを提供する仕組みがあります。

主要なデパートの友の会には自店で利用することを前提に高利回りの積立サービスが用意されており、年利1パーセントを超える高利回りであることが魅力です。

デパート大手の高島屋が運営している「タカシマヤ友の会」では、毎月1万円ずつ積み立てをしていくと1年後に1万円のボーナスが付与されます。

つまり、1年後には12万円に1万円を足して13万円になります。三越伊勢丹が運営している「エムアイ友の会」にも同様のサービスがあります。

いずれも年利を計算すると約8.3%になるため、かなりの高利回りです。

それぞれのデパートで利用することが前提なので汎用性はありませんが、元本保証で8%を超える利回りが得られるのは魅力的です。

4. 旅行会社の積立|旅行代金として使うことを前提に積み立て

先ほどのデパートが提供している自店限定の積み立てに近いサービスが旅行会社にもあります。

JTBの「定期積立プラン」では、JTBの旅行代金として使うことを前提に積み立てをして、年利1.75%のボーナスが付与されます。

日本旅行にも同様のサービスが用意されています。利回りは積立期間によって変動し、1.5%から2%です。

いずれも元本保証で年利1パーセントを超える利回りなので、貯めたお金を旅行に使うことが決まっているのであれば検討に値するでしょう。

5. 地方債|利回りは0.5%台から1%弱

地方債とは、地方自治体が発行している債券のことです。先ほど紹介した国債の地方自治体版です。

主に都道府県や政令指定都市が発行しており、利回りは0.5%台から1%弱です(2024年5月時点)。

地方債なので元本保証ですし、個人向け国債を上回る利回りの地方債もあるので、うまく選べば年利1パーセントに近い運用ができるでしょう。

注意したい「年利1パーセント」以上の金融商品4つ

現実に可能であるかどうかはともかく、元本保証でありながら高利回りの資産運用をしたいというのは、多くの人に共通する願望でしょう。

そんなニーズに目を付けた紛らわしい商品や詐欺まがいの商品があります。

ここでは「年利1パーセント以上」をうたう商品のなかで注意するべきものについて解説します。

1. 定期預金|別の商品と抱き合わせた定期預金には注意

本来は超低金利であるはずの定期預金なのですが、「3%」や「5%」といった高金利を謳う商品があります。

しかし、こうした商品にはちょっとしたカラクリがあります。

販売している金融機関によって多少の違いはありますが、おおむね共通しているのは「抱き合わせ販売」です。

資金の半分を定期預金として預け、残り半分を投資信託やラップ口座に預けることで年利1パーセントを超える金利を約束するといった具合です。

元本保証で高利回りの定期預金があるとして飛びついてしまわず、しっかり商品の内容を精査してから投資判断をするようにしましょう。

2.外貨預金|為替リスクあるので注意

日本は超低金利ですが、海外には金利の高い国がたくさんあります。

そういった国の通貨で預金をするのが外貨預金です。定期預金の一種なので元本保証の商品です。ただし、外貨預金には為替リスクがあります。

預金そのものは元本保証なので外貨ベースでの元本割れはないのですが、それを日本円に戻すときの為替レートによっては為替差損が生じる恐れがあります。

円高のときに外貨預金を始めて円安になったときに日本円に戻せば、外貨預金で得られた利息に加えて為替利益も手にすることができます。

しかし、その逆だと利息分どころか元本まで減らしてしまう可能性があります。

2024年は歴史的な円安水準が続いているため、ここからは逆に円高になる可能性があります。

円安時に外貨預金を始めて満期時に円高になっていると為替差損が発生するため、外貨預金を始めるタイミングとしては少々難しい部分がありそうです。

3. 外貨建て投資信託|為替リスクがあるので注意

金利が高く高利回りの運用をしやすい国の通貨で運用する投資信託があります。これについても外貨預金と同様の為替リスクがあります。

投資信託は元本保証ではないためそもそも元本割れのリスクがあるのですが、それに加えて為替差損のリスクがあることは十分理解しておく必要があります。

4. その他|現実から大きく乖離した投資商品には注意

元本保証で年利1パーセントを超える運用が難しいことを知っていただければ、それを大幅に上回るような元本保証の高利回り運用など存在しないことは容易に想像がつくと思います。

しかし、その現実を知らず、「どこかに高利回りの運用方法があるはず」と思っている人の心理を突く、悪質な投資詐欺が後を絶ちません。

近年ではSNS上で著名人の名前や写真を勝手に盗用して「儲かる投資がある」と持ちかける詐欺被害が多発しています。

こうした広告の多くは元本保証であることと高利回りをうたっています。

騙されてしまうと投資したお金が戻ってこず、複数回に分けて大きな金額をだまし取られる恐れがあります。

現実から大きく乖離した儲け話などあるわけがないので、そのことにしっかり留意してだまされないようにご注意ください。

元本保証ではないが年利1パーセント以上が期待できる投資5選

最後に、元本保証ではないものの比較的リスクを抑えやすく、それでいて年利1パーセント以上の利回りが期待できる投資を5つ厳選して紹介します。

これらの投資ではいずれも3%から5%程度の利回りが期待できます。

1. インデックス投資|新NISAを活用すれば非課税で投資が可能

インデックスとは指数のことで、金融市場全体の動向を示すために用いられている指標です。

たとえば、東京証券取引所の指数としては日経平均株価やTOPIXが有名です。

こうしたインデックスと連動するように運用されている投資信託などを保有すると、市場全体に分散投資をしているのと同等の効果が得られます。

そのためリスクの分散性に優れており、経済成長(つまり株価の成長)を資産増加につなげることができます。

たとえば日経平均株価と連動する投資信託を購入したとします。これは同指数を構成する225銘柄に分散投資しているのと同等の効果が得られることになります。

同指数が上昇することで保有している投資信託の価値が上昇し資産が増加します。

日本だけでなく米国の株価指数も人気が高く、2024年に制度が大幅拡充された新NISAを活用すれば非課税でインデックス投資が可能になります。

2. 高配当ETF投資|利回りが高い銘柄を詰め合わせパックした投資商品

ETFとは、証券取引所に上場している投資信託のことです。

ここで紹介する高配当ETFは、配当利回りが高い銘柄を「詰め合わせパック」のようにした金融商品です。

単体の高配当株を保有すると、その銘柄に集中投資をすることになり、リスクが高くなります。

それに対して高配当ETFは高配当株を「詰め合わせパック」にしているため、特定の銘柄でリスクが顕在化してもETF全体への影響は軽微です。

日本や米国の高配当ETFは投資も手軽で、投資家からも人気があります。以下に日米の代表的な高配当ETFを紹介しますので、参考にしてください。

| ETFの名称 | 運用対象 | 2024年5月時点の利回り |

|---|---|---|

| NF・日経高配当50 ETF(日本) | 日経平均株価の構成銘柄から高配当銘柄50種類で構成 | 2.97% |

| グローバルX MSCIスーパーディビィデンド-日本株式 ETF(日本) | 国内に上場している株式、REITのうち高配当銘柄25種類で構成 | 3.15% |

| Vanguard High Dividend Yield Index Fund ETF(米国) | 米国の主要な557種類の高配当銘柄で構成 | 2.19% |

| SPDRポートフォリオS&P500高配当株式ETF(米国) | 米国の株価指数、S&P500のなかで利回りの高い上位80銘柄で構成 | 3.66% |

3. REIT投資|投資家から集めた資金で不動産を運用

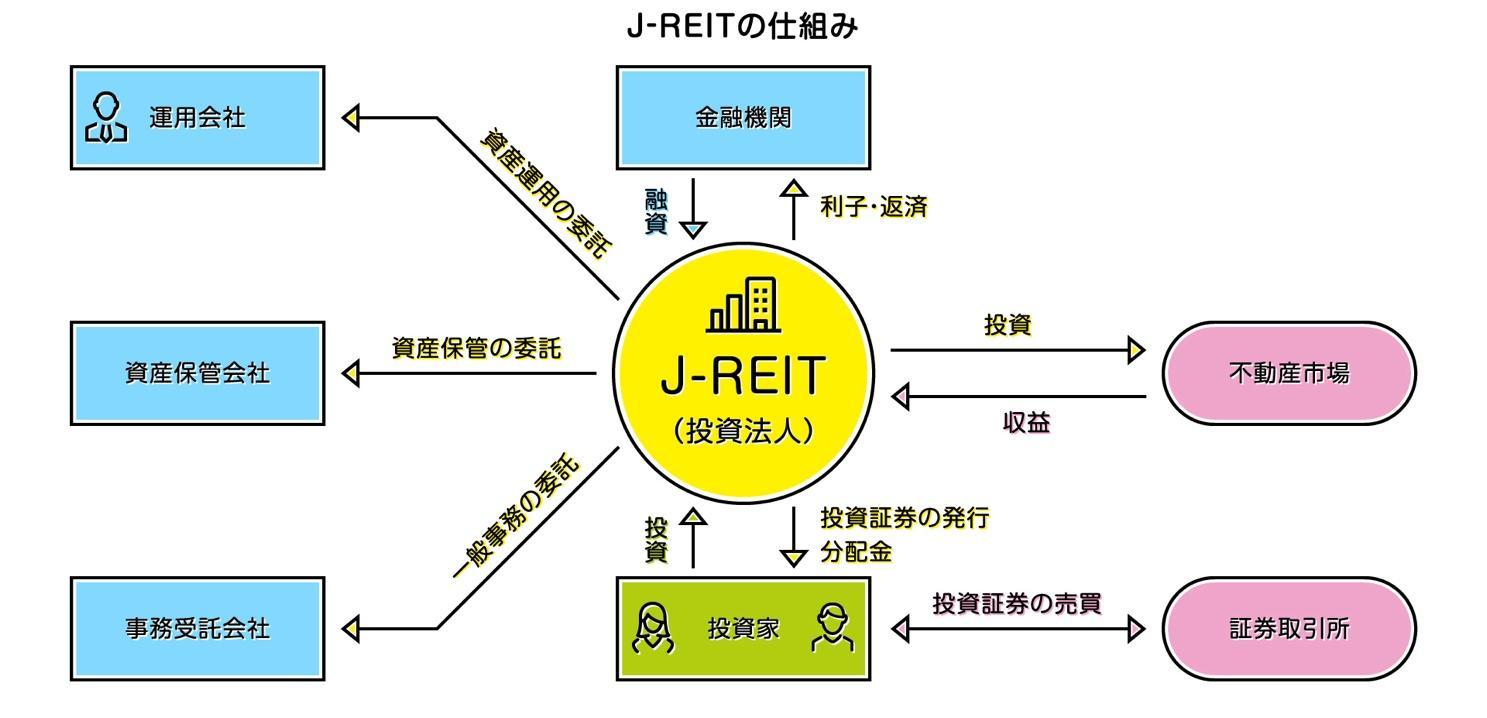

REITとは不動産投資信託のことで、REITのなかでも東京証券取引所に上場している銘柄群をJ-REITといいます。

J-REITは投資家から集めた資金で不動産を運用し、そこで得られた利益を投資家に分配します。

2024年5月時点で、J-REIT全体の平均利回りは4.%台です。利回りが高い銘柄では6%を超えており、逆に低い銘柄でも3%を超えています。

不動産という安定的な資産に少額から投資できることに加えて、それぞれの投資法人は多くの物件を運用しているため、J-REITを1本保有するだけでもリスクの分散効果があります。

4. 不動産投資|アパートやマンションなどを所有して家賃収入や売却益を狙う

アパートやマンションなどを所有して家賃収入や売却益を狙うのが不動産投資です。

人間が生きていくうえで欠かせない「衣食住」の一角に関わるビジネスだけに、景気変動の影響を受けにくく、長期的視野で取り組めばリスクを抑えやすいメリットがあります。

とはいえ収益物件であれば何でもよいわけではなく、長期的に利益を生み出せる物件をしっかり選ぶ必要があります。

初心者はこうした目利きに自信がないと思うので、収益物件に強い不動産会社をパートナーにして、失敗のない物件選びをすることが重要です。

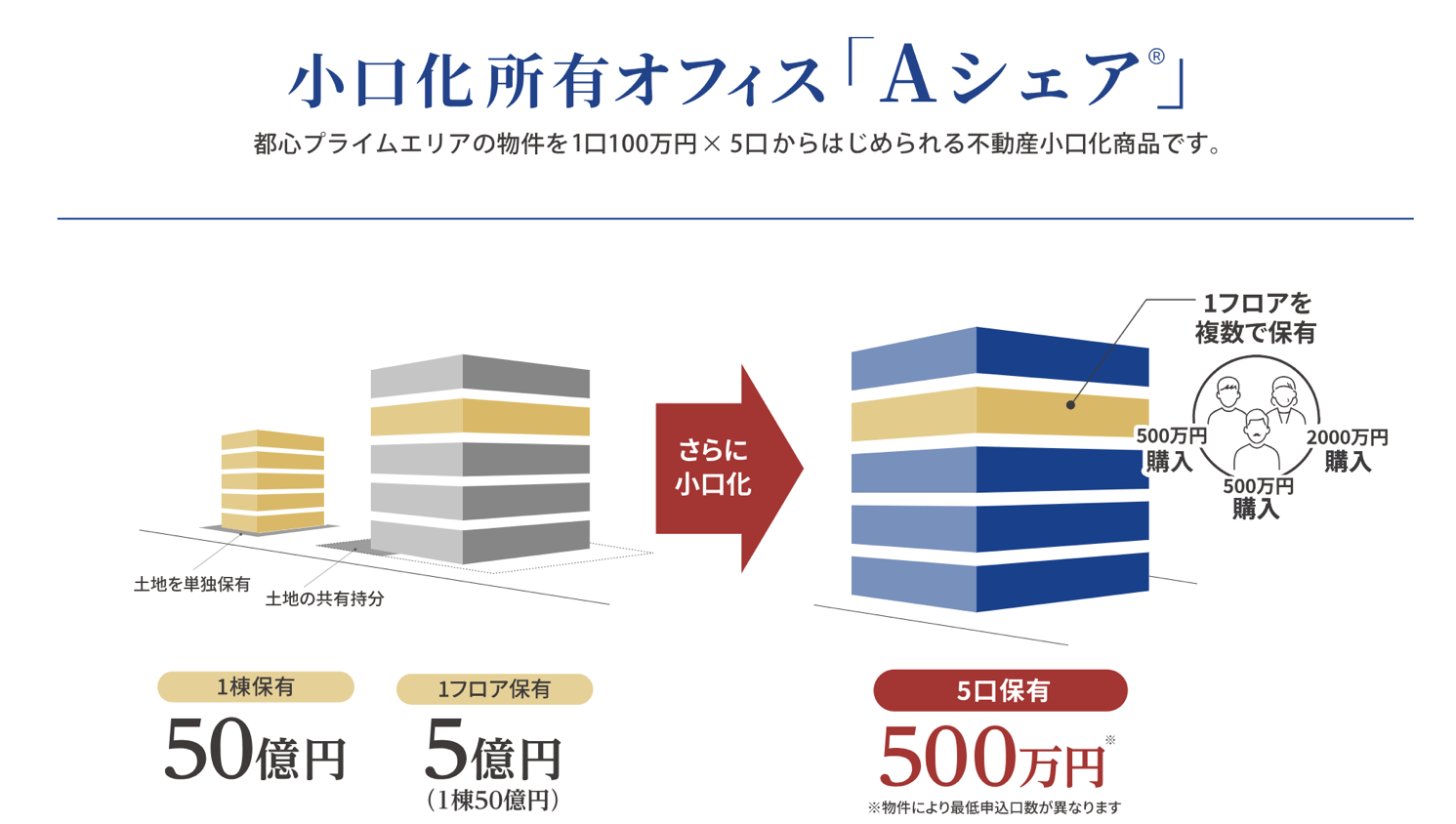

5. 不動産小口化商品|優良オフィス物件への少額投資

本来であれば高額商品である収益物件を、小口化して購入できる商品があります。それを不動産小口化商品といいます。

上記のREITでは投資法人が不動産を所有しますが、小口化商品の場合は投資家が小口化された不動産を所有します。

小口化商品のなかでも注目したいのが、オフィス物件です。

オフィス物件のなかでも優良物件は東京や大阪など大都市圏の都心にあることが大半で、こうした物件を所有するには億単位、もしくはそれを超える投資規模になります。

そこでオフィスビルを小口化することで、「優良オフィス物件への少額投資」が可能になります。

たとえば「Aシェア」は1口100万円、5口から投資が可能なので、500万円から都心の優良オフィス物件オーナーになることができます。

まとめ

本記事では、元本保証ではないものの比較的低リスクで年利1パーセントを超え運用ができる商品や、高利回りをうたう商品の注意点を紹介しました。

元本保証で年利1パーセント超えは非常に難しいことを踏まえて、最後に紹介した資産運用に取り組まれてみてはいかかでしょう。

(提供:ACNコラム)