インフレ時に有利な資産運用として、不動産投資への注目がさらに高まっています。

ただし、不動産投資といっても、アパートやマンションを購入する方法のほかに、さまざまな選択肢があります。

その中の1つであるREIT(リート)物件とは、不動産投資信託のことを指します。

メリットとしては、「少額で始められる」「利益が安定している」「専門家が運用してくれる」などが挙げられます。

当記事では、REIT(リート)物件のメリットとデメリット、購入方法や種類などについてわかりやすく解説します。

- REITの基本的な仕組みなどの基本情報

- REITのメリット7つとデメリット5つ

- REITはNISAの成長投資枠で購入することで非課税となる

目次

REIT(リート)物件とは?仕組みや利益について

REIT物件は上場株式や投資信託と共通する特徴もありますが、異なる部分もあります。

そのため、REITの基本的な仕組みや利益構造などの基本情報を理解してから購入する必要があります。

これよりREITの基本情報を解説します。

1.REITとは不動産投資信託のこと

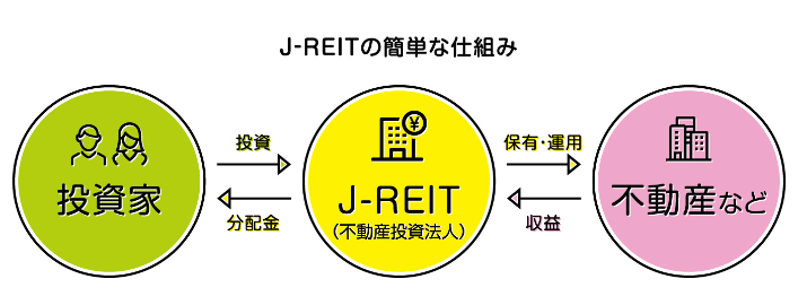

REIT(リート)とは、大勢の投資家から集めた資金を基に不動産を購入し、そこで得た「賃料収入」や「売却益」を原資にした利益を投資家に分配する投資商品です。

「不動産投資信託=Real Estate Investment Trust」の頭文字を取って、REITと呼ばれます。

REITは不動産をテーマにした投資商品ですが、法律上は投資信託(金融商品)に分類されるのがポイントです。

2.日本版のリートは「J-REIT」と呼ばれる

REITは、もともとアメリカで生まれた投資商品です。

日本では2001年9月、証券取引所にREITが初めて上場されました。

日本版のREITは、日本を示すJ(=Japan)を頭に付けて、「J-REIT(ジェイ・リート)」と呼ばれています。

J-REITの銘柄は数多くあり、最近では60前後の銘柄で推移しています。

銘柄によって投資口価格(1口あたりの価格)は、4万円台から60万円台までの幅があります(2024年7月現在)。

ただし、投資口価格は日々変動するため、前述の値幅よりも安くなったり、高くなったりします。

3.各分野の専門家が資産の運用・保管・事務手続きをおこなう

さらに詳しく、J-REITの仕組みを見ていきましょう。

投資家から資金を集める役割を担うのは投資法人です。

しかし、投資法人そのものが直接的に不動産の運用をおこなうわけではありません。

投資法人は資金の受け皿としての「箱」のような存在であり、以下のように、業務ごとにその分野の専門家に委託されています。

・資産の運用:運用会社

・資産の保管:資産保管会社

・一般事務:事務受託会社

4.REITの利益には分配金と売却益がある

REITには2種類の利益があります。1つ目は分配金です。

これは、株式投資でいう配当金にあたり、不動産の運用や売却で得た利益を原資にして決算ごとに支払われます。

大半のREITは年に2回の決算を設定していますが、年1回の決算をおこなう銘柄も一部存在します。

そのため、J-REITを購入する際には、「決算期が年に何回あるか」や「決算が何月におこなわれるか」などの基本情報を必ず確認してから取引を実行しましょう。

J-REITのもう一つの利益は、「売却益」です。これは購入時と売却時の価格の差から生まれるものです。

売却時の価格が購入時の価格を下回れば得られません。

5.利益を効率的に投資家の分配金として還元

REITは、一般的な上場株式などと比べて「高利回りを確保しやすい」といわれています。

その理由はREIT独自の特徴にあります。

REITでは、利益の90%超を分配金に回しているなどの条件を満たせば、法人税が事実上かからないという特徴があります。

また、通常、REITの投資法人は少人数で運営されているため、一般企業のような多額の経営コストがかかりません。

つまり、REITは、利益を効率的に投資家に分配するための枠組みとなっているのです。

6.上場株式と同じ手順で購入できる

REITは、証券取引所に上場している金融商品であり、上場株式と同じ感覚で自由に売買できます。

証券取引所の取引時間内ならリアルタイムで自由に売買できます。また、PTS(私設取引システム)を利用すれば取引時間外でも取引が可能です。

ただし、上場株式と異なる点もあります。

通常、上場株式の取引は100株単位でおこなわれることが多いですが(ミニ株や単元未満株を除く)、REITの取引時の最低単位は1口です。

予算に応じて、たとえば1口、3口、10口など自由に口数を設定できます。

一例)1口15万円のREITを購入

・1口購入:15万円

・3株購入:45万円

・5株購入:75万円

REIT(リート)物件の平均的な利回りは比較的高い

REITは運用や売却で得た利益の還元率が高い金融商品のため、分配金の利回りが比較的高いといわれます。

J-REITの全銘柄の平均利回りは4.72%です(2024年7月2日時点)。

ただし、利回りは銘柄や時期によって異なり、たとえば銘柄によって3〜5%台の幅があります。

REIT(リート)物件の種類とは?

REITには数多くの銘柄がありますが、初心者は選択肢が多すぎて「どの銘柄を選べばよいか迷う」ということもあるようです。

ご自身に合った銘柄を選べるように、ここでは「REITの種類」を理解しましょう。

1.REITは「特化型」と「複数用途型」に大きく分かれる

REITの種類は大きく「(単一用途)特化型」と「複数用途型」にわかれます。

・特化型REITの特徴

特化型REITでは、特定の用途に限定して、不動産を購入・運用します。

用途の一例としては、住居、オフィスビル、ホテルなどがあります。

特化型REITは、「この分野の不動産の市場が伸びる(あるいは、安定している)」と予測できる知識を持つ投資家に向いています。

主な用途には、以下のような選択肢があります。

・住居

・オフィスビル

・ホテル、旅館

・商業施設

・物流施設

・ヘルスケア

・データセンター

・インフラ

・複数用途型REITの特徴

一方、複数用途型REITでは、複数の用途の不動産を購入・運用します(一例:住居とオフィスビルを組み合わせたREITなど)。

複数用途型REITは、「用途をバラして、リスク分散を図りたい」という投資家に向いています。

2.複数用途型のREITはさらに「複合型」と「総合型」に分かれる

さらに、複数用途型REITは、以下のように用途の数によって「複合型」「総合型」にわかれます。

・複合型REIT:2つの用途の不動産を組み合わせる

・総合型REIT:3つ以上の用途の不動産を組み合わせる

分散投資を重視する投資家は、用途が多岐に渡る「総合型REIT」と相性が良いと考えられます。

3.REITの種類を選ぶのに便利なサイトを紹介

REITの種類を選ぶ方法では、一般社団法人 不動産証券化協会が運営する以下のサイトが参考になります。

- 一般社団法人 不動産証券化協会「J-REIT.jp 銘柄一覧 (資産運用)」

「特化型と複合・総合型のどちらか」や「どのような用途の不動産を運用しているか」などが一覧表で確認できます。

一例として、日本都市ファンド投資法人(証券コード:8953)の場合、総合型のリートであり、運用対象(用途)は、オフィス、住宅、ホテル・旅館、商業施設など多岐に渡ります。

4.REITに関連する金融商品に投資する方法もある

このほか、REITに関連する金融商品としては、REITの市場全体の値動きを示す「東証REIT指数」との連動を目指す ETF(上場投資信託)があります。

個別のREIT銘柄に投資をするのではなく、REIT市場全体に投資をしたいという人に向いています。

また、REITを対象にした投資信託に投資する選択肢もあります。この場合、ファンドによって以下のように投資対象が異なります。

・東証REIT指数

・国内REIT

・海外REIT

REIT物件のメリット7つ

REIT物件には、以下のように数多くのメリットがあります。主なメリットは以下の7つです。

それぞれをくわしく解説します。

それぞれのメリットの具体的な内容を確認していきましょう。

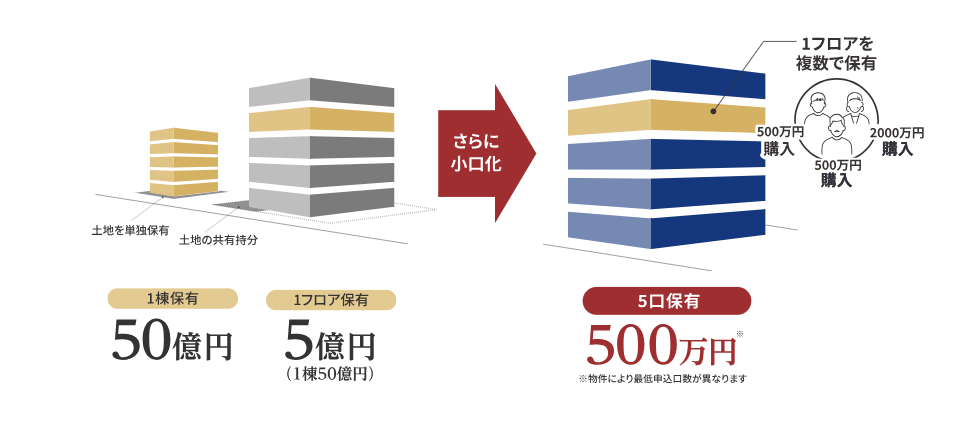

1.比較的少額で始められる

アパートやマンションなどを購入して賃料収入で利益を得る実物の不動産投資と比較すると、REITは少額から手軽に始められます。

たとえば、実物の不動産投資の場合、新築の区分マンションには数千万円、新築の一棟マンションには億円単位のお金が必要とされます。

これに比べるとREITは1口あたり、数十万円程度など(銘柄によって金額は異なる)、少額から投資を始めることができます。

なお、口数を増やせば、まとまった金額で投資をすることも可能です。

2.収益が比較的安定している

REIT の分配金の原資となるのは、不動産の運用で得た賃料収入や売却益などです。

通常、借主がいる限り、賃料収入は安定的に得られます。

また、不動産の価格には変動があるものの、株式のように短期的に急騰や急落をする場面はほとんど見られません。

このような性格から、通常の経済状況であれば、大半のREITは分配金が安定していると考えられます。

3.利益を分配金に回す比率が高い

前述のとおり、REITの仕組みは、利益の90%超を分配金として支払うなどの条件を満たせば、法人税が事実上かからないというものです。

また、投資法人は限られた人数で運営されるため、無駄な経費がかかりにくい構造になっています。

上記の特徴から、REITは不動産の運用や売却で得た利益を、効率的に投資家に還元する仕組みであるといえます。

4.専門家が運用してくれる

REITの投資法人自体は少人数で運営されています。

しかし、外部の委託先がおこなう資産運用の業務は、不動産の専門家がチームでおこなっています。

そのため、REITを購入すれば不動産投資の初心者でも、安定的な運用をおこなうことが可能です。

5.現金化しやすい

REITは原則として中途解約ができない「クローズエンド型」と呼ばれる金融商品に分類されます。

ただし、REITは証券取引所に上場している商品のため、株式投資とほぼ同じ感覚で自由に売買できます。

とはいえ、取引量の多い大手企業の株式やETFなどと比べると、流通量が少ない点に注意しましょう。

6.分散投資を手軽にできる

REITは複数の物件で運用されるのが基本であるため、分散投資の効果が見込めます。

特に「総合型」のREITは、3つ以上の用途の不動産を組み合わせているため、分散投資の効果が高いといえます。

7.好きな物件の種類を選べる

特化型のREIT(例:住居型、オフィスビル型、ホテル・旅館型など)を選ぶことで、興味のある分野や成長が見込まれる分野の不動産に投資することができます。

REIT(リート)物件のデメリット5つ

一方、REIT物件には以下のようなデメリットもあります。

特に投資の初心者は、これらのデメリットをしっかり理解した上で、REITへの投資をするべきかを判断することが重要です。

1.投資法人の倒産や上場廃止のリスクがある

REITは一般企業と同様に、収支の悪化などが原因で倒産するリスクがあります。

また、取引所の上場基準に抵触した場合、上場廃止のリスクもあります。

これらのリスクが顕在化した場合、REITの価値が著しく低下する恐れがあります。

2.元本や利回りが保証されていない

REITは証券取引所に上場されている金融商品であるため、値動きがあります。

そのため、購入時よりも値下がりした場合、元本割れのリスクがあります。

また、REITは運用がうまくいかなかったり、金利が上昇したりなどの理由で、分配金の利回りが下がるリスクもあります。

3.不動産市場の影響を受けやすい

REITは不動産をテーマにした金融商品であるため、不動産市場の好調や不振の影響を受けやすい傾向にあります。

不振の影響を受ける場合、値下がりや分配金の低下の可能性があります

4.銘柄数が限られる

近年、REITの銘柄数は60前後で推移しています。

これに対して、上場株式の銘柄数は約4,000あり、投資信託の銘柄数は約5,900あります。

選択肢の多さという観点でREITは、上場株式や投資信託に劣ります。

5.配当控除が使えない

REITは不動産をテーマにしていますが、実質上は上場投資信託に分類されているため、分配金の税制上の扱いは「不動産所得」ではなく「配当所得」となります。

そのため、分配金に対して、20.315%(所得税15%、住民税5%、復興特別所得税 0.315%の総計)が源泉徴収されます。

ただし、株式の配当金や(株式を対象とする)投資信託の分配金には配当控除が適用されるのに対し、REITの分配金には配当控除が適用されない点に注意が必要です。

他の不動産投資とREIT物件の違いは?

不動産投資の主な投資商品とREIT物件を比較すると、以下のような違いがあります。

| 商品 | 費用の目安 | 相続税対策 | 流動性 (現金化のしやすさ) |

|---|---|---|---|

| 不動産小口化商品 | 100万円〜 | 対策になる | 低い |

| 実物の不動産投資 | 100万円〜 | 対策になる | 低い |

| 不動産クラウドファンディング | 1万円〜 | 対策にならない | 低い |

| REIT | 数十万円〜 | 対策にならない | 高い |

それぞれの投資商品の詳細を確認していきましょう。

1.不動産小口化商品|資産価値が高い物件に投資をする

不動産小口化商品は、オフィスビルや商業施設などの物件を小口に分割し、複数の投資家に販売する投資商品です。

一等地のビルなど資産価値が高い物件などに投資をしたい人に向いています。

これに対して、REITは複数の物件で運用する投資商品です。

不動産小口化商品の契約形態には以下の3種類があり、それぞれ特徴や出資金額の目安が異なります。

| 契約形態 | 特徴 | 出資金額の目安 |

|---|---|---|

| 匿名組合型 | 事業者と投資家が匿名契約を締結する | 数万円~ |

| 任意組合型 | 物件を複数の投資家で共同所有する | 100万円~ |

| 賃貸型 | 事業者と投資家が賃貸借契約を締結する | 100万円〜 |

REITの1口あたりの金額は数十万円程度ですが、不動産小口化商品はこれと比べて高額です(任意組合型または賃貸型の場合)。

また、REITは相続税対策にはなりませんが、不動産小口化商品(同上の場合)は相続税対策の効果が期待できます。

関連記事

不動産小口化商品とREITの違いは?それぞれのメリット・デメリットをわかりやすく解説

2.実物の不動産投資|投資家自身が管理業務をおこなう

実物の不動産投資とは、アパートやマンションなどの賃貸物件を購入し、賃料収入や売却益を得る投資商品です。

J-REITが専門家によって物件管理をおこなうのに対し、実物の不動産投資では投資家自身が管理業務をおこなう必要があります。

ただし、管理業務を外部の管理会社に委託すれば、投資家自身の物件管理の手間を省くことができます。

投資金額で見ると、REITは1口あたり数十万円程度で購入できるのに対し(銘柄によって金額は異なる)、実物の不動産投資には以下のようにまとまった元手が必要です。

| 物件の種類 | アパート | 区分マンション | 一棟マンション |

|---|---|---|---|

| 投資金額の目安 (新築物件の場合) |

8,000万円程度〜 | 数千万円〜 | 数億円〜 |

不動産小口化商品と同様に、実物の不動産投資は相続税対策の効果が期待できます。

また、実物の不動産投資には、金融機関の融資を利用することで、限られた元手(頭金)で大きな予算を動かせるというアドバンテージもあります。

3.不動産クラウドファンディング|ネットを介して投資家から資金を集め不動産を購入

不動産クラウドファンディングとは、インターネットを介して不特定多数の投資家から資金を集め、その資金を元手に不動産の購入・運用・売却をおこなう投資商品です。

1口あたり1万円などの少額から不動産投資が可能で、REITや不動産小口化商品と同様に、専門家が運用をおこなうのが特徴です。

不動産クラウドファンディングはインターネットで手続きを完結できるため、多忙なビジネスパーソンや不動産投資の初心者などを中心に利用者が広がっています。

ただし、REITと同様に、不動産クラウドファンディングも相続税対策にはならない点に注意が必要です。

まとめ|REIT(リート)物件は、新NISAでも購入・運用できる!

ここでご紹介してきたREIT(リート)物件は、2024年1月からスタートした新NISAを通して購入することも可能です。

NISA口座を通して購入した場合、上場株式や投資信託と同様に、運用益や売却益に課税される20.315%の税金が非課税となります。

新NISAを通じて購入可能なJ-REIT物件は次の3つです。

・J-REIT

・J-REIT ETF

・J-REIT投資信託

新NISAには「成長投資枠」と「つみたて投資枠」の2種類の枠がありますが、これらの商品が購入できるのは「成長投資枠(年間投資枠240万円)」のみです。

つみたて投資枠で購入できるREIT関連商品は、ポートフォリオの一部のREITを組み込んだ「バランス型ファンド」のみとなっているため、注意しましょう。

関連記事

不動産投資でREITはおすすめ?他の不動産投資と比較

(提供:ACNコラム)