自分が築いた財産を親族に譲るには、相続のほかに生前贈与という方法があります。

生前贈与した場合に受け取った人に課税されるのが贈与税です。

贈与税にはいくつかの基礎控除が用意されています。

上手く利用すれば節税につながりますが、相続のことも考慮して考える必要があります。

本記事では、贈与税の基礎控除を使って節税するための計算方法と、制度を利用する場合の注意点について解説します。

- 贈与税の基礎控除の種類と控除額

- 贈与税の基礎控除である暦年贈与と相続時精算課税計算方法とシミュレーション結果

- 生前贈与する場合に気をつける必要がある注意点3つ

目次

贈与税の基礎控除とは?

個人から財産を贈られると、一定の範囲を超えた金額に贈与税が課税されます。

この一定の範囲に当たるのが「基礎控除」です。

贈与税の基礎控除は、生前贈与する際に贈与金額から誰でも差し引くことができる、一定金額の税優遇措置です。

基礎控除の範囲内で贈与すれば非課税で財産を譲ることができます。

贈与は相続財産の一部を前渡しするようなものなので、相続税に比べて基礎控除額は少ないです。

ただ、小分けに何度でも贈ることができるというメリットがあります。

贈与税の基礎控除の種類と控除額を解説

贈与税の基礎控除には「暦年贈与」と「相続時精算課税」の2種類あります。

特に選択しなければ暦年贈与で課税されますが、仕組みが大きく異なるので、両方を把握しておいたほうがよいでしょう。

1.暦年贈与の基礎控除|1年間に非課税枠の範囲で贈与をおこなう節税方法

暦年贈与とは1月1日~12月31日の1年間に非課税枠の範囲で贈与をおこなう節税方法です。

暦年贈与の基礎控除額は110万円なので、1年間の贈与が110万円以内であれば非課税で贈与できます。

・110万円は年間をとおしての金額

110万円の基礎控除は年間をとおしての金額です。

年内1回目の贈与が70万円だった場合、基礎控除を引いても40万円基礎控除枠が残ります。

年内2回目の贈与が同じ70万円だった場合、基礎控除の40万円を差し引いて残りの30万円に対して贈与税が課税されます。

・110万円はもらう人1人の最大控除額

110万円の基礎控除は贈与を受けた人に対する最大控除額です。

祖父母から110万円ずつ贈与を受けた場合でも、控除できるのは110万円までです。

一方で、贈る側に限度はないので、祖父母から3人の孫に110万円ずつ贈与する場合は、330万円を非課税で贈与できます。

・暦年贈与の持ち戻しに注意が必要

生前贈与について、被相続人が亡くなる直前の駆け込み贈与を防ぐため、死亡前3年以内に贈与した分については相続財産に戻されるというルールがあります。

2023年度の法改正で2024年1月からはその期間が死亡前7年以内に延長されています。

重大な病気を発症したからといってすぐに贈与したとしても、節税になるケースは稀となるでしょう。

贈与するのであれば元気なうちにしておいたほうが無難です。

2.相続時精算課税の基礎控除|2,500万円以内なら非課税で贈与できる税優遇制度

相続時精算課税は、贈与の総額が基礎控除の110万円を引いて2,500万円以内なら非課税で贈与できる税優遇制度です。

ただし、いったん非課税で贈与できますが、名前のとおり相続時に改めて相続財産に組み戻されるので注意が必要です。

・相続時精算課税制度を利用できる条件

この制度を利用できるのは、贈与する人が60歳以上の両親や祖父母で、贈与を受ける人が贈与のあった年の1月1日時点で18歳以上の子どもや孫に限られます。

・2,500万円の特別控除がある

相続時精算課税には2,500万円の特別控除があります。

特別控除は暦年課税のように1年ごとに計算するのではなく、累計で2,500万円に達するまで何度でも利用できます。

・法改正で新たな基礎控除が追加された

これまでは相続時精算課税を一度でも選択すると、暦年課税が使えなくなることがデメリットでした。

しかし、法改正によって2024年1月から相続時精算課税にも基礎控除110万円が追加されました。

これにより暦年課税を使えないことのデメリットは解消されることになりました。

・相続時の時価を予想して利用する節税方法がある

相続時に改めて課税されるなら使う意味がないように思える相続時精算課税ですが、上手く利用すれば節税になります。

相続時に課税されるのは贈与されたときの価格です。

そこで贈与した財産が、相続した時点でどの程度の価格になっているかを予想し、贈与時と相続時の価格差を利用して節税できます。

たとえば、株式を贈与したときの株価が2,000円だった場合、相続した時点で1万円に値上がりしていたとしても、贈与したときの株価2,000円で評価されます。

このメリットを活かして、相続発生時に将来値上がりが確実な財産を贈与しておく方法をとることが可能なのです。

・相続時精算課税制度を選択する場合は届け出が必要

相続時精算課税制度を選択するには、最初に贈与を受けた年の翌年3月15日までに税務署に対して、「相続時精算課税選択届出書」などを贈与税の申告書に添付して提出する必要があります。

届出書を提出せずに利用することはできないので注意しましょう。

相続時精算課税選択届出書は国税庁のホームページからダウンロードできます。

届出書は2枚1組です。書き方も掲載されているので参照のうえ記入するとよいでしょう。

国税庁

相続時精算課税選択届出書

相続時精算課税選択届出書付表

関連記事

暦年課税とは?相続時精算課税との違いと注意点を解説【贈与税の知識】

贈与税の基礎控除の計算方法

贈与税の基礎控除を使った計算方法を、暦年贈与と相続時精算課税のシミュレーションで確認してみましょう。

▽一般贈与財産用の速算表

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | - |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

1.暦年贈与の贈与税の計算シミュレーション

暦年贈与の基礎控除は110万円なので、その金額以下であれば非課税で贈与できます。

110万円を超えた金額の場合は、以下のように贈与税を計算します。

【計算例】

・300万円を贈与する場合

300万円-110万円×10%=19万円

・500万円を贈与する場合

500万円-110万円×20%-25万円=53万円

2.相続時精算課税の贈与税の計算シミュレーション

相続時精算課税を利用すると、2,500万円の特別控除額と110万円の基礎控除額の合計2,610万円以下の贈与であれば非課税となります。

基礎控除110万円を引いて2,500万円を超えた場合は、超えた部分に一律20%の贈与税が課税されます。

【計算例】

・3,000万円を贈与する場合

(3,000万円-110万円-2,500万円)×20%=78万円

・1,500万円を2年続けて贈与する場合

1年目:(1,500万円-110万円-1,390万円)=0円(非課税)

2年目:(1,500万円-110万円-1,110万円)×20%=56万円

1,390万円+1,110万円=2,500万円で、2年間で特別控除の枠を使い切ったことになります。

相続時精算課税は2,500万円に達するまで非課税枠が残るため、上記の例で1年目の贈与が非課税だったとしても贈与税の申告が必要です。

ただし、基礎控除110万円以内の贈与の場合は、特別控除2,500万円は使わないため申告は不要です。

あくまで特別控除の2,500万円を使った場合に申告が必要と覚えておきましょう。

関連記事

贈与税はいくらから発生する?贈与税の計算の仕組みと非課税になる特例も紹介

生前贈与する場合の注意点3つ

生前贈与する場合は以下の点に注意しておこなう必要があります。

特に税務署から指摘を受けるような贈与の仕方は避けることが大事です。

1.贈与税の税率は相続税より高い

▽相続税の税率表

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円以超 | 55% | 7,200万円 |

生前贈与は節税対策として有効ですが、贈与税の税率は相続税より高い点に注意が必要です。

たとえば、同じ課税価格3,000万円の財産の場合、相続税なら税率が15%ですが、贈与税は50%と3倍以上の税率になります。

加えて相続税には「3,000万円+法定相続人の数×600万円」という基礎控除があります。

法定相続人が2人の場合は4,200万円以下の財産額であれば非課税で相続できるので、あえて生前贈与する必要はないといえます。

ただし、自分が存命中に特定の人に贈与しておきたいというケースもあるので、必ずしも節税のためだけに贈与するわけではないことも知っておく必要があります。

2.定期贈与に注意する

毎年同じ金額を贈与すると定期贈与とみなされる場合がるので注意が必要です。

定期贈与とは、あらかじめあげる総額が決まっている贈与額を毎年分割して贈与することを指します。

総額1,000万円の財産を毎年100万円ずつ10年間贈与するというケースです。

このようにはじめから取り決めておいて贈与すると「定期贈与」とみなされます。

つまり税務署から見ればもともと1,000万円贈与する意図で10回に分割して贈るだけと判断するわけです。

その場合は毎年贈与する度に契約書を作成すれば、それぞれ単独の贈与になるので、定期贈与とみなされずに済みます。

また、贈与する場合現金で渡すと証拠が残らないので、銀行振り込みにしたほうが税務署から疑われる心配がないので安全です。

さらに、通帳に記録が残るため、毎年同じ時期に同じ金額を振り込むと定期贈与のように見えるので、振り込む月と金額を変えたほうが無難です。

3.名義預金は避ける

被相続人が子どもや孫の名義で預金口座を作って、自分で管理して毎年基礎控除の110万円以内でお金を振り込むと名義預金とみなされ、税務署から指摘される可能性が高いです。

通帳や印鑑・カードを渡していなければお金をあげたことにならないので、贈与したことになりません。

子どもや孫が管理する口座を使って贈与することが名義預金とみなされないポイントです。

贈与税に関して不安がある場合は、専門家である税理士に相談するのも有効な方法です。

わからない点を質問できるほか、節税方法をアドバイスしてくれる場合もあります。

相談料の相場は30分5,000円+税、1時間1万円+税程度です。

あわせて利用したい非課税の贈与方法5つ

基礎控除を利用して非課税にする以外にも多くの非課税措置が用意されているので、利用できるものはとことん利用しましょう。

しかも、基礎控除と非課税制度を併用できるのでより有利です。

1.おしどり贈与|基礎控除110万円のほかに最高2,000万円まで控除できる

正式名称は「夫婦の間で居住用の不動産を贈与したときの配偶者控除」です。

婚姻期間が20年を超える夫婦の間で、居住用不動産または居住用不動産を取得するための金銭の贈与がおこなわれた場合、基礎控除110万円のほかに最高2,000万円まで控除できる特例です。

婚姻期間が20年超と規定されているため、19年の夫婦であれば可能な限りあと1年待って贈与したほうが得策です。

関連記事

贈与税の配偶者控除の適用要件は?デメリットやメリットと注意点を解説

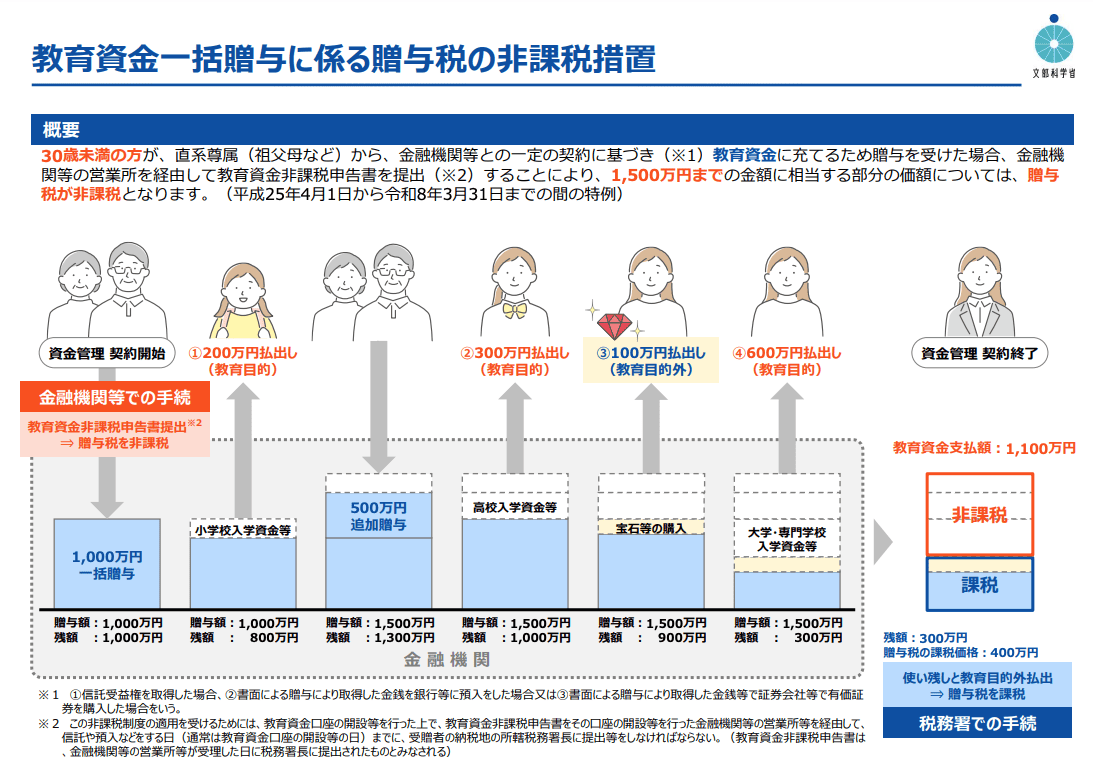

2.教育資金一括贈与に係る贈与税の非課税措置|1,500万円相当の贈与税が非課税

30歳未満の人が祖父母などから、金融機関等との一定の契約に基づき、教育資金に充てるために贈与を受けた場合、1,500万円までの金額に相当する部分の価格について贈与税が非課税になる制度です。

制度を利用するには、金融機関等の営業所を経由して教育資金非課税申告書を提出する必要があります。

2026年3月31日まで期間限定の特例です。

3.結婚・子育て資金の贈与税の非課税制度|限度額は1人につき1,000万円

18歳以上50歳未満の人が親や祖父母から、将来結婚や子育てに使う資金を非課税で受け取れる制度です。

非課税限度額は贈与を受ける人1人につき1,000万円です。

ただし、結婚に関する支払いは300万円までと決められています。

非課税制度を利用するには、金融機関に子どもや孫名義の制度専用の口座を開設する必要があります。

親や祖父母はその口座に一括して贈与資金を入金する仕組みです。

子どもや孫は結婚や子育てに使ったことを証明する領収書等を提出することによって出金できます。

なお、この制度は2025年3月31日までの期間限定です。

4.特定障害者の贈与税の非課税制度|特定障害者は6,000万円まで非課税

特定障害者の生活費などに充てるために、一定の信託契約に基づいて特定障害者を受益者とする財産の信託があったとき、その信託受益権の価格のうち、特別障害者である特定障害者については6,000万円まで、特別障害者以外の特定障害者については3,000万円まで贈与税が非課税になる税優遇制度です。

特定障害者に該当するのは以下の人です。

・特別障害者

・特別障害者以外の障害者のうち精神に障害がある人

5.小遣いやお年玉|110万円を超えた分に贈与税がかかる

お正月に孫へお年玉をあげるのをいちいち贈与とはいわないでしょう。

1万円程度までの常識的な範囲の金額なら贈与とみなされることはありません。

小遣いや誕生日プレゼントも同様です。

金額が常識的な範囲であることが大事で、自動車を誕生日プレゼントに贈った場合などは贈与とみなされ、110万円を超えた分に贈与税がかかります。

紹介した非課税の贈与方法のうち、期間限定の制度もあるので注意が必要です。

延長される場合もあるので、利用する場合は国税庁のホームページ等で実施されているか確認するようにしましょう。

関連記事

贈与税がかからない方法ってある?贈与税が非課税になる特例の内容を徹底解説

贈与税の申告・納税期間

贈与税の申告・納税期間は贈与を受けた年の翌年、2月1日~3月15日(土日祝日の場合は次の平日)です。

申告を怠ると、「無申告加算税」や「延滞税」を課せられるので、期限までに間に合うよう早めに申告・納税の準備を始めることが大事です。

贈与税の申告書は国税庁のWebサイトにある「確定申告書等作成コーナー」で手順に沿って簡単に作成することができます。

作成した申告書は以下の方法から選んで税務署に提出します。

・e-Taxにより電子送信する

・印刷して税務署に郵送する

・印刷して税務署に持参する

e-Taxでの申告が手間も費用もかからず便利で、国税庁も普及を進めています。

ただ、税務署に不明な点を確認したい場合は、持参して申告するのもよいでしょう。

まとめ|贈与税の基礎控除を利用して節税に努めよう

ここまで贈与税の基礎控除について解説しました。

相続税の基礎控除(3,000万円+法定相続人の数×600万円)を超える額の相続財産がある場合は、生前贈与を検討する必要があります。

生前贈与して相続財産が減れば相続税の節税になるからです。

また、相続を待たず特定の相手に生前贈与したい場合は、少しでも節税になる方法でおこなうことが望ましいです。

節税方法としては、基礎控除の範囲内で贈与する方法と、条件によって使える非課税制度を併用する方法があります。

利用できる税優遇制度は極力利用し、贈与税の節税に努めましょう。