不動産投資に興味がある、しかし初期投資の金額が大きくなりがちなだけになかなか実行に移せない。

そんな方におすすめなのが不動産小口化商品です。

当記事では不動産小口化商品と相続対策の関係について解説し、メリットや注意点などについても触れていきたいと思います。

また、不動産小口化商品以外にも知っておきたい制度や相続税の節税方法についても紹介します。

- 不動産小口化商品が相続対策に有効な6つの理由がわかる

- 不動産小口化商品で相続対策をおこなう3つの方法がわかる

- 相続対策に有効な不動産小口化商品の探し方がわかる

目次

不動産小口化商品とは?

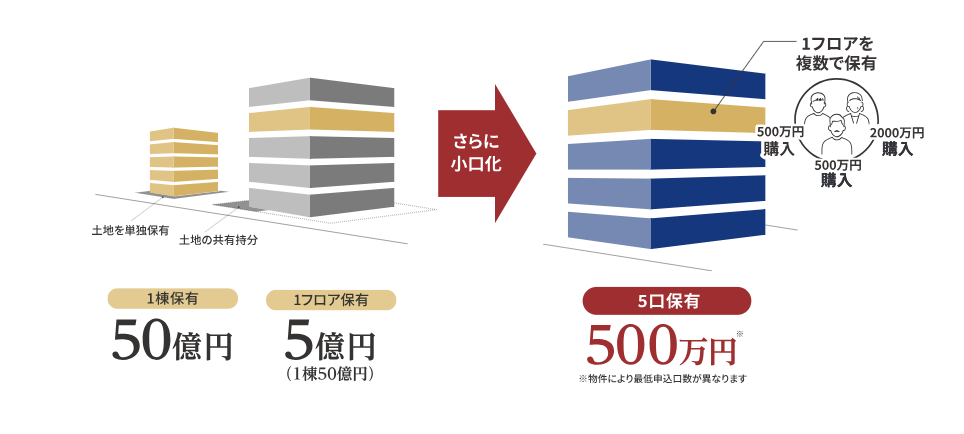

不動産小口化商品とは、大規模な不動産投資を小口化して一般投資家にも参加機会を提供する金融商品です。

主な形態として、不動産特定共同事業法に基づく不動産小口化商品と、不動産投資信託(REIT)があります。

不動産特定共同事業法による小口化商品は、特定の不動産プロジェクトに対して出資を募り、その賃貸収入や売却益を投資家に分配します。

最低投資額が比較的低く設定され、一般投資家でも参加しやすいのが特徴といえるでしょう。

REITは、多数の不動産に投資する投資信託で、証券取引所に上場されているものもあります。

分散投資効果が高く、流動性も確保されやすいという利点があります。

これらの商品は、不動産投資の敷居を下げ、少額から不動産市場に参加できます。

ただし、不動産市況の変動や運営会社のリスクがあることも覚えておきましょう。

また、商品によって収益構造や税制が異なるため、投資前に十分な理解と検討が求められます。

関連記事

不動産小口化商品とはどんな投資方法?種類とメリットやリスクを解説

不動産小口化商品が相続対策に有効な6つの理由

続いては、不動産小口化商品がなぜ相続対策として有効なのか、その理由を解説します。

また節税の仕組みについても解説します。

1.不動産は相続時の評価額が少なくなる

不動産小口化商品には、いくつかの種類(任意組合型、匿名組合型、賃貸型など)があります。

そのなかのひとつである任意組合型は出資者(投資家)が事業主体になるため、小口化されているとはいえ出資者は不動産のオーナーになります。

不動産は現金と比べて相続時の財産評価額が少なくなるため、小口化商品であっても財産を不動産で所有していると、相続税の節税効果があります。

2.不動産小口化商品の運用対象は高額物件が多い

相続時の不動産の価値は、路線価に基づく相続税評価額で算出されます。

そのため、この相続税評価額と実勢価格の「差」が大きいほど節税効果の大きな不動産物件ということになります。

それでは、相続税評価額と実勢価格の「差」が大きい物件とは、どのような物件なのでしょうか。

それは都市部にある高額の優良物件です。

なぜなら地価が高騰しやすい都市部の優良物件は高額になりやすく、相続税評価額を実勢価格が大きく上回り、「差」が大きくなるからです。

こうした物件は付加価値が高いため、不動産小口化商品の運用対象になりやすい傾向にあります。

そのため、不動産小口化商品を所有していると相続対策の有効性が高くなるわけです。

3.小規模宅地等の特例を適用できることがある

相続対策に有効として広く知られている制度に、「小規模宅地等の特例」があります。

被相続人が事業や居住のために所有していた宅地で、一定の要件を満たすと評価額が80%減額されるという、うまく利用するとかなりお得な制度です。

先ほど述べたように、不動産小口化商品の運用対象となる不動産は好立地で収益性の高い優良物件が多く、その分地価は高くなります。

地価が高いと小口化商品であっても相続時の財産評価額は高くなります。

小規模宅地等の特例を適用できれば土地の評価額が80%減になるため、大きな節税効果が期待できます。

4.生前贈与を活用した節税に活用しやすい

被相続人が存命のうちに、相続対策として生前贈与を活用するケースは多くあります。

生前贈与をした場合には贈与税が発生しますが、贈与税には110万円の基礎控除があります(暦年贈与の場合)。

110万円の基礎控除は毎年適用されるため、毎年基礎控除の範囲に収まる金額を少しずつ贈与していくと、税負担ゼロで大きな金額の移転が可能です。

たとえば、20年間にわたって毎年100万円ずつ生前贈与をすると、理論的には2,000万円を無税で贈与できることになります。

不動産小口化商品は文字どおり小口化されているため、このように「少しずつ生前贈与」をする際にも使い勝手のよい資産です。

100万円の小口化商品を10口購入し、毎年1口ずつ生前贈与するといったことも可能になるわけです。

5.遺産分割をしやすい

先ほど、不動産小口化商品は小口化されているため少しずつ生前贈与をしやすいと述べましたが、これは相続時の遺産分割においても同様です。

現物の不動産を複数の相続人で分割して相続するのは難しいため、ある人は不動産を相続して別の人には金銭を支払うことでバランスを取るといった手法があります(これを「代償分割」といいます)。

不動産小口化商品であれば口数単位で分割が可能です。

それぞれの相続人の「取り分」に応じた口数を相続すればスムーズです。

遺産分割はトラブルになりやすく、「相続」を「争族」にしないためにも不動産小口化商品の活用は有効です。

6.現物不動産特有のトラブルを回避しやすい

「争族」の問題は根が深く、表面上はスムーズに遺産分割ができたとしても、表に出てこないような問題をはらんでいることがあります。

たとえば、相続人同士の仲が悪いのに相続した不動産が隣接しているようなケースです。

これだと無用なトラブルの火種を抱えることになりますが、不動産小口化商品であればそういったしがらみがないため、無用なトラブルを回避しやすいでしょう。

関連記事

不動産小口化商品とは?相続税の節税対策に活用する方法

不動産小口化商品で相続対策をおこなう3つの方法

それでは、不動産小口化商品を相続対策に役立てるための具体的な方法と大まかな流れを解説します。

1.不動産小口化商品の中でも任意組合型に出資

不動産小口化商品には、任意組合型の他に匿名組合型、賃貸型などがあります。

このうち節税効果があるのは任意組合型や賃貸型などです。

しかし、任意組合型以外は募集案件がとても少なく、有望な案件から選ぶとなると実質的には任意組合型の一択になると思います。

不動産小口化商品の募集をしているサイトで任意組合型の案件を探し、そこに応募・出資をすることから相続対策が始まります。

関連記事

不動産小口化商品の任意組合型と匿名組合型の違いをわかりやすく解説

2.暦年贈与を活用して少額ずつ贈与

所有している不動産小口化商品を、少しずつ生前贈与していきます。

基礎控除を活用して110万円を超えない金額の贈与をしてもよいと思いますが、リスクヘッジの観点からあえて少し超える金額を贈与していくのも有効です。

3.被相続人が亡くなったときに残り分があれば相続

被相続人が亡くなった時点で所有している小口化商品があれば、不動産の評価減や小規模宅地等の特例などを節税に活用します。

ただし、生前贈与をしている場合は、相続の開始(被相続人の死亡)から7年前までさかのぼって相続財産に加算される可能性があります。

不動産小口化商品を相続対策に活用する際の注意点5つ

不動産小口化商品を相続対策に活用する際にもっとも注意するべきなのは、「節税方法を税務署に否認されない」ことです。

せっかくの節税対策をしても、税務署に否認されてしまうと無意味になってしまいます。

ここでは法的に問題がなく、かつスムーズに相続対策を実現するための注意点について解説します。

1.できるだけ早く行動を開始する

生前贈与をしていると、相続時に7年前までさかのぼり、その7年間の贈与分は相続財産に加算される可能性があると述べました。

この事実を踏まえて、不動産小口化商品を活用した節税方法は早めに始め、相続開始の7年前よりも前の段階で終えておくのが理想です。

なお、この制度は従来3年だったものが7年に延長されました。

そのため延長された4年間に贈与された分については総額100万円まで非課税になる措置がとられています。

そのため、生前贈与による節税対策が無意味になることはありません。

2.生前贈与をする場合は贈与契約書を作成する

親から子への贈与など、家族間のやり取りであっても、贈与契約書を作成しておきましょう。

口約束では客観的な証拠にならないため、贈与があったことを証明できるようにしておくことが重要です。

3.生前贈与をする場合は定期贈与にならないように注意

暦年贈与の基礎控除を活用した不動産小口化商品の生前贈与は、もちろん法的に問題のない方法です。

しかし、複数年にわたって同じ金額を贈与し続けると一連の贈与が「ひとつの贈与を小分けしただけ」と見なされる可能性があります。

これは「定期贈与」と呼ばれ、定期贈与と見なされると合計額を1回で贈与したことになり、贈与税が課税されます。

これを回避するには、毎年の贈与時期や金額を同じにするのではなく、異なる時期に異なる口数を贈与するなどの対策が有効です。

4.暦年贈与ではあえて少し贈与税を納める

先ほどから、暦年贈与の基礎控除を活用したスキームについて定期贈与と見なされないための対策を解説しています。

法則性のない贈与をすることで定期贈与と見なされるリスクを低減できるわけですが、そのうえで「あえて贈与税を納める」方法もあります。

ここで一度、贈与税の税率一覧を見てみましょう。

| 基礎控除後の課税価格 | 一般税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | - |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

もっとも税率が低いのは、「200万円以下」の10%です。

あえて基礎控除の110万円分を超える金額の贈与をして、110万円を差し引いた金額分の申告・納税をします。

こうすることで贈与があったことを税務当局にしっかり記録として残せるため、より強い証拠となります。

1口が100万円の不動産小口化商品に加えて現金を20万円贈与する、といった具合に基礎控除枠を少し超える金額を贈与し、それを申告・納税するのもひとつの方法です。

5.生前贈与では相続人同士の不公平感に注意

不動産小口化商品に限らず、生前贈与では相続人同士の利害調整がとても重要です。

複数の相続人がいる場合、遺産の分割で揉めごとが起きると「争族」と揶揄されるほど泥沼の争いになってしまうことも少なくありません。

相続には法律による「取り分」の規定がありますが、生前贈与には特に制約がなく、贈与側と受贈側の合意があれば自由に財産の贈与をすることができます。

そのため将来の被相続人の意向を反映しやすいメリットがありますが、その一方で特定の人に財産が偏ると他の相続人からの不満が噴出し、「争族」に発展してしまう恐れがあります。

生前贈与によって特定の人が得る利益のことを、特別受益といいます。

特定の人が生前贈与を受けたということは、その分被相続人の財産が少なくなります。

その状態のまま相続開始となり、遺産分割をすると特別受益に対して他の相続人から不公平感が生まれるでしょう。

よって、特別受益がある場合はそれを考慮した上で遺産の分割をし、「争族」を回避することが重要です。

関連記事

不動産小口化商品のリスクは?投資前に知っておくべきことは

相続対策に有効な不動産小口化商品の探し方と購入方法

ここでは、不動産小口化商品の探し方や購入方法などについて解説します。

1.不動産小口化商品のうち任意組合型を販売しているサイトを探す

不動産小口化商品は事実上、ほとんどの商品がネット上で販売されています。

不動産小口化商品のなかでも任意組合型が相続対策に有効なので、まずはネット上で任意組合型の不動産小口化商品を販売しているサイトを探します。

もっとも手軽なのは、検索エンジンで「不動産小口化商品 任意組合型」などのキーワードで検索してみる方法でしょう。

たとえば、以下のようなサイト(販売会社)があります。

・Aシェア(ACN)

・SONAE(TSON)

・ザ・シティシェア(シティホームズ)

上記以外にもさまざまな販売サイトがあるので、一度探してみてください。

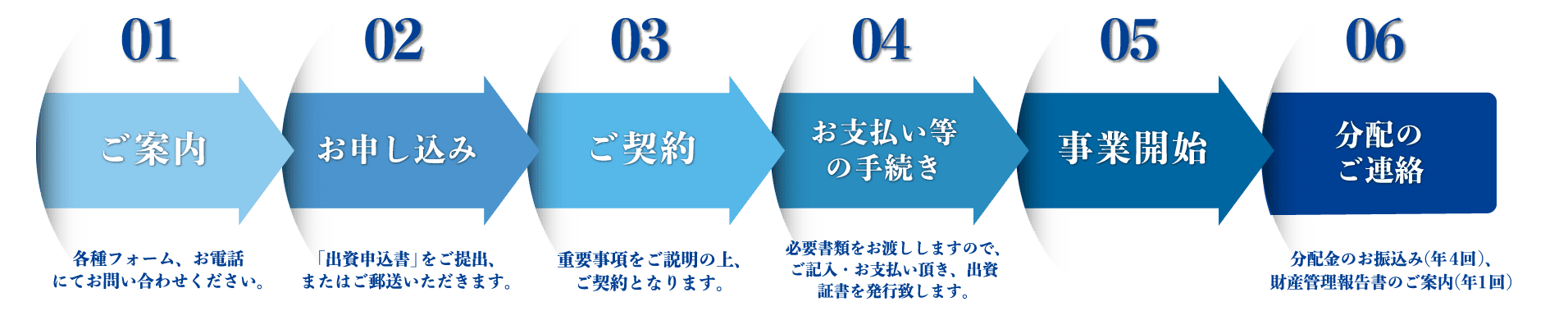

2.購入したい商品を見つけたら出資の申し込みをする

購入したい不動産小口化商品を見つけたら、出資の申し込みをします。

どの不動産小口化商品販売サイトも、おおむね以下の流れで出資をします。

不動産小口化商品への出資が完了すると、あとは分配金の入金を待つだけです。

3.運用中に生前贈与を進める

相続対策として不動産小口化商品を購入したのであれば、それを運用中に生前贈与をします。

早めに贈与をしておくと、分配金収入も含めて受贈者に移転することができます。

不動産小口化商品以外にも知っておきたい相続対策4選

当記事では不動産小口化商品を活用した相続対策について解説してきましたが、相続対策として有効な方法は他にもあります。

そこで、相続対策として知っておきたい4つの制度についても解説します。

1.結婚・子育て資金の贈与税の非課税

結婚や子育てをする子に対してその費用を親などが贈与する場合、贈与税が最大1,000万円まで非課税になります。なお、結婚だけの場合は300万円です。

「子育て」という名称になっているためすでに産まれている子どもを対象にしているように見えますが、不妊治療や妊婦検診などの費用も対象です。

2.教育資金の贈与税の非課税

大学などに進学するための教育資金として贈与をする場合、贈与税が最大1,500万円まで非課税になります。

なお、学校以外の場合の非課税枠は、500万円です。

この制度は令和8年(2026年)3月31日までで、教育資金という性質上受贈者は30歳未満であることが条件です。

3.住宅取得等資金贈与の非課税

住宅の新築や購入のための費用を贈与する場合、贈与税は最大1,000万円まで非課税になります。

省エネ住宅の要件を満たしている住宅であれば1,000万円、そうでなくても500万円を非課税で贈与可能です。

4.生命保険の非課税枠を活用する

被相続人自身が保険料を負担して加入している生命保険の保険金については、法定相続人1人あたり500万円の非課税枠があります。

たとえば、妻と2人の子が相続人の場合、生命保険金の非課税枠は1,500万円です。

生命保険を活用した相続税の節税方法は基礎控除と合算できることから節税効果が大きく、相続対策として広く活用されています。

また、生命保険の場合は受取人を指定できるため、被相続人の意向を反映しやすいことも相続対策として有効です。

まとめ

不動産小口化商品を活用した相続対策(相続税の節税)について、その仕組みや具体的な実践方法について解説しました。

また、相続対策の目的が相続税の節税であることを想定して、不動産小口化商品を活用した方法以外に知っておきたい制度についても解説しました。

これらの仕組みをしっかりと理解したうえで、もっとも有利な方法を選択するようにしましょう。

自信がないのであればプロである税理士に相談することも重要で、あとになって「こんなはずではなかった」ということにならないよう、万全の態勢で臨みましょう。

関連記事

こんなにある不動産小口化商品のメリット6選と知っておくべき注意点

(提供:ACNコラム)