J-FLEC(金融経済教育推進機構)は2024年4月、国民の金融リテラシー向上を目的に設立された官民一体の認可法人だ。この8月から活動が本格始動し、講師派遣の申込みや認定アドバイザーの受付がスタートした。

金融経済教育といえば、これまでも民間の金融機関で実施されてきた。今回J-FLECが新たに推進するものには、具体的にどのような違いがあるのだろうか。

ZUU online編集部はJ-FLEC理事長の安藤聡氏を訪ね、具体的な取り組み内容について詳しくインタビューした。

安藤 聡氏

設立背景にあるのは金融経済教育の圧倒的不足

ーーJ-FLECの設立背景を教えてください。

J-FLECは日本における金融経済教育が圧倒的に不足している現状を解決するためにつくられました。

2022年7月、金融広報中央委員会が実施した「金融リテラシー調査」で、「金融経済教育を受けたことがある」と回答した人が全体の7.1%しかいないという結果が出ました。

さらにこの調査で私が注目したのは「金融経済教育を行うべきだと思いますか?」という問いに対して、71.8%の人が「そう思います」と答えていることです。

日本の全世代の皆さんが金融経済教育をもっと行うべきだと考えておられ、社会的なニーズが極めて高いことを踏まえると、あらたにJ-FLECという組織が設立されたことは必然であると認識しています。

ーー「お金の知識をあなたの力に」というキャッチフレーズに込められた意図や思いを聞かせてください。

日本の社会は、お金のことをタブー視する文化・雰囲気があります。「子どもにお金の話をする必要はない」とか、「友達同士でお金の話をするのは品がない」という声がありますが、それは「お金の話=儲けや投機」というイメージがあるからです。

金融経済教育の目的は、まず一人ひとりが家計管理するための知識を得ることです。そのうえで、どのように自分自身に適した生活設計をするべきかを考えられるようにすることです。

人生は長いので、一人ひとりが自分のライフステージに合わせて家計管理と生活設計をできるようになれば、それが長期視点での資産形成につながります。

「投資教育を推進する」は誤解

ーーここでいう資産形成は、投資がメインになるのでしょうか。

よく誤解されますが、J-FLECは決して投資教育を推進するわけではありません。

もちろん政府の掲げる資産所得倍増、資産運用立国などの政策を担う立場ではありますが、決して投資を促すことだけを考えているわけではなく、人生を豊かにするために金融リテラシーを高めることが目的であり、その手段として家計管理、生活設計、資産形成すべてを含めた金融経済教育を推進しています。

お金の問題は、小学生から退職したシニア層まで、誰もが避けて通れない重要なテーマです。官民が一体になって、金融経済教育の機会を増やしていけば、社会そのものが大きく変わってくるのではないでしょうか。

リテラシーとは、知識と判断力を合わせたものをいいます。一人ひとりの知識と判断力、リテラシーを高めていけば、投資詐欺被害や金融トラブルも抑止できるはずです。

ーーこれまでも、民間の金融機関が金融経済教育を推進してきました。J-FLECでは特に中立性を大事にされていくということですが、どのような違いがありますか?

従来の民間で行われてきた金融経済教育も社会貢献活動としても意味合いはすばらしいと考えています。ただし、横の連携が不十分であった点は課題といえます。

これからさらに金融経済教育を加速するには、横串を通す組織がないといけない。官民一体の組織であるJ-FLECを立ち上げたことが課題解決に資すると考えています。

ーー具体的にはどのような取り組みを想定していますか?

まずは講師派遣(出張授業)が挙げられます。

たとえば全国各地の学校に無料で講師を派遣します。「教え方がわからない」という先生方のために、教材の無償提供や先生向けのセミナー開催にも取り組みます。

加えて、民間企業の職域にも展開していきます。確定拠出年金については企業に継続投資教育の努力義務が課されていますが、少なくとも年に一度の研修を実施したり、年齢層別のセミナーを開催しているところもあれば、制度変更の概要を社内ポータルに掲載して終わりのところもある。J-FLECでは、経営者や人事福利厚生担当役員に人的資本経営の重要性を啓発して、「従業員に向けた説明会を開催しませんか?」と提案し、無料で講師を派遣します。

また、地域の集まりへの講師派遣なども可能です。例えば公民館などで地域の仲間と囲碁を楽しんだ後、「最近NISAって聞くけど、よくわからない」という話題になったとします。そのようなとき、10人以上集まっていただければJ-FLECは無料で講師を派遣して学びの機会を提供します。

このほかにも、民間団体と共同でセミナーを開催し、無料の個別相談も受け付けるなど様々な事業を展開しています。

認定アドバイザーを早期に1,000名体制へ

ーー講師にはどのような方を認定しますか?

認定アドバイザーの新規募集を8月26日から開始しました。先に金融広報中央委員会などの団体で活動されていたインストラクターのうち、審査を経て、まずは424名を認定していましたが、教育の担い手を全国で十分に確保すべく、早期に1,000名体制にしたいと考えています。

ーー講師の質をどのように担保しますか?

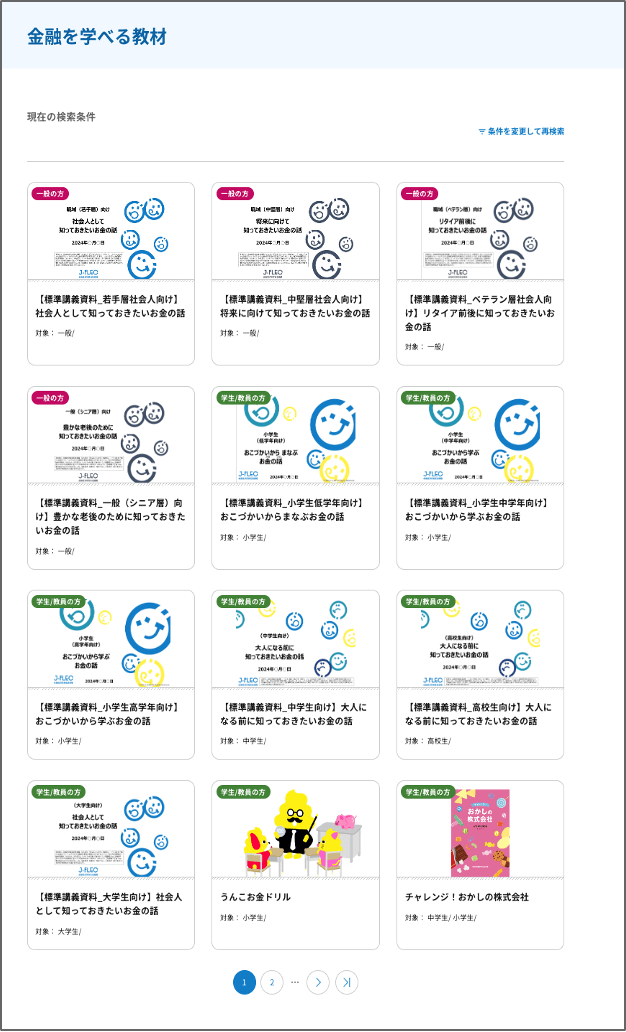

8月14日、10種類の標準講義資料を公表しました。

民間による金融経済教育は独自教材がほとんどで、内容に少し偏りがあります。J-FLECでは、全世代に対して適した教育をしていただくために、10種類の標準講義資料を作成し、ホームページで公表しました。

- 小学生低学年向け

- 小学生中学年向け

- 小学生高学年向け

- 中学生向け

- 高校生向け

- 大学生向け

- 若手層社会人向け

- 中堅層社会人向け

- ベテラン層社会人向け

- シニア層向け

標準講義資料は、お金に対する知識や判断力を身につけていただくことがメインの内容になっています。例えば、生命保険、損害保険の活用方法や住宅ローンを利用する際のポイント(例えばどういう借り入れをするとよいか。固定金利か変動金利か。)なども盛り込まれています。

8月中旬に公開したばかりですが、総じて評判は良いです。Youtubeで「J-FLECの標準講義資料がものすごくすばらしい」という投稿をしていただいているケースもあり、心強く感じました。

講師派遣やイベント・セミナーの実施目標は一年に1万回

ーーJ-FLECの取り組みについて、数字目標はありますか?

数値目標としては、講師派遣の実施やイベント・セミナーの開催を1年に1万回、参加者数として75万人を一つの目標としています。金融庁や金融広報中央委員会、主要業界団体の2023年の実績で5,000回開催されたので、まずはこれを倍にしようというのが目標です。参加者数については30万人ぐらいの方が受けていただいたので、2.5倍の75万人に設定しました。

国全体に広く金融経済教育を敷き詰めることで達成していきたいと意気込んでいます。

ーーどのような状況が実現したら、J-FLECの取り組みは成功したといえるでしょうか。

冒頭でご紹介した金融広報中央委員会のアンケート調査は今後J-FLECが実施するのですが、5年後のアンケートで「金融経済教育を受けた」と回答する人が20%になることを意識しています。ただし、その比率が20%になったからといって、満足できるかどうかは別の問題です。

重要なことは、個人の行動変容が実現できるかどうかであると考えています。例えば、J-FLECの出張授業を受けた方が「生活設計等にどの程度意識を持つようになったか」「外部知見をどの程度活用するようになったか」をKPIとして確認していきたいと考えています。また、個人の金融資産の持ち方が預貯金と投資でどのように変わっていくかも意識しています。

大風呂敷を広げるつもりはありませんが、やるべきことを着実にやっていくことで、社会を変えられると確信しています。

「何を買うか」ではなく「どういう考え方をすべきか」

ーーJ-FLECの金融経済教育では具体的な商品の紹介はしないということですが、個人の方が一番気になるのは結局、「何を買えばいいか」ということではないかと思います。この点について、どう考えますか?

むしろ私は逆であると考えています。「何を買ったらいいか?」ではなく、金融商品を選ぶときに「どういう考え方をしたらいいか?」。それをまず教えてほしいと、みなさんが期待しているように思います。

ある程度、リテラシーがあって、自分で投資をしているような方にも「本当に大丈夫ですか?」と問いかけてみたいです。「家計の管理はできていますか?その上で預貯金と投資のバランスを考えていますか?」と。ある程度の投資経験がある人でも正直、大丈夫かな?と思うことがあります。

まず、個人の金融商品に対する知識と判断力を向上させたいと思います。講師を派遣したり、セミナーを開催したり、個別相談をしたりして、教育の機会を提供することで、商品を選ぶ際の目線が上がります。

一方で、商品を提供する方もうかうかできなくなります。金融機関の営業担当者の説明を聞いたが、説明が不十分で納得いかなければこの金融機関は頼りにならないという評価になります。

従って、金融機関側も、「顧客が求めている良い商品を提供し続けないと自らのビジネスが危うくなる」、そういうプレッシャーを感じるはずです。

この緊張感ある信頼関係を維持することこそが極めて重要であり、関係者全員の知識レベルが上がれば、商品を買う方も売る方も優れた商品しか選ばなくなるという状況がつくれたら素晴らしいと思います。

ーーJ-FLECが目指す新たな金融経済教育とは何ですか?

全ての年代をシームレスにつなぐということを早く始めたいと考えています。

金融経済教育というと、どうしても若い人を対象にするほうが効率いいのでは?と質問いただくことも多いです。確かに、小・中・高校での金融経済教育は重要です。ただし、現在の学生が社会に出るまでには時間がかかりますので、「30年後には日本人の金融リテラシーは上がっているでしょう」では遅すぎます。

一線を退いて悠々自適に生活している人に家計管理は必要ない、ということはありえません。シニア世代にとっては、手元の資金をいかに効率的かつ有効に使っていくかが重要になります。時間に余裕が出てくると、やりたいことが増えてきますが、その中で「毎月、旅行にいっても大丈夫か?」という風に考え、管理できることが大切です。

また、全年代を通じて、金融トラブル防止も必須の知識だと考えています。金融リテラシーを高めることで、簡単には騙されなくなる、これも非常に重要なことです。

その意味でも、金融経済教育は、若い人たちだけではなく、若手・中堅・ベテランの社会人や、退職後のシニアも対象として、徹底的に敷き詰めていきたいので、全年代に対してライフステージに応じたテーマを対象にします。標準講義資料を10の階層別に作成した意味も、そこにあります。

そのためにはイベントで学ぶ機会を提供したり、個人の相談を受け付けたりする活動が定着することで、J-FLECが設立された意義を実感していただくために、そして社会からの期待を上回る成果をあげるために全力で頑張ります。