年収倍率と修正年収倍率の概要

◆年収倍率の概要

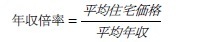

住宅価格のファンダメンタルズ指標の一つに年収倍率がある。下記数式の通り、住宅取得者の年収に対して住宅価格が何倍かを示したものである。年収倍率が高いほど、住宅が買いにくく、住宅価格の割高感が強いことを示す。

年収倍率の長所は、シンプルでわかりやすいことだ。そのため、メディアで取り上げられることも多い。また政府が1992年の「生活大国5ヵ年計画」において、大都市圏の年収倍率を5倍程度にすることを政策目標に掲げたこともあり、最も身近なファンダメンタルズ指標の一つと言える。

一般に年収倍率は5倍以内が適正と言われることが多いが、その水準だけを見て、ファンダメンタルズからの乖離をはかれるわけではない。例えば東京のマンションの場合、年収倍率は恒常的に5倍を上回るなど、地域毎に差がある。従って、水準だけを見るのではなく、過去の平均やバブルとされた状況と時系列で比較することにより、不動産市場の過熱感をはかることが有効である。

本稿では東京都の方法に倣い、年収倍率を算出した。データ出所は下記の通りである。

・平均住宅価格:不動産経済研究所「首都圏マンション動向」の新築マンション価格を75m2換算

・平均年収:東京都「東京都生計分析調査報告」の勤労者世帯の実収入

◆修正年収倍率の概要

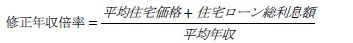

年収倍率には、住宅ローンに関する要素が含まれていないため、住宅ローン金利低下の影響を捕捉できない。本稿では、年収倍率に住宅ローンの要素を加え、修正年収倍率と呼ぶことにした。修正年収倍率は、下記数式の通り、住宅ローン借入元本と住宅ローン総利息額の和、すなわち住宅ローン総返済額が住宅取得者の年収に対して何倍かを表した指標である。

修正年収倍率では、年収倍率の長所である、わかりやすさを損ねないことを重視した。従って、比較的影響の小さい住宅ローンに関する手数料などの要素は考慮に入れていない。住宅ローン総返済額を計算する際の前提は下記の通りである(*3)。

・返済期間:30年

・借入金利:2003年9月以前=旧公庫融資基準金利、2003年10月以降=フラット35借入金利

・返済方法:元利均等返済

・頭金:なし

頭金を考慮しないため、住宅ローン借入元本は住宅価格と等しくなる。従って、前述の数式は、下記の通り、置き換えることができる。

なお前述の前提に基づけば、修正年収倍率と年収に対する年間の元利金返済の比率を表す返済比率(DTI、Debt to Income)の関係は、下記数式の通りとなる。

本稿における返済期間の前提は30年なので、修正年収倍率が30倍であれば返済比率100%、修正年収倍率が10倍であれば返済比率33%を意味する。返済比率30%前後が無理なく住宅購入できる一つの水準とされることを勘案すれば、修正年収倍率10倍程度が住宅市況を判断する上での目安だと言える。但し、年収倍率と同様、修正年収倍率も地域などによって、平均的な水準が異なる。従って、水準だけではなく、過去との比較から、ファンダメンタルズからの乖離をはかることが重要である。

--------------------------

(*3)・借入期間:30年

住宅金融支援機構「民間住宅ローンの貸出動向調査」によれば、2014年度の住宅ローン新規貸出における貸出期間は平均25.7年で、貸出期間25年超30年以下が44.0%と最も大きい。従って、借入期間を30年とした。

・借入金利:全期間固定金利(フラット35借入金利、旧公庫 基準金利)

上記調査によれば、借入金利は変動金利型が54.7%と大宗を占め、全期間固定型は5.6%と比較的少ない。但し、効率市場仮説に基づけば、変動金利型の場合も固定金利型の場合も、住宅ローン総利息額は同一となる。従って、データ取得の制約もなく、全期間固定型の中でも知名度が高い、フラット35借入金利を採用した。

・返済方法:元利均等返済

計算の容易さから元利均等を選択した。なお現在の低金利下では、当初返済負担の軽い、元利均等返済を選択する利用者が多いと推察される。

・頭金:なし

わかりやすさを重視するため、頭金は考慮に入れなかった。

--------------------------