金融市場(12月)の動きと当面の予想

◆10年国債利回り

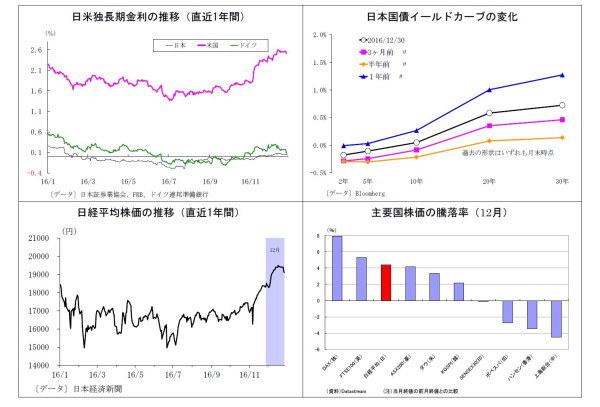

12月の動き 月初0.0%台前半からスタートし、月末は0.0%台半ばに。

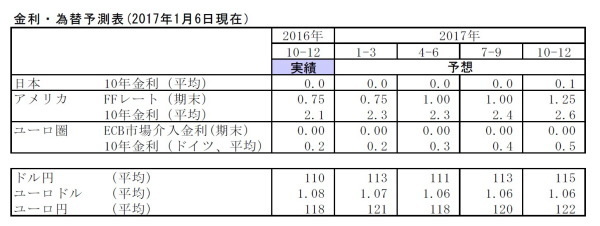

月初、0.0%台前半から半ばで推移した後、OPEC非加盟国の減産合意を受けた米金利上昇が波及する形で12日には0.0%台後半に。14日に日銀が超長期国債買入れ増額とオペ予告を実施したことで一旦低下したが、同日の米FOMCで17年の想定利上げ回数が引き上げられたことに伴う米金利上昇を受けて16日には一時0.1%を付ける。以降は米金利上昇が一服したことに加え、20日の黒田総裁会見で長期金利の操作目標を引き上げない姿勢が示されたことでやや低下。利益確定などに伴う株安が進んだ29日には0.0%台前半に。月末も0.0%台前半で終了した。

当面の予想

足元は0.0%台半ばで推移。最近は米金利上昇の上昇が一服しており、金利上昇の抑制に働いている。今後はトランプ新政権発足に伴って過度の期待が一旦剥落することで米金利がやや低下し、それが波及する形で日本の長期金利も小幅に低下すると予想している。仮に米経済指標の改善などによって金利上昇圧力がかかる場面があっても、指し値オペや国債買入れ増額などの日銀の金利抑制策が警戒されるため、金利の上昇余地は限定的になる。

◆ドル円レート

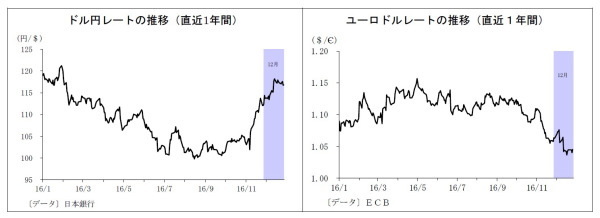

12月の動き 月初114円台前半からスタートし、月末は116円台後半に。

月初は103円~104円台での一進一退となったが、12日にはOPEC非加盟国の減産合意を受けた米金利上昇とリスク選好によって115円台半ばへ。さらに、FOMCでの17年想定利上げ回数引き上げを受けた15日には117円台、翌18日には118円台までドルが上昇した。その後は材料出尽くし感や地政学リスク(中国による米潜水艇拿捕、ドイツのテロ)が意識されたことで、117円台に水準を落としての推移が続いたが、29日には米住宅指標の悪化を受けて116円台後半に下落。月末も116円台後半にて着地した。

当面の予想

今年に入って一旦118円台までドル高が進んだが、思ったほどタカ派的でなかったFOMC議事録や米雇用関連指標の悪化を受けてドルが売られ、足元では116円付近で推移している。目先は本日の米雇用統計の内容次第だが、その後はトランプ新政権発足に伴ってトランプ氏の発言が増え、いいとこ取りの期待が剥落すること、米10-12月期決算でドル高の悪影響への懸念が強まることなどから、一旦円高方向への調整が予想される。水準としては、115円を割り込む可能性が高いと見ている。

◆ユーロドルレート

12月の動き 月初1.06ドル台前半からスタートし、月末は1.05ドル台前半に。

月初、1.06ドル台前半でスタートした後、イタリアの国民投票終了に伴う出尽くし感からユーロが買われ、5日には1.07ドル台へ。その後、ECB理事会で量的緩和が市場の予測を上回る9ヵ月延長となったことで1.05ドル台に下落。さらにFOMCで17年の想定利上げ回数が引き上げられたことでドル高圧力が強まり、15日には1.04ドル台前半に下落した。20日にはドイツでのテロ事件発生を受けて1.03ドル台まで下落したが、その後は1.04ドル台で推移。月末には米金利低下や持ち高調整のユーロ買いもあり1.05ドル台前半に上昇して終了した。

当面の予想

今年に入って、ドル高圧力の高まりから一旦1.03ドル台に低下したが、FOMC議事録や米雇用関連指標の悪化を受けたドル売りによって、足元は1.05ドル台前半に持ち直している。今後については、ドル円同様、目先は本日の米雇用統計次第だが、その後は過度のトランプ期待が剥落すること、米10-12月期決算でドル高の悪影響への懸念が強まることなどから、ややユーロ高圧力が強まると予想。ただし、欧州は春に蘭仏の重要選挙を控え、政治リスクが意識されやすいことから、ユーロが積極的に上値を追う展開にはなりにくい。

上野剛志(うえの つよし)

ニッセイ基礎研究所 経済研究部

シニアエコノミスト

【関連記事】

・

2017年はどんな年? 金融市場のテーマと展望~金融市場の動き(12月号)

・

日銀の苦境はまだまだ続く~金融市場の動き(11月号)

・

原油相場は危険な時間帯へ~金融市場の動き(8月号)

・

原油価格下落リスクは無くなったのか?~先行きのシナリオ

・

企業物価指数(2016年5月)~原油安一巡も大幅なマイナス