前回の記事では、主に譲渡益を主眼にして解説 してきましたが、株取引による収益は「配当」によるものもあります。そして、「源泉徴収無しの特定口座(もしくは一般口座)」を開いて確定申告を行なうときに、税金を安く抑えるためには配当金を考慮に入れたうえで申告方法を選択する必要があります。

今回は、配当金にまつわる「確定申告を実際に行なうときのチェックポイント」について解説します。

※本記事は、2017年2月時点の情報をもとに構成されています。

株取引の確定申告では「配当金」の扱いも見逃せない

上場企業が発行している株(上場株)や投資法人などから得られる配当金は、受け取る段階で下記の税率に従い源泉徴収されているので、本来は確定申告をしなくても構いません( ただし、上場株の持株比率が3%を超える大口株主や、未上場会社の株などから得られる配当などは除く )が、申告の方法次第で納税額を抑えることができます。

| 配当の種類 | 税率 |

|---|---|

| ・(大口株主を除く)上場株式などの配当 ・公募証券投資信託の収益分配など | 所得税:15.315% 住民税:5% |

| ・大口株主が受ける上場株式などの配当 ・未上場株式などの配当 | 所得税:20.42% (住民税は確定申告で徴収) |

ちなみに、未上場会社の株などから得られる配当金が以下の計算式より少ない金額の場合は「少額配当」とされ、所得税の確定申告の義務が免除されます。

[少額配当の計算式]

10万円×配当計算期間の月数÷12

※配当計算期間が1年を超える場合には12か月として、配当計算期間に1か月に満たない端数がある場合には1か月として計算。

確定申告で得られるメリット

配当金を確定申告する場合の課税方法には「 申告分離課税 」「 総合課税 」の2種類があり、受けられるメリットが異なります。それぞれの方式と受けられるメリットの違いをまとめると、以下のようになります。

では、表中にある「配当控除」「損益通算」「借入金利子の控除」の各メリットについてみていきましょう。

配当控除(申告分離課税:×/総合課税:○)

「配当控除」とは、 配当所得を総合課税で確定申告することにより、配当所得の5~10%の控除が得られる (所得税の場合。住民税は1.4~2.8%)というものです。この控除は、日本国内に本店がある法人から受ける配当金に限って受けられるもので、外国株など海外法人から受ける配当等は対象となりません。

控除率は配当以外の所得(例:給与所得)に配当所得を加えることで算出した「課税総所得金額」で1000万円を境にして異なり、 1000万円以下の場合は所得税10%・住民税2.8%、それを超えると所得税5%・住民税1.4% になります。

例として「課税総所得が195万円超330万円以下の人が、総合課税で申告した場合」を考えてみましょう。総所得がこの額だと10%の所得税がかかりますが、配当控除が10%受けられるので所得税分がまるまる戻ってくる計算になります。

損益通算(申告分離課税:○/総合課税:×)

損益通算とは「 株の譲渡損失と配当金による利益を通算できる 」というものです。譲渡損失と通算することで利益の総額を減らすことができるので、減少分にかかっていた税額が戻ってくるようになります。

また、損益通算しても引ききれなかった譲渡損は、最大3年まで繰り越すことも可能(繰越控除)ですが、確定申告をすることが条件となります。

借入金利子の控除(申告分離課税:○/総合課税:○)

信用取引による買い注文など借入金で株式を購入した場合、借入金についた利子は必要経費として所得から差し引くことができます。ただし、年間で支払った利子のうち「その株式をもっていた期間に対応する利子」だけが対象となるほか、すでに同年中に売ってしまった株式にかかっていた利子は譲渡所得の経費扱いとなり、配当所得の経費にはできないので注意が必要です。

総合課税と申告分離課税、どちらが得?

さて、この二つの課税方法、一体どっちを選んだら得をするのでしょうか? それぞれ見比べてみましょう。

金額にもよりますが、 譲渡損がある場合は申告分離課税を検討 してみるといいでしょう。極端な話ですが、配当で得た利益以上の譲渡損がある場合、申告分離課税で損益通算を行なうことで、源泉徴収された税金がまるまる戻ってきます。

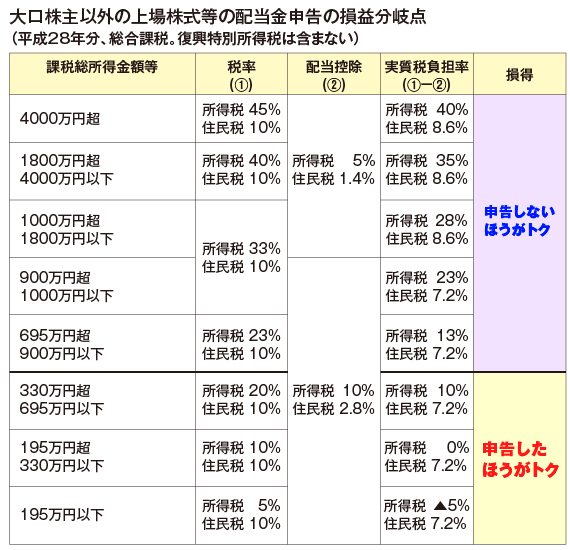

一方、 総合課税でトクをするには、自分の課税総所得金額と税率を考える 必要があります。以下の表をご覧ください。

これは、先に述べた配当控除の率と課税総所得金額ごとの所得税率・住民税率を並べた表です。

上場株式から得られた配当所得からは所得税と住民税あわせて20%(復興特別所得税0.315%を除く)が源泉徴収されていますが、 総合課税で確定申告することで「課税総所得金額に応じた所得税率と10%の住民税」がかかるよう、税金の調整が行われます 。そして、確定申告した場合の税率から配当控除の分を差し引いた「 実質負担率 」と元々かかっていた源泉徴収税率(20%)を比べることで、申告した際の損得を判断することができます。

たとえば、課税総所得が330万円超695万円以下の人は総合課税方式で申告することにより、実質負担率は「所得税10%+住民税7.2%」になるので、20-(10+7.2)=2.8%分の税金が返ってきます。

695万円超900万円以下の人が申告すると、実質負担率は「所得税13%+住民税7.2%=20.2%」となり、源泉徴収されている20%に加えて0.2%分の税金を納めなければならなくなります。 課税総所得が695万円付近 の方で確定申告する場合は、配当金の扱いに留意する必要があるでしょう。

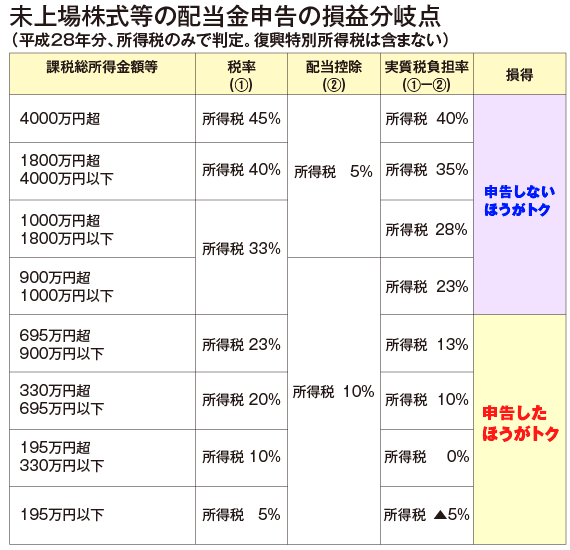

未上場株からの配当や大口株主の配当についても、以下の表を使って同様に考えることができます。この場合、住民税は特別徴収されない(=申告が必要)ため、所得税のみで判断します。

以上のように、株取引で得た利益を最大限に享受したり損失をリカバーするために、確定申告の知識はなくてはならないものです。「今年初めて確定申告をする」という人も「今年から株取引を初める」という人も、税金についても学んでみるといいでしょう。(提供: 日本実業出版社 )

【編集部のオススメ

日本実業出版社記事

】

・

初めての株取引でトクするための確定申告の基礎知識・その1

・

リニューアルされた源泉徴収票の見方、ご存じですか?

・

災害・出産・ふるさと納税etc. イザというときの確定申告ガイド vol.1:雑損控除

・

災害・出産・ふるさと納税etc. イザというときの確定申告ガイド vol.2:医療費控除

・

災害・出産・ふるさと納税etc. イザというときの確定申告ガイド vol.3:寄付金による控除