要旨

日本銀行による強力な金融緩和の実施は、債券市場において投資家構造や価格体系にも大きな影響を与えており、流通市場の機能度低下を懸念する声が高まるなど、ある種の歪みさえ生じさせている。市場に存在する国債の約4割を保有している日本銀行は、単なる最大の投資家であるだけではなく、金利の上下動や適正と考えられる水準までもコントロールしてしまっている市場の支配者である。日本銀行が多くの国債を保有し、個人や海外勢の保有が限定的であるという構造に変化がないため、格下げ等を契機として海外から売り込まれ金利が上昇するといった展開も予想し難い。財政規律の弛緩を危惧する見方がある一方で、金融緩和や不十分な成長政略によっても日本経済を成長させるビジョンが描けていない中では、管理された中での財政出動による景気刺激策が必要なのではないか。

はじめに

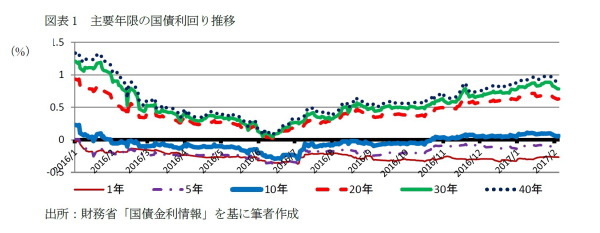

日本銀行は2016年1月29日の金融政策決定会合において、マイナス金利付き量的・質的金融緩和の導入を決定し、即日、公表した。金融機関等が日本銀行に有している当座預金残高のうち、基礎残高(*1)には0.1%の付利を維持するものの、マクロ加算残高(*2)は0%の付利とし、更に、上積みとなっている政策金利残高(*3)に対してはマイナス0.1%の付利をすることが発表された。実際の適用については、次の積み期間となる2月16日からとされたが、サプライズを伴ったアナウンスメント効果は大きく、特に、短期から中期年限までの金利水準が一気に低下した。その後、実際にマイナス金利の適用が始まると、10年金利の水準も更に低下しマイナスになった。債券市場の代表的なインデックスであるNOMURA-BPI総合も、3月上旬には全体の利回りがマイナスとなってしまった。

その後、6月末の英国におけるEU離脱の可否を問う国民投票の結果を受けて、更に、金利水準は低下し、7月の前半には40年国債利回りですら、0.1%を下回る事態すら現出した。実際に、財務省が発表した7月6日の国債金利情報では、20年国債0.022%、30年国債0.042%、40年国債0.067%となっており、イールドカーブは極めてフラットな形状になっていた。このような水準では、超長期年限の国債に投資をしても十分な利回りを得ることができなくなってしまう。超長期年限にも投資することで利回りを稼ぎ長年続く低金利を耐え忍んできた生保や年金といった投資家には、大きな打撃となったのである。もちろん、中短期の国債利回りがマイナスになった影響で、中期年限を主な投資対象とする金融機関等の経営にも甚大な影響を与えることになった。

日本銀行は市場参加者の意見を収集し、また、マイナス金利導入の過程での市場とのミスコニュミケーションを正すべく、7月の金融政策決定会合において金融緩和政策に対する包括的な検証を行うことを約束した。その結果として9月21日に導入されたのが、長短金利操作付き量的・質的金融緩和であった。新しく導入された政策の柱は二つあり、まず、イールドカーブ・コントロールでは、短期金利をマイナス0.1%程度、10年金利を0%程度となるように市場を誘導することが示された。必要に応じて指値オペを導入することも示されている。これまでの目標であった“国債の日銀による保有残高の積増額を年間80兆円程度とする”ことを表面的には維持しつつ、実際には、金利水準そのものを政策目標にしている。第2の柱のオーバーシュート型コミットメントでは、最終的な政策ターゲットの「物価安定の目標」である2%が安定的に実現するまで政策継続が宣言されている。政策の外見は変更されたものの、引続き、国債等の買入れにより、金利はマイナスから低水準にコントロールされることが確定したのである。

日本銀行が短期と10年の目標金利水準を設定したことで、間にある年限の金利水準はほぼその二つを繋ぐ線上に乗ることになった。金利のボラティリティは大きく低下することが期待された。ところが、10年に近い年限は10年金利水準に左右されるものの、より長い超長期の金利水準は、日銀の国債買入れオペ次第で水準が決まることは容易に想像された。必ずしも市場参加者が多くない超長期年限の金利は、大きく変動する可能性が高まったのである。なまじ7月に強烈なフラットニングを経験したため、超長期金利はバネのように大きく跳ね上がる危険性さえ意識されるようになった。

このように、日銀による膨大な金融緩和の影響を受けて、金融市場には大きな歪みが生じている。既に、国債市場のみならず、社債等一般債市場においても、同様に歪みが見られるようになっている。本稿では、金利市場及び一般債市場で観測される市場の歪みに関する問題の存在を確認するとともに、その先にある財政規律と経済成長の問題にまで言及してみたい。

------------------------------

(*1)「量的・質的金融緩和」のもとで各金融機関が積み上げた既往の残高

(*2)所要準備額に相当する残高及び金融機関が貸出支援基金および被災地金融機関支援オペにより資金供給を受けている場合の残高の合計等

(*3)各金融機関の当座預金残高のうち、基礎残高とマクロ加算残高を上回る部分

------------------------------

フラットニングは解消されたものの、市場の歪みは残る

◆現在の債券市場はバブルではない

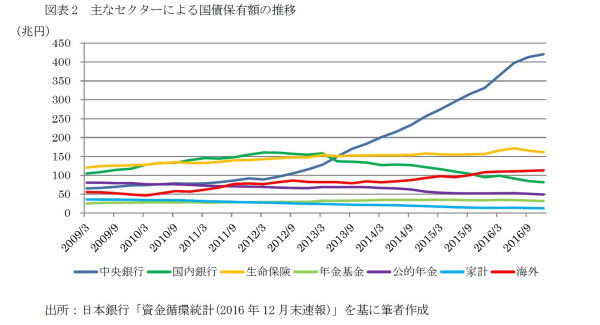

現在の債券市場の現状をバブルと表現する見方は少なくない。しかし、1980年代後半に株式や不動産で確認されたバブル現象とは、やや様相を異にするものである。その当時から運用業界に席を置いて来た経験に基づいて言えば、当時の株式や不動産は、何でもが買い材料にして購入され、多数の市場参加者が値を吊り上げて行った過程にあった。まさに、相場は買いが買いを呼ぶオーバーヒートであった。ところが、現在の債券市場においては、既にメガバンクが国債を主な投資対象から外しているように、投資家の多くは十分な利回りが得られない国内債を投資の主対象から外しているため、決して相場に過熱感はない。現実を直視するならば、市中に発行されている国債の約4割を中央銀行である日本銀行が買上げているだけに過ぎない相場である。決して、17世紀オランダで見られたチューリップバブルのような熱狂ではなく、単に、市場を圧倒的に支配しているたった一人の投資家が、淡々と流通する国債を買い上げているだけなのである。

市場に熱狂はなく、参加者のほとんどが醒めた目で国債市場の動向を見つめている。何しろ巨大な投資家が屹立しており、結果的に、市場は日本銀行の動向に左右されるだけのものになってしまっている。今年の1月下旬から2月の頭に生じた市場の変動は、日銀の国債買入れオペの動向に着目せざるを得ない市場参加者と金融市場当局との間のミスコミュニケーションにより、トランプ相場による軟弱な地合いもあって、金利が不必要に変動してしまったものである。結局、2月末に日本銀行が国債買入れオペの予定を公表することで、市場の思惑や疑念に対し極力透明度を高めようとする努力を示すことになったのである。

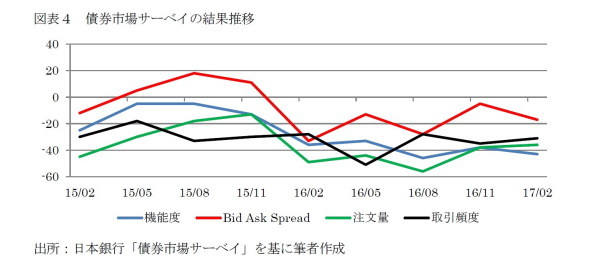

◆日銀のオペが市場を正常でなくしている

日本の現在の経済情勢は、前代未聞の少子高齢化の進展、総人口の減少といった展開から、既にこれまで正常と考えられていた状況とは全く異なるものになっており(*4)、それに加えて、日銀の金融緩和によって国債流通市場のあり方が変質している。国債発行量のおよそ4割以上を中央銀行が保有し実質的に市場を支配しているため、国債流通市場はかつてのような取引の姿を維持できていない。

市場参加者に対する3ヵ月毎のアンケート調査結果を見ても、国債市場の流動性が低下した後、現状では、ほぼ底這いの状況にあると見て良いだろう。現在の債券市場の機能度について、高いと答えた回答者の比率から低いと答えた回答者の比率を控除したDI(Diffusion Index)で、マイナス40~50の結果が継続しているという現状は、尋常な姿でない。そもそも、日本では、アンケート回答者の多くは、極端な値を選ばないのが普通であると考えられており、一般的には、DIはなかなか大きなマイナスにはなり難い(*5)のである。

日銀が導入した国債買入れオペのスケジュールの事前発表は一定の効果が期待できるものの、市場が大きく変動した際には、果断に指値オペ等の手段によってイールドカーブ・コントロールを行う方針が示されており、引続き、市場の状況と日銀オペの動向には注目が集まるだろう。市場参加者の疑心暗鬼が完全に晴れることはないし、日本銀行もオペの自由度を完全に失うものではない。結局、お互いが手足を縛られない範囲で、容認される狭い範囲のマーケットにおいてプレイヤーを演じるしかないだろう。イールドカーブ・コントロールとは、言い換えれば、中央銀行による価格統制に近い。取引や保有の規模に厳然とした差がある以上、他の市場参加者は、圧倒的な支配力を持つ最大の買い手の動向によって影響のあることを、受忍しなければならない。一般的に、こうした類のプレイヤーの存在を“市場のガリバー”と呼ぶことはあるが、既に日銀は、単なる旅行者のガリバーではなく、王冠をかぶった支配者であるガリバーなのであって、それは絶対王権に近しい存在と考えられる。

現状では、日銀が水準を明示していない年限の金利水準を、どの程度の水準が適正と考えているかは不明であるし、明示されている年限の許容幅も定かではない。特に、10年を越える超長期金利の居所については、まったく不透明であるとしか言いようがない。日銀によるオペの状況を見て推測するしかないが、当然、為替や経済環境によって、適正と考えられる水準も変化する可能性が高い。結局のところ、日銀の動きを観察するしかないだろう。日銀が均衡イールドカーブ(*6)の水準を提示すれば良いという見方もあるが、それこそが完全な管理相場の世界であり、現状は強大な絶対君主を抱いている以上、部分的な管理相場になっているだけなのである。

------------------------------

(*4)德島勝幸「これから日本経済の直面する課題」月刊資本市場2014年1月号

(*5)債券市場の機能度に関する2017年2月のサーベイ結果では、“高い”という回答が「0」で、“さほど高くない”が「57」、“低い”が「43」で、結果としてDIが▲43になっている。

(*6)均衡実質金利の集合。詳細については、今久保圭他「均衡イールドカーブの概念と計測」日本銀行ワーキングペーパーシリーズ2015年6月を参照されたい。

------------------------------

国債だけでなく一般債にも歪みが生じている

◆国債対比スプレッドという考え方

債券市場には、国債以外にも地方債や財投機関債、社債といった発行体や根拠規定に基づいた複数の類型の債券が存在している。日本においては国債の発行残高が圧倒的であり、代表的な市場インデックスであるNOMURA-BPI総合の時価を見ると、国債の比率が80%以上を占めている。こうした債券種別構成の多様化の遅れは、他の先進国では見ることが出来ないとされる。日本証券業協会では“社債市場の活性化”に向けた検討と取組みを進めているが、金融機関による融資という社債と競合するファイナンス手段が巨大なプレゼンスを持ち、しかも、監督官庁から貸付残高の確保に向けた要請が存在している。その結果、事業会社の発行する社債市場が欧米並みの地位を獲得することは、難しいと考えられる。一方、債券の信用力評価の観点から、政府保証債や財投機関債、地方債については、明示や暗黙の政府保証が存在すると考えられることから、準ソブリン債と考えることもできるが、日本においては、国債の発行残高があまりにも大きいために、国債以外の債券についてまとめて“一般債”と括られることが少なくない。

発行体の信用力評価に意味がある社債に比して、準ソブリン債の場合は、信用力の要素がほとんどなく、むしろ流動性や規制上の取扱い格差が利回りに影響を与えている。その結果、一般債の利回りについては、同年限の国債利回りと国債利回りに対する上乗せ(スプレッド)の和と分解して考えることができる。これは、欧米の債券市場においても一般的な評価方法であり、信用リスクの観点からは無リスクとされる国債利回り(*7)に対して、当該債券が有する信用リスクや流動性リスク等に由来したスプレッドが乗ると想定する(*8)。このように考えることで、年限の異なる債券についてスプレッドの大小で比較考量することができるようになる。例えば、5年債でスプレッドが大きく乗った利回りの債券と、20年債でスプレッドがあまり乗っていない利回りの債券とが、結果的に同じような利回りとなる場合も考えられる。具体例を挙げると、2月9日に募集された兵庫県の15年債の利回りは0.504%で国債対比スプレッドは+11.5bpsであった。一方、約10日後に募集されたアコムの7年債は、利回り0.59%で国債対比スプレッドは+60bpsでプライシングされている。こうした年限も信用力等もが異なる債券の利回りを比較するのに際して、基軸となるのが国債対比スプレッドという考え方(*9)である。

------------------------------

(*7)本来的には、無リスクと考えるべきなのは短期国債であり、長期国債については償還までの期間リスクが存在するために、理論的には長短スプレッドが乗っていると構成することが可能である。

(*8)マネタリーアフェアーズ現代社債投資研究会編著「現代社債投資の実務 第三版」第10章第2節2008年9月

(*9)スプレッドには、債券に組込まれたオプション性を組込んだ評価方法もあるが、理論的な詳細については、より専門的な書籍を参考にされたい。

------------------------------

◆国債対比スプレッドの崩壊

国債対比スプレッドが一般債の評価における本来的な基軸と考えられることから、日本の一般債の新規発行市場においては、国債対比のスプレッドに基づいて投資家のニーズを探るスプレッド・プライシング方式が標準的な条件決定の手法とされて来た。ただし、歴史自体はあまり古いものではなく、1994年にNTTが初めて国内普通社債の発行条件に適用したものとされる。一般債の発行市場においては、5年・10年・20年と主要な国債の発行年限に対応した年限での債券発行が多いのは、新発国債利回りを参照して一般債の値決めが可能だからである。ところが、日銀による金融緩和の強化で国債利回りが低下したことによって、スプレッド・プライシングの適用が徐々に難しくなって来た。マイナス金利政策の導入によって、5年国債の利回りがマイナスとなり、それまで2年債や3年債等で限定的に生じていたマイナス利回りの国債対比のプライシングが容易でないという問題が、他の年限へと一気に拡大してしまった。2016年2月に入り10年国債利回りがマイナスに陥ると、プライシングの基軸となる目線がなくなってしまい、発行体も投資家も当惑してしまったのである。

ベースとなる国債利回りがプラスだろうがマイナスだろうが関係ないとするのは、市場実態や投資家の行動を理解しない見方であろう。マイナス利回りの国債は、投資家にとって償還まで保有できる債券ではない。債券の利回りは投資時点から償還時点までの収益率を表すもので、保有期間中に金利の上下動によって途中での時価変動があるものの、最終的に債券は元本が償還時に返済される。結果的に、保有期間中の金利変動は通算すると吸収・相殺される。そのため、債券を償還まで持ちきることを明示した場合、「満期保有目的債券」に区分することで期中の時価変動を財務諸表に影響させないことが認められている。保有期間中に売却する意図のある場合には、「売買目的有価証券」に区分して評価損益も含めて損益計算書に反映することになるし、途中で売却するかもしれないとして「その他有価証券」に区分すれば、評価差額は貸借対照表の純資産の部に反映されることとなる。

投資家によって、また、種類によって、債券の投資手法が異なるために、結果として、会計面での取扱いも異なって来る可能性が高い。日本の債券市場において、一般債の流動性は総じて低く、多くはバイアンドホールドの形で償還まで保有の継続される可能性が高い。つまり、満期保有目的債券や保険業に認められている責任準備金対応債券の区分で持ち切り運用の対象となるものと考えられる。そうした場合、マイナス利回りの一般債が購入される可能性は高くない。購入時より更に金利が低下すれば売却益が得られるものの、償還まで持ち切った場合、毎期の評価として、または、償還時点で損失が発生してしまう。歴史的には、高クーポンの債券が低金利局面で強いオーバーパーから嫌われる傾向が見られたが、それでも、高いクーポンから得られる利息収入が魅力的であった。しかし、マイナス金利の世界においては、持ち切ると累積では損失になる。そもそもフィデューシャリー・デューティーの観点から、マイナス利回りの債券を持ち切ることは、不適切な投資行動として投資家から忌避される可能性が高い。

日本銀行は全年限の利付国債を買入れ対象としており、社債に関しては残存3年以下のもののみを買入れ対象としている。そのため、国債と短い年限の社債のみマイナス利回りが進行し、多くの一般債はマイナス利回りとはなり難い構造にある。結局、新発債のプライシングの基軸としてマイナス利回りになった国債が十分に機能しなくなってしまったため、数十年前のように、当該債券のクーポンもしくは応募者利回りでのプライシングが、新発債の値決めの主たる方法に回帰してしまった。ただし、2016年7月の瞬間的な出来事を除いて、20年国債の利回りはマイナスになることがなかったため、20年以上の超長期年限での新発債のプライシング方法としては、ほぼスプレッド・プライシングが継続されているし、米トランプ候補の大統領選勝利以降の市場では、10年国債もプラス利回り圏に戻って来たため、スプレッド・プライシングが再開されるようになっている。

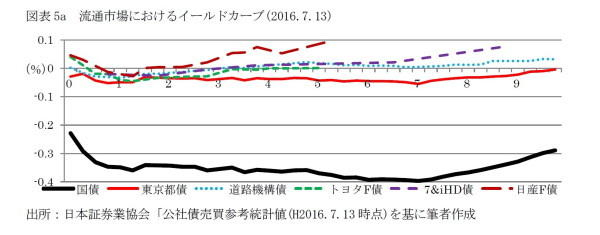

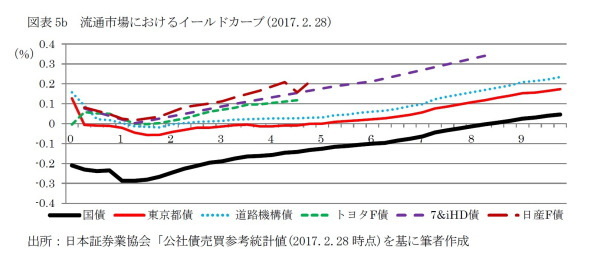

発行市場のみならず、流通市場においても、同様にスプレッドの崩壊現象が確認されている。日本の国債は、毎年3月・6月・9月・12月に償還が来るよう条件設定されており、そのタイミングで償還が来る銘柄を多く発行している発行体として、ほぼ毎月のように債券を募集している東京都及び日本高速道路保有・債務返済機構を、また、事業会社としては、同様の四半期若しくは年度のタイミングで複数の債券を募集している発行体の中から、格付け水準の異なる3銘柄、トヨタファイナンス、セブン&アイ・ホールディングス、日産フィナンシャルサービスを選び、各々の時点での流通利回りをプロットしてみた。

2016年7月13日は、超長期国債の利回りがもっとも低くなった時期であり、直前に英国でBrexitの賛否を問う国民投票が行われた結果を受けて、リスクオフの観点から債券が強く買われている。国債利回りが顕著なマイナスに沈んでいる一方、一般債の利回りは東京都債こそ、ほぼ全年限でマイナス利回りになっているものの、他の発行体の債券は短いところを除いてプラス圏を維持している。残存3年以内の社債は日銀による買入れ対象になっていることもあって、マイナス利回りに沈んでいる。このように、日本銀行のオペによって、市場に歪みが生じているのである。

次に、2017年2月末の状況を見ると国債利回りは上昇しており、特に、イールドカーブ・コントロールの導入、米国トランプ大統領の就任、更には、買入れオペにおける市場参加者とのコミュニケーション問題もあって、やや長めの年限の利回りが上昇している。その影響も受けて、一般債の利回りも上昇している。2016年7月13日の状態と比較すると、ほぼマイナス利回りだった東京都債が3年以上でプラス圏に入っているし、利回りが0.1%以下の低水準にあった事業債も0.3%を越えるような水準になっている。これを利回りが約4.4倍になったとすると評価を誤るが、利回りの上昇幅は、セブン&アイ・ホールディングスの第12回債を見ると、26bpsに上る。

しかし、この2時点での利回り変化を国債対比スプレッドの変化で見るとどうなるか。ほぼ残存5年になる時点の国債対比スプレッドを比較すると、東京都債は約32bpsから約12bpsへと大きく縮小しているし、日産フィナンシャルサービスの第31回債を見ると、約47bpsから約34bpsへと若干の縮小になっている。このスプレッド変化を、約7ヶ月の時間経過だけで説明することは困難であろう。つまり、マイナス金利の導入とその後の水準変化によって、国債対応スプレッドという一般債の評価基軸が狂わされているのである。

足元でこういった現象が生じているだけではなく、一般債の投資家には、将来の金利上昇による影響も懸念される。時間の経過によるローリング効果がどの程度得られるかはタイミングとカーブの形状次第になるものの、日銀の政策意図の通り物価が上昇した結果として金利が上昇(*10)すると、保有債券は含み損となり、保有区分によっては評価損が計上される。そういった局面において、国債対比スプレッドが変化することで、保有債券のパフォーマンスが市場インデックスのベンチマークと異なるものになってしまう可能性が高い。種別構成の差に起因するパフォーマンス格差は、利回りそのものが低水準になっている国内債券投資においては、大きなものとなりかねないことに留意しておきたい。

------------------------------

(*10)フィッシャーの恒等式:名目金利≒実質金利+物価上昇率

------------------------------

それでも国債の保有を継続しなければならないか

◆国債の消化限界

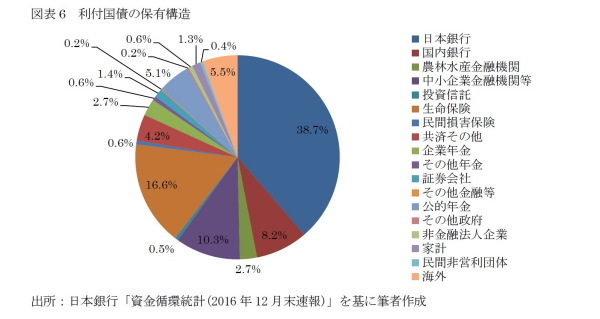

日本の国債は、ほとんどが国内の投資家が保有しているために、外国人から売り浴びせられることはないと言われている。確かに、国庫短期証券を除いた利付き国債のベースで見ると、海外勢による保有比率は5%強程度に留まる。

一方で、国庫短期証券の領域においては中央銀行等海外勢の存在は大きくなっており、マクロファンド等による短期的な売り浴びせによる影響が、利付国債の市場にも及ぶ可能性がある。そもそも、この20年にわたる金利の低位安定で、金利上昇相場を経験している市場参加者は多くない。1998年の資金運用部ショックや2003年のVaRショック等を経て、様々な変動に際し市場を安定させる仕組みは設けられているものの、パニック売りの恐怖感は経験ある者しかわからないだろう。底の見えない相場の怖ろしさは、上昇トレンドの続く最近の株式市場でも忘れられている可能性が高い。もっとも、株式市場も債券市場も、日本銀行による買入れが底支えになって安心感をもたらしており、そのことが市場原理を歪めているのであるが。

図表6で、改めて日本国債の保有者を確認すると、最大の保有者である中央銀行を除くと、金融機関や保険会社、年金といったプロの機関投資家が残りのほとんどを保有している。一部を事業会社が保有していたり、マンションの管理組合や非営利法人が保有していたり、といった例があるものの、中央銀行と海外勢を除くと、ほとんどは金融セクターの保有である。これらの金融セクターが国債を購入する原資が何であるかを考えると、家計や企業による銀行への預金であるし、保険や年金に対する掛金が積立金となって裏付けになっている。つまり、国債の消化に変化があるかどうかという意味では、海外勢の売却の他に、日本の個人金融資産の動向を注目する必要がある。これまではあまり大きな変化は見られていないが、対外証券投資が急増するようであれば、将来の国債消化の原資に対する危惧は高まる。

マイナス金利の導入で銀行預金金利がほとんど付かなくなったものの、日本の個人金融資産の動きは鈍い。一部の富裕層は、海外の有価証券や不動産に対する投資等を積極化しており、もし同様な投資行動が国民一般にまで広まるようなら、国債消化の構造にも変化が訪れよう。日本国民の金融リテラシーの低さが、国債の消化を支えているとすれば、それは強烈な皮肉であるのかもしれない。貯蓄から投資へのシフトを進め、国民に海外への投資によってより高い利回りを得ることを紹介することが、将来の国債消化を阻害するかもしれないのである。何しろ、低金利政策によって最大の恩恵を受けているのは、国内最大の債務者である日本国政府であって、借入れによる投資に消極的な企業セクターではない。しかも、日本銀行が大量の国債を買入れているのだから、国債消化に対する懸念も、今はほとんど議論される必要がない。

マクロ的に考えた場合、現在の国債消化構造に赤信号が点される状況は、経常収支の赤字が恒常化している状態である。近年、貿易収益の赤字化等が一時期に確認されたが、経常収支の黒字傾向は維持されており、当面の問題は懸念しなくて良さそうである。しかし、経常収支が赤字になった状況では、海外勢の国債購入や直接投資が大きく増えていることになる。経常収支の黒字を継続できるかどうかが、国債が国内の投資家主体で消化できるかどうかの一つのメルクマールになると考えておけば良い。

◆外国人が日本国債を売る日

幸いなことに、日本の国債がギリシャなどのように海外勢から大量の売りを浴びせられて、市場が機能しなくなるといったことは想定しづらい。日本銀行が大量の国債を購入しているために、市場の機能が低下しているといった現象は、保有構造の変化による影響と比較すれば瑣末な議論にしか過ぎない。しかし、経常収支が恒常的に赤字化して、国債の保有構造が大きく変化した場合には、どうなるだろうか。かつて2000年前後にも様々な議論があったように、格付会社による評価が変化することで、大きな売り回転が始まる可能性は否定できない。

結局のところ、格付けは日本国債売りのきっかけになるだけかもしれないが、同時に、一民間企業の意見にしか過ぎない。決して神のお告げではないし、各社ごとの見通しに基づいたものである。そもそも、格付会社による見通しの可能な期間は業種等にもよるが数年程度が限界であり、超長期の信用力を格付けが表現することは困難であると考えるべきだろう。今になって振り返ると、2000年代前半の格付けアクションは必ずしも整合的でない可能性があるし、格付基準そのものが時々に変化するものである。したがって、過去からの格付けの推移を図示しても、厳密な意味のある議論にはならない。財務省が当時から格付会社に対して公開質問書を送ったりしているのは、どうしても日本国民が格付けを過大なものと評価している可能性が高いからである。

ただし、格付会社の見方を、決して無視すべきものではない。時間軸が異なるものの、国の財政規律の緩みに対する警戒は、2000年代前半以上に、最近では強く意識させられる。安易なヘリコプターマネー論や財政出動待望論については、格付けの低下を招く可能性が考えられるし、極論するならば、インフレやマイナス金利という形で国民から資産や利益を国に巻き上げる形で、財政再建を実現するしかなくなりつつあるのかもしれない。

おわりに

残念ながら、少子高齢化が進む日本社会において、民間企業セクターの投資拡大は見込み薄い状態にある。投資理論の教科書的には、低金利なのだから資金調達を行い、それを元手にしてリスクを取った投資を行えば良いという結論になるはずであるが、現在の日本では、どんなに低金利でも、ほとんどの主体がリスクを取ってまでリターンを挙げようとはしていない。上場企業の場合には、根底に株主によるガバナンスの問題があると考えられるが、単に機関投資家のエンゲージメントだけではなく、根本的な企業カルチャーや起業家精神の問題に帰着する可能性も高い。

今後の日本経済の成長構造を考えた時に、民間セクターがあまり寄与できないのであれば、公的セクターが出動するしかないだろう。経済成長を放棄するといった戯言も耳にするが、成長鈍化さえも放棄してしまうと、社会は次第に衰退して行ってしまう。日本における最近の過疎地域の現状を見ると良い。縮小均衡に陥る中で、悪循環に嵌ってしまっている。成長のない社会の未来は暗い。

公的セクターが有効需要を創出するには、穴を掘って埋めるといった冗談みたいな政策ではなく、現実に、投資が必要な対象は存在する。社会のインフラ更新こそが喫緊の課題ではなかろうか。オリンピックに向けた新規施設の建設等以前に、50年以上前に整備された新幹線や高速道路など、都市インフラで既に設備の劣化がはじまっているものは少なくない。東日本大震災の影響を受けて耐震補強という観点からの取組みは行われているものの、耐用年数の限界を意識しながらも問題を先送りにしているだけにも見える。

既に金融緩和だけで物価が上昇しないことは明白であるし、経済成長は実現できていない。財政政策による刺激が必要だろう。一方で、巨額の財政赤字は厳然と存在している。今、求められているのは、財政規律を維持しつつ経済を成長させ、少しでも明るい未来を招来するための抑制的な財政出動ではなかろうか。適切な財政管理が必須であり、その中で景気回復を税収増に繋げ、ばら撒きに陥ることなく財政赤字の縮小を実現するというサイクルを確保することが必要なのである。

德島勝幸(とくしま かつゆき)

ニッセイ基礎研究所 金融研究部

年金総合リサーチセンター 年金研究部長

【関連記事 ニッセイ基礎研究所より】

・

マイナス金利による債券パッシブ運用の終焉

・

無いものねだりは国を滅ぼす~リスクなくしてリターンなし。国債ならマイナス利回り。~

・

10年国債は金利指標としてどうか

・

国債の金利低下で生じていること

・

マイナス金利下における国内債券運用