- 3月の人民元レート(スポット・オファー、中国外貨取引センター)は米ドルに対して小幅に下落、3月末は1米ドル=6.8910元で取引を終え前月末比0.3%の小幅な元安・ドル高となった。方向観が定まらず、16年12月20日に付けた1米ドル=6.9710元の直近安値、17年1月17日に付けた同6.8498元の直近高値を上下限としたボックス圏での取引に終始した。

- 6月末に向けては、米中金利差縮小がドル高・元安要因となるものの、米中通商交渉の本格化がドル高・元安を抑制すると予想している(想定レンジは1米ドル=6.5~7.1元)。

3月の動き

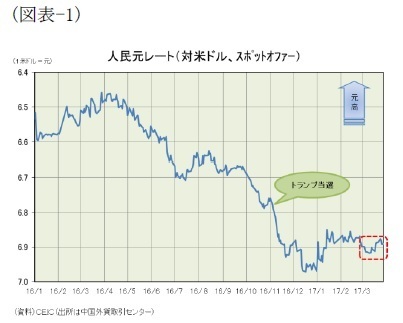

3月の人民元レート(スポット・オファー、中国外貨取引センター)は米ドルに対して小幅に下落、3月末は1米ドル=6.8910元で取引を終え前月末比0.3%の小幅な元安・ドル高となった。17年に入って1月は前月末比0.8%上昇、2月は同0.3%上昇と緩やかな上昇傾向が続いていたが、3ヵ月ぶりに小反落することとなった(図表-1)。

3月前半は米連邦準備制度理事会(FRB)の理事らが相次いで早期仕上げを示唆したことからドル全面高の展開となり、日本円やアジア新興国通貨が売られる中で人民元も下落したが、15日の米利上げ前後からはドル高修正の動きが鮮明となり、他通貨とともに人民元も小幅反発した。なお、米中の景気指標に大きな変化は無かった。中国では景気の持ち直し傾向が継続、米国では景気の緩やかな拡大傾向が維持されている。

また、3月は人民元レートの方向観が定まらなかった。米国でトランプ氏が大統領選挙で当選して以降、16年12月20日には同6.9710元の直近安値を付け、17年1月17日には同6.8498元まで値を戻して直近高値を付けている。3月はこの直近高値と直近安値とで形成されたボックス圏での取引に終始することとなった(安値は同6.9175元(3/13)、高値は同6.8770元(3/27))。

なお、基準値は市場実勢とほぼ連動して動いた。3月安値は同6.9125元(3/9)、3月高値は同6.8701元(3/27)で、市場実勢とほぼ同時に高安を付けており、基準値を市場実勢から乖離させる政策的な動きは見られなかった。3月末は同6.8993元で前月末比0.4%の小幅な元安・ドル高となった。

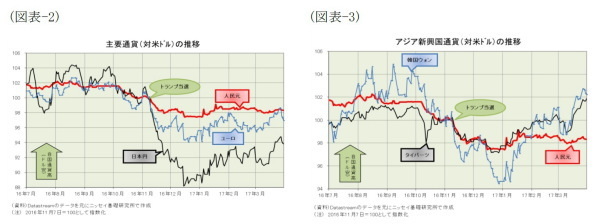

世界通貨の動きを見ると、主要通貨ではユーロが米ドルに対し前月末比0.7%上昇、日本円が同0.4%上昇した。また、韓国ウォンが同1.1%上昇、タイバーツが同1.6%上昇するなどアジア通貨も概ね堅調だった。そうした中で人民元は同0.3%下落しており、トランプ氏が米大統領選で当選を果たした11月7日を基準にその後の推移を見ると、ユーロや日本円との比較では小幅な下落に留まるものの(図表-2)、韓国ウォンやタイバーツとの比較では割安感が強まった(図表-3)。

なお、日本円に対する人民元レートは、日本円が米ドルに対して上昇したため、100日本円=6.1804元(1元=16.2円)と前月末比0.7%の元安・円高となった。

今後の展開

さて、6月末に向けての人民元は、米中金利差縮小がドル高・元安要因となるものの、米中通商交渉の本格化がドル高・元安を抑制する要因になるだろう(想定レンジは1米ドル=6.5~7.1元)。

米中の金融政策の方向性を考えると、米国では緩やかな景気拡大が続いており、今後も段階的な追加利上げがあると見ている。一方、中国では景気の持ち直しとともに住宅バブルが深刻化、政府はバブル退治に乗り出しており、今後は景気にブレーキが掛かってくると見ている。また人民元下落を阻止すべく米国に追随して利上げを実施すれば住宅バブルが崩壊する恐れもあるため、中国人民銀行は慎重に利上げのタイミングを見計らうだろう。従って、米中金利差は縮小傾向になる可能性が高く、ドル高・元安の動きとなりやすいだろう(図表-4)。

但し、4月6~7日に米中首脳会談が予定されている。今回の米中首脳会談では北朝鮮問題や南シナ海問題などお互いの意思を確認しておくべき課題が多く、通商問題は交渉の第一弾に過ぎないだろう。しかし、米国ではトランプ大統領が3月31日に貿易赤字の削減を目指す大統領令を発令、米商務長官と米通商代表部(USTR)は90日以内に米国の貿易にどう影響しているか調べて報告することになる。

米中通商交渉に対するトランプ政権のスタンスはまだ不明確だが、通商交渉のポイントは、(1)関税や非関税障壁(含む国有企業問題)、(2)人民元レート、(3)その他(対米直接投資の拡大、米国製品の輸入拡大、輸出自主規制、中国市場の対外開放など)の3点だと見ており、今回は人民元レートの切り上げを求める可能性は低いだろう。ドル元レートの調整は米中だけでなくユーロや日本円それに新興国通貨にも深刻な影響を与えるからだ。

但し、中国としては、今後の米中首脳会談での議論を有利に運ぶためにも、資本規制の強化や元買いドル売り介入で人民元の下落を最小限に留めたいとの意識が働くと思われる。従って、米中金利差縮小でドル高・元安になりやすい環境ながらも、予測対象期間内に大幅なドル高・元安になる可能性は低いと見ている。

なお、欧州政治の混乱が引き続き波乱材料だ。予測対象期間内では4-5月のフランス大統領選挙が注目される。選挙の結果、極右・ポピュリスト政党が躍進すればユーロに対する信頼感が揺らいでパリティ(1米ドル=1ユーロ)を割り込む恐れがある一方、逆に極右・ポピュリスト政党が失速すれば、6月の欧州中央銀行(ECB)理事会に向けて出口論議が盛んになる可能性がある。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものでもありません。

三尾幸吉郎(みお こうきちろう)

ニッセイ基礎研究所 経済研究部

上席研究員

【関連記事】

・

中国経済見通し~成長率は6.5%前後へ減速と予想、リスクは“住宅バブル崩壊” と“トランプシフト”

・

中国経済:景気指標の総点検(2017年春季号)~回復の動きに死角は無いか?

・

景気減速に歯止めが掛かり持ち直してきた

・

最近の人民元と今後の展開(2017年2月号)~トランプ政権のドル高是正の動きとその影響

・

中国経済:2016年の概況と2017年の注目点~住宅バブル、自動車販売、トランプシフトの行方に注目!