グランビルの法則って聞いたことがあるかと思います。初めて聞いたと言うのであれば、本章でしっかりとマスターしてください。グランビルの法則とは、株価と移動平均線からエントリーのタイミングを見極めようとするものです。おそらく株価と移動平均線からアプローチすると言う手法では最も有名な法則です。(本記事は、尾崎式史氏の著書『株で1億円! このエントリーチャンスを狙い撃て!!』ぱる出版(2016/7/29)の中から一部を抜粋・編集しています)

グランビルの8つのパターンを記憶せよ

グランビルの法則は、米国のジョセフ・グランビルと言うアナリストが編み出した投資手法で、株価と移動平均線との関係を利用してエントリーポイントを探ります。グランビルは、日々線と200日移動平均線を利用していたと言うことですが、最近では株価の変動が激しいため、また、ネット証券を利用した短期トレードが主流となっていることを考えると、ちょっとその期間が長すぎるかもしれません。

現実的には、200日移動平均線は、より短い期間である25日移動平均線、75日移動平均線、100日移動平均線に置き換わっていることも多いです。どれを使うかは、トレードスタンスによって異なりますが、本書では25日移動平均線を使って解説しています。

では、早速グランビルの法則を見ていきましょう。

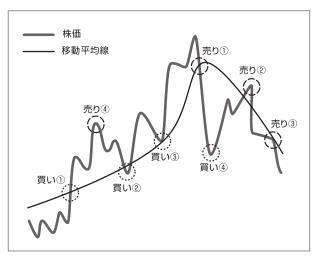

グランビルの法則は、4つの買いパターンと4つの売りパターンから形成されています。この8パターンはしっかりと覚えてください。ただし、実践ではグランビルの法則だけでなく、これ以外のテクニカル指標やマクロ環境も考慮して、より深くチャートを読みエントリーしますが、まずは純粋なグランビルの法則を紹介します。

○買いパターン1

《買いの第1段》

移動平均線が長期間下落、または横ばいで推移した後、株価が上昇に転じ移動平均線を下から上に突き抜けた場合に買い

○買いパターン2

《押し目買い》

株価が移動平均線を下回った場合でも、移動平均線が上昇中の時は押し目買い

○買いパターン3

《買い乗せ》

移動平均線より上にある株価が足踏み状態の時、上昇中の移動平均線が割り込むことなく再度上昇に転じた時は買い乗せの局面である

○買いパターン4

《自律反発の買い》

下向きになっている移動平均線よりも、さらに株価が大きくかけ離れて下落した(下への乖離幅が大きくなった)場合は自律反発する可能性が高いと判断して買い

●売りパターン1

《売りの第1段》

移動平均線が長期間上昇、または横ばいで推移した後、株価が下落に転じ移動平均線を上から下に突き抜けた場合は売り

●売りパターン2

《戻り売り》

株価が移動平均線を上回った場合でも移動平均線が下落中の時は戻り売り

●売りパターン3

《売り乗せ》

移動平均線より下にある株価が足踏み状態の時、下落中の移動平均線が上回ることなく再度下落に転じた時は売り乗せ局面である

●売りパターン4

《自律反落の売り》

上向きになっている移動平均線よりも、さらに株価が大きくかけ離れて急騰した(上への乖離幅が大きくなった)場合は自律反落する可能性が高いと判断して売り

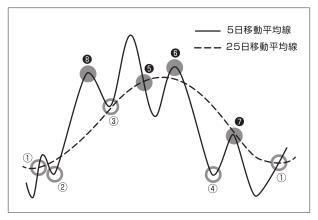

このグランビルの法則をじっくりと研究するだけでかなり使える法則と言うのが分かります。しかし、もっと実践に近づけて、より具体的にエントリーのタイミングを見極めるためにちょっと変形バージョンを紹介します。

この変形バージョンチャートを見てください。

株価を示す曲線を5日移動平均線に、200日移動平均線を25日移動平均線に置き換えます。これで、よくあるチャートに変わりました。でも、たったこれだけで、エントリーポイントの視覚的にクリアーになります。

エントリーポイント近辺には○印をつけています。実践でのエントリーは、ターゲット銘柄だけでなく相場全体の動きも注意深く見極めながらとなります。また、相場観の有無により、エントリーポイントも多少前後することがあります。

このチャートを自分の追いかけている銘柄に当てはめてみましょう。エントリーチャンスは思った以上に少ないですよね。我々のすべきことは、チャート分析だけではなく、そのチャンス到来までじっと待つこと、と言うことが分かります。無闇にトレード回数を増やすとロスカットトレードが続くだけでなく、肝心のエントリーチャンス到来時にトレード出来なくなることです。いつもセミナーで、「トレードで勝ち続けるために重要なことのひとつは、我慢・辛抱・忍耐です!」と言い続けている理由がお分かり頂けると思います。

【記憶しておきたい名言】

良いアイディアが相場で大きな利益を上げる秘訣ではない。

最も重要なのは、絶好の時が来るまで静かに座っていることだ

ジェシー・リバモア

移動平均線分析で最も重要なことを意識する

「移動平均線分析の最大の利用価値はなんでしょうか?」

この問いの答えは出たでしょうか?

まだなら、再度考えて見てください。非常に重要ですから。移動平均線分析の最大の利用価値は、

「転換点を捉えることが出来る」

ことです。これが最高のメリットです。ただ現実をよく見れば、実際の個人投資家は、このように考えている人はかなり少ないです。もちろん、単純にゴールデンクロス(GC)やデットクロス(DC)になったタイミングでエントリーしても上手くいくこともありますが、そうでない時もあります。特に上手くいかなかった時の記憶が残っているためか、GCやDCは使えないと言う方も相当数います。

でも、今日から考え方を変えましょう。

「GCとDCは相場の転換点を示唆する絶好のサインだ!」と。

実は、ダマしにあったと言う人が多いのも頷けます。これは、移動平均線だけしか見ていないからです。相場の転換点を捉えるためには、これだけでは足りないことも多いです。確認してほしいのは、マクロ環境です。225先物もマクロ環境のひとつですね。

例えば、自分の仕掛けようとしている225採用銘柄のひとつであるターゲット銘柄がGCをして、上昇開始になるかなと言うタイミングでエントリーしようとしています。この時に、この個別銘柄のチャートだけでなく、225先物のチャートも確認するのです。

225先物のチャートが、GCには程遠く、さらに下落していくようなチャートをしているなら、この個別銘柄のGCは、いわゆるダマシと呼ばれるものになる可能性が高いですね。つまり、225採用銘柄なら225先物の動きに大きな影響を受けますので、ターゲット銘柄がGCしたからと言ってすんなり上昇とはいかないのです。ここにマクロ環境分析の重要性があります。言い換えると、「移動平均線分析に限界」がある訳です。

つまり、移動平均線分析では読めないところを、無理に読もうとしても読めないのです。むしろ、ミスリードするだけです。なので、読めないところは他の指標を利用しましょう。

【移動平均線分析で気を付けたい重要ポイント】

80ページの5日移動平均線と25日移動平均線のチャートをもう一度見てください。ここで、ちょっと質問です。移動平均線分析で読み間違いが起こりやすいポイントはどこでしょうか?

これを意識するのは非常に重要です。知らなければ、実践で判断に迷います。また、移動平均線分析が使えないと言う声が上がるのもこの曲面です。なので、知っていれば、これらの悩みは解決しますね。

【記憶しておきたい名言】

かけがえのない人間になるためには、つねに他人と違っていなければならない

ココ・シャネル

尾崎式史(おざき・のりふみ)

株式会社トレードライフコンサルティング代表取締役。