欲しくても手に入らない将来有望株

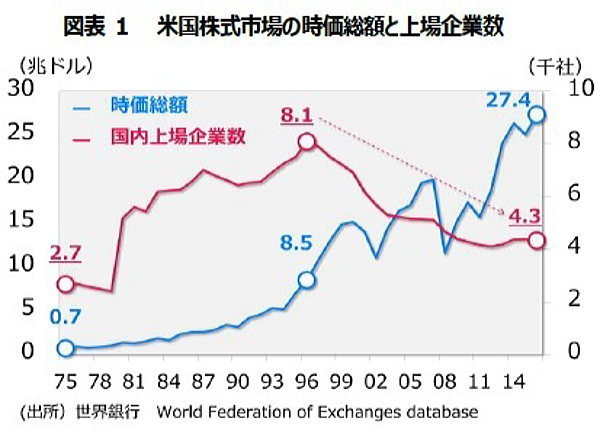

スペースⅩ(宇宙開発) 、ウーバー(配車サービス)、エア・ビーアンドビー(民泊)。将来を嘱望されるこれら新興企業は、いずれも未公開企業である。米国では株価指数が連日史上最高値を更新する勢いだが、その一方で株式市場に上場する企業が減り、未公開企業が増えていることをご存知であろうか(図表1)。

減少する上場企業

米国の上場企業数は、1996年にピークを打った。IT(ドットコム)バブルが終焉を迎えた2000年から15年間で、5,834社が上場を廃止し、新規上場した3298社を合わせても2536社の純減となっている。(1)但し、全てが消えてなくなった訳ではない。上場を廃止した企業の内、約6割が統合・合併を経て他社に事業を移譲している(2)。

----------------------------

(1)Fortune “Why It’s a Big Deal That Public Corporations Are Vanishing”

(2)Craig Doidge, G. Andrew Karolyi, and Rene M. Stulz “The U.S. listing gap”

----------------------------

旺盛な起業と低調な新規上場

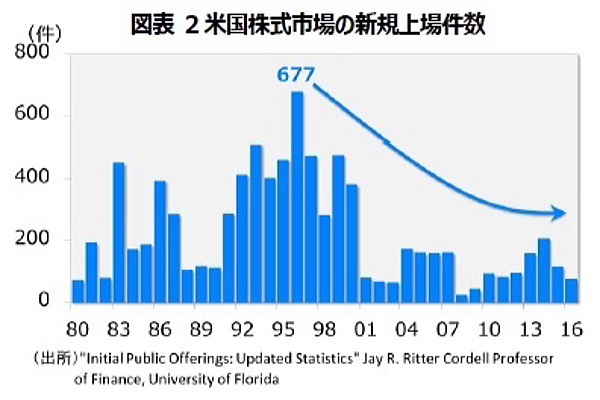

むしろ注目すべきは新規上場件数の減少だ。(図表2)90年代のITバブル時の盛り上がりは極端であったが、それ以前の80年代と比べても近年の新規上場は冴えない。

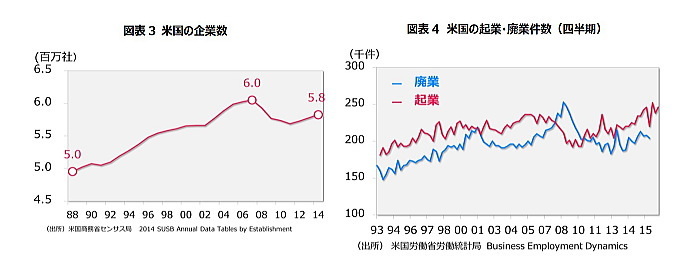

まるで起業大国の米国で新興企業が出てこなくなったような印象を受けるが、実際はそうではない。米商務省によれば米国の企業数(*3)は1988年の495万社から2014年には583万社へ増加した。(図表3)また、起業も毎四半期約25万件のハイペースで推移している。(図表4) すなわち上場予備軍は、以前よりも増えているということである。この旺盛な起業ペースと低調な新規上場にはどのような背景があるのであろうか。

----------------------------

(*3)個人事業主やパートナーシップを除いた企業数

----------------------------

新規上場を主導する企業とスポンサー

低調な新規上場の背景を探るには、上場を主導する当事者の動向を理解することが近道だと思われる。

上場予備軍といわれる企業には、過半数の支配権を企業(創業者、経営者)が握っている場合や外部の出資者(以下、スポンサー)が握っている場合がある。それにより新規上場を誰が主導するかが変わってくる。

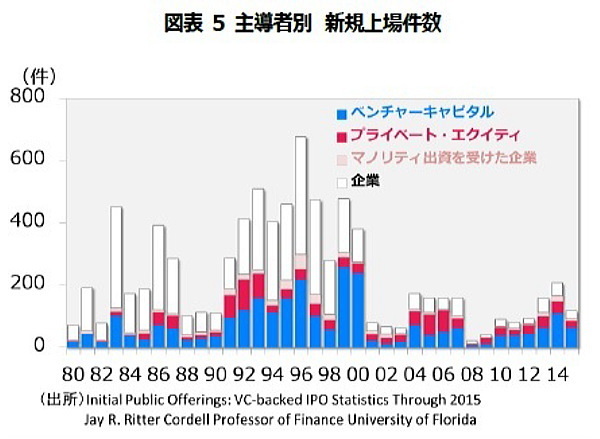

図表5は、1980年以降の新規上場がどの当事者によって主導されたかを表している。スポンサーに該当するベンチャーキャピタル(以下、VC)とプライベート・エクイティ(以下、PE)等の投資ファンドは、通期で約5割、2000年以降では実に約7割の新規上場を主導してきた。残りは、企業主導の新規上場である。

2000年以降の低調ぶりという意味では、企業もスポンサーも同じだが、とりわけ企業主導の新規上場の落ち込みが激しい。

株式市場が敬遠される背景

元来、企業にとって自社株の新規上場には、まとまった資本が調達できることに加えて、株主の多様化や社会的な認知・信用の向上も図れるといったメリットがあり、他方、スポンサーにとっても流動性の高い株式市場を通じた持分放出で迅速かつ確実に投資が回収できるメリットがあった。このような利点があるにもかかわらず近年の新規上場が振るわないのにはそれなりの背景がある。その背景を(1)スポンサーと(2)企業に分けて考察したい。

◆スポンサーの環境変化

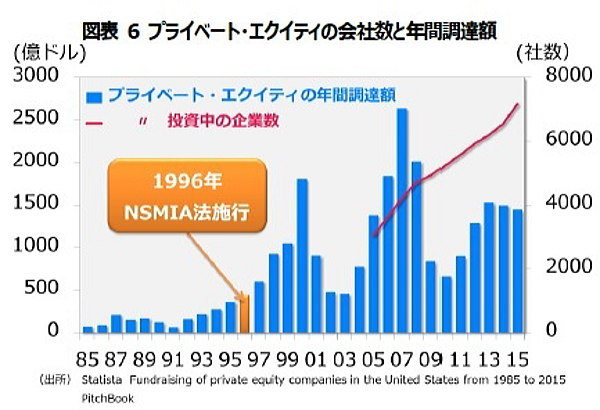

PE、VCに代表される投資ファンドの歴史は1940年代にまで遡るが、近年では1996年に施行された「米国市場改革法(NSMIA)」が業界の発展を後押ししたと言われる。奇しくも1996年は、新規上場と上場企業数がピークを打った年でもある。同法により、投資ファンドの投資家募集規制が緩和されたことでそのプレゼンスが飛躍的に拡大し、未公開企業投資におけるスポンサーとしての揺るぎない地位を確立した(*4)(図表6)。

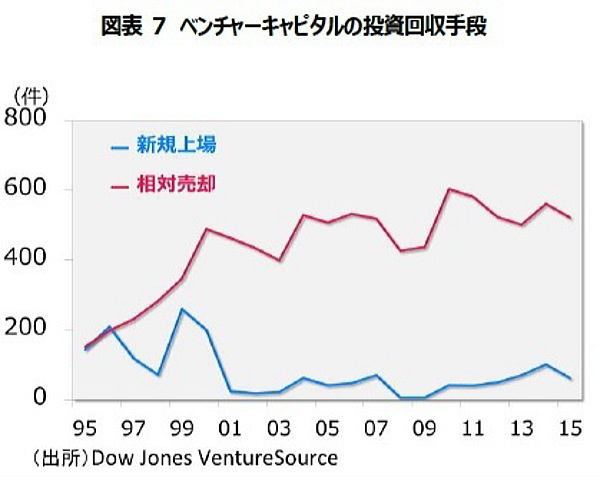

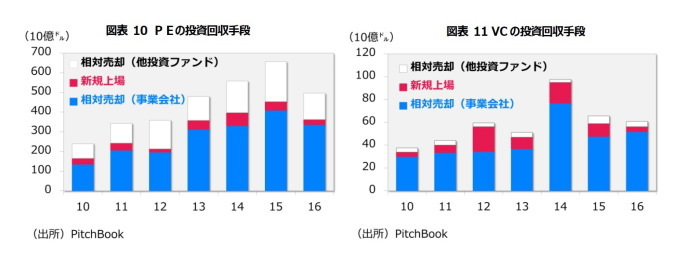

投資ファンドは、投資先企業のスポンサーとして経営に深く関与しながらその価値を高め、予め定められた投資期間(通常、出資から5年)内に確実に投資を回収しなければならない。投資ファンドの投資回収手段には投資先企業の新規上場や他の企業或いは投資ファンドへの相対売却など様々な方法があり、いずれも投資の成否に直結する重要なステップだ。図表7は、VCの投資回収手段の推移を示している。かつては拮抗していた新規上場と相対売却だが、2000年に入りその差が拡大していることがわかる。

----------------------------

(*4)個人事業主やパートナーシップを除いた企業数

----------------------------

(1) 敷居が高くなった株式市場

スポンサーが新規上場を敬遠するようになった背景として、株式上場の敷居が高くなったことが挙げられる。すなわち、株式市場がより組織的に完成された企業を前提とするようになり、身の丈に合わない未熟な企業が入りにくくなっているのである。

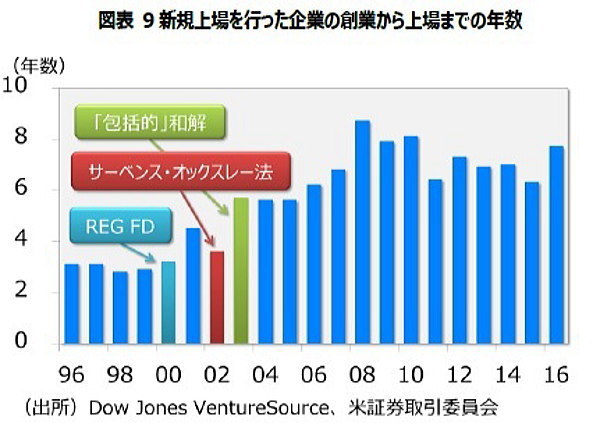

きっかけは、2000年代初頭のITバブルの崩壊を受けて矢継ぎ早に導入された上場企業へのコンプライアンス強化だ。そのひとつが2002年に導入されたサーベンス・オックスレー(SOX)法である。同法は、ITバブル崩壊の発端となった企業不正を受けて投資家保護と資本市場の信頼回復を目的として導入されたが、そこで求められる内部統制は、規模の小さな企業やそのスポンサーには大きな負担と映った様だ(*5)。

又、2000年の規則レギュレーション FD (Regulation Fair Disclosure)や2003年の当局と大手証券会社との「包括的」和解(global settlement)で株式アナリストのコンプライアンス強化が図られた結果、新規上場企業を評価する小型株のアナリストが1997年から2002年の5年間で17%も減る(*6)等、更なる逆風が吹いた。

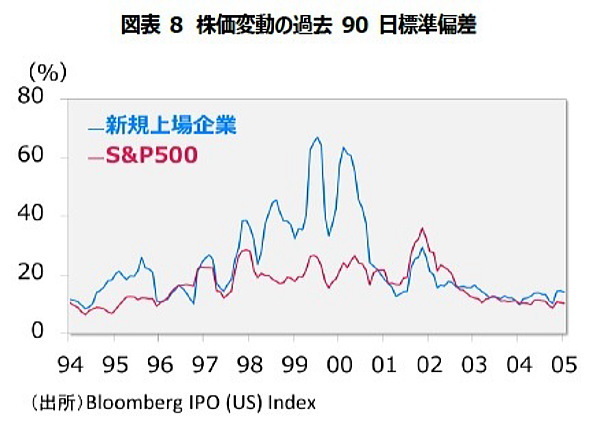

加えて、ITバブルが弾けると新規上場企業の株価も著しく変動し、ボラティリティー(≒株式資本コスト(*7))が上昇した。このことも企業やスポンサーの新規上場意欲を殺ぐ結果となった。(図表8)

こうした動きを反映してか、企業の創業から上場までに要する期間が規制以降に長期化している。(図表9) 上場企業数がピークを打った1996年には、創業から上場までの平均期間は3年程度であったのが、それが今では7年近くになっている。期日通りに投資を回収したい投資ファンドにとり、この期間の長期化は悩ましい問題だ。

資本市場の健全な発展にコンプライアンス強化が必要不可欠である点に議論の余地はないが、スポンサーからすれば投資回収コスト・リスクの増加として新規上場を躊躇う阻害要因となっているようだ。

----------------------------

(5)米証券取引委員会“General Impact of Sarbanes-Oxley Act”

(6)A Gomez, G Gordon, L Madureira “SEC regulation Fair Disclosure, Information, and the Cost of Capital”

(*7)株価ボラティリティーと資本コストの関係については、資本資産価格モデル(CAPM)に詳しい。

----------------------------

(2) 新規上場に代わる投資回収手段へのシフト

上場の敷居が高くなった結果、スポンサーは他の回収手段にシフトした。図表9,10は、2010年以降のPEとVCの手段別投資回収実績を示しているが、両者ともに共通する点として新規上場よりも事業会社や他の投資ファンドへの事業(持分)売却に傾倒していることがあげられる。株高や金融緩和に支えられた企業の旺盛な事業買収意欲と、手っ取り早く投資を回収したいとする投資ファンドのニーズがマッチした結果ともいえる。準備と審査に6~9ヵ月要する新規上場に対し、企業や他の投資ファンドへの事業(持分)売却は、早くて数週間、稀に数日で即決することもあり、早期に投資を回収したい投資ファンドにとれば願ったり叶ったりというところであろう。内部統制を支える十分な組織・人材力のない未公開企業でも、大企業の傘下に入ればその為の必要なリソースとノウハウを獲得できるという見方も成り立つ。

◆未公開企業の環境変化

新規上場減少の背景には未公開企業固有の理由も存在する。それは、前述の96年施行「米国市場改革法(NSMIA)」によって、それまでは投資家保護の観点から厳しく規制(8)されていた未公開企業の私募資金調達が緩和されたことである。これにより、企業は一定の条件を満たせば、時間がかかり費用も高い証券取引委員会への登録をせずともより多くの資金が調達できるようになった。2012年に公表された米証券取引委員会の調査によれば、2010年の公募の資金調達が前年13億ドルから11億ドルに減少した一方、私募の資金調達は前年10億ドルから14億ドルに増加し、規模で私募が公募を追い越している。この点でも企業の新規上場ニーズをめぐる規制緩和の影響度が窺い知れよう(9)。

----------------------------

(8)ブルースカイ法(不正証券取引禁止法)

(9)米証券取引委員会 “Capital raising in the U.S.: the significance of Unregistered Offerings Using the regulation D Exemption”

----------------------------

おわりに

本稿では米国株式市場や未公開企業の資本調達行動に大きな変化が起きていることを取り上げた。この変化を促したのは90年代の米資本市場改革と2000年以降の上場企業の内部統制やコンプライアンスの強化である。特に後者により未公開企業の新規上場がより困難となったが、同時に内部統制不備による不正の結果、企業の事業継続が困難になったり、或いはそれが原因で投資家が損害を被ったりするようなリスクも減ったのである。

その過程で米国の株式市場の上場企業数も減少したが、それ自体が市場の衰退を意味するものではない。既述の通り、上場企業を中心とする大企業は未公開企業の買収を積極的に展開し事業を拡大させている。図表1で上場企業数が減少してもなお株式市場の時価総額が伸びていることは、そのことを如実に表している。

一方で、米国の起業精神はますます健在で企業数も着実に伸びている。株式市場の間口が狭くなったこともあり未公開企業は増加傾向にあり、その中には脚光を浴びるビジネスも数多存在する。

かつては一般の株式投資家でも成長著しい新興企業の新規上場株に投資する機会がふんだんにあった。ポートフォリオに新規上場株を組み入れたかどうかで運用の優劣が決まることもあった。しかし、近年になり未公開企業が株式市場をバイパスするようになり、その投資機会は一般の株式投資家から投資ファンドに移っている。従って、将来を見据えて有望な新興企業の成長機会を享受したいのであれば、新たな投資先としてPEやVC等の投資ファンドを組み入れることも選択肢のひとつと言えよう。

企業の資本調達行動が変われば、投資家の投資行動も自ずと変わる。未公開企業の新規上場が見込みにくい今、投資家はこれまでにない領域にまでその投資の裾野を広げることが求められているのかもしれない。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

清水 勘(しみず かん)

ニッセイ基礎研究所 経済研究部 担当部長

【関連記事 ニッセイ基礎研究所より】

・情報技術革命に思う-第二のマイクロソフトはどこに

・世界のビジネスモデルを変革する起業家の出現を期待!

・最近の米国PE市場の状況~マーケット環境と年金投資家の取組み例~

・株式市場が予想する企業倒産

・変容する米国企業年金市場