要旨

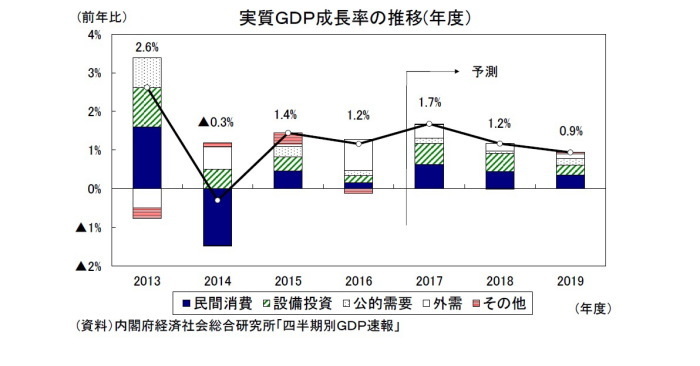

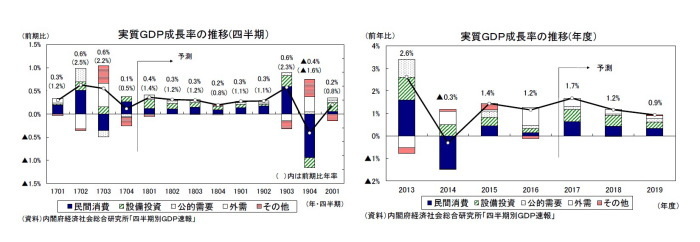

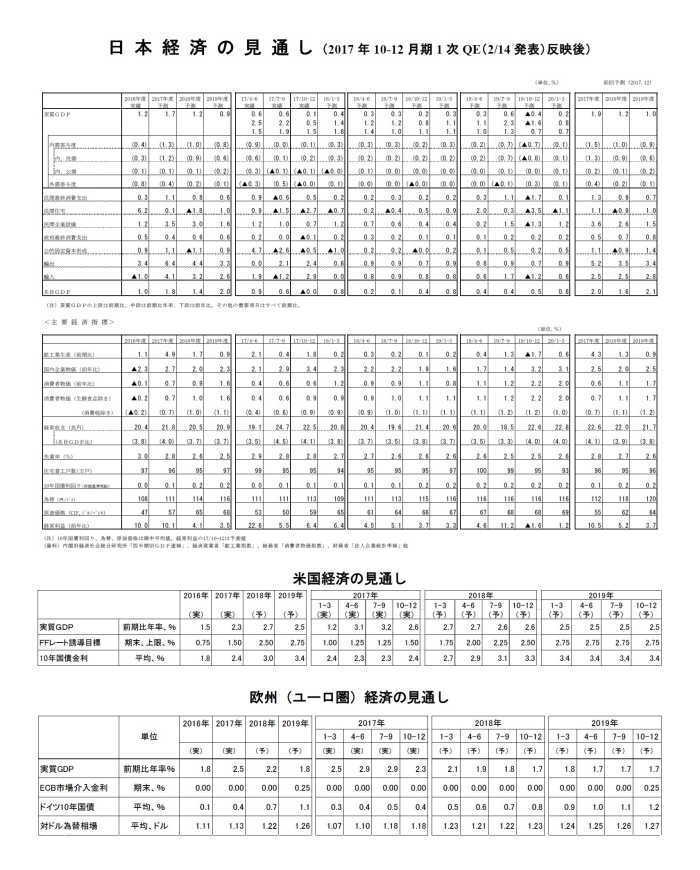

<実質成長率:2017年度1.7%、2018年度1.2%、2019年度0.9%を予想>

2017年10-12月期の実質GDPは前期比年率0.5%と8四半期連続のプラス成長となった。7-9月期の年率2.2%から減速したが、民間在庫変動のマイナス寄与と輸入の増加によるものであり、景気の変調を示すものではない。景気の牽引役である輸出、設備投資は好調を維持している。

先行きについても、輸出が底堅さを維持する中、企業収益の大幅改善を背景に設備投資が増加し、企業部門(輸出+設備投資)主導の成長が続くだろう。

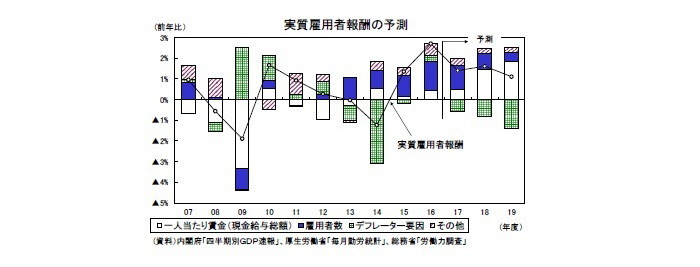

一方、家計部門は厳しい状況が続く。2018年度は春闘賃上げ率が3年ぶりに前年を上回るが、物価上昇ペースの加速によりその効果は減殺される。年金給付の抑制などから家計の可処分所得が伸び悩むことも引き続き消費の抑制要因となるだろう。実質GDP成長率は2017年度が1.7%、2018年度が1.2%、2019年度が0.9%と予想する。

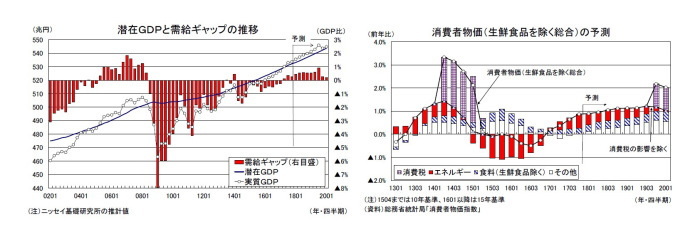

消費者物価上昇率(生鮮食品を除く総合)は2018年半ば頃に1%に達することが予想されるが、賃金上昇率が低い中ではサービス価格の上昇圧力も限られるため、2%に達することは難しい。年度ベースの上昇率は2017年度が0.7%、2018年度が1.0%、2019年度が1.1%(消費税の影響を除く)と予想する。

2017年10-12月期は年率0.5%と8四半期連続のプラス成長

2017年10-12月期の実質GDP(1次速報値)は、前期比0.1%(前期比年率0.5%)と8四半期連続のプラス成長となった。

民間消費(前期比0.5%)が2四半期ぶり、設備投資(前期比0.7%)が5四半期連続で増加したが、7-9月期に成長率を大きく押し上げた外需(前期比・寄与度▲0.0%)、民間在庫変動(前期比・寄与度▲0.1%)がいずれもマイナスとなったため、成長率は7-9月期の前期比年率2.2%から大きく低下した。

10-12月期の成長率が7-9月期から大きく低下した理由は、輸入が7-9月期の前期比▲1.2%の減少から同2.9%の増加に転じたこと、民間在庫変動が前期比・寄与度0.4%から同▲0.1%のマイナスに転じたことである。輸入、民間在庫変動によって7-9月期の実質GDP成長率は前期比年率2%以上押し上げられたが、10-12月期は逆に同▲2%以上押し下げられ、10-12月期の減速のほとんどがこれによって説明できる。輸入の増加、民間在庫変動のマイナス寄与は最終需要の弱さを示すものではなく、7-9月期から10-12月期にかけて景気が実勢として弱まったわけではない。

また、表面的には7-9月期が外需主導、10-12月期が内需主導の成長となったが、7-9月期、10-12月期を通して好調なのは輸出、設備投資の企業部門だ。一方、10-12月期の民間消費は増加に転じたが、7-9月期と均してみれば横ばい圏の動きにとどまり、住宅投資は2四半期連続で減少した。家計部門は低調な推移が続いていると判断される。

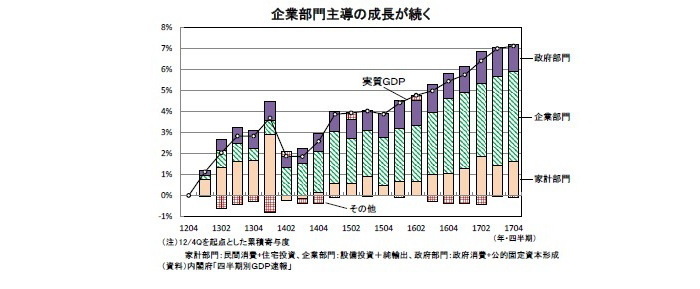

アベノミクス開始以降の実質GDP成長率に対する累積寄与度を企業部門(設備投資+純輸出)、家計部門(民間消費+住宅投資)、政府部門(政府支出+公的固定資本形成)に分けてみると、実質GDP成長率7.1%のうち、企業部門の寄与度が4.3%で、全体の60%を占めている。一方、GDPの約6割を占める家計部門の寄与度は1.6%で、全体の23%にすぎない。日本経済は企業部門主導の経済成長が続いている。

◆好調が続く輸出

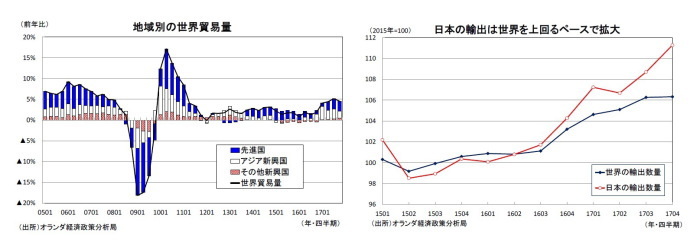

輸出は2016年半ば頃から増加傾向が明確となり、経済成長の牽引役となっている。

世界の貿易量は2011年以降、世界経済の成長率を下回る伸びが続いていた(いわゆるスロー・トレード)が、2016年終盤以降伸びが大きく高まり、2017年入り後は世界経済の成長率を上回っている。最近の世界経済の回復はIT関連を中心とした製造業サイクルの改善によるところが大きく、このことがグローバルな貿易取引の活発化につながっている。

世界貿易量を地域別にみると、2015年から2016年にかけて弱めの動きとなっていたアジア新興国が2017年に入ってから大幅に増加している。日本はアジア向けの輸出ウェイトが5割以上を占めるため、アジアの貿易取引増加の恩恵を受けやすい。実際、日本の輸出は情報関連、資本財を中心にアジア向けが大幅に増加しており、2016年半ば以降は日本の輸出が世界の輸出を上回るペースで拡大している。

◆在庫調整圧力が徐々に高まる

輸出の増加基調が明確になるにしたがって、国内の生産活動も好調に推移している。鉱工業生産指数は2016年4-6月期から7四半期連続で上昇し、2017年10-12月期は前期比1.8%の高い伸びとなった。

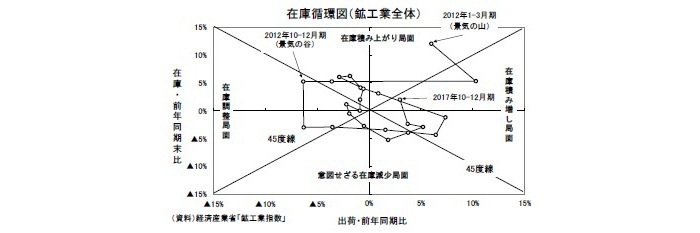

ただし、生産の増加が続く一方で、在庫調整圧力が徐々に高まりつつある点には注意が必要だ。在庫循環図を確認すると、2017年4-6月期に「意図せざる在庫減少局面」から「在庫積み増し局面」に移行した後、3四半期続けて同一局面に位置したが、2017年10-12月期は景気のピークアウトを示唆する45度線に近づく動きとなった。出荷指数が7-9月期の前年比3.7%から同2.9%へと伸びが鈍化したことに加え、在庫指数が前年比2.0%と7四半期ぶりに増加に転じた。

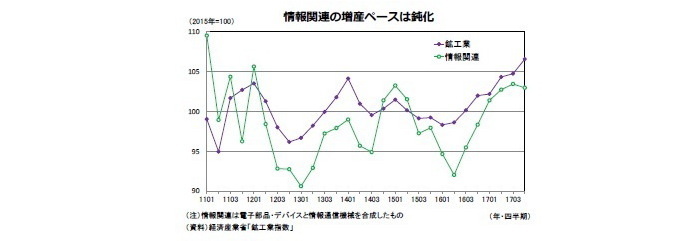

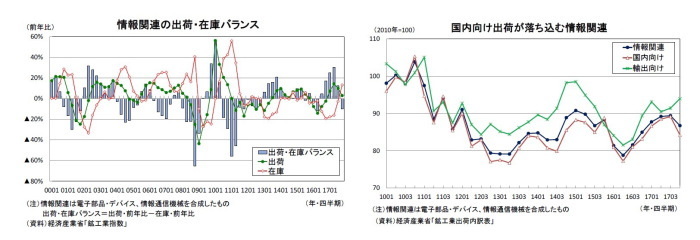

特に警戒が必要なのは、これまで生産の牽引役となっていた情報関連(電子部品・デバイス+情報通信機械)で生産の勢いが鈍化し、在庫の積み上がりが目立つようになっていることだ。情報関連の生産は2016年7-9月期から2017年1-3月期まで前期比3%台の高い伸びを続けたが、2017年度入り後は伸びが大きく鈍化し、2017年10-12月期には前期比▲0.5%と6四半期ぶりのマイナスとなった。

一方、情報関連の在庫指数は2017年1-3月期以降、4四半期続けて前期比で上昇し、10-12月期には前年比でも+13.6%と9四半期ぶりの上昇となった。出荷指数の伸びが鈍化し、在庫指数が上昇に転じたことにより、2017年10-12月期の情報関連の出荷・在庫バランス(出荷・前年比-在庫・前年比)は▲11.2%ポイントと6四半期ぶりのマイナスとなった。情報関連の輸出はアジア向けを中心に増加を続けているが、国内向けの出荷が落ち込んでいることが在庫の積み上がりをもたらしている。現時点では、在庫水準自体はそれほど高くないが、国内外の最終需要が下振れた場合には、情報関連を中心に在庫調整圧力が大きく高まるリスクがあることには注意が必要だろう。

◆3%の賃上げは実現するのか

安倍首相は経済界に対し3%の賃上げを要請し、2018年度税制改正では企業の賃上げを後押しするため、所得拡大促進税制の見直しを行った。これまで賃上げに慎重だった経団連も3%の賃上げ目標を提示するなど、ここにきて賃上げの機運は高まっている。

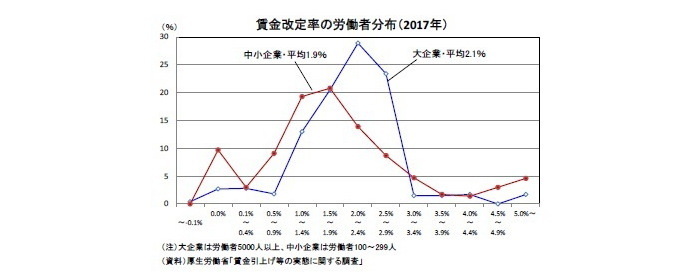

新たな所得拡大促進税制では、減税措置を受けるための要件が、大企業(資本金1億円超)で「給与平均額が前年比3%以上」(*1)、中小企業(資本金1億円以下)で「給与平均額が前年比1.5%以上、あるいは2.5%以上」となっている。厚生労働省の「賃金引上げ等の実態に関する調査」によれば、2017年の賃金改定率の平均は大企業が2.1%、中小企業が1.9%と両者に大きな差はないが、その分布をみると、大企業は2%台(2.0~2.4%、2.5~2.9%)に半数以上の企業が集中しているのに対し、中小企業は比較的バラツキが大きく、ボリュームゾーンは1%台(1.0~1.4%、1.5~1.9%)となっていることが分かる。したがって、今回の税制改正は減税措置の要件が、企業規模別の賃上げの実態に見合った設定になっているとの評価が可能だろう。

2018年度は大企業では3%以上の賃上げを実現する企業が大幅に増加することが予想される。一方、中小企業は着実な賃上げが進むことは見込まれるものの、減税要件のハードルが低いことから3%以上の賃上げを行う企業数は限定的にとどまるだろう。

3%の賃上げを考える上では、その数字が基本給にあたる月例賃金ベースなのか、賞与や手当てなどを含んだ年収ベースなのかを区別する必要がある。連合は月例賃金の引き上げを求めているのに対し、経団連は年収ベースも選択肢のひとつとしており、両者には隔たりがある。所得拡大促進税制の「給与平均額」は基本給以外に残業代、賞与、手当てなども含む年収ベースとなっている。企業業績の大幅改善を受けて2018年度の賞与は前年よりも明確な増加が見込まれるため、多くの大企業にとっては3%のハードルはそれほど高いとはいえないが、賞与は業績が悪化すれば大きく削減されるため、3%の賃上げは一時的なものに終わる恐れもある。

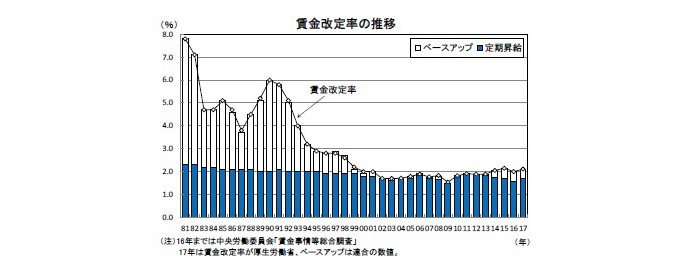

また、賃上げ率は定期昇給分を含んだ数字で示されることが多いが、労働市場の平均賃金に直接影響を与えるのは定期昇給分を除いたベースアップであることにも注意が必要だ。2017年の春闘賃上げ率(厚生労働省「民間主要企業春季賃上げ要求・妥結状況」)は2.11%だったが、定期昇給が1.7%程度なので、ベースアップは0.4%程度となる。実際、毎月勤労統計によれば、2017年度の一般労働者の所定内給与は前年比0.4%(2017年4~12月の平均)でベースアップと一致している。

所得拡大促進税制における給与平均額の算出対象となる雇用者は「当期および前期の全期間の各月において給与などの支給がある継続雇用者」とされているため、給与平均額の伸びは定期昇給を含んだ概念に近いと考えられる。

1/31に労務行政研究所が発表した「賃上げに関するアンケート調査」によれば、2018年の賃上げ見通し(対象は労・使の当事者および労働経済分野の専門家約500人)は平均で2.13%と前年を0.13%上回ったものの、3%には程遠い結果となった。厚生労働省の賃上げ実績は同調査の見通しを若干上回る傾向があるが、乖離幅がそれほど大きくないことを踏まえれば、2018年度の春闘賃上げ率が3%に達する可能性は低いだろう。

今回の見通しでは、春闘賃上げ率の想定を2018年が2.40%、2019年が2.50%とした。賃上げ率が3%を超えるのはさらに先となりそうだが、2018年にはアベノミクス開始以降で最も高い伸びとなった2015年度の2.38%と同水準となり、景気の回復基調がその後も維持されれば、2019年度にはそれを明確に上回ることが見込まれる。

なお、2月上旬の米国長期金利の上昇をきっかけとして、株価が大幅に下落し、円高が進行している。賃上げを巡る環境(労働需給、企業収益)は良好だが、金融資本市場の動揺が長引いた場合には、春闘の妥結結果に悪影響が及ぶ可能性がある。

--------------------------------

(*1)大企業は給与要件のほかに、「国内投資が当期の減価償却費の9割以上」も満たす必要がある

--------------------------------

実質成長率は2017年度1.7%、2018年度1.2%、2019年度0.9%を予想

◆先行きも企業部門の成長が続くが、2018年度以降は成長率が低下

2017年度入り後の日本経済を振り返ると、経済成長の中心は4-6月期が内需、7-9月期が外需、10-12月期が内需と変化しているが、均してみれば、景気回復の中心は輸出、設備投資の企業部門である。先行きについても、海外経済の回復に伴う輸出の増加、高水準の企業収益を背景とした設備投資の回復が続くことが見込まれる一方、実質所得の低迷が続く家計部門は消費、住宅投資ともに低調に推移する公算が大きい。当面は企業部門主導の成長が続くことが予想される。

2018年度は企業部門の改善が家計部門に一定程度波及し、名目賃金の伸びは2017年度よりも高まる可能性が高い。ただし、物価上昇率が高まることから実質所得の伸びは限定的なものにとどまり、消費が景気の牽引役となることは引き続き期待できない。また、人件費上昇に伴うコスト増などから企業収益の伸びが鈍化することに伴い設備投資が減速すること、住宅投資、公的固定資本形成が減少に転じることから、2018年度の成長率は2017年度から低下することが予想される。

2019年度は10月に消費税率引き上げ(8%→10%)が予定されているが、前回(2014年度:5%→8%)よりも税率の引き上げ幅が小さく、飲食料品(酒類と外食を除く)及び新聞に軽減税率の導入が予定されていることから、成長率、物価への影響は前回よりも小さくなるだろう。また、税率引き上げは2019年度下期からとなるため、年度ベースの影響は2019年度、2020年度ともに1%分(軽減税率導入を考慮すると0.75%分)となる。さらに、消費増税前後には駆け込み需要とその反動減が発生するが、年度途中での引き上げとなるため、駆け込み需要とその反動減は2019年度内でほぼ相殺されることが想定される。

2014年度の実質GDP成長率は消費税率引き上げによる悪影響を主因として▲0.3%のマイナス成長となった。2019年度は消費税率引き上げの影響が前回よりも小さいことに加え、2020年の東京オリンピック・パラリンピック開催に伴う押し上げ効果も期待されることから、経済成長率が大きく落ち込むことは避けられるだろう。

実質GDP成長率は2017年度が1.7%、2018年度が1.2%、2019年度が0.9%と予想する。

◆需要項目別の見通し

実質GDP成長率の予想を需要項目別にみると、民間消費は2017年度が前年比1.1%、2018年度が同0.8%、2019年度が同0.6%と予想する。

雇用所得環境の先行きを展望すると、春闘賃上げ率が3年ぶりに前年を上回ることを反映し、所定内給与の伸びが高まること、企業収益との連動性が高い特別給与(ボーナス)も明確に増加することから、2018年度の名目雇用者報酬は前年比2.4%となり、2017年度の同2.0%から伸びを高めるだろう。

しかし、同時に物価上昇率も高まるため、実質雇用者報酬は前年比1.6%と2017年度の同1.4%とそれほど変わらない。消費税率引き上げによって物価上昇率がさらに高まる2019年度の実質雇用者報酬は前年比1.0%と伸びが低下するだろう。

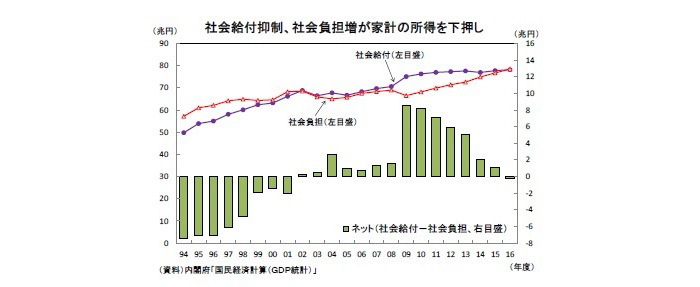

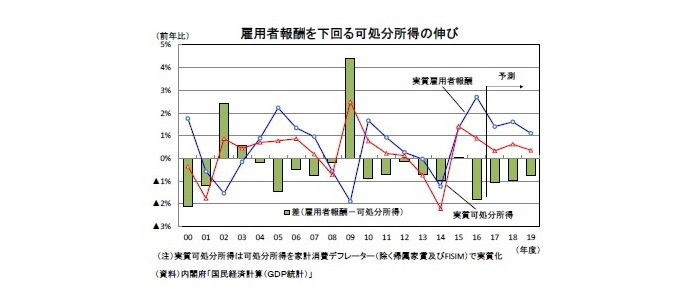

また、個人消費の動向を大きく左右するのは、利子、配当などの財産所得、年金などの社会給付の受け取り、社会保障負担などの支払いを加味した可処分所得の動きである。近年は、マクロ経済スライドや特例水準の解消によって年金給付額が抑制されてきたこと、年金保険料率の段階的引き上げによる社会負担増が家計の可処分所得を下押ししている。内閣府の「国民経済計算」によれば、家計の社会給付(ネット)2は2009年度の8.5兆円をピークに減少を続け、2016年度には▲0.3兆円の支払超過に転じた。

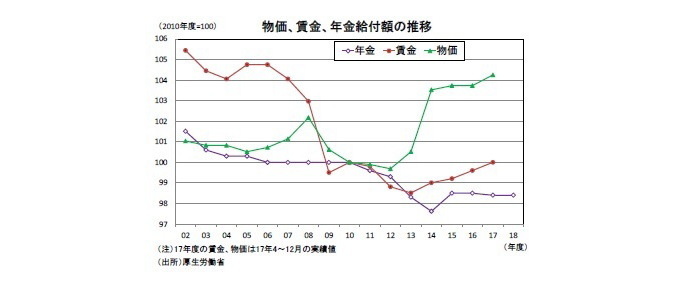

2010年度を起点とした年金給付額、物価(消費者物価指数)、賃金(一人当たり現金給与総額)の推移を確認すると、物価は消費税率引き上げの影響もあって、2017年度(2017年4~12月の平均)は2010年度を4%以上上回っている。一方、賃金は2014年度から4年連続で上昇しているが、それまでの落ち込みが大きかったため、2017年度にようやく2010年度の水準を回復するにとどまっている。さらに、年金給付額については、2013年度から2015年度にかけて特例水準の解消が図られたこと、2015年度にマクロ経済スライドが発動されたこともあり、物価との乖離幅が大きくなっている。

2017年の消費者物価上昇率の実績値(前年比0.5%)が公表されたことを受け、2018年度の年金額は前年度から据え置きとなることが決定した3。2018年度は2017年度に続き物価上昇が確実となっているため、年金生活者にとっての実質的な手取り額はさらに減少することになる。

2005年度に開始された年金保険料率の段階的な引き上げは2017年度で打ち止めとなるが、マクロ経済スライドによる年金給付額の抑制は引き続き実施されるため、可処分所得の伸びが雇用者報酬の伸びを下回る状況はその後も継続する。実質可処分所得の伸びは2017年度が前年比0.3%、2018年度が同0.6%、2019年度が同0.4%となり、実質雇用者報酬の伸びをそれぞれ▲1%ポイント前後下回る。民間消費は2017年度には消費性向の上昇によって可処分所得の伸びを上回るが、2018年度、2019年度は可処分所得と同程度の伸びとなり、実質GDPの伸びを下回り続けるだろう。

--------------------------------

(2)現物社会移転以外の社会給付(受取)-純社会負担(支払)

(3)2018年度の年金額は年金額改定に用いる名目手取り賃金変動率がマイナス、物価上昇率がプラスとなることから、マクロ経済スライドによる調整は行われず、未調整分は繰り越される。

--------------------------------

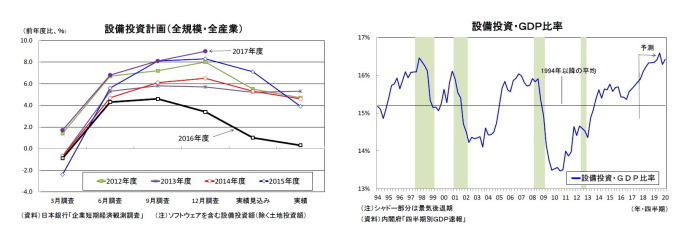

設備投資は企業収益の改善を背景に増加傾向が続いている。日銀短観2017年12月調査では、2017年度の設備投資計画(含むソフトウェア、除く土地投資額)が前年度比9.0%(全規模・全産業)となり、前年同時期の前年度比3.4%(2016年12月調査の2017年度計画)を上回り、12月調査としては過去10年で最も高い伸びとなっている。設備投資/キャッシュフロー比率は低水準にとどまっており、企業の投資スタンスは積極化しているわけではないが、企業収益の大幅増加に伴う潤沢なキャッシュフローを背景に、設備投資は底堅い動きが続く可能性が高い。

ただし、個人消費を中心とした国内需要は当面力強さに欠ける状況が続く可能性が高く、期待成長率の上昇によって企業の投資意欲が高まるまでには時間を要するだろう。また、好調が続く企業収益だが、2018年度には人件費上昇に伴うコスト増などから増益率が鈍化することが見込まれる。設備投資の名目GDP比は2013年半ば以降、現行のGDP統計(簡易遡及を除く)で遡ることができる1994年以降の平均(15.2%)を上回って推移しており、2017年10-12月期には15.9%となった。このまま設備投資の回復が続けば、2019年度には1994年以降のピーク(1997年10-12月期の16.5%)に近づくことになり、循環的な減速圧力が高まるだろう。設備投資は2016年度の前年比1.2%から、2017年度には同3.5%へと高まるが、企業収益の伸び率鈍化に伴い2018年度が同3.0%、2019年度が同1.6%と徐々に減速すると予想する。

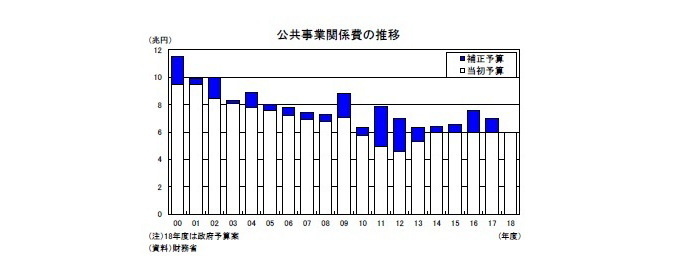

公的固定資本形成は、2016年度第2次補正予算の執行本格化から2017年4-6月期に前期比4.7%の高い伸びとなったが、その効果が一巡した7-9月期(同▲2.6%)、10-12月期(同▲0.5%)は2四半期連続で減少した。

安倍政権発足後は毎年、年度途中に補正予算が編成される一方、当初予算は抑制気味(2017年度当初予算の公共事業関係費は前年比+0.0%)となっており、補正予算がなければ年度末にかけて公共事業が落ち込んでしまう構造になっている。2017年度補正予算では、災害復旧等・防災・減災事業を中心に公共事業関係費が約1兆円積み増された。しかし、2016年度補正予算の1.6兆円に比べて規模が小さいこと、2018年度の当初予算案でも公共事業関係費は前年比+0.0%の横ばいとなっていることを踏まえれば、公的固定資本形成は先行きも弱めの動きが続くことが見込まれる。2018年度以降も年度途中で補正予算の編成が必要となるだろう。

輸出は海外経済の回復を背景に堅調な推移が続くことが予想されるが、ITサイクルの改善ペースが鈍化することなどに伴い、3%台後半の世界経済の成長率と整合的な伸びに収束していくことが見込まれる。財貨・サービスの輸出は2016年度の前年比3.4%から2017年度には同6.4%へと加速するが、2018年度が同4.4%、2019年度が同3.3%と伸びが低下すると予想する。

一方、財貨・サービスの輸入は2016年度の前年比▲1.0%の減少から、国内需要の持ち直しを反映し、2017年度に前年比4.1%と増加に転じた後、2018年度が同3.2%、2019年度が同2.6%と底堅い推移が続くだろう。この結果、2016年度に前年比0.8%の大幅なプラスとなった外需寄与度は、2017年度が同0.4%、2018年度が同0.2%、2019年度が同0.1%とプラス幅が徐々に縮小することが予想される。

◆物価の見通し

消費者物価(生鮮食品を除く総合、以下コアCPI)は、2017年1月に前年比0.1%と1年1ヵ月ぶりの上昇となった後、12月には同0.9%まで伸びを高めた。物価上昇の大部分はエネルギー価格の上昇によるものだが、ゼロ%程度で推移していた「生鮮食品及びエネルギーを除く総合」の上昇率も2017年12月には前年比0.3%のプラスとなり、基調的な物価にも改善の兆しがみられる。

先行きは、景気回復に伴う需給バランスの改善が先行きの物価の押し上げ要因となることが見込まれる。当研究所が推計する需給ギャップは、消費税率引き上げ後の2014年度前半には▲2%近く(GDP比)までマイナス幅が拡大したが、潜在成長率を上回るプラス成長を続けたことから、2017年4-6月期にプラスに転じた。10-12月期は潜在成長率を下回る成長となったものの、0.3%とプラスを維持している。景気は今後も堅調に推移するため、需給ギャップは当面プラス圏で推移する可能性が高い。

また、2017年度の企業業績の改善、物価上昇を受けて賃金上昇率が高まることから、低迷が続いているサービス価格にも徐々に上昇圧力がかかるだろう。コアCPI上昇率は当面ゼロ%台後半の推移を続けた後、2018年半ば頃に1%に達することが予想される。ただし、企業の価格改定に直結する個人消費の回復が緩やかにとどまり、経済成長率を下回る状態が続くこと、賃金上昇率がベースアップでゼロ%台にとどまる中ではサービス価格の上昇圧力も限られることなどから、上昇率はその後頭打ちとなり、2019年度中に日本銀行が物価安定の目標としている2%に達することは難しいだろう。

コアCPI上昇率は2017年度が前年比0.7%、2018年度が同1.0%、2019年度が同1.6%(1.1%)と予想する(括弧内は消費税率引き上げの影響を除くベース)。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

斎藤太郎(さいとう たろう)

ニッセイ基礎研究所 経済研究部 経済調査室長

【関連記事 ニッセイ基礎研究所より】

・QE速報:10-12月期の実質GDPは前期比0.1%(年率0.5%)-消費、設備主導で8四半期連続のプラス成長

・2017年10-12月期の実質GDP~前期比0.2%(年率0.8%)を予測

・日本経済のジレンマ~消費主導の景気回復は実現しない?~

・2017・2018年度経済見通し(17年2月)

・2016・2017年度経済見通し(16年2月)