J リート(不動産投資信託)の投資口と上場不動産会社の株式は証券投資の観点からみてそれほど大きな違いはない。ともに証券取引所に上場し、流動性や時価評価、投資家への情報開示は等しく確保されている。市場規模についても、J リート市場(60 社・12 兆円)が拡大し東証1部の不動産業セクター(65 社・14 兆円)とほぼ肩を並べる水準にある(18 年3月末)。また、年金運用において、GPIF(年金積立金管理運用独立行政法人)が運用ベンチマークの多様化を図るなか国内株式の枠内でJ リートに投資しており、両者の垣根は以前より低くなっているようだ。

それでは、J リートと上場不動産会社はいったい何が違うのであろうか。以下では、双方を代表して、日本ビルファンド投資法人(NBF)と三井不動産株式会社(三井不)について、(1)事業構成、(2)利益配分、(3)運用体制を比較し、両者の違いをみてみたい。

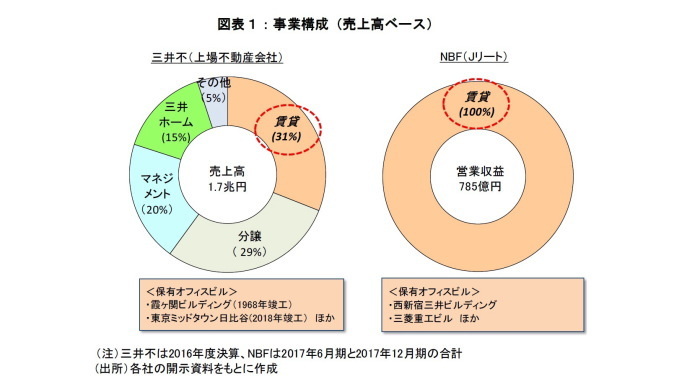

まず、(1)事業構成(売上高ベース)を比較する(図表1)。NBF は営業収益(785 億円)の全てが不動産賃貸収入(売却益を含む)であるのに対して、三井不は売上高(1.7 兆円)の31%が賃貸収入で、賃貸事業以外に多様な不動産ビジネスを展開していることがわかる。また、NBFは不動産の開発行為を禁止されているため、既に安定稼動中の物件をスポンサー企業などから購入し保有する。これに対して、三井不の賃貸事業はデベロッパーとして自らが不動産を開発し長期保有するビジネスモデルであり、霞ヶ関ビルディング(築50 年)や東京ミッドタウン日比谷(2018 年竣工)などが代表物件として挙げられよう。

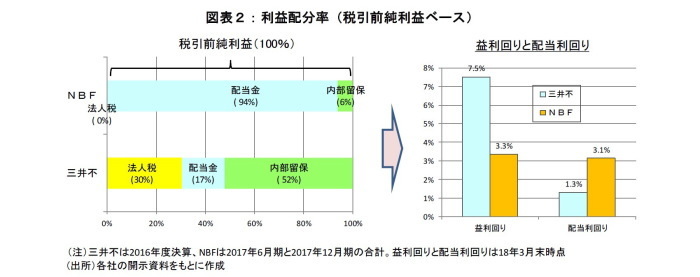

次に、(2)稼いだ利益をどう配分しているのか比較する(図表2)。NBF の利益配分は法人税「0%」、配当金「94%」、内部留保「6%」である。NBF は利益の90%以上を配当しなければならず内部留保はわずかな金額(17 億円)に留まる。しかし、賃貸事業の生み出す不動産キャッシュフローは安定し事業リスクは低い。これに対して、三井不の利益配分は法人税「30%」、配当金「17%」、内部留保「52%」である。通常、不動産開発は大きな利益が期待できる半面、多額の先行資金を要し事業リスクも高い。三井不は配当金を抑える代わりに毎年の内部留保(2016 年度実績1,000 億円)を不動産開発に充当し、企業の成長性と安定性を両立していると言える。この結果、市場のバリュエーションでは益利回りは事業リスクが高く、その分収益率も高い三井不がNBF を上回る一方、配当利回りは非課税かつ配当還元率の高いNBF が三井不を上回っている。

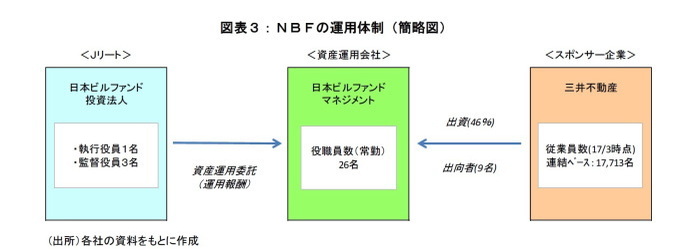

最後に、(3)NBF の運用体制を確認する(図表3)。NBF は資産運用に係る業務を資産運用会社に委託し、執行役員と監督役員のみで構成し従業員はいない(これを外部運用型という)。外部運用型は運用コストの透明性や効率性などの面でメリットがある一方で、スポンサー企業との潜在的な利益相反懸念が課題として挙げられる。

このようしてみると、現在のJリートの本質は不動産事業会社というより不動産投資ファンドに近いと言え、株式ではなく不動産としてJリートに投資する意義は大きいと思われる。

岩佐浩人(いわさ ひろと)

ニッセイ基礎研究所 金融研究部 主任研究員

【関連記事 ニッセイ基礎研究所より】

・Jリート市場は2年ぶりに反落。物件取得額は大きく減少-利用は3%、雇用形態で非利用理由に差、生産性向上と施策の柔軟性が必要

・J-REITによる自社株買いへの期待と課題

・J-REIT市場の事業環境と今後の収益見通し-今後5年間の分配金レンジは▲6%~ +13%の見通し

・Jリート市場のボラティリティを考える

・“普通の人”の不動産投資を考える