日本銀行が大規模な金融緩和策を導入して5年が経過した。その間、政策規模の拡大や内容変更を重ね現在に至っている。国債に関しては実際の買入額が年間80兆円(1)という方針より少ないが、ETF(上場投資信託)は方針(年間6兆円)に沿った形で買い入れを続けている(2017年度は6.2 兆円を購入した)。

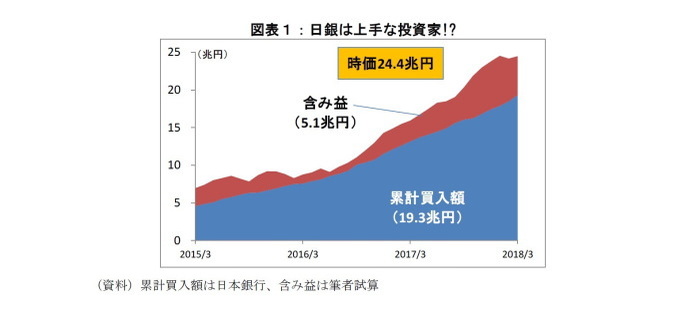

その結果、累計買入額19.3 兆円に対して、時価ベースの保有額は24.4 兆円と推計される(2018年3月末時点)。差額の5.1 兆円は含み益で保有額の21%に相当する。純資産3.7 兆円(2017年9月末時点)を上回る規模の含み益は、株高が続く限り日銀の財務の安定性や、円の信認にも寄与するだろう。

アベノミクス以降の円安・株高で2割近い含み益を形成した格好で、皮肉の意味で言えば「日銀は上手な投資家」だ。とはいえ、株価上昇の大きな要因は円安による企業業績の改善であること、そもそも円安に誘導したのは他でもない日銀自身なので、自作自演ともいえる。

------------------------------

(1)償還分を考慮したうえで保有残高が年間80兆円増えるように購入する。

ところで、日銀はいつまでETFを買い続けるのだろうか。民間エコノミストの予測では物価上昇率が目標の2%に達する見込みが持てないことに加えて、当の日銀も出口を議論するのは「時期尚早」というスタンスを貫いているので、当面は買い続けるとみられる。

2018 年3月、黒田総裁は国会で「19 年度頃には2%に達する可能性が高いと確信している」、「2%の物価安定目標が達成されていない段階で、金融緩和を中止したり、弱めたりすることは考えられない」と発言した。

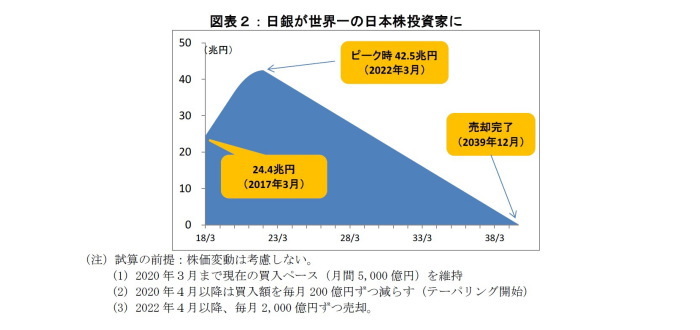

物価などの経済情勢が上記の総裁発言どおりに進展すると仮定すれば、日銀は2019年度までは現状維持を貫き、2020年度以降に緩和策を縮小するというのが素直なシナリオだろう。この前提で日銀のETF保有残高を試算したのが図表2だ(試算の前提は注に記載)。

2019年度中(2020年3月まで)は現在の月間5,000億円ペースで買い入れを続け、2020年4月以降、買入額を毎月200億円ずつ減らす(テーパリング開始)。この場合、今から4年後の2022年3月に買入額がゼロになる。このとき保有額はピークを迎え、約42.5兆円と試算される。

2018年3月末時点の推定24.4兆円から18兆円ほど増え、GPIF(年金積立金管理運用独立行政法人)が保有する日本株約42.3兆円(2017年12月末)を超える規模だ。名実ともに日銀が世界一の日本株投資家となる日も遠くない。

大きな波乱なく買い入れを終了できれば、次はいよいよETFを処分する段階に移行する。最もシンプルなのは市場で売却していく方法だが、株式市場への悪影響が懸念されるため、売却額は月間2,000億円にとどめると仮定する(東証1部の最近の月間売買代金の0.3%程度)。

この場合、ピーク時に40兆円超まで膨らんだ残高がゼロになるのは2039年12月で、今から22年近くを要することになる。ただ、現実には売却途中で株価が軟調に推移する場面もあろう。その場合は売却額を減らすなどの対応が必要となり、売却完了に要する期間はさらに長くなる。

このように試算してみると、やはり日銀が進めているETF買入策は異常と言わざるを得ない。新機関を設立して日銀からETFを移管する等の方法も考えられるが、その場合でも新機関が“処分”することに変わりはなく、ファンダメンタルズと無関係に株価下落を招く懸念がある。

そもそもETF買入の効果を疑問視する指摘もある中で、日銀による買入額を減らすことを考えるべきではないか。また、年金などの長期投資家も、日銀が将来に向けて負のエネルギーを溜め込み過ぎないように監視することが必要だ。

井出真吾(いで しんご)

ニッセイ基礎研究所 金融研究部 チーフ株式ストラテジスト・年金総合リサーチセンター兼任

【関連記事 ニッセイ基礎研究所より】

・日銀の出口戦略に関する考察-ETFの含み益で個人の資産形成を

・日銀ETF 予算消化の「買入増額」はあるか

・日銀のETF買い、やめるなら今が好機ー買入減額・売却時のシミュレーション

・復興元年~大震災を超える力

・政府債務残高が家計金融資産残高を超える日