投資歴が相当長い人でも、恐らく「劣後債」に投資したことがある人は少ないと思います。

地味な債券の中でも、少し特殊な「劣後債」はなじみが薄い投資商品です。しかし、株式とは違う魅力もあります。まだまだ知られていない「劣後債」の魅力とリスクについて解説します。

「劣後債」とは?何に対して"劣る"?

企業や国の債券は、通常、満期が来れば償還されます。しかし、満期前に企業が倒産してしまった場合、企業は全ての負債を返済することができなくなります。

そんな時、企業はどのような順序でお金を返すのでしょうか。

まず、最初に返済されるのは借入や普通社債です。銀行の場合、顧客から預かっている預金も含まれます。それらを全額返した後、残ったお金で返済されるのが劣後債です。それでもまだ余れば、優先株や普通株の株主にお金を回します。

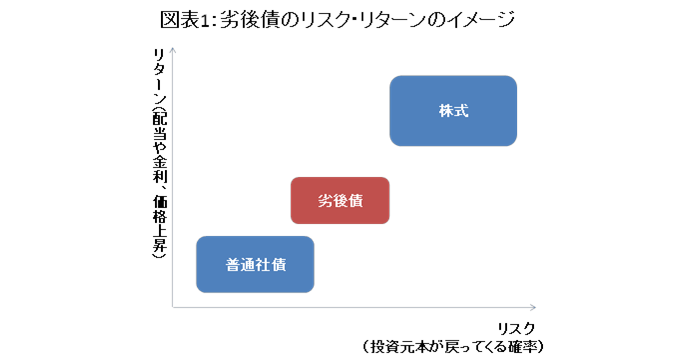

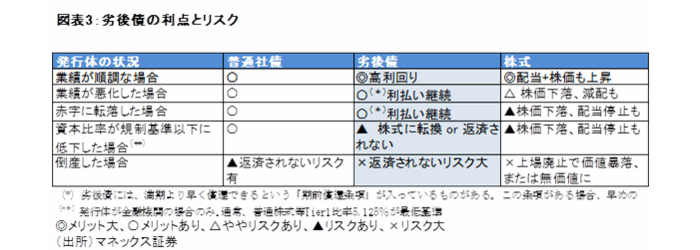

つまり、企業が潰れた時にお金が戻ってこないリスクは、株式>劣後債>普通社債の順に高くなります。倒産した時の返済順位が普通社債よりも低いことから"劣後債"と呼ばれます。普通社債と比較して相対的に高い利回りが期待できます。業績に左右される株の配当金と異なり、あらかじめ金利の支払い条件が定められていることも特徴的です。

劣後債の魅力は?

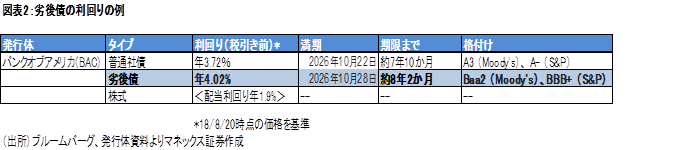

普通社債よりも倒産時の返済リスクが高い分、劣後債の利回りは普通社債よりも高くなっています。例えば、米バンクオブアメリカの劣後債の利回りは、4.0%(残存8年2か月、18/8月時点)であるのに対し、満期までほぼ同じ期間の普通社債の利回りは3.7%です。

なお、バンクオブアメリカ株の配当利回りは年1.9%程度ですから、劣後債の利回りの方が配当よりはるかに高いことになります。

企業はなぜこのような金利の高い債券を発行するのでしょうか。発行体は、劣後債を発行すると、格付会社などから、その一定割合を"資本"としてカウントしてもらえます。もちろん、新株を発行すれば資本は増えますが、その場合株式が希薄化してしまいますし、ROE(株主資本利益率)も下がってしまいます。劣後債を発行すれば、こうしたデメリットを避けて資本比率を引き上げることができます。

特に銀行の場合、こうした劣後債を発行して資本を補うケースが非常に多くみられます。日米欧の大手銀行では、ほぼ全行がこうした劣後債を発行しています。

劣後債のリスクとは

一方、前述の通り、もし、返済期限までに発行体が倒産してしまったら、普通社債以上に返済されにくくなります。また、金融機関の場合、損を出して資本比率が極端に低下してしまったら、劣後債が返済されなくなったり、株式に強制的に転換させられる可能性があります。

なお、銀行の劣後債の場合、資本比率が基準以下まで下落してしまうと、元本が返済されなくなる場合があります。そのようなケースはまれですが、昨年、経営難に陥ったBanco Popular(スペイン)がサンタンデールに買収される際に劣後債に損失が発生しました。

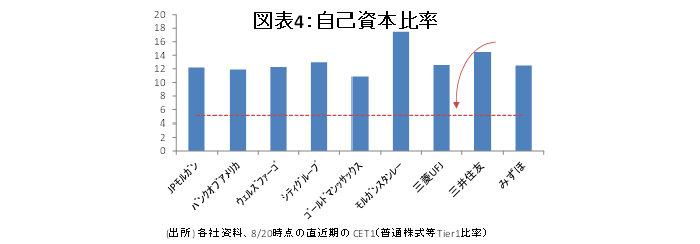

但し、日米の大手銀行の資本比率は、現在10%超と高く(図表4)、しかも上昇傾向にあるので、こうした懸念は相当低いと思われます。因みに、資本比率が低下してきたら、劣後債を市場で売却することも可能です(但し、株式ほどの流動性がないので、価格が低下するリスクはあります)。

分散投資の一環として

このように、劣後債は、仕組みも複雑ですが、高利回りで、価格変動が少なく、会社が一時的に赤字になっても利払いが続くなど、株式とは違う強みがあります。

現在、世界では、200兆円程度の劣後債が発行されています。これまでは、その殆どが機関投資家向けで、個人が買えるものは残念ながらひと握りでした。

しかし、近年個人向けのものも徐々に増えています。これまで株式だけに投資をしていた人も、分散投資の一環として、劣後債への投資を検討してみてもいいかもしれません。

大槻 奈那(おおつき・なな)

マネックス証券 チーフ・アナリスト

【関連リンク マネックス証券より】

・日銀はいまこそETF購入額を増やせ

・米中貿易摩擦の懸念後退で上昇か 売られた分を戻す

・ドル円が110円台を維持した場合、業績などが期待できる業種は?(金山)

・年後半のマーケットシナリオ

・上方修正でより大きな二桁増益予想となった銘柄は