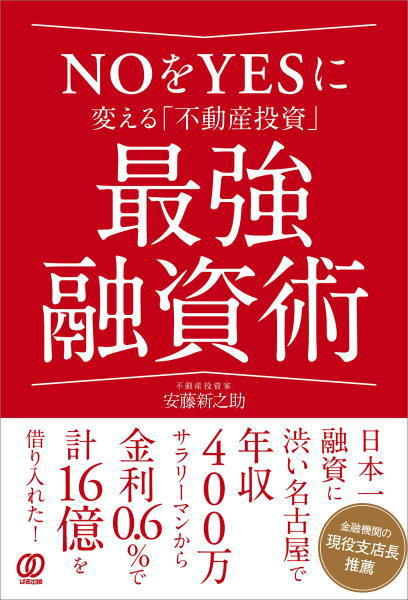

(本記事は、安藤新之助氏の著書『NOをYESに変える「不動産投資」最強融資術』ぱる出版、2018年8月31日刊の中から一部を抜粋・編集しています)

「ようこそ当行へ!」となる最高の訪問方法とは?

金融機関への訪問の仕方次第で、融資の可否が大きく左右されることを皆様以外に知っているようで知りません。

まず、この話を切り出すだけで「え?なんで??」となるのではないでしょうか。

実は訪問の経緯で、通る融資も通らなくなってしまうのです。

市町村に行けば、かならず金融機関の看板を目にします。

「金融機関がないところはない」といっても過言ではないでしょう。

店内に入れば、住宅ローンやマイカーローンの広告が必ずあり、合わせて事業資金の窓口もあります。

普通の感覚なら相談すれば貸してくれる。

そんなふうに思うのは自然なことです。

実は私も、当時その事を知らずに、とにかく数打てばあたる!と訪問していました。

ところが、結果は…全滅。撃沈です。

なぜ、こんなふうになってしまったのか。

これは金融機関側の融資マニュアルに反するからです。

貸手からすると、「なぜうちに来たのか?」必ずここをクリアにしないと先にすすめません。

看板を見たから…とかTVCMを見たから…とか普通ならありがたいお話なのですが、事業資金となるとそうはいきません。

住宅ローンやマイカーローンなら見方が違うので十分可能性があるのですが、不動産投資のような事業資金に関しては完全にNGです。

あなたがいきなり支店にとび込めば、100%こう思われます。

「他行に断られたからうちに来たんだな…断られた理由があるはずだから、他が貸さない人にはやめておこう」と。

これで、終了です…。

私も当初はそんな事情も知らずに、無鉄砲に訪問していました。

金融機関のスタッフの窓口に趣旨を伝えると、奥から融資の担当者が登場します。

応接室に通されることは絶対といってないでしょう。せいぜいカウンター横の席です。

愛想も悪く、「ようこそ当行へ」という対応とは、程遠く扱われます。

私 :収益不動産の融資について相談をしたいのですが。

担当者:当行では不動産投資の融資はしていません。

私 :アパートローンを扱っていますよね?ダメなんですか?

担当者:これは相続対策で遊休資産を活用するためのローンです。

私 :知人が御行で借りているので来たのですが…

担当者:その方の背景はわかりかねますので何とも言えませんが。不動産投資に対しての融資は一切しておりません。

私 :………

私だって一応はその銀行で融資をした実績があると聞いて、訪問をしていたのですが、まさかの冷たい対応に、なんとも言えない複雑な気持ちになったのを、今でもはっきりと覚えています。

金融機関の担当者はきっと「このくそ忙しい時に面倒な客が来たな」と思っていたでしょう。

金融機関だって「お金を融資する事が収益の柱」になっているので貸したいのが本音ですが、訪問の仕方ひとつで心象が180度変わってしまいます。

金融機関はその訪問に至る「経緯」を重要視します。

「なぜ、この金融機関を選んだのか?訪問に至った理由」です。

この理由をはっきりと述べられることが大切です。

これがあるだけで心象がかなり違います。

そして、「紹介者」も大切です。誰の紹介によって来たのか。

その紹介者から連絡が入っていれば、さらに心象がよくなります。

その金融機関と取引している実績ある方の紹介であれば、かなり安心されます。

融資の結果は別として、門前払いされることはありません。

よく考えてみましょう。

仕事上で、いくら見込みが高いと思われるお客様でも、いきなり来られたらまず「疑いの目」でみますよね。

それと同じです。

私は当時「お客様意識」がどこかにあったのかもしれません。

金融機関の窓口には投資信託や保険、住宅ローンにマイカーローンなどいろいろな商品を販売していますが、「事業資金」については全く考え方が違います。お客様意識をすてるくらいでちょうどいいのです。

融資訪問の仕方は主に4つのパターンがあります。

ゼッタイやってはいけない飛び込み訪問

結果は決まっているようなものです。融資NGと…

特に、週初めや週末、月末の場合は間違いなくお金に困って金策に奔走しているとみられます。

もちろん、借手としては融資してもらいたいから訪問しているのですが、貸手として一番警戒する方法です。

経営者として無計画かつ、アポなし訪問は忙しい担当者にとっても「ビジネスマナーも知らない経営者」として印象最悪です。

仮に自身が資産家で、良い物件をもっていったとしても、まともに聞いてもらえないでしょう。

銀行の担当者が言っていましたが、「ピカピカの財務内容で、申し分のない案件をいきなり持ってこられても、取り組むかどうかと言ったら確実に躊躇する」と言っていました。

せっかくのチャンスを無駄にしてしまう最悪のアクションになるので、自殺行為に等しいです。

飛び込み訪問はやめましょう。

神風を吹かすTEL訪問の極意

飛び込みよりは大分マシです。

私はこの方法で初めての物件の融資を受けました。

地方銀行で1億1000万円のフルローンです。

当時、TELアポをメインで訪問していましたが、それでもハードルが高くなかなか結果に結びつかなかったのが本音です。

でも、何度か訪問しているうちにアポイントのコツがつかめてきたので、面談でもスムーズに運ぶようになってきました。

この方法で融資に結び付いた時には、神風が吹いたような気持でした。

努力は幸運をもたらすんだなと。

このTELアポの時も、「その支店に来た経緯・理由」が必須です。

たとえば、「物件の最寄りの金融機関だったから」「自宅の最寄りの金融機関だったから」「親戚の会社が取引している金融機関だったから」でもOK。

自身が給与振り込みや口座をもっているなど、直接関係している金融機関なら一番ですが、とにかく選んだ明確な理由が必要です。

私が当時、使ったトークとして、「勤務している会社が仕事面で取引しているから最初に電話してみた」と伝えました。

サラリーマンなら、勤務先が取引している金融機関が必ず2~3行あるはずです。

中小堅の企業であれば、メインバンク、サブバンクで都市銀行、地方銀行、信用金庫とかならず取引しています。

勤務している会社と金融機関が取引関係にあれば、立派なアポイント理由です。

なにより、丁寧に対応してくれるでしょう。

当然ながら、勤務している会社の状況を把握していますし、信頼関係があります。

貸手からすれば、素性がはっきりしますし、有力な安心材料です。

仮にTELしたことで、勤務先にバレやしないか心配する方もいるかもしれませんが、個人情報の守秘義務がありますから大丈夫です。

さらにすそ野を広げる方法として、自身の勤務している会社の取引先の取引銀行を調べてみるのも良い方法です。

「弊社のパートナー企業の取引先だったからTELさせていただいた」

この方法でも全く関係のないところからのTELではないので、取り合ってもらえます。両親や叔父叔母の出身地の銀行だから、でもいいでしょう。

インパクトは弱くなりますが間接的にでも関係があれば、それもアポイント理由になります。

ホームページを見てとか、通りがかりでみかけたというようなアポイント理由は、理由のようで理由になりません。

不特定多数に声をかけていると思われ、取り合いたいという気分になれないことはイメージ付くのではないでしょうか。

たとえば、通りがかりの女性に声をかけているナンパのようなものです。

それで相手にしてくれる女性は、高くつく可能性が高い。

ちょっとたとえがよくないかもしれませんが、金融機関でも飛び込みで訪問して融資してくれるようなところは、高金利であったり、諸条件が厳しいです。

金融機関は、「自行で取り組みたいと明確な理由がある人」ほど相手をしてくれるものなのです。