ZUU online上にて、『NET MONEY』11月号より一部を特別公開!

割安日本株の急騰に乗れ!

人生をより豊かに、老後にゆったりと暮らすために、まずはつくろう株で3000万円。

人生のイベントは?老後の費用は?

結婚、出産、教育……人生にはさまざまな費用がかかる。でも、いったいライフイベントの費用の総額ってどれくらいなの? ここでは、ファイナンシャル・プランナーの深野康彦さんがそれらのコストを紹介。

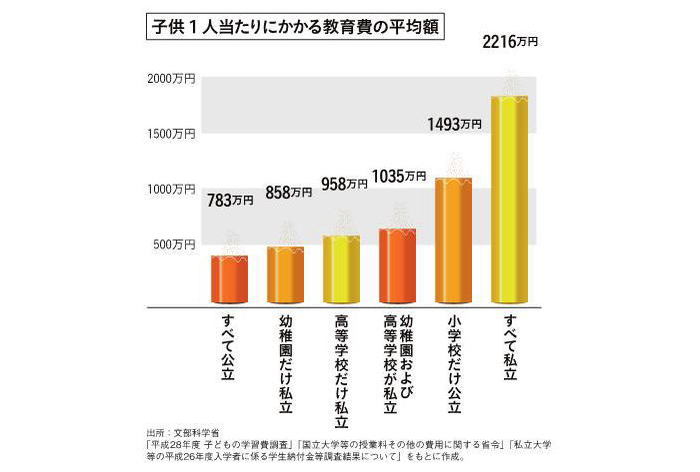

大学までオール私立なら2000万円超が必要!

学校を卒業した後、就職して生活のためにお金を稼ぐ。やがて、一人の異性と巡り合い、結婚する―。もちろん、違う道をたどる人も少なくはないが、こうした道をたどる人が多いのは事実である。

結婚後、2人の前にはさまざまなライフイベントが待ち受けている。賃貸アパートへの入居、車の購入、出産、子供の教育、病気やケガなど。文章にすると波乱万丈のように思えるかもしれないが、多くの人が経験していく道であることは確かだ。

気になるのは、「こうしたライフイベントって、いったい総額でいくらぐらいかかるのか」ということ。「そんなの考えたくもない」という人もいるだろうが、きちんと金額を把握し、それに向かって貯蓄や投資を行うことは、ライフプランニングの中で重要なのだ。

ファイナンシャル・プランナーとしてテレビや雑誌などで人気の深野康彦さんは、「もちろん、人によってかかる費用はさまざまですが……」と前置きしたうえで次のように話す。

「人生にはいろいろなイベントがありますが、費用として大きいのはやはり子供の教育費と、住宅の取得費用でしょう。子供の教育費については、公立か私立かによってかかる費用が大きく変わってきます)。幼稚園から大学まですべて公立だと、教育費の合計額は平均で783万円。一方、すべて私立だと平均で2216万円と、その差は歴然です。これは一般的な教育費の総額ですが、たとえば特別な行事がある学校だったり、『ママ友との交費』が必要な場合だったり、いろいろな出費が考えられます。この金額はあくまで平均なので、さらにプラスアルファがあると考えるべきでしょう」

これは子供1人にかかる教育費。2人になれば2人分が必要となる。「すべて公立コース」でも、子供が3人いれば、首都圏で住宅の購入が可能な程度のお金がかかるわけだ。また「理系の大学ならプラス数百万円はかかる」(深野さん)という。

3000万円が最低線!?株式投資で資金を増やせ

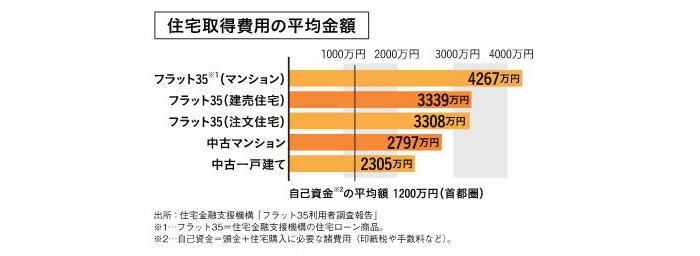

もう一方の人生最大の支出となる、住宅の購入費用についてはどうだろう。総務省が5年ごとに調査している「土地統計調査」によると、1988年から2013年の「持ち家比率」は、60歳未満の世代すべてで減少している。それでも全国平均では61・7%と半数を超えているところを見ると、まだまだ〝夢のマイホーム〞は昔話になっていないということだ。

その住宅の取得金額の平均が22ページのグラフの通りだ。取得時における自己資金の平均額は約1200万円。住宅購入の際には、半分から3分の1程度の金額を頭金+諸経費分(印紙代や手数料など)として用意している人が多いようである。

「仮に子供1人を幼稚園から大学まで通わせ、住宅取得の自己資金を用意し、その他もろもろのライフイベントをこなすとしましょう。そのために必要な資金はざっくり3000万円が最低ライン。私立に通わせたり、生活水準を上げたりすれば、当然もっと必要になってきます。当面は超低金利時代が続くでしょうから、金利が付かない貯蓄ではなく、投資によって資金を増やす必要があると思います」

懸命に働いて、それらの資金を賄っていくのもまた人生。ただ、40年働き続けて得られる金額を、5年、10年の株式投資で得られるのであれば、後者を選ばない理由はないはずだ。

「人生100年時代」、本当は3000万円でも不足?

年金収入だけでは毎月赤字が発生…

前ページで述べてきたのは、「結婚から引退までに必要な資金」について。もちろん、仕事を引退しても人生は続いていく。引退後も何かしらの収入がある人はいいが、そうでない人はやはり年金に頼ることになる。

「2017年の総務省の統計によると、夫が65歳以上、妻が60歳以上、夫婦2人とも無職の世帯の場合、年金などの実収入は約21万円。これに対して1カ月の支出は26万円程度です。つまり、毎月5万5000円程度の『赤字』が発生していることになります。これはあくまで平均的なケースなので、夫婦で旅行に行ったり、家をリフォームしたり、孫に小遣いを渡したり、といった費用は含まれていません。ライフイベントに必要な資金はざっくり3000万円とお話ししましたが、老後を豊かに暮らすためには、やはり3000万円くらいは準備しておいたほうがいいでしょう」

深野さんの計算によると、老後に必要な資金の不足額は夫婦合わせて2271万円。これは夫が93歳、妻が100歳まで生存したケースだ。2017年の 平均寿命は男性が81歳、女性が87歳なので、2人ともやや長生きしたケースになる。とはいえ、今や安倍首相が提唱しているように「人生100年時代」。この程度の長生きは想定しておくべきかもしれない。

大手不動産会社の試算によると、リフォーム代金の費用は300万〜2000万円ほど。どの程度リフォームするかで大きく変わってくるが、キッチン、浴室、トイレなど水回りをリフォームするだけで300万円程度が必要になるようだ。また、2010年のデータになるが、「ゆとりをもって老後生活を送る」ためには、日常生活費に加えて月に14万円程度のプラスアルファが必要になるという。毎月、赤字を生まないためには支出額と同額の26万円、さらに生活にゆとりを求めるなら14万円。

40万円の収入か、それをカバーできる貯蓄が求められるということである。

許容できるリスクと目標をきっちり設定

最近は、株式投資によって1億円以上の資産を築き上げることに成功した〝億り人〞が、テレビや雑誌などで盛んに取り上げられている。

「億り人は、やはり特別な才覚を持った人たち。今まで投資の経験がほとんどなかったり、元手があまりないのに彼らと同じように稼ごうとするのは厳しいでしょう。まずは、着実に利益を積み重ねていくこと。3000万円は初めに目標とする数字としては悪くないと思います」

また、深野さんは「引退が近づいてから動いたのでは遅すぎる」とも話す。経験を積むうえでも、時間を味方につけて複利で資産を増やすためにも、若いうちから対応していくことが大事なようだ。100万円を1000万円まで増やす目標を3年で成し遂げようとすると、年間で120%以上のパフォーマンスが必要。それを10年で考えると、年26%程度で達成できるのだ。

短期間で稼ごうと思えばそれだけリスクも増える。きちんと計画を立て、まずは自分にどのような投資手法が適しているかをよく考えてから臨むようにするべきだろう。

- 株で3000万円つくる!【NET MONEY 特集(予告編)】

- いったいライフイベントの費用の総額ってどれくらい? 老後の費用は?

- 株式投資、あなたはどのタイプ? 全9タイプから自己分析を

- 元手100万円 「人生急がばまっすぐ進め!」型

- 元手500万円 「豊かな老後目指してまだまだ儲けるぞ」型

- 元手1000万円 「ここまで来たらゆったりのんびりスロー投資」型