日産自動車株の予想配当利回りは5.8%

カルロス・ゴーン元会長の逮捕が伝わった直後の11月20日、日産自動車株は前日比で5.5%下落し、950.7円となりました。その時点で予想配当利回りは6%に達しました【注】。

【注】予想配当利回りの計算方法

日産自動車が開示している今期の1株当たり年間配当金(会社予想)57円を、株価で割ることによって、予想配当利回りを計算。1株当たり配当金が変わらないまま、株価が下がると利回りが上がり、株価が上がると利回りが下がる。

ただしその後、株価は反発。26日の終値は978.4円となりました。ゴーン・ショックで下がった分(54.8円:5.5%)の約半分(27.7円:2.8%)を取り戻した形です。予想配当利回りは、26日の終値ベースでも、まだ5.8%と高い水準にあります。ここから日産株を買っていって良いでしょうか?

ポートフォリオで1%程度の保有が適切と考える

日産株の、現時点での私の投資判断は「ややオーバーウエイト」です。先行きに対する悲観で売り込まれた日産株は、中長期的な投資価値から見て割安と考えられるので、一定の投資ポジションを持ちたいと思います。ただし今後、日産に起こることについて「最悪シナリオ」を想定すると株価が一段と下がる可能性も残り、投資リスクは高いと考えます。

リスクと期待リターンを両方とも勘案した上での投資判断が「ややオーバーウエイト」です。オーバーウエイトとは、機関投資家が使う投資判断です。「東証株価指数の構成比(0.7%)を少しだけ上回る組入比率にする」という判断です。1%くらい組み入れるイメージです。

私がかつて運用していた投資信託は時価総額が約600億円でした。そのファンドで言えば、600億円×1%=6億円、日産株を保有するのが「ややオーバーウエイト」です。

個人投資家は投資資金が限られているので「1%だけ組み入れる」ことが簡単にできません。総額1,000万円の日本株ポートフォリオで、100株(26日終値で9万7,840円)保有して、組入比率は1%です。それだけのまとまった資金をお持ちの方は少ないと思います。仮に、日本株の保有が全部で100万円だとすると、100株保有するだけで、日産の保有比率は約10%となってしまいます。最低単位保有するだけで、どうしても「かなりオーバーウエイト」となってしまいます。それでも保有するならば、割り切って「かなりオーバーウエイト」で保有するしかありません。

100万円の日本株ポートフォリオをお持ちとして、日産自動車などの景気敏感株の保有を30万~40万円に抑え、景気の影響を受けにくいディフェンシブ株の保有を60万~70万円とすれば、ポートフォリオ全体ではリスクを取りすぎているとは言えません。ポートフォリオ全体でリスク管理しながら、日産を保有する選択肢もあります。

それでは次に、日産がこれからどうなるか、改めて考えます。

ゴーン元会長解任で、日産が経営自主権を取り戻す期待も

ゴーン元会長逮捕ですぐ思い浮かぶのは、経営の混乱・ブランドイメージ低下・親会社ルノーとの関係悪化などのマイナス影響です。日産株が、ニュースに反応してまず急落したのは当然と考えられます。

ただし冷静に考えて、ゴーン元会長が去ることは悪いことばかりではありません。日産が仏ルノーの支配を脱し、経営の自主権を取り戻すきっかけとなる可能性もあります。

日産は、経営危機に陥っていた1999年に、ルノーから約8,000億円の出資を受け、経営危機を脱しました。最高経営責任者に就任したゴーン氏のもとで、1兆円を超えるコストカットを行って財務を立て直しました。その後、世界中で販売を拡大し、高収益企業に生まれ変わりました。日産はルノーに恩があるのは確かです。

ただしそれは20年前の話です。今、高収益企業に生まれ変わった日産は、収益悪化に苦しむルノーを逆に支える存在になっています。

ところが、経営危機を救ってもらった時にできた、ルノーを親会社とする経営体制は変わっていません。現在でもルノーは、日産の発行済株式の43.4%を握る親会社です。日産は、ルノー株を15%保有していますが、ルノーの子会社であることは変わっていません。そのため日産の経営は、事実上ルノーに握られた状態が続いています。

ルノー・日産「資本のねじれ」が生む歪み

子会社が親会社よりも力を持った状態を、「資本のねじれ」といいます。日本で過去の例をあげると、かつて「イトーヨーカ堂がセブンイレブンの親会社だった」「ニッポン放送がフジテレビの親会社だった」のが、「資本のねじれ」です。さまざまな問題を生んだので、今は資本を組み替えて、ねじれを解消しています。

力をつけた日産が弱体化したルノーの子会社であるという「資本のねじれ」が、今、さまざまな問題を生じています。ゴーン元会長は当初、日産の収益回復に全力を尽くしましたが、ルノーの最高経営者を兼務するようになってから、次第にルノーの利害で動く面も見られるようになりました。その矛盾は、次第に無視できないものになりつつありました。

フランス政府は、ルノーに15%出資する大株主です。フランス政府は、ルノーへの出資比率を30%に高めるとともに日産をルノーの完全子会社にし、フランスに製造拠点を移させることを構想するようになっていました。ゴーン元会長はこの構想に反対し、日産を守っていたと言われますが、それでも、フランス政府の意向を汲んで動かざるを得なくなっていたと考えられます。日産の製造拠点をフランスに移すように誘導していた可能性もあります。

今から10年以上前ですが、私は、日産自動車の経営説明会で、ゴーン元会長のプレゼンを何回も聞きました。よく聞いたのは、「人件費の高い国には投資しない」という話です。日本ではなく、メキシコなど新興国に積極投資していく戦略を説明するときに出ていた話です。それは日産が生き残るために必要なことだったかもしれません。ただ、フランスに生産を移していくという今の戦略は、当時聞いた話から考えると整合性がありません。フランス政府の意向が、日産の経営の舵取りに影響している可能性があります。

ただし、ゴーン氏の元で決められた経営方針すべてが問題含みと言うつもりはありません。日産にとって有益な判断もありました。たとえば次世代自動車の開発で、ハイブリッド車に深入りせず電気自動車に傾斜していったのは、今となっては良い判断だったと言えます。おかげで日産は、世界の自動車大手の中では、電気自動車の開発で先行している方です。

日産が主導権を取り戻すのは簡単ではない

ゴーン氏は、ルノー・日産・三菱自動車3社の最高経営者を兼務していました。日産・三菱自動車は既にゴーン氏解任を決めています。ところが現時点で、ルノーはゴーン氏を最高経営者に留める方針です。理由は「まだゴーン氏不正の証拠を入手していないから」ということです。

ゴーン氏の有罪がすんなり確定すれば、フランス政府はルノーの最高経営者からもゴーン氏を解任すると思われます。そうなればルノー・日産連合で、日産が主導権を取り戻す道筋が見えてきます。

ただし、ゴーン氏は現時点で容疑を否認しています。有価証券報告書の虚偽記載容疑について「解釈の相違」として、徹底的に戦うことを選択する可能性もあります。各種報道によれば、ゴーン氏が隠した報酬は現金報酬ではなく、将来報酬を受け取る権利の取得だったようです。それでも、年10億円に及ぶ権利の取得は、有価証券報告書に記載義務があるのは明らかです。

ただしそれは「解釈の相違」で、そこに悪意はないので逮捕は不当と、ゴーン氏が主張する可能性はあります。もしゴーン氏と日産自動車の法定闘争が長期化すると、ルノー・日産両者へのマイナス影響が大きくなります。またゴーン氏がルノーの最高経営者に留まると、日産が対ルノーで主導権を取り戻すのは、難しくなります。

仮にルノーから経営主導権を取り戻せても、日産への投資リスクはなお残ります。トヨタ・本田に比べて、収益基盤が弱いという問題があるからです。

トヨタ・本田と比べて収益基盤が弱い日産

日産自動車に投資するリスクは、トヨタ自動車や本田技研工業に投資するリスクよりも、明らかに高いと言えます。日産の収益基盤がトヨタや本田ほど堅固でないからです。それが営業利益率の違いに表れています。

2018年9月中間期の営業利益率は、トヨタが8.6%、本田が6.5%、日産が3.8%です。トヨタは米国で利益率の高いSUV(スポーツ用多目的車)の販売を伸ばし、本田は新興国で二輪車の販売を伸ばし、収益を改善しました。ところが日産は、米国での不振が響いて減益でした。

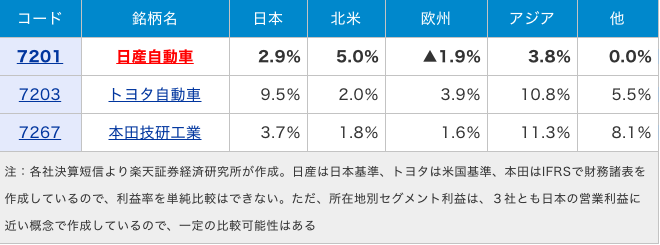

3社の収益力の違いは、所在地別の営業利益率にあらわれています。以下の表をご覧ください。

日産・トヨタ・本田の所在地別セグメント利益率比較:2018年9月中間決算実績

日産は米国での利益率が高いものの、他の地域では、トヨタ・本田より利益率が低くなっています。欧州事業は日産だけが赤字で、ルノーとの提携を十分に生かせていません。収益基盤の違いを見ると、世界景気が変調を来たす場合、日産が受けるダメージが一番大きくなると考えられます。日産への投資リスクは、景気悪化局面で高くなります。

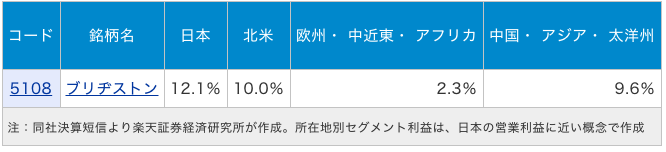

さらにいうと、トヨタ・本田に投資するよりも、ブリヂストンに投資する方が、リスクは相対的に低いと考えています。ブリヂストンの収益基盤はさらに堅固だからです。それが、利益率にあらわれています。2018年1~9月期(第3四半期までの累計)で、営業利益率は、10.9%で、トヨタ・本田を上回っています。所在地別の利益率でも、以下の通り、トヨタ・本田を上回っています。

ブリヂストンの所在地別セグメント利益率:2018年1~9月期

政治リスクに翻弄される自動車株は、株価指標で見て割安に据え置かれる

自動車関連株は、もともと、貿易戦争でダメージを受ける懸念、世界景気が減速する懸念から株価低迷が続き、PER(株価収益率)・配当利回りから見て、割安なバリュエーションに据え置かれています。中でも日産の株価指標で見た割安度がきわだっています。

トヨタ・本田・日産・ブリヂトンのバリュエーション比較:11月26日

自動車ビジネスのリスクが高くなっている中、私は、ブリヂストンがもっとも投資魅力が高く、ついで、トヨタ・本田と考えています。日産は配当利回りが高いものの、リスクの高さを考え、保有するにしても、最小単位(100株)に留めたほう良いと考えます。

また、自動車関連株に投資するならば、自動車向けの電子部品で成長する企業の方がより魅力的とも考えています。自動車の電装化・電動化が進む中、自動車向けの電子部品は安定的に成長が期待されるからです。自動車向けの比率が約2割に達している村田製作所(6981)、自動車用半導体で世界第3位のルネサスエレクトロニクス(6723)、自動車用モーターが成長事業となっている日本電産(6594)などに、注目しています。

窪田 真之(くぼた まさゆき)

楽天証券経済研究所 チーフ・ストラテジスト

1984年、慶應義塾大学経済学部卒業。住友銀行、住銀バンカース投資顧問、大和住銀投信投資顧問を経て2014年より現職。日本株ファンドマネージャー歴25年、1000億円以上の大規模運用で好実績をあげたスペシャリスト。

(提供=トウシル)

・【7年連続なるか?】「年末高」を攻略せよ!注目株、アノマリー攻略法

・【優待名人・桐谷広人】超カンタン![桐谷式]株主優待のはじめ方と銘柄セレクト術

・【ムダな損を減らそう】投資で失敗しないために破ってはいけないルール

・【じぶん年金】iDeCo(イデコ)って何?節税メリットと注意点を総ざらい

・【なぜあなたは失敗するのか】投資で失敗しないためのルール。塩漬け株、行動心理学、お金が増えない人の共通点