・3月14~15日、日銀が政策決定会合を開催、マイナス金利、長期金利の変動幅等全ての金融政策を維持した。発表は11:30過ぎと通常に比べて極めて早く、無風の会議だったことが伺われる。

・弊社の直近の調査では、個人の投資・消費意欲が引き続き低い。個人のマインドを反転させる金融施策は考えにくく、長期金利は、しばらくプラス圏に安定的に浮上するのは困難。

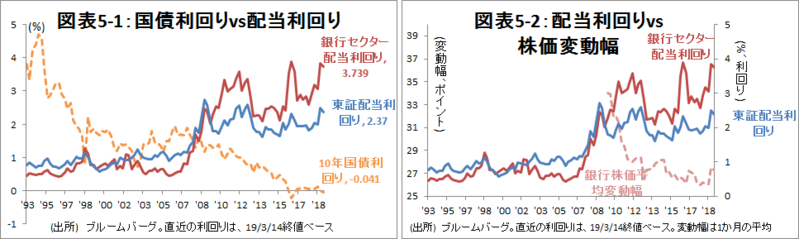

・東証上場銘柄の配当利回りと、国債利回りとの格差は過去最高。低成長かつ、市場の企業統治の要求の高まりで、企業は配当や自社株買いを強化せざるをないだろう。特に銀行は配当利回りの高止まりが続きそうだ。株価の変動もやや落ち着いており、ゼロ金利預金から銀行株への一部シフトを推奨。

日銀、政策決定会合で現政策を維持

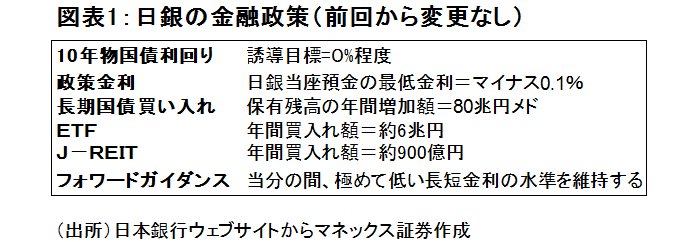

3月14~15日にかけ、日銀が金融政策決定会合を実施し、マイナス金利、長期金利の変動幅、ETF購入、低い長短金利へのコミットメント(フォワードガイダンス)等、全ての金融政策の維持を発表した(現在の政策を図表1に記載)。発表は11:30過ぎと通常に比べて極めて早く、無風の会議だったことが伺われる。

弊社の直近アンケート:消費・投資に慎重スタンス継続

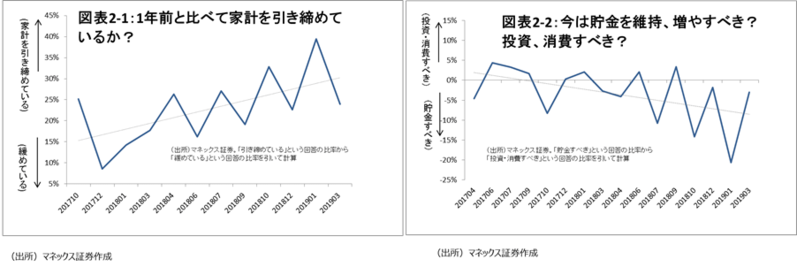

マネックス証券が行っている投資家アンケートでは、引き続き消費に対して抑制的な姿勢が表れている(直近は3月1~4日に実施。回答総数は609人)。

「1年前と比較して家計を引き締めているか?」という問いに対しては、「引き締めている」とする割合が「緩めている」という割合を大幅に上回った。前回1月調査よりは落ち着いたが、トレンドは変わっていない(図表2-1)。

また、「今は貯金を維持または増やすべきか、投資・消費をすべきか?」という問いに対しては、株価の持ち直しとともに「投資・消費すべき」という回答が増えたものの、まだ預金に傾いている(図表2-2)。

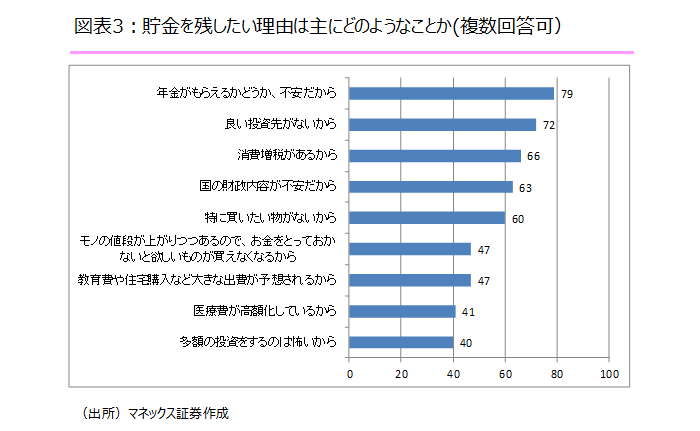

貯金するべきと考える背景について聞いたところ、前回調査同様、年金不安、消費増税、国の財政内容への不安などが上位にとなった(図表3)。それ以外にも「良い投資先がない」という理由が新たに上位に浮上しており、市場の持ち直しにもかかわらず、株価への期待が低下している印象だ。

これらの調査結果をみると、個人の慎重なマインドは金融政策では変えにくいと思われる。日銀もこうした状況を十分認識しているとみられるため、消費者へのアピールを狙った金融緩和を行う可能性は低いだろう。

投資戦略:長期金利はマイナス圏から浮上できず、配当利回りの優位性が過去最高に

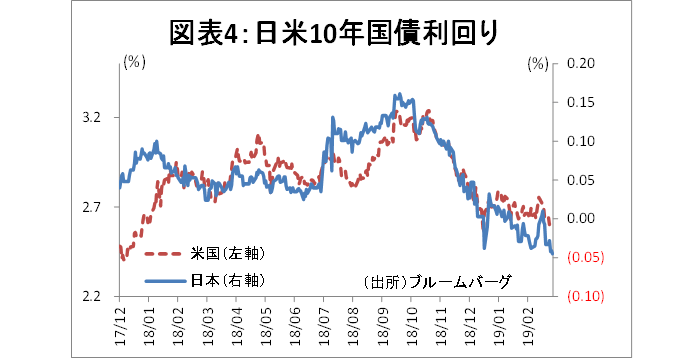

現在10年国債利回りは、-0.045%と、過去2年の最低レベルで推移している。上記の通り、日銀は正常化も緩和も進めづらい状況が続く。となると、日本の金利はますます米国の金利次第となり、しばらくはプラス圏に安定的に浮上することは想定しにくい (図表4)。

世界的に景気が鈍化しつつある中、企業は株価を押し上げるため、配当や自社株買いなどの株主還元強化策を打ち出す可能性が高いとみられる。コーポレート・ガバナンス強化の流れもこれを後押ししそうだ。

特に、銀行株の配当利回りと、国債利回りとの格差は、過去最高水準となっている (図表5-1)。株価の変動幅も2013年以降は小さくなっている(図表5-2)。利益が不安定になっている銀行については、配当の先行きをやや慎重にみる必要があるものの、高配当の銀行株には総じて妙味がある。リスクは全く異なるものの、ゼロ%金利から抜けられない預金に資金を寝かせておくよりは、その一部を銀行株にシフトすることを推奨したい。

大槻 奈那(おおつき・なな)

マネックス証券 チーフ・アナリスト 兼 マネックス・ユニバーシティ長 マネックスクリプトバンク株式会社 マネックス仮想通貨研究所所長

【関連リンク マネックス証券より】

・ネガティブ本能を抑制せよ

・日本を代表する企業で配当利回りが高い銘柄は

・日本株の買い時は?

・ポジションはほとんど変わらず カナダドルのショート小幅に拡大

・4月下旬から始まる決算発表に注目