・米国で長期金利が短期を下回る「逆イールド」が発生し株価が下落。東京市場は持ち直すも、持続力は不透明。FRBが利下げに踏み切るまで、不安定な株価が続く可能性も。

・なかでも銀行セクターには厳しい。FRBが動かず景気が後退したとしても、利下げに踏み切ったとしても収益にマイナス。加えて、マネロン対策やIT投資に過去より多額の資金が必要になっている。

・従来、邦銀には配当利回り、米地銀には再編期待という救いがあったが、利下げ・景気後退のシナリオ下で他のセクターに勝つことは難しく、暫く銀行株を積極的に持つ理由は見当たらない。銀行リスクを取るなら、成長よりはインカムゲインに軸を置いた劣後債券投資の方が妙味がありそう。

イールドカーブの逆転発生で市場が再び不安定化

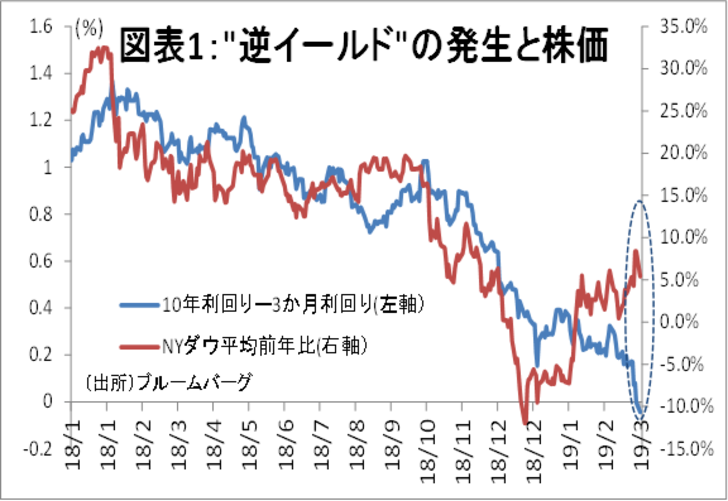

22日、米10年物国債利回りが3か月の短期金利を上回り、11年半ぶりに「逆イールド」が発生した。これが景気後退のシグナルだとして、日米ともに株価は大幅に下落した (図表1)。翌営業日の東京市場は持ち直したものの、持続力は不透明である。

長期金利は将来の景気やインフレ率を反映する。それが足元の金利を下回るほどに下落してしまった時に「逆イールド」が発生する。市場では、経験則的に、そこから1~1.5年のラグを置いて景気が後退し株価が暴落するとされる。

逆イールドは、どの程度アテになる先行指標なのか。

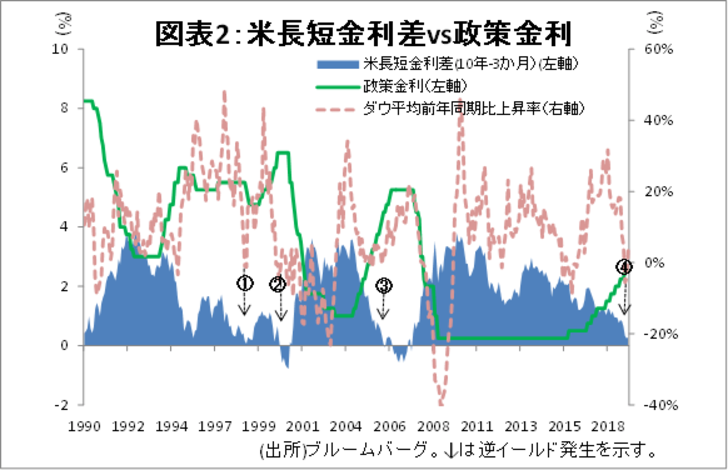

1990年以降で、10年物国債の利回りと3か月の利回りが逆転したのは、今回を入れて4つの期間、計400日である(図表2)。

これだけの事例では十分とはいえないものの、それぞれの傾向をみてみると、逆イールド発生後、FRBが早期に利下げした90年代後半は、その後もしばらく株価が堅調に推移した(図表2の①)。一方、利下げのタイミングが遅れた99年や2006年は、たとえその後利下げをしても、株価の下落は止められなかった(同②、③)。

つまり、逆イールドが発生したのち、FRBが早期に利下げに踏み切らなかった時には、やはり株価が暴落した。こうした過去の事例を認識しているFRBとしては、今後株価が安定しなければ、利下げに追いやられる可能性が高いだろう。

つまり、ここから先は、FRBが利下げに躊躇して景気後退を招くか、政策金利引き下げかの二つに一つとなる。

厳しい銀行セクター

そのいずれのシナリオでも厳しいのが銀行セクターだ。利下げは資金利益を減少させる。逆に、利下げがなく景気が後退すれば、貸出が減少し与信費用が増加するという憂き目にあう。

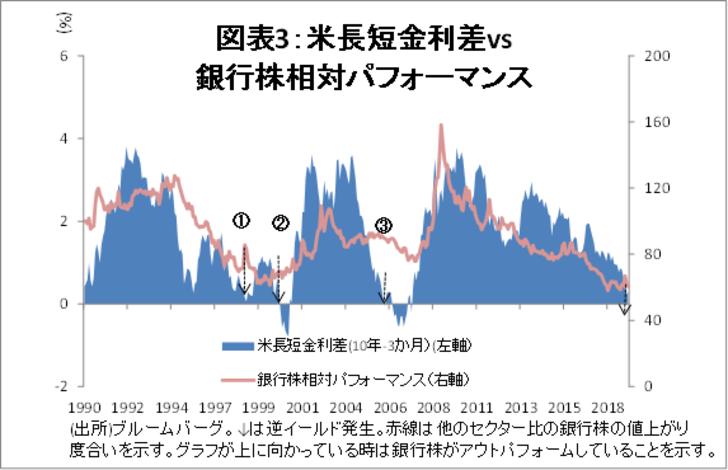

これまでも、景気後退期に入りつつある局面では、銀行には逆風が吹いた。このため、逆イールドが発生すると、これが完全に解消しない限り、銀行株は他のセクターに比べて弱い(図表3)。

今まで以上に銀行に厳しい環境

さらに、足元では、景気や金利とは関係のない要因が銀行セクターに重石になっている。マネーロンダリングやIT投資である。

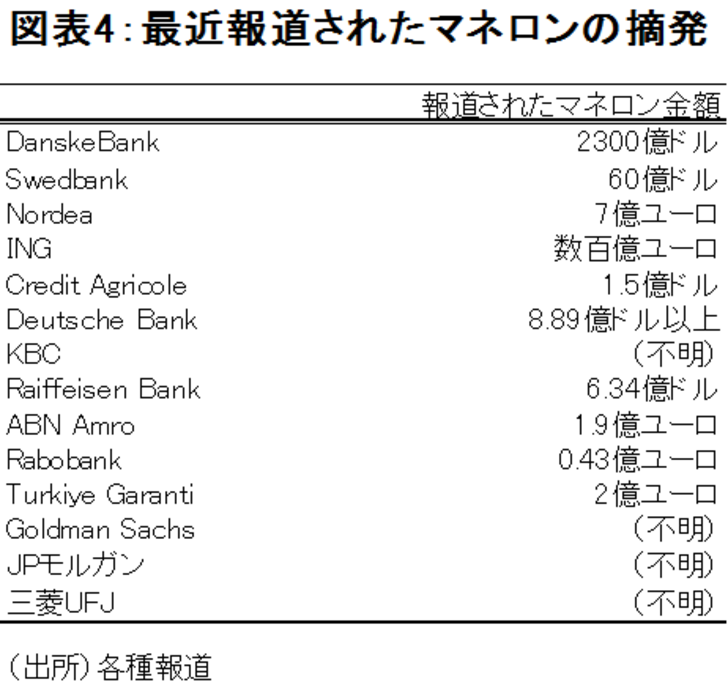

欧米の銀行では、最近、マネーロンダリングに関する調査や罰金が相次いでいる(図表4)。日本にも、今秋には国際機関のFATF(Financial Action Task Force、金融活動作業部会)の検査が入り、いくつかの金融機関が直接FATFの検査を受ける。マネロン対策費は、大きな金額にはならないものの、それでなくても収益環境が悪い中での追加負担となる上、何かあればレピュテーションにも響く。

また、IT投資も、年を追うごとに負担が大きくなっている。今や、ゴールドマンサックスやJPモルガンなどの米大手行グループでは、従業員の20~25%がエンジニアである。2018年に世界の金融機関がITに投資した金額は4,400億ドル(48兆円)に上り、更に今後3年間、年4%程度ずつ増加するとされている(IDC Financial Insights)。

これらは、収益を劇的に拡大するものではなく、むしろ、メンテナンスや、フィンテック企業からの防衛策であったり、経費の削減のためのもので、短期的な株価上昇には直結しづらい。

当面の投資戦略:銀行リスクを取るなら成長期待よりインカムゲイン狙いで

金利は、昨年3Qまでは上昇すると思われていたが、足元でシナリオが大きく変わってきた。米国の中小銀行セクターについては、統合などによる経営効率化も期待できるが、その効果は、組み合わせや統合条件次第だ。環境悪化をハネ返すほどの力はないことも多いだろう。

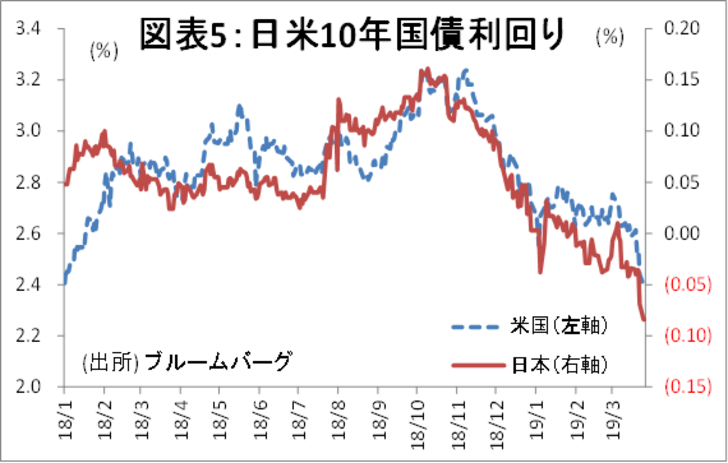

一方、日本の場合、金利には殆ど主体性がなく、米国次第となっている(図表5)。このため、邦銀も米国同様に苦しく、年度末の配当取りが終了してしまえば投資妙味は少ない。

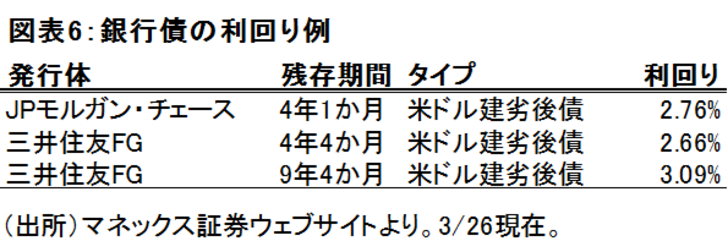

これに対して、銀行債の利回りも低下はしているが、それでも、2%台後半と安定している(図表6)。景気後退リスクは否定できないが、それでも銀行が債券を返せないようになるリスクはまだ極めて低い。当面、銀行リスクを取るなら、成長期待で株式に投資するよりは、金利が高めの銀行劣後債で様子見とするのが得策だろう。

大槻 奈那(おおつき・なな)

マネックス証券 チーフ・アナリスト 兼 マネックス・ユニバーシティ長 マネックスクリプトバンク株式会社 マネックス仮想通貨研究所所長

【関連リンク マネックス証券より】

・ヨーロッパの景気減速は終盤に。今度の日銀短観も注目だが春節の影響がなくなる中国のPMIに注目

・波乱含みの年度替わり 材料目白押し

・BREXIT:コードネーム「イエローハンマー」始動か

・FOMCの決定を受けた米国株の上昇余地

・3月は魅力的な株主優待がいっぱい