景気後退は回避できるのか

●景気動向指数の基調判断は「下方への局面変化」へ

海外経済の減速を背景とした輸出の低迷を主因として、景気は停滞色を強めている。内閣府の「景気動向指数」では、2019年1月のCI一致指数が前月差▲2.5ポイントの大幅低下となり、CI一致指数の基調判断が、それまでの「足踏み」から、事後的に判定される景気の山がそれ以前の数か月にあった可能性が高いことを示す「下方への局面変化」へと下方修正された(図1)。

2月のCI一致指数は前月差0.7ポイントの上昇となったため、基調判断は据え置かれたが、3月が前月差マイナスとなった場合には、「(1)3か月連続して3か月後方移動平均が下降、(2)当月の前月差の符号がマイナス」となり、基調判断は「悪化」に下方修正されることになる。「悪化」の定義は、「景気後退の可能性が高いことを示す」となっている。

さらに、3月のCI一致指数が前月差プラスになっても4月に一定以上落ち込めば、基調判断は「悪化」となる。その条件は3月が前月差1.7ポイント以下の上昇にとどまり、4月のCIの水準が1月(98.1)を下回ることである(1)。たとえば、3月が前月差0.1ポイントの上昇にとどまった場合、4月の下落幅が前月差▲0.9ポイント以上となれば、基調判断は「悪化」となる。

景気動向指数の動きを左右するのは、一致指数9系列のうち4系列を占める鉱工業指数の動向だ。鉱工業生産指数は2019年2月に前月比1.4%の上昇となった後、企業の生産計画を示す製造工業生産予測指数は3月が前月比1.3%、4月が同0.4%となっているが、実際の生産指数は予測指数の伸びを下回ることがほとんどである。生産計画の修正状況を示す実現率(今月予測調査における前月実績 / 前月予測調査における当月見込み)」、「予測修正率(今月予測調査における当月見込み/前月予測調査における翌月見込み)」は過去1年間の平均でそれぞれ▲2.6%、▲1.0%となっている。平均的な実現率、修正率を当てはめれば、3月、4月の生産指数が前月比でマイナスとなる可能性が高いようにも思われる。ただし、3月の実現率に限ってはプラスとなる傾向があり、2015年から2018年まで4年連続でプラス(平均+1.0%)となっている。現時点では、3月、4月の生産指数、CI一致指数が前月比でマイナスとなるかどうかは微妙な状況だ。

少なくとも4月の経済指標が出揃うまでは、景気動向指数の基調判断が「悪化」に下方修正される可能性は残るだろう。

----------------------------------------

(1)景気動向指数の2019年2月速報を基にしている。2019年2月の改訂値では、速報時点で反映されていない所定外労働時間指数、4/17公表予定の鉱工業指数の年間補正(2018年分)の結果が反映されるため、CI一致指数は過去に遡って改訂される。

●景気動向指数の基調判断と景気循環の関係

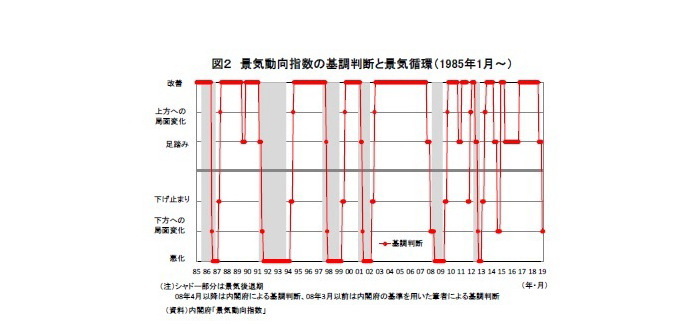

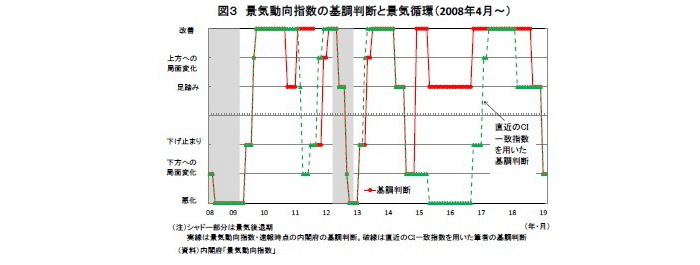

景気動向指数のCI一致指数によって基調判断が行われるようになった2008年4月以降、基調判断が「悪化」になったことは2回あるが、いずれも事後的に景気後退と認定されている。さらに、筆者が内閣府の「CIによる景気の基調判断の基準」を用いて、現行のCI一致指数が存在する1985年1月から2008年3月までの基調判断を行ったところ、「悪化」となった6回(第10循環~第15循環)の全てで景気後退となっていることが確認された(図2)。

正式な景気の山谷の判定(景気基準日付)は、景気動向指数研究会の議論を踏まえて、経済社会総合研究所長が設定するが、景気動向指数の基調判断は、景気の山谷の簡便的な判定方法としては有用といえるだろう。

ただし、この判定方法は万能ではない。たとえば、消費税率引き上げ後の2014年8月から11月にかけて、CI一致指数の基調判断は「下方への局面変化」となったが、12月に「改善」へと上方修正され、「悪化」となることは回避された。しかし、この基調判断は当時のCI一致指数を基にしたものである。CI一致指数は、鉱工業指数の基準改定、毎月勤労統計の再集計など採用系列の改訂に伴い過去に遡って改訂されている(2)。筆者が直近のCI一致指数を基に改めて基調判断を行ったところ、2014年8月から2015年4月まで「下方への局面変化」が続いた後、2015年5月から2016年9月まで「悪化」という結果となった(図3)。このことは、消費税率引き上げ後の停滞期が景気後退と認定されるかどうか微妙な局面であったことを示している。その一方で、今後数ヵ月のうちに基調判断が「悪化」に下方修正されたとしても、それがそのまま景気後退に直結する訳ではないという見方もできる。

----------------------------------------

(2)この間、「CIによる景気の基調判断」の基準も若干見直されている。

●CI一致指数以外の動き

景気循環の判断は、基本的には(1)景気動向指数(一致指数)の各採用系列から作られるヒストリカルDI(波及度)に基づいて行われるが、それに加えて(2)量的な変化、(3)拡張・後退期間について検討し、併せて(4)参考指標(実質GDP、日銀短観等の景況感)の動きを確認することとしている。

2014年4月以降の停滞期が景気後退と認定されなかったのは、期間の長さは十分だったものの、波及度(ヒストリカルDIがゼロ%近傍まで下降)、量的な変化(CIの下降率)が不十分で、参考指標(実質GDP、日銀短観)が比較的堅調な動きを示していたためである(3)。

したがって、2018年秋以降の景気停滞が事後的に景気後退となるかどうかは、景気の落ち込みが比較的軽微だった2012年4月以降の後退期、2014年4月以降の停滞期における経済指標の動きがひとつの目安となるだろう。

まず、波及度については、一致指数9系列のうち鉱工業生産をはじめとした8系列が2018年10月までにピークアウトしている可能性がある。ただし、直近(2019年2月)の水準がピーク時に近い系列があること、鉱工業指数の年間補正によってピークの水準、時期が変わる可能性があることなどから、現時点で波及度の判断をすることはできない。なお、有効求人倍率は直近(2019年2月)がピークとなっている。

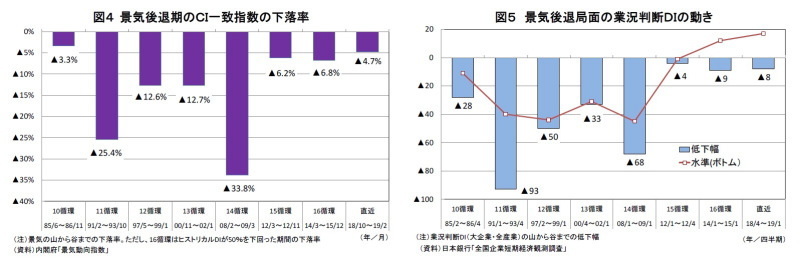

次に、量的な変化については、2018年10月を景気の山の候補とした場合、2019年2月までのCI一致指数の下落率は▲4.7%である。第10循環の後退局面(1985年6月~1986年11月:▲3.3%)より下落幅は大きいものの、第15循環の後退局面(2012年3月~2012年11月:▲6.2%)、2014年4月以降の停滞期(2014年3月~2015年12月(4):▲6.8%)より小さい(図4)。現時点で量的な変化は十分とは言えない。

景気後退期間の目安は、「景気の山(谷)が、直前の谷(山)から5ヵ月以上経過、かつ前の景気循環の山(谷)から15ヵ月以上経過」となっている。2018年10月を山とした場合、現時点(2019年2月)では山から谷への期間が4ヵ月と短いが、2018年10月以前にピークをつけた系列のボトムが2019年3月以降になった時点でこの条件は満たすことになる(前の景気の谷(2012年11月)からの期間はすでに十分)。

最後に参考指標の動きを確認すると、2018年10月を景気の山の候補とした場合、実質GDPの実績値は2018年10-12月期までなので、現時点では判断不能である。日銀短観については、大企業・全産業の業況判断DIは2017年12月調査の+25をピークに低下傾向が続き、2019年3月調査では+17となった。この間の低下幅(▲8)は第15循環(▲4)よりは大きいものの、2014年4月以降の停滞期(▲9)や、第14循環以前よりも小さい。さらに、過去の景気後退局面ではいずれもDIの水準がマイナスに沈んでいるが、直近の水準は大幅なプラスを維持している(図5)。

----------------------------------------

(3)詳細は第17回景気動向指数研究会「資料1 第15循環の景気の谷以降の状況について」( https://www.esri.cao.go.jp/jp/stat/di/170615siryou1.pdf )を参照。

(4)景気の山谷がないため、ヒストリカルDIが50%を下回る期間を対象とした下落率。

●景気後退回避の鍵を握る輸出動向

このように、景気動向指数(CI一致指数)の基調判断が近いうちに「悪化」に下方修正されることは十分にありうるが、その時点で景気後退が確実といえる状況とはならない可能性が高い。

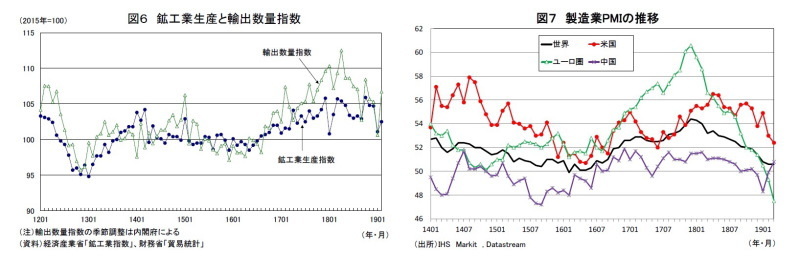

景気後退回避の鍵を握るのは、先行きの輸出動向だ。足もとの景気動向指数(CI一致指数)の低下は生産関連指標の悪化による部分が大きいが、その主因は海外経済の減速を背景とした輸出の低迷である(図6)。

輸出は2017年中には景気の牽引役となっていたが、2018年入り後は海外経済の減速を背景に拡大ペースが緩やかとなり、2018年後半からは中国向けを中心に停滞色を強めている。中国向けの輸出数量は2017年には前年比15.6%の高い伸びとなったが、中国経済の減速を受けて2018年には同2.7%へと急減速し、2018年末から2019年初にかけては前年比で二桁の大幅減少となった。

ただし、2018年に入り減速が続いていた中国経済は、製造業PMIが中立水準の50を上回るなどここにきて下げ止まりの兆しがみられる(図7)。一方、ユーロ圏経済は減速局面が続いており、好調が続いていた米国経済も減速しつつある。このため、輸出が全体として2017年のような勢い取り戻することは期待できないが、中国経済が持ち直せば、少なくとも輸出の減少には歯止めがかかるだろう。

現時点では、個人消費、設備投資を中心とした国内需要は一定の底堅さを維持しているため、景気動向指数の基調判断が「悪化」になったとしても、中国経済の持ち直しに伴い輸出の減少に歯止めがかかれば、景気後退が回避される可能性が高まる。景気後退回避の可能性を探る上で最も注目すべき指標は、当面貿易統計(2019年3月分は4/17公表予定)ということになろう。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

斎藤太郎(さいとう たろう)

ニッセイ基礎研究所 経済研究部 経済調査室長・総合政策研究部兼任

【関連記事 ニッセイ基礎研究所より】

・鉱工業生産19年2月-4ヵ月ぶりの上昇も基調は弱く、景気後退の可能性は残る

・日銀短観(3月調査)~大企業製造業の景況感悪化が鮮明に、設備投資計画はまずまずだが下振れリスク大

・貿易統計19年2月-春節の影響で落ち込んだ1月から持ち直したが、アジア向けの輸出は低迷が継続

・設備投資の回復は本物か