「今月こそ、将来のためにお金を貯めよう!」と思っても、毎月通帳の残高が0円になってしまう。そんな悩みを解消する方法として、あらかじめ決めた金額で積立を行い、普段使う通帳とは別に管理する、という方法を考えてはいかがでしょうか。

積立には目的に応じて、様々な商品があります。貯蓄が上手い人はそれら商品を上手に使い分けて、お金を管理しているのです。 今回はその中から、3種類の積立商品について紹介させていただきます。

自分に合った方法で、無理のない積立を始める参考にして下さい。

積立定期預金

最もスタンダードな商品です。契約時に積立日と金額を設定しておくと、毎月決められた日に積立定期預金の専用通帳にお金を自動的に入金することができます。

各金融機関の商品内容にもよりますが、ボーナス月のみ積立金額を多く設定する事や、一旦積立を停止する事も可能です。満期日を設定する事もできますが、設定せず積立を続ける事も可能です。

また、積み立てたお金は必要なときにいつでも払い出す事ができるので、簡単に始められる点も大きなメリットです。

このように便利な積立定期預金ですが、デメリットもあります。

積立した金額以上に増える期待が持てないという点です。2019年現在、預金金利はとても低く、長期間積み立てを続けたとしても、利息はほとんど期待できないのが現状です。今の定期預金の金利で計算すると、100万円を1年間定期預金に預けても利息でジュースが購入できるかどうか、という金額です。また少ない利息の中からさらに税金が引かれてしまうのも難点です。預金商品は一言で言うと「ローリスク、ローリターン」の商品なのです。

金利は確かに低いのですが、貯めたお金が減ることはありませんので、毎年の税金納付や、近々欲しいと思っているもののために普段の財布とは別にお金を貯めたいという時には適した商品と言えるでしょう。

積立投資信託

増える期待が持てる商品が良い、という場合に考えられるのが積立投資信託です。毎月一定日に一定額の投資信託を購入する仕組みになっており、金融機関によっては毎月100円と少額から始めることができます。

投資信託は、毎日基準価額の変動があります。「基準価額が下落している時に購入し、上昇した時に売却する」事ができれば利益を得る事ができますが、そのタイミングを適切に予想するのは難しいので、期間を分散して購入するのが一般的なセオリーです。積立投資信託の場合は毎月決まった日に購入していくので、自動的に「期間の分散」ができる点がメリットです。

期間を分散する事により、購入日の基準価額が高い時には購入口数を少なく抑える事ができ、基準価額が低い時にはたくさんの口数を購入する事ができます。このような考え方をドルコスト平均法と言います。ドルコスト平均法を活用し、積み立てていく事で、値下がりを味方につける事ができるのです。一括購入と比較してストレスが少なく、初心者でも始めやすいのではないでしょうか。

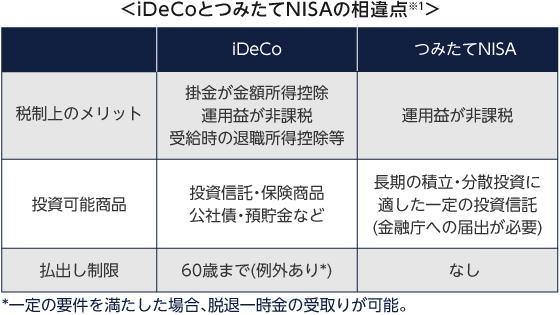

また投資信託は、売却時の利益分(運用益)に対して税金がかかりますが、「NISA」、「つみたてNISA」、「iDeCo」(個人型確定拠出年金)の枠を使用して積立を行うと運用益に税金がかからず、税制面での優遇を受けることができます。iDeCoであれば、掛金が全額所得控除の対象になり、非課税期間の制限が無いなどの税制メリットがあります。ただし、掛金の払い出しは、60歳以降になる点は、注意が必要です。

どうしても払い出しをしたい場合には、一定の条件を満たした場合のみ脱退一時金として現金を受け取ることもできるのですが、その場合には税制メリットが受けられなくなります。

注意点はありますが、自分に合った制度を併用して積立投資信託を行う事で、節税をしながら賢く貯蓄を増やす事ができるでしょう。

取扱ファンド(投資信託の種類)は各金融機関によって異なります。人気のインデックス型ファンドの純資産総額は2019年5月末において46兆3,500億円(株式投信に占める比率46.9%)となっており、約半分程度を占めています。※2

インデックス型ファンドは日経平均やTOPIX(東証株価指数)等市場の指数に連動するよう作られており、運用に手間がかからず、コストの安さ等の理由から人気があります。しかし、投資信託にはインデックス型ファンド以外にもたくさんの種類が存在します。

例えば、TOPIXと比較して「高いリターンを取れるファンドに投資したい」「リスクの低いファンドに投資したい」という場合には、「QFR」(QUICK FUND RISK)※3という投資信託のリスク階級指標を基にファンドを決定する事が可能です。リスクを抑えたい場合には「QFR1」のファンドを選択すると、TOPIXの価格変動リスクと比較し、1/3程度に軽減することが可能です。

「QFR1」のファンドには、「コアファンド」として位置付けられるような、基準価額の変動を抑える仕組みがファンドの中に組み込まれているものや、様々な種類の株や債券に分散投資するバランス型ファンドなどが含まれます。コストだけでなく、自身のリスク許容範囲によってファンドを選択するのも一つの方法です。

購入のタイミングについては考える必要のない積立投資信託ですが、売却のタイミングについては自身で決める必要があります。積立投資信託はお金に鍵を掛ける商品ではありませんのでいつでも売却可能で、現金を払い出す事ができます。一番基準価額が高い時に解約できれば良いのですが、前述の通り、タイミングの予想は非常に難しいのです。それならば売却時期についても「期間の分散」です。

積立投資信託は長期保有が鉄則と言われていますが、長く保有する中で、必ず売却を迷う局面が来るはずです。そんな時に考えていただきたいのが「売却後、基準価額がさらに上昇した時の後悔と、迷っているうちに基準価額が下落して売却をしそびれた時の後悔」です。

どちらがより後悔するかと考え、「売却のタイミングを逃したくない!」と考えた場合には、積極的に売却をしながら運用をしていくのも選択肢の一つです。「老後資金」や「将来の学費」等、目的に合わせた制度やファンドを選択する事が成功の秘訣と言えそうです。

外貨建て個人年金保険

iDeCo以外の商品で老後のための積立をしたい場合に考えられるのが「個人年金保険」です。個人年金保険は一括又は積立にて保険料を払い込み、満期に決められた金額を年金として受け取る商品です。

中でも最近増加しているのが外貨建個人年金保険です。外貨ですので、当然円高、円安による為替リスクが発生しますが、低金利の日本よりも金利の高い国の国債等で運用しているため、金利メリットを受けることができます。

例えばアメリカであれば現在の長期金利は2%前後ですが、日本と比較して約200倍もの利息を受け取る事ができるのです。また、保険料を積立で払い込んだ場合、購入時期の分散となるため、ドルコスト平均法により為替リスクの軽減が期待できます。

商品にもよるのですが、外貨預金と比較して、為替リスクを抑えるための保障や特約をつけることができる点も個人年金保険の特徴です。具体的には、円安が続いた時に保険料の払い込みを停止できる保障、年金支払い開始時に円高となった場合、支払い開始日を遅らせる事ができる保障等です。万が一の事があった場合には、契約時にあらかじめ指定した死亡保険受取人に保険金が渡るような仕組みになっています。

毎月の払い込み金額は個人年金保険料控除の対象となっているため税制面の優遇を受けることができる点もメリットのひとつと言えます。

注意しなければいけない点は、こういったメリットや保障を受けるためには、数年間はお金に鍵を掛けなくてはならない事が多い、という点です。契約日から数年間は保険料を払い込まなければならない事や、年金として資金を無事受け取るまでに5年以上の長い期間の据置期間が必要となる事があります。

そのような期間を守らず中途解約をした場合には、手数料や解約控除が発生します。契約時にどのような保険なのかをしっかりと確認し、将来の年金等のための積立として長い目で積立を行うのがコツと言えるでしょう。

今回は3種類の積立についてご説明させていただきました。2018年末には、つみたてNISA口座数は100万口座を突破しており、今後益々積立商品のニーズは高まる事が予想されます。商品毎の特徴をしっかり把握し、適切な方法で貯蓄を増やしていきましょう。 *1 出所)金融庁「教えて虫とり先生 第7回 iDeCoが良いという話も聞くけど…つみたてNISAもやった方がいいの? 両制度の違いは?」

*2 出所)一般社団法人 投資信託協会「数字で見る投資信託2019年6月13日」

*3 出所)QUICK「QUICK FUND RISK(QFR)」

- ・投資信託のリスクと費用については、こちらをご確認ください。

- ・当ページは当社が作成した情報提供資料であり、金融商品取引法に基づく開示資料ではありません。投資信託をご購入の場合は、最新の投資信託説明書(交付目論見書)および目論見書補完書面の内容を必ずご確認のうえ、ご自身でご判断ください。

- 三菱UFJ国際投信株式会社

金融商品取引業者 関東財務局長(金商)第404号/一般社団法人投資信託協会会員/一般社団法人日本投資顧問業協会会員

【おすすめ記事 mattoco Lifeより】

・子育て費用は総額でどれくらいかかるのか

・資産形成の初心者に投資信託をおすすめしたい理由と注意点

・「お金が貯まる人」の多くが身につけている3つの方法

・老後の具体的な生活費を知りたい!実際にいくらかかるの?

・65歳から必要な老後資金、自分に必要なのはいくら?資産形成&運用方法を解説