節税に興味を持っている経営者は、ぜひとも「役員退職金」に目を向けておきたい。実際の支給は数十年後になるかもしれないが、しっかりと計画を立てるだけで節税効果が大きく変わってくる。より綿密な計画を立てるために、役員退職金の基礎を学んでいこう。

目次

役員退職金とは? 事前の対策が必要になる理由とメリット

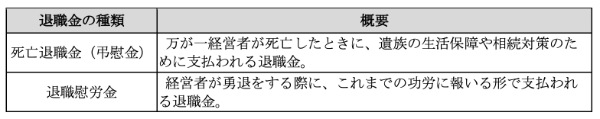

役員退職金とは、退職をした役員に対して会社が支払うお金のことだ。この役員退職金は支払われる目的によって、以下の2種類に大きく分けられている。

中小企業の一般的な基準で考えると、いずれの退職金であっても5,000万円以上の高額にのぼるケースは珍しくない。具体的な金額は在任年数によって変わってくるが、場合によっては1億円前後の退職金が発生することもあるだろう。

会社がその金額を負担すると考えれば、事前の対策が必要になる理由が分かるはずだ。タイミングが悪ければ会社の資金繰りが一気に悪化し、財務を圧迫することで後継者に大きな迷惑をかけてしまう。

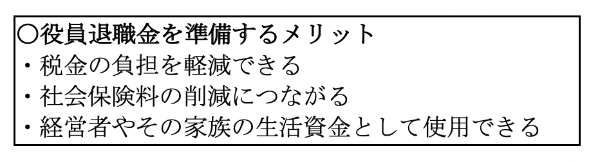

また、役員退職金を支払うことは以下のようなメリットにもつながる。

詳しくは後述するが、役員退職金は役員報酬と比べると税制面で大きく優遇されている。また、賞与とは異なり、その全額が社会保険料の対象外となるため、厚生年金や健康保険料の負担を抑えられる点も魅力的なポイントだ。

会社の財務を圧迫せず、かつ上記のメリットを享受するために、本記事で役員退職金に関する基礎知識をしっかりと身につけていこう。

役員退職金の適正額はいくら?

役員の退職金は、法人税法第34条2項でその金額のうち「不相当に高額な部分の金額」に関して損金算入が認められないことになっている。また「不相当に高額な部分の金額」に該当するかどうかは、法人税法施行令第70条2項に規定された以下の点に照らして判断される。

- その役員の業務に従事した期間

- 退職の事情

- 同種の事業を営む法人でその事業規模が類似する役員退職金支給の状況

つまり上記3点を勘案し「役員退職金として相当」と認められる金額の範囲内でしか損金算入が認められないことになる。しかし法律で具体的な計算式まで定められているわけではない。実務上は「功績倍率法」と呼ばれる以下の計算式で役員退職金を計算するのが一般的だ。

【功績倍率法】

・役員退職金の適正額=退職直前の報酬月額×役員在任年数×功績倍率

功績倍率法とは、役員の退職直前の報酬額に役員の業務に従事した期間と職責に応じた倍率を乗じて計算する方法である。功績倍率は、過去の裁判例などから役職に応じて2~3倍で計算されることが多い。役員退職金を損金算入できる時期は決まっており、株主総会の決議などで役員退職金の支払額が確定した日の属する事業年度とするのが原則だ。

ただし役員退職金を支払った日が属する事業年度に損金経理をした場合は、実際に支払った日が属する年度で損金算入することも認められている。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!

役員退職金を支給する際の注意点

特に創業者が退職した場合は、役員退賞金が高額になることが多い。損金計上できるため、節税対策には効果的だ。また多額の役員退職金を計上することで利益を圧縮し自社株の1株あたりの価値を引き下げることができるため、相続対策にも効果がある。しかし役員退職金を支給する際に以下のような注意点もあることを忘れてはならない。

・役員退職金を支払うための原資の確保

役員退職金の支払いが原因で事業に必要な運転資金が不足するようなことがあれば、事業活動に支障をきたす可能性がある。運転資金を枯渇させないためにも保険や共済制度、預金などにより役員退職金の支払い原資を確保する対策をあらかじめ講じておかなければならない。しかし企業の資金繰りの状況によっては、一括で役員退職金を支払うことができない場合もあるだろう。

役員退職金を支払う原資がない場合、株主総会の決議があった事業年度に役員退職金の全額を未払金として計上して、その後分割して支払うケースもよく見られる。

・役員が実質的に退職しているかの事実関係も重要

役員が退職後、法人の経営に重大な影響力を持つ場合、税務調査で役員退職金の損金算入を否認される可能性がある。特に創業者一族の同族会社の場合、退職後でも創業者が法人経営に影響力を与えるケースがあるため、注意が必要だ。役員が退職した場合は、形式的ではなく実質的に経営から離れていなければならない。

そのため役員退職金を支払う場合は、退職したかどうかの事実関係の説明準備が重要だ。損金計上を税務調査で否認されると「法人税額の増加」「加算税や延滞税の発生」など会社に大きな影響を及ぼしかねない。

基礎知識として押さえておきたい、「退職所得」の特徴

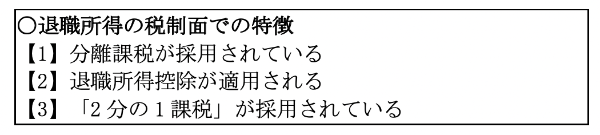

今回解説する役員退職金は、税務の世界では「退職所得(退職給与)」と呼ばれている。一方で、役員報酬・役員賞与は「給与所得」と呼ばれ、退職所得と給与所得には税制面でさまざまな違いがある。

まずは退職所得にどのような特徴があるのかについて、以下で簡単に確認しておこう。

上記【1】の「分離課税」とは、ほかの所得とは合算しない方式のことだ。つまり、退職所得に該当する役員退職金は独立して所得税を計算するため、その性質上やや税率が下がる傾向にある。

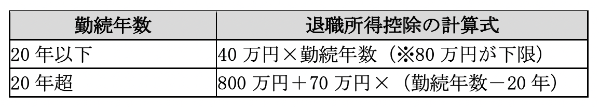

また、上記【2】の「退職所得控除」も、経営者が理解しておきたい重要なポイントだ。この制度によって、退職所得からは以下の金額を差し引くことが認められている。

さらに、実際の課税所得には上記【3】の「2分の1課税」が適用される。ここまでをまとめると、役員退職金の課税所得は以下の式で計算される仕組みになっている。

役員退職金の課税所得=(退職所得-退職所得控除)×2分の1

では、勤続年数25年の経営者が5,000万円の役員退職金を受け取ったと仮定して、実際の課税所得を計算してみよう。

役員退職金の課税所得={5,000万円-(800万円+70万円×5年)}×2分の1

=(5,000万円-1,150万円)×2分の1

=1,925万円

所得税や住民税などの税金は、上記の所得金額(1,925万円)に対して課せられる。この結果を見れば、役員退職金の支給が節税につながることが分かるだろう。

ただし、平成25年1月以降の役員退職金については、「勤続年数5年以上」が退職所得控除を受けるための条件だ。つまり、短いスパンで役員退職金を支給する場合や、頻繁に会社を設立する場合には適用されない恐れがあるので注意しておきたい。

中小経営者が特に押さえておきたい、2つの公的な共済制度

ここからは、役員退職金を用意する具体的な方法を見ていこう。役員退職金を積み立てる方法はいくつかあるが、まずは以下で紹介する2つの共済制度を押さえておきたい。

1. 小規模企業共済制度

小規模企業共済制度は、中小機構が実施している小規模事業者のための共済制度だ。掛け金を毎月積み立てることで、廃業時や解散時などに掛け金合計額に応じた共済金を受け取ることができる。

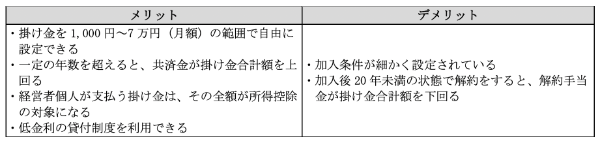

ほかにもさまざまな特徴がある制度なので、以下のメリット・デメリットを交えて概要を簡単に解説していこう。

この制度では掛け金を自由に設定でき、さらに掛け金の全額が所得控除の対象に含まれるため、節税を意識しながら無理のない範囲で退職金を積み立てることができる。契約をしておけば低金利での即日貸付にも対応しているので、貴重な資金調達手段としても活用できるだろう。

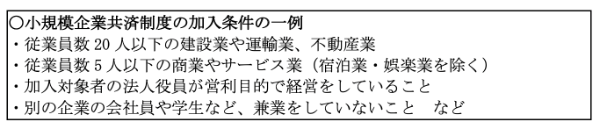

ただし、税制面でのメリットが大きい一方で、加入条件が細かく設定されている点はしっかりと確認しておきたい。例えば以下のように、従業員数や加入者個人に関する条件がいくつか設定されている。

また、解約手当金が低めに設定されている点も、加入前にチェックしておきたいポイントだ。小規模企業共済制度は解約手当金を抑えることで、そのほかの部分を充実させた制度であるため、「長期間の契約」を前提として考える必要がある。

2. 中小企業倒産防止共済制度

中小企業倒産防止共済制度は、「経営セーフティ共済」とも呼ばれている共済制度だ。この制度に加入しておくと、取引先事業者が倒産をした際に無担保・無保証人の状態で掛金の10倍(最高8,000万円)までの融資が受けられる。

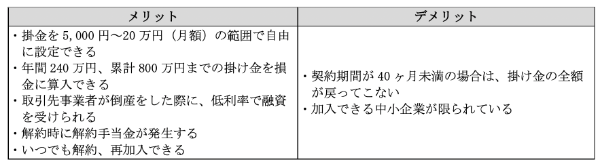

上記の小規模企業共済制度と似ている部分もあるが、以下のメリット・デメリットを見て分かる通り全く異なる制度なので、混同しないように注意しておこう。

この制度で役員退職金として活用できるのは、解約時に発生する「解約手当金」だ。加入期間が12ヶ月以上のケースでは掛け金の8割以上、40ヶ月以上のケースでは掛け金の全額を解約手当金として受け取れる。

さらに、その掛け金は累計800万円まで損金として計上できるため、万が一に備えながら退職金を効果的に積み立てることができる。加入や解約、再加入の手続きが容易な点も、この制度ならではの魅力といえるだろう。

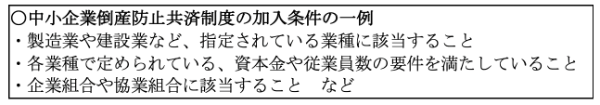

ただし、加入期間が12ヶ月に満たない場合には、掛け捨てとなってしまうので注意しておきたい。また、以下のように加入条件が細かく設定されている点も、事前に確認しておきたいポイントだ。

加入できる企業はある程度限られてくるが、こちらも無理のない範囲で役員退職金を積み立てられる制度なので、加入条件を満たしている場合にはぜひ加入を検討しておきたい。

小規模企業共済制度や経営セーフティ共済(中小企業倒産防止共済制度)は、役員退職金として活用が可能だ。しかし同じ公的な共済制度でも中小企業退職金共済制度は、中小企業に勤務する従業員の退職金のために法人や個人事業主が掛け金を負担して積み立てる制度である。

掛け金を経費算入でき掛け金の一部が国から補助されるため、企業・従業員双方にメリットがある制度ではあるが、企業の役員や経営者の退職金としては利用できないことも覚えておきたい。

共済制度以外にもチェック! 経営者が退職金を準備する方法

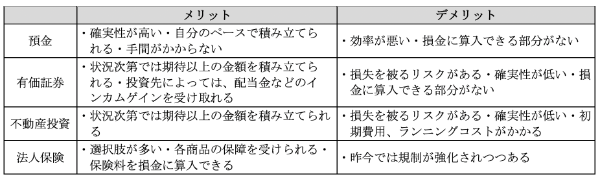

上記で紹介した共済制度以外にも、経営者が退職金を準備する方法はいくつか存在する。より綿密な退職金計画を立てるために、以下の方法にも目を通しておこう。

1. 預金

本記事で紹介する中でも、「預金」はもっともシンプルな方法だ。金融機関に預金口座を開設して、地道に退職金となる資金を貯めていく。

預金の大きなメリットは、契約期間や積立額に関するルールが存在しない点だ。積み立てる期間や金額を自由に決められるため、自分のペースで退職金を積み立てられる。

ただし、預金は損金に算入できる部分がなく、現在では金利も低めに設定されているため、効率的な手段とはいえないだろう。比較的金利が高いとされているネット銀行の定期預金であっても、その利率は年0.02%~0.2%ほどだ。

2. 有価証券

現金を株式などの有価証券に換えて積み立てる方法でも、経営者の退職金は貯められる。仮に投資先の価値が上昇していけば、将来的に期待していた以上の金額を受け取ることができる。

ただし、有価証券も預金と同じく、損金として算入できる部分がない。また、投資先の価値が下落すれば、逆に資産が減ってしまうリスクもある。

確実性のある手段ではないため、リスクも覚悟したうえで慎重に投資先を選ぶことが重要だ。

3. 不動産投資

不動産投資も有価証券と同じく、確実性の高い方法とはいえない。場合によってはインカムゲインやキャピタルゲインにより多くのリターンを受け取れるが、購入後に借り手や買い手が見つからなければ、最終的に大きな負債が残ってしまうリスクもある。

また、多くの初期費用を必要とする点はもちろん、管理費や固定資産税などのランニングコストも軽視できないポイントだろう。

4.法人保険への加入

法人保険とは、各保険会社が企業向けに展開している保険商品のことである。一般的な法人保険では、解約時に加入期間に応じた「解約返戻金」を受け取れるため、この解約返戻金を退職金として積み立てるケースが多い。

また、保険商品によってルールは異なるが、支払った保険料を損金算入できる点も大きな魅力だ。ただし、2019年に入ってからは損金算入についてのルールが大きく見直されているので、次の見出しでしっかりと確認しておこう。

退職金を積み立てる方法はいくつかあり、方法ごとにメリット・デメリットは大きく異なる。部分的には確実性や効率性が高い方法も見られるが、リスクを抑えつつある程度の効率も追求するのであれば、やはり共済制度が適しているといえるだろう。

また、より多くの役員退職金を積み立てたい場合には、複数の方法を組み合わせて取り組むことも検討しておきたい。

法人など経営者向けの保険として「終身保険」「長期平準定期保険」の2つがある。いずれも役員退職金の支払い原資として活用できるものであり、検討する価値は十分あるだろう。

・終身保険

終身保険とは、保障が一生涯続く保険のことだ。そのため事業承継や相続対策、役員退職金対策に活用できる民間の保険会社が提供する法人向け(経営者向け)の保険商品といえる。契約者(保険料を支払う者)が法人、経営者や役員が被保険者となり経営者や役員に万一のことがあった場合、法人や経営者や役員の遺族が保険金を受け取ることができる。

法人が保険金を受け取る場合、保険料は資産計上するため、節税効果は期待ができない。しかし保障は一生涯続き、必ず保険金を受け取れるため、貯蓄性がある保険商品といえる。なお保険金を経営者や役員の遺族が受け取る場合、保険料は給与として経理処理が必要だ。

・長期平準定期保険

長期平準定期保険は、99歳満了定期保険などと呼ばれることもあって、特に長期間の死亡保障がついている。また高い解約返戻率を長期間保てることも特徴の一つだ。経営者や役員に万一のことがあった場合の保険金を死亡退職金の原資に使うこともできる。また保険を解約して解約返戻金を役員退任時の退職金の原資に使うことも可能だ。

また長期平準定期保険が経営者向けの保険といわれるのは、保険料の全部または一部を損金計上でき経営法人の利益繰り延べによる節税効果があるからである。ただし解約返戻率は、保険満期につれて低くなり満期時は解約返戻金がなくなるため、退職金の支払いと保険を解約するタイミングに注意しなければならない。

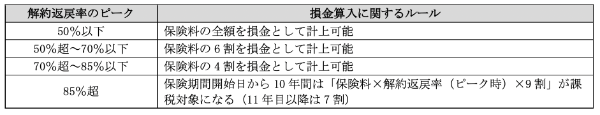

「節税保険」には大きなメスが――法人保険の規制が強まる傾向に

前述で紹介した法人保険の中には、節税効果に重点を置いた「節税保険」と呼ばれる商品も存在する。節税保険は損金に算入できる保険料が多く、さらに5~10年などの短いスパンで解約返戻金を受け取れたため、多くの経営者が退職金を積み立てる方法として活用していた。

しかし、2019年に入ってから規制が強化された影響で、その状況は大きく変わってきている。これまでは解約返戻金に関わらず保険料の全額を損金算入できる商品も見られたが、令和元年7月8日以降に結ばれた契約については、以下のように「解約返戻率のピーク」を基準として損金算入できる範囲が見直しされた。

これまでの商品に比べて法人保険の節税効果は下がったが、法人保険の魅力そのものがなくなったわけではない。本来の目的である「保障内容」に目を向ければ、安心して事業に取り組むための環境や状況を整えられる。

一定のコストは発生するが、必要な保障が充実した保険商品を選択すれば、安心できる環境・状況を整えつつ、ある程度の解約返戻金を積み立てられるだろう。

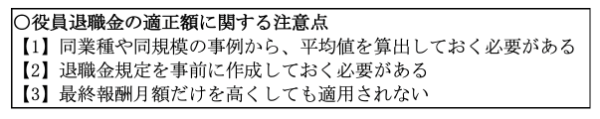

役員退職金を不当に高く設定することは厳禁!二重課税のリスクも

役員退職金はさまざまな方法で積み立てられるが、実は損金算入に関するルールが設けられている。具体的な金額は設定されていないが、「適正額」を計算するためのルールが存在しており、この適正額を超えた部分は損金不算入となるため注意が必要だ。

前述したが、一般的なケースでは、役員退職金の適正額は以下の式によって算出されている。

役員退職金の適正額=最終報酬月額×在任年数×功績倍率

上記の「功績倍率」は会社への貢献度の数値で表したもので、明確なルールは存在しておらず、3.0以上の功績倍率が認められた例もある一方で、2.0以下に設定しても認められないケースも存在する。これまでの貢献度を考慮して、第三者から見ても適正であることが分かる数値を設定しなければならない。

また、上記の適正額を計算する際には、ほかにも注意しておきたいポイントがいくつかある。

上記の中でも【1】と【2】は、税務署への説明のために押さえておきたいポイント。例えば、同業種と比べて功績倍率が高すぎたり、退職金規定を都合の良いように作成したりすると、思わぬ指摘を受ける恐れがある。

【3】についても同じことがいえるが、第三者が確認をしたときに「役員退職金を不当に高くしている」ように映る行動は基本的にNGだ。ちなみに、役員退職金において損金算入が認められない部分に対しては、法人税・所得税が2重で課せられるため細心の注意を払っておきたい。

経営者の退職は事業承継と一緒に考える

経営者が退職する際には、後継者問題も解決しておかなければならない。経営者が持つ自社の株式を後継者に売却することができれば、事業承継をスムーズに進めることができる。しかし後継者が多額の購入資金を準備できなければ事業承継はうまくいかなくなってしまうだろう。在任期間が長いと役員退職金は高額となり、法人として計画的に支払い原資を貯めておく必要がある。

しかも会社が経営者の退任に伴い金庫株として株式を買い取る場合、さらに多額の資金が必要だ。経営者の保有株式を第三者へ売却すれば会社の議決権に影響を与えかねない。経営者の退職は、事業承継と一緒に考えて計画的に進めていくことが大切だ。経営者在任中から計画的に株式を後継者に譲渡する方法もあれば持株会社を設立して親会社に経営者の余裕株式を売却する方法も考えられる。

経営者の退職は、会社にとって一大事であり「税金対策」「退職金支払い原資の確保」「株式譲渡」など事前に計画を立てて慎重に進めていく必要がある。

経営者の退職金に関するQ&A

Q1.退職金は損金算入できる?

A.役員退職金は、損金算入が可能だ。しかし退職した役員が法人経営に重大な影響を与える場合は、税務調査で役員退職金の損金算入を否認される可能性がある。また役員退職金が「不相当に高額」になると高額と判断された部分は、損金算入が認められない可能性があるため、注意したい。役員退職直前の報酬額に在任期間と職責や貢献度に応じた倍率を乗じて計算する功績倍率法を用いるのが一般的だ。役員退職金の金額は、適正な金額となるように設定する必要がある。

Q2.経営者の退職金は誰が決める?

A.経営者の退職金の金額は、各企業で決定することができる。しかし税務調査などで「不相当に高額な金額」と判断された場合、適正額を超えた部分は損金不算入となるため、注意が必要だ。例えば「功績倍率法で退職金の金額を計算する方法」「同業種や同規模の事例から平均値を算出する方法」が考えられる。

しかし第三者が見たときに役員退職金を不当に高くしていると判断されるような金額にすることは禁物だ。役員退職金規程なども作成し社内で適正額を守るためのルールを作成しなければならない。

Q3.退職金は確定申告が必要?

A.退職金は、原則源泉徴収で納税するため、確定申告が不要だ。役員に支払う退職金は、退職所得として役員報酬や役員賞与などの給与所得とは区別され分離課税が採用されている。また退職金には、退職控除と呼ばれる税負担を軽減する制度があり源泉徴収票も発行される。ただし退職金を受け取るまでに「退職所得の受給に関する申告書」を会社に提出して一定の手続きを行うことが必要だ。

失念してしまうと所得税と復興特別所得税の合計20.42%の金額が一律源泉徴収されてしまう。払い過ぎた税金を還付するためには、確定申告が必要だ。

最新の税制や制度を確認したうえで、慎重に計画を

今回解説したように、役員退職金は税制面で大きく優遇されている。さらに社会保険料の対象外として扱われるため、単に役員報酬として支払う場合に比べると多額の税金を節約できるだろう。

ただし、2019年に入ってから節税保険が規制されたように、今後状況が一変する可能性も考えられる。適した積み立て方はその時代によって変わってくるので、常に最新の税制や制度、保険などに目を通しておくことが重要だ。

役員退職金の支給までには長い期間を要するからこそ、しっかりと情報収集をして慎重に計画を立てていこう。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!

文・THE OWNER編集部

(提供:THE OWNER)