自分が経営者になると、「自分の年収をいくらにするか」で悩む人は多い。従業員の給与は相場などに合わせることができても、中小企業の経営者は、他の経営者がいくら報酬をもらっているかはわからないだろう。大企業では1億円以上の報酬を受け取っている経営者もいるが、自分で自分の年収を決めるのは難しいものだ。ここでは、中小企業の経営者の年収の決め方について解説する。

目次

中小企業の社長の給与の相場はどれくらい?

中小企業経営者の悩みの一つに、「自分自身の給料をいくらにするか」がある。起業したばかりで売上や利益が不安定な時期なら、なおさら難しいだろう。中小企業の社長の給与の相場は、どれくらいなのだろうか。

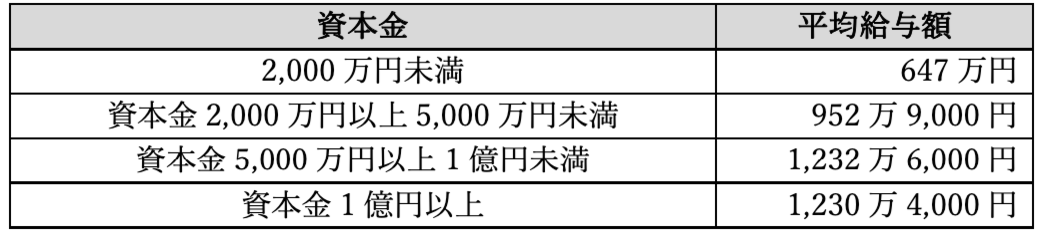

国税庁の「令和4年度分 民間給与の実態調査結果」によると役員の平均給与は、資本金によって以下のように異なる。

【資本金ごとの役員の平均給与額】

資本金の企業規模が大きくなるにつれて平均給与も上がっていく傾向であることが分かる。

一方で大企業に目を向けると、飛びぬけて多額の役員報酬を得ているケースも見られる。例えば東京商工リサーチの「2023年3月期決算 上場企業 「役員報酬 1億円以上開示企業」調査」によると2023年3月期決算ではZホールディングスの慎ジュンホ代表取締役GCPO(Group Chief Product Officer)が約48億6,700万円もの報酬を得てトップとなった。1億円以上の報酬を得ている役員は717人、報酬額10億円以上は7人いる。

ここまで示した通り、役員報酬は、上から下まで非常に大きな差があるため、自社の役員報酬をどのようにして決めることが合理的なのかと迷うのも仕方ないだろう。

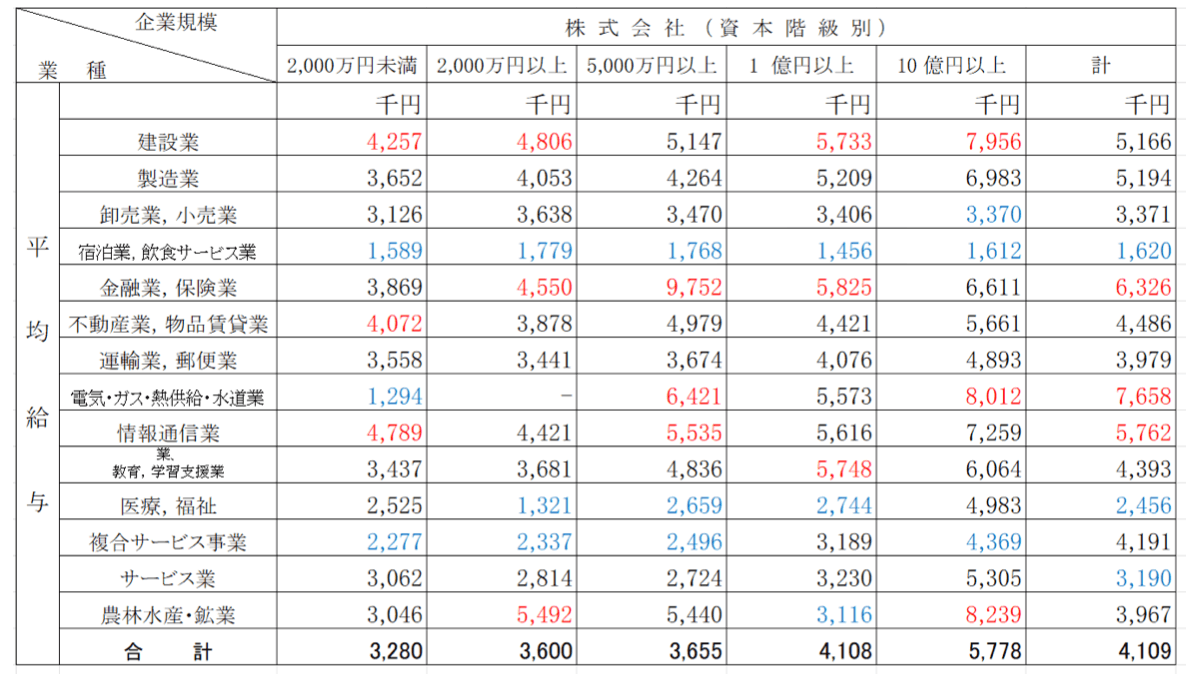

では、業界別ではどうだろうか。以下は、企業規模と業種別の平均給与一覧だ。資本階級別に、上位3位の業種の平均給与を赤字、下位3位の平均給与を青字で示した。

役員報酬はこの表ではわからないが、役員報酬を決める際には、業界平均の給与額は参考になるだろう。業界別および資本階級別の平均給与を見てみると、平均給与の高い業種は建設・金融・電気ガスなどのライフライン業・情報通信業などだ。逆に報酬の少ない業種は宿泊・飲食業に医療・福祉、複合サービス業などが挙げられる。

社員の平均給与と役員報酬にあまりにも大きな乖離がある場合、その報酬は妥当かどうかをじっくりと検討しなければならない。

中小企業の社長の年収、こんな決め方はNG!

では中小企業の社長の年収は、どのように決めればいいのだろうか。まずは、「よくある間違い」を挙げておこう。

生活費をベースに給与を決める

生活費をベースに給与を決めるという人は多いが、これは間違いである。たとえば、月の生活費が50万円なので、とりあえず役員報酬を月額50万円に設定するといった具合だ。

少し考えればわかることだが、生活費と役員報酬には何の関係もない。ロジック自体が不明瞭なのだ。生活費は状況に応じて変わる可能性があるが、一度決めた役員報酬を変更する場合は、原則株主総会の決議が必要になり、変更にはそれ相応の理由が求められる。生活費の多少かかわらず、利益額などで役員報酬を決めるのが妥当だ。

前職の給与をベースに決める

前職の給与をベースに役員報酬を決める、という考え方もわからなくはない。しかし生活費をベースに決めるのと同じで、前職の給与と役員報酬には因果関係がないし、同じく変更には株主総会での決議が必要になる。こちらも、あまり良くない決め方と言えるだろう。

とりあえず最初は0円にする

事業がうまくいくかどうかわからないから、とりあえず役員報酬は0円にするというケースも多い。これも、役員報酬の決め方としてはNGだ。役員報酬は、基本的に利益を生み出した対価として得るものである。今後事業を行って利益を生み出していくなら、それ相応の役員報酬を設定しておくべきだ。また、「役員報酬0円」は節税において不利になる。その意味でも0円というのはおすすめできない。

給与・役員報酬の具体的な決め方とは?

では実際のところ、どのように役員報酬を決めればいいのだろうか。役員報酬の主な決め方は、3つある。それぞれについて見ていこう。

付加価値分配比率によって決める方法

1つ目は、付加価値分配比率によって役員報酬を決める方法だ。付加価値分配比率とは、会社が得た利益(=付加価値)を経営者と社員で分配する際の比率だ。付加価値の定義はいろいろあるが、基本的には「営業利益+人件費」を付加価値と考えればいいだろう。この付加価値をどのように配分するかで、役員報酬を決めるのだ。

配分については、基本的に合理的な範囲であれば問題ない。配分の参考になるのが、行う事業がどの程度労働集約型で、どの程度資本集約型であるかだ。

労働集約型とは、コンサルティング業やコールセンター業など、基本的に人が付加価値を生むビジネスを指す。資本集約型とは、製造業などの初期投資が大きく、機械化や自動化が進んだ産業を指す。小売業などは、資本集約型と労働集約型の中間と言えるだろう。

労働集約型では、人にかかる負荷は大きくなる。そのため、労働分配率つまり付加価値を労働者(=社員)に多く配分するのが合理的だ。資本集約型の場合は初期投資が多くなるため、それを拠出する経営者の配分を多くすることになる。

なお経営者への配分は、経営者の報酬と会社に残す分に分ける必要があることに注意したい。今はまだ社員がいない場合も、今後社員を雇うことを考えて経営者の配分を決めるといいだろう。

税金の観点で報酬を決める方法

もう1つは、税金の観点で役員報酬を決める方法だ。

社員に給与を払った後、残った会社の利益には法人税がかかる。一方、経営者の給与には所得税と住民税がかかる。これらを踏まえて、「どうすれば全体的な税負担を最小化できるか」という観点で役員報酬を決めるのだ。

東京都の場合、所得が800万円を超える法人であれば、法人税や事業税、法人住民税等を合わせた実効税率は約34%だ。一方個人の場合は、年間所得が900万円以下であれば、所得税と住民税合わせた実効税率は約33%、900万円を超えた分は約43%なので、年間所得を900万円までに抑えることが有効と言える。

中小企業において、社長の給与が月100万円(年1,200万円)というケースが非常に多いが、これは税金の観点では実に合理的と言える。給与所得控除や社会保障などで、年間所得を900万円以内に収めることができるからだ。

利益および従業員の給料とのバランスで決める方法

最後に役員報酬を決める基準として、「利益」や「社員の給料とのバランス」を考慮して決める方法もある。まず企業が利益を上げている場合、経営者の報酬が増加するのは自然な流れだ。売上の規模ではなく、利益が多ければ経営者はその成果を受けて報酬を増やしても問題ない。

しかし役員の報酬だけが上昇し、社員の給料は低く抑えられている場合、企業内での不均衡や不満が生じる可能性が高まる。役員の報酬だけが高額で社員の給料が低いと、企業の公平性や道徳的な問題が浮上する恐れもあるだろう。

例えばある会社で役員の年収が2,000万円である一方、社員の平均年収が300万円となっているケースならどうだろうか。日本人の平均給与と比べて一般社員の平均年収がかなり低いのに、役員の年収が高額だと報酬額の適正性が問われる可能性が高まる。

特に地域や業界の平均給与に比べて社員の給与が低い場合は要注意だ。先述のように業界によって平均給与は大きく異なる。金融業や建設業、情報通信業など平均給与の高い業種の場合、平均年収があまりにも低いと人材の流出が懸念されるだろう。

少子高齢化で深刻な人手不足のなか、人材の流出は企業の持続的な成長の妨げになる。逆に役員が高額な報酬を受け取っていて、さらに社員の給料をさらに上げる余地がある場合、社員の給料を上げるならどうだろう。

従業員のモチベーション向上や企業の生産性向上につながり、結果的にさらなる業績拡大・収益アップもあり得る。このように役員の報酬は、企業の利益だけでなく社員の給料や業界・地域の平均給与とのバランスを考慮して設定することも大切だ。

これにより企業の持続的な成長など事業にとってプラスの方向になるかもしれない。この3つの決め方は、どちらが正解というものではない。どちらの内容も検討しながら、総合的に役員報酬を決めることが大切だ。

役員報酬以外の収入も検討すべき?

ここまで、「役員報酬をどう決めるか」について解説してきたが、実は経営者が報酬を得る方法はもう1つある。それは、配当金だ。経営者が100%株主の場合、配当金はそのまま経営者の収入になる。

配当金にかかる税金は?

配当金の原資は、基本的に利益剰余金だ。利益剰余金は、一般的に会社の純利益から生み出される。つまり、配当金の原資は、法人税を支払った後の当期純利益ということになる。

配当を受け取る人、つまり株主は配当控除を受けることができる。配当控除は二重課税を防ぐためのものであり、年間所得が1,000万円以下の場合、配当金の10%が控除される。

配当金は総合課税または分離課税を選択できるが、総合課税を選んだ場合、控除後の所得が900万円を超えてしまうと前述のとおり43%の税金がかかるため、注意したい。分離課税の場合、配当控除は適用されないが、税率は一律で約20%だ。

配当金を出すメリット・デメリットは?

配当金を出すメリット・デメリットを整理してみよう。

メリットは2つある。1つは、役員以外の株主に利益を配分できることだ。たとえば、経営に携わらない親族などの株主に配当金を出すことできる。役員や社員を無駄に増やすことなく、利益を身内に配分できることは、大きなメリットと言えるだろう。

もう1つは、個人所得を最大化できることだ。分離課税の場合、配当金の税率は約20%なので、役員報酬として出すよりも個人の税負担は軽くなる。

デメリットも2つある。最大のデメリットは、配当金は経費として扱われないことだ。役員報酬は経費として利益から差し引くことができるが、配当金は税引後利益から出るため、法人としての節税メリットはない。

もう1つは、配当を出すことで自社株の価値が上がってしまうことだ。非上場株の評価においては、配当金の有無が基準になることがある。配当金を出すと、その株式の評価が高くなるのだ。最終的に株を売る場合はメリットになるが、相続する場合は株式の評価額が高いと相続税が高くなってしまう。

同族会社で相続が予想される場合は、株式の評価を高くするメリットはないため、配当金は出さないほういいだろう。

経営者の役員報酬は、税理士に相談して決めよう

経営者の年収は、上は数十億円から、下は数十万円までと幅広く、「正しい決め方」というものはない。産業・業界の特性や税金の支払い、配当金という形での受け取りなど、様々な要素を踏まえて決めることになる。

避けなければならないのは、生活費や前職の給与などで役員報酬を決めてしまい、それが社員の不満の原因になったり、会社の利益が減少する原因になったりすることだ。役員報酬を決めるにあたっては、自分だけで決めるのではなく、会計士や税理士などの専門家に相談するのも有効だろう。

役員報酬を決めるにあたっては、常に合理的な判断をしているかどうかを確認しながら、慎重に検討したいところだ。

文・THE OWNER編集部

無料の会員登録でより便利にTHE OWNERをご活用ください

他ではあまり登壇しない経営者の貴重な話が聞けるWEBセミナーなど会員限定コンテンツに参加できる、無料の会員登録をご利用ください。気になる記事のクリップや執筆者のフォローなどマイページからいつでも確認できるようになります。登録は、メールアドレスの他、AppleIDやtwitter、Facebookアカウントとの連携も可能です。

※SNSに許可なく投稿されることはありません

(提供:THE OWNER)