市場で取引される金融商品の1つに「証券化商品」がある。証券化商品とは、原資産とその資産から発生するキャッシュフローを担保として発行される有価証券のことで、REIT(リート:不動産投資信託)などの商品として広く市場で取引されている。多額の資金を運用するヘッジファンドや機関投資家などに取引されることも多く、市場の動向や経済に大きな影響を及ぼすことも少なくない。すでに投資をしている人や、これから資産運用を検討している人は、ぜひ証券化商品の仕組みや特徴を知っておいてほしい。

目次

証券化商品とは?

証券化商品は、株式や債券、投資信託などと同じ金融商品の1つだ。まずは証券化商品の仕組みと特徴を確認しよう。

証券化の仕組み

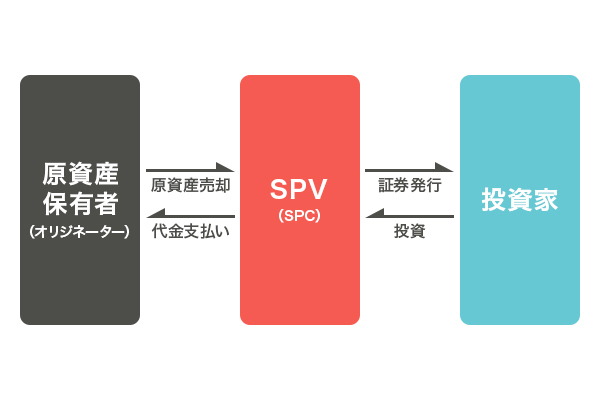

証券化商品とは、一定の収益(キャッシュフロー)が見込める資産を裏付けとして発行される有価証券だ。資産が証券化され投資家に渡る仕組みを下図で確認しよう。

▽証券化商品の仕組み

オリジネーターとは、原資産(キャッシュフローが発生する資産)の最初の保有者をいう。オリジネーターはSPV(特別目的事業体: Special Purpose Vehicle、あるいはSPC:Special Purpose Companyともいう)に原資産を譲渡し、代金を受け取る。

SPVは債権や不動産の流動化や証券化など限定された目的だけのために設立される組合、信託などの総称だ。原資産を受け取ったSPVは、原資産から生み出されるキャッシュフローを裏付けとする証券を発行し、投資家に売却。証券化商品を購入した投資家は、キャッシュフローを受け取る権利を得る。

証券化商品の特徴

証券化商品を利用した取引を行うと、どのような効果があるのだろうか。2つのポイントで詳しく見ていきたい。

・証券化商品の特徴(1):小口化することで資産の取引がしやすくなる

証券化商品の一番の特徴は、原資産を小口化することで取引がしやすくなる点だ。たとえば、10億円の不動産を保有していたとする。そのまま売却しようとすると、購入者探しから取引成立まで数ヵ月から年単位の時間がかかるかもしれない。

一方、10億円の不動産を1口10万円に小口化し、証券化商品として販売するとどうか。そのぐらいの額なら投資してみようと思う人も多いはずだ。市場で取引すれば、より多くの投資家から出資を募ることもできる。このように証券化商品には、小口化することでより資産の取引をスムーズに行える効果がある。

・証券化商品の特徴(2):優先劣後構造により、資産の信用力を補完できる

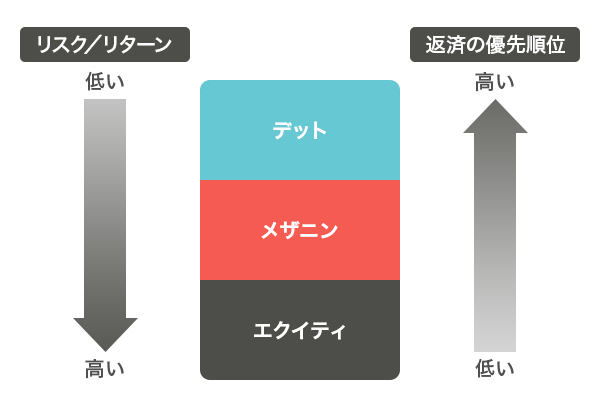

証券化商品は、その信用力を高めるために優先劣後構造の仕組みをとっている。優先劣後構造を設計するには、証券化にあたり返済の優先順位によって資産を「デット」「メザニン」「エクイティ」に区分けする。返済の優先順位とは、原資産に損失が出た時に返済を受けられる順位のことだ。返済順位が最も高い優先部分がデット、次がメザニンで、一番低い劣後部分が「エクイティ」となる。

なお「デット」「メザニン」「エクイティ」は、それぞれ「デットファイナンス」「メザニンファイナンス」「エクイティファイナンス」の略である。デットファイナンスは債務(借入)による資金調達であり、銀行借り入れや社債発行などが該当する。デットで調達した資金は当然、返済義務があり借入期間中には利息が発生する。エクイティファイナンスは新株発行による資金調達だ。株主から集める資金であるため、返済義務はない。メザニンファイナンスはデットとエクイティの中間に位置する資金調達手法とされる。デット、メザニン、エクイティの優先劣後構造を、下図で確認しよう。

▽証券化商品における優先劣後構造

投資家にとって、優先劣後構造主なメリットは2つある。1つはリスク許容度に合った取引ができる点だ。ハイリスク、ハイリターンを望む投資家はエクイティ、リスクを抑えた投資を希望する投資家にはデットやメザニンという取引をすれば、納得がいく売買ができるだろう。

ちなみに、不動産の証券化商品で一般的なREITは、エクイティ型の証券化商品だ。投資家は債権者ではなく、不動産投資法人への出資者として投資することになる。よってREITはハイリスク、ハイリターンの金融商品だと考えられる。

メリットの2つめは、優劣がついていることによって資産を段階的に守れる点だ。原資産に損失が出た場合、劣後部分であるエクイティは損害を被る可能性が高くなる。一方、優先順位が高いデットは優先的に返済を受けられるため、最後まで資産を守れる仕組みとなっている。

・証券化商品の特徴(3):オリジネイターが経営戦略の1つとして活用できる

証券化商品は、経営戦略として活用できるといった特徴もある。将来に渡り時間をかけて受け取るはずのキャッシュフローを現時点で回収できるのは、オリジネーターにとって有効なケースも多い。回収した資金で次の事業を始めるなど、ビジネスの選択肢を広げることもできるだろう。

また、資産を証券化することで財務諸表のオフバランス化ができるのも証券化商品のポイントだ。オフバランス化とは、資産や取引などが事業主体の貸借対照表に計上されない状態のことであり、資産効率の改善、および企業価値や信用力の向上にもつながるだろう。

なお、証券化商品を導入するにあたってのオリジネーターにとってのデメリットは、手間やコストがかかる点だ。証券化によるトラブルを防ぐには弁護士や税理士によるチェックが必要なケースもある。支払う手数料がかさむ可能性には注意しよう。

主な証券化商品とその内容

証券化商品は住宅ローンや不動産投資などで活用されている。ここでは、具体的な商品をいくつか紹介したい。

2.1. 主な証券化商品

主な証券化商品には下表のものが挙げられる。

▽主な証券化商品

| 商品名(発行される証券名) | オリジネーター | 原資産 |

|---|---|---|

| 住宅ローン担保証券 | ・銀行 ・その他金融機関 | 金融機関が保有する住宅ローン債権 |

| 貸付債権担保住宅金融支援機構債券 | 住宅金融支援機構 | |

| 商業用不動産担保証券 | ・事業会社 ・銀行 ・その他金融機関 | 商業用不動産担保債権や賃貸収入 |

| 不動産投資信託(REIT:リート) | REITが購入した物件の所有者 | REITが投資する不動産 |

| ローン担保証券 | 銀行 | 金融機関が保有する一般貸付債権 |

| 債券担保証券(Collateralized Bond Obligations) | 銀行等債券保有者 | 債券(社債など)や貸付債権(貸出債権、ローン) |

債権が原資産の証券化商品を購入した投資家は、返済される利子を受け取る権利を得る。また、不動産を原資産とする商業用不動産担保証券やREITでは、証券化商品の購入により不動産の売却益や賃貸料を得ることができる。

証券化に適している資産

証券化に適している資産は、前掲の表からもわかるとおり不動産やローン債権だろう。証券化商品は一定のキャッシュフローが見込める資産を裏付けにする必要がある。安定的な利息の受け取りを期待できる債権や、長期的な賃貸料の獲得が見込まれる不動産は、証券化しやすい資産だといえそうだ。

REIT(リート)とは

REIT(リート)とは、不動産を投資対象とする投資信託だ。投資法人が投資証券を発行し、多数の投資家から資金を集め、運用会社の指示の下で不動産への分散投資を行う。不動産投資から得た賃貸収入や売却益は分配金として投資額に応じて投資家に還元される。

REITのメリットは、数万円程度の少額から不動産投資ができる点だ。発行された証券は市場で売買されるため、取引しやすいのも魅力の1つである。また、REITでは賃貸料をおもな収入源としているため、継続的な利益の獲得が期待できるのも特徴だといえるだろう。

注意点は、市場に上場しているため株価の動きなどの影響を受けやすい点だ。一般的に不動産は株式よりも遅れて価格が変動するといわれるが、REITに投資をするなら株価など市場の動向も把握しておくべきだろう。

資産担保証券(ABS)とは

資産担保証券(ABS)とは、企業が保有する債権や不動産などの資産から生じる信用力やキャッシュフローを裏付けにして発行される証券のことだ。キャッシュフローを生み出す資産なら何でも担保にできるとされ、売掛債権やリース債権、自動車ローン、クレジット債権などを担保としたABSが発行されている。

ABSは対象となる資産の裏付けをもとに、社債やCP(コマーシャルペーパー)として発行される。発行体となる企業は自身の収益力や格付けとは無関係に証券を発行できるため、新たな資金調達手段として利用されることも多い。一般的に資産担保証券は、企業の信用力を裏付けにした債券よりも高格付けになる。

住宅ローン担保証券(RMBS)とは

住宅ローン担保証券(RMBS)とは、住宅ローン債権を裏付けとして銀行や生命保険、住宅金融支援機構などが発行する証券だ。証券を発行するオリジネーターには、証券を発行することで債務不履行や繰上償還といったリスクを分散できるメリットがある。一方投資家にとっては、高い流動性と高利回りが魅力だ。

住宅ローン担保証券としては、「フラット35」として民間金融機関などが貸し出した住宅ローン債権を住宅金融支援機構が証券化し、機関投資家向けに発行しているものが最も一般的だ。個人投資家が住宅ローン担保証券での運用を希望するなら、投資信託などを利用した投資を検討しよう。

3. 証券化商品のリスクと問題点

証券化商品の仕組みをしっかりと理解することで、新たな投資のチャンスが得られる可能性がある。しかし、その仕組みが複雑であるがゆえに、気をつけるべき問題点もある。証券化商品に投資をするなら、事前にリスクや注意点を確認しておきたい。

証券化商品のリスク(1):原資産のリスクがわかりにくい

証券化商品のリスク、問題点の1つめは、原資産のリスクがわかりにくい点だ。資産の保有者と投資家が直接やり取りする取引であれば、資産の問題点やリスクを確認しやすい。しかし証券化商品では、オリジネーターと投資家を仲介するSPVが存在する。そのため、原資産のリスクが投資家から見えにくくなる可能性があることは知っておきたい。

証券化商品のリスク(2):責任の所在が不明確になりやすい

問題点の2つめは、責任の所在が不明確になりやすい点だ。多くの人や機関が関わる証券化商品では、損失が発生した原因がうやむやになるケースがしばしば発生する。同時に、損失の原因や責任者がわかりづらいため、損失額が大きくなるまで投資家が損害に気付けない可能性も知っておくべきだ。

・参考:「サブプライムショック」は証券化商品が引き起こした問題の1つ

証券化商品が引き起こした問題の1つに、サブプライムショックがある。金利を高くすることで信用力の低い人へ貸し付けを行うアメリカの住宅ローン「サブプライムローン」の証券化が、世界的な金融不安を引き起こした原因の一端を担った。

サブプライムショック前夜、ほとんど誰も住宅ローンが焦げ付くリスク管理していなかった。サブプライムローンが証券化され始めた頃、アメリカの住宅価格は上昇が続いており、ローン返済は順調に行われていた。証券化されたサブプライムローンは、金利の高さが好感され、世界中のヘッジファンドや機関投資家に売却された。その時点で、ローンの焦げ付きによる不良債権化リスクを真剣に考える投資家はいなかった。

しかし、2006年にアメリカの住宅価格の上昇がストップすると事態は一変する。ローン返済不能者が続出し、サブプライムローンが不良債権化したのだ。すでに世界中に散らばっていたサブプライムローンは紙屑同然となり、保有していた投資家は多大な損失を出した。市場で多額の資金を動かすヘッジファンドや機関投資家が莫大な損害を被ったことにより、世界中で金融不安を引き起こすことになったのである。

証券化商品投資のメリット・デメリット

証券化商品への投資には、どのようなメリットとデメリットがあるのだろうか。オリジネーターと投資家の両方の立場から考えたい。

証券化商品投資のメリット

証券化商品は、株式や債券といった伝統的資産とは異なる資産から組成される商品であることから、価格変動などの特徴が異なり、リスクヘッジの効果が期待できる。すでに伝統的資産を保有している投資家は、証券化商品を資産に組み入れることで分散投資によるリスクの軽減を狙えるだろう。

また証券化商品は、少額から市場で売買できるという高い流動性と換金性も魅力である。たとえばREIT(Real Estate Investment Trust:不動産投資信託)などの不動産担保証券を活用すれば、個人投資家では投資が難しい高額な資産への投資も可能になる。

証券化商品投資のデメリット

デメリットは、ここまで解説したとおり、リスクがわかりにくい点だ。証券化商品へ投資するなら、事前に商品内容やリスクについて熟考する必要がある。また、オリジネーターやSPV(SPC)など多くの機関が関わるため、コストが大きくなりやすいのも気を付けるべき点だ。証券化商品に投資をするなら、商品の仕組みやリスク、コストをしっかりと確認したうえで投資判断を行いたい。

なお、証券化商品の多くはヘッジファンドや機関投資家が取引対象となるため、個人投資家が投資できる商品は少ない。

まとめ:証券化商品とは、資産を小口化した有価証券

証券化商品とは一定のキャッシュフローが見込める資産を小口化し、投資家に販売する有価証券だ。オリジネーターにとっては、資金調達とオフバランス化ができるメリットがある。投資家にとっては、株や債券などの伝統的資産と性質が異なる資産でリスクヘッジできる点が魅力だ。

証券化商品の注意点は、仕組みが複雑なため、リスクの所在がわかりにくい点である。資産運用に証券化商品の活用を検討しているなら、商品の特徴やリスクをしっかりと確認することが重要だ。

平均利回り4.5%の手堅い利回りファンド

融資型クラウドファンディング「COOL」を活用すれば、最低1万円から円建てで値動きのない 手堅い利回り投資をすることができる。

・平均利回りは4.5%(税引前)*23年10月時点

・3ヶ月〜12ヶ月程度の短期運用ができるファンドが多数

・円建てで株のような値動きなし

・最低1万円から投資ができる

過去には、高級焼肉店やすっぽん・フカヒレ店の優待券がもらえる特典付きファンドや、 より安心感のある保証付きのファンド等、申し込みが多く募集開始直後に満額となったファンドもある。

気になるファンドの投資機会を見逃さないためにも、まずは口座開設をしてみてはどうだろうか。

詳細&無料口座開設はこちらから